Trotz der anhaltenden "Bankenkrise" sind die Anleger weiterhin auf der Suche nach Aktien und lösen damit gleich mehrere Kaufsignale aus. Wie im Newsletter vom vergangenen Wochenende erwähnt, gibt es zwei Hauptgründe für diesen Zwiespalt. Der erste ist psychologisch, der zweite ist rein technisch bedingt.

Die psychologische Komponente dieser Vernachlässigung der zugrunde liegenden finanziellen und wirtschaftlichen Risiken ist die "pawlowsche" Reaktion auf die Interventionen der Zentralbank. In einer meiner Artikel heißt es dazu u.a.:

"Die klassische Konditionierung (auch bekannt als Pawlowsche Konditionierung oder Reaktionskonditionierung) bezeichnet ein Lernverfahren, bei dem ein starker Reiz (z. B. Nahrung) mit einem zuvor neutralen Reiz (z. B. einer Glocke) kombiniert wird. Pawlow entdeckte, dass den Hunden, wenn er den neutralen Reiz einführte, in Erwartung des starken Reizes der Speichel herunterlief, auch wenn dieser (nämlich die Nahrung) zu dem Zeitpunkt nicht vorhanden war. Dieser Lernprozess ergibt sich aus einer psychologischen "Paarung" von Reizen.

Damit die Konditionierung funktioniert, muss auf den "neutralen Reiz", wenn er eingeführt wird, der "starke Reiz" folgen, damit die "Paarung" abgeschlossen ist. Als die Fed ihre "QE-Runden" (neutraler Reiz) einführte, stieg der Aktienmarkt (starker Reiz)."

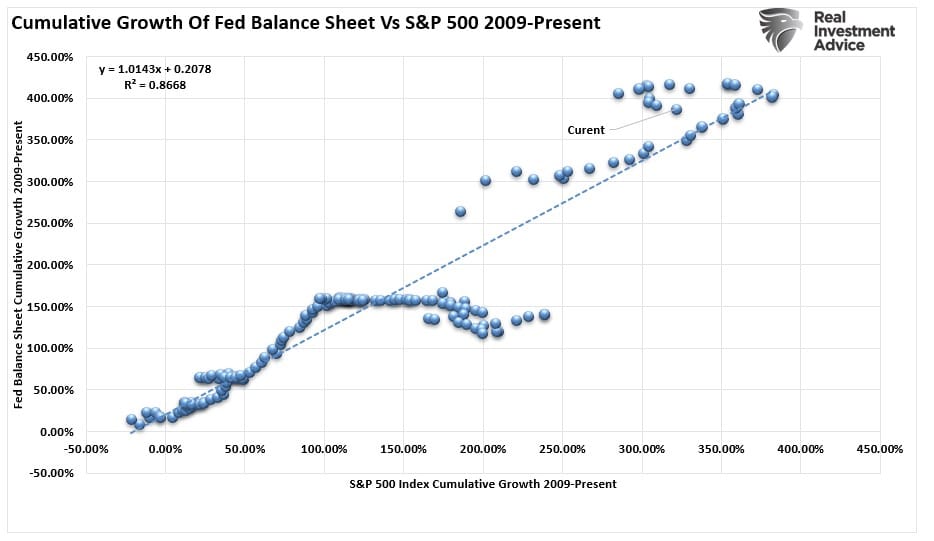

Wie man sieht, besteht seit 2009 eine hohe Korrelation zwischen den Veränderungen der Fed-Bilanz und dem Markt.

In Anbetracht dieser Korrelation sollte es nicht weiter überraschen, dass den Anlegern – um im Bild zu bleiben - der Speichel hinunterlief, als die jüngsten Interventionen zur Behebung der "Bankenkrise" durch die Bereitstellung von Liquidität als "Läuten der Glocke" wirkten.

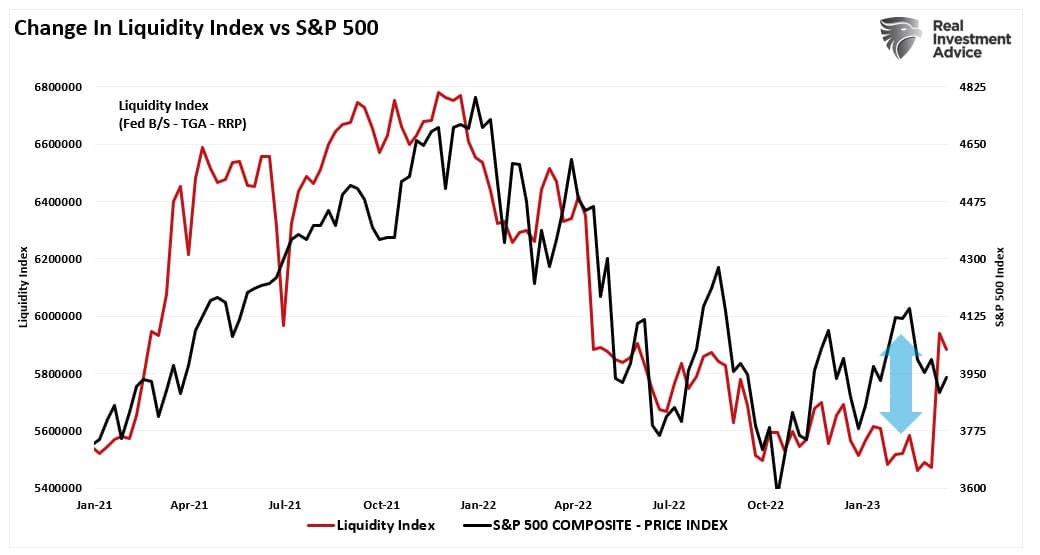

Wie ich bereits im Artikel "NICHT QE" erläutert habe, handelt es sich bei diesen Liquiditätsprogrammen nicht um Programme zum Ankauf von Vermögenswerten, sondern um Kredite, die zurückgezahlt werden müssen. Alles, was die Anleger sehen mussten/wollten, um zu reagieren, war die Umkehrung der Bilanzstraffung durch die Fed.

Dieses Signal reichte aus, um eine Erholung und Kaufsignale auszulösen, die dem Markt technische Unterstützung gaben.

4200 … vor dem nächsten Abstieg

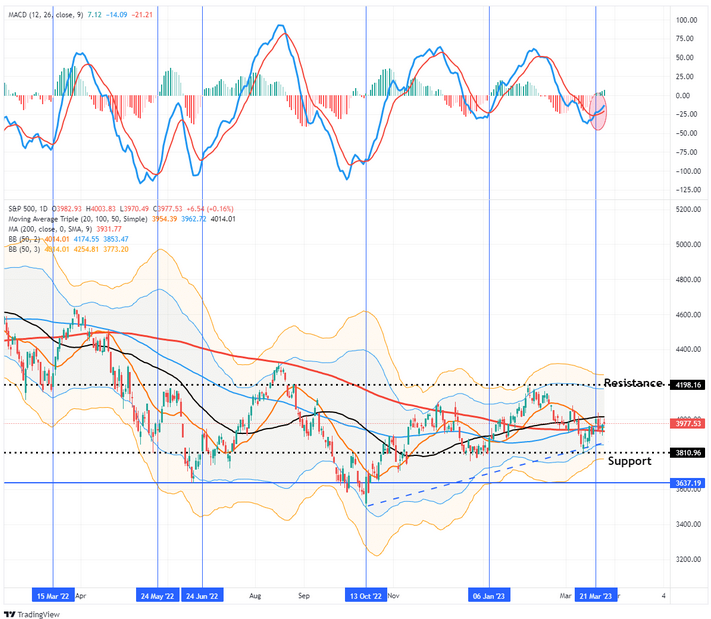

In einem Anfang Februar erschienenen Artikel erörterten wir die "Verkaufssignale", aufgrund derer wir die Reduzierung von Aktienengagements empfahlen.

"Unser primärer kurzfristiger Sell-Indikator hat zum ersten Mal seit Anfang Dezember ein Signal ausgegeben. Dies hat in der Vergangenheit hervorragende Signale für Korrekturen und Erholungen geliefert. Der nachstehende Chart wurde mit Genehmigung von SimpleVisor.com erstellt und zeigt unseren eigenen Geldflussindikator und das MACD-Signal (Moving Average Convergence Divergence).

Dieses Verkaufssignal bedeutet zwar NICHT, dass der Markt kurz vor einem Absturz steht, deutet aber darauf hin, dass sich der Markt in den nächsten Wochen bis Monaten wahrscheinlich konsolidieren oder nach unten gehen wird. Aus diesem Grund haben wir unser Aktienrisiko in der vergangenen Woche vor der Fed-Sitzung reduziert."

Im Anschluss an diesen Artikel ging der Markt zurück und durchbrach den 200-DMA sowie die kritische Unterstützung des Aufwärtstrends von den Oktobertiefs. Der Markt hielt die Unterstützung bei den Dezembertiefs, wodurch der Aufwärtstrend intakt blieb.

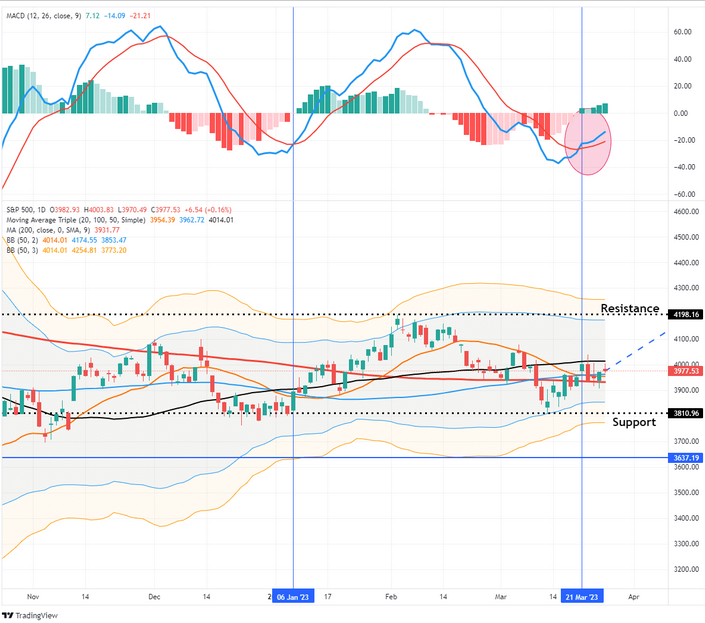

Diese Signale haben sich nun umgekehrt, was darauf hindeutet, dass Anleger ihr Aktienrisiko für eine kurzfristige Erholung vorsichtig erhöhen sollten.

Dieses MoneyFlow-Signal wird auch durch das Kaufsignal des MACD-Indikators bestätigt.

Wie bereits erwähnt, gibt es viele Gründe, in den nächsten sechs bis neun Monaten vorsichtig zu bleiben, da sich der "Nachlaufeffekt" von Zinserhöhungen dann sowohl auf die Wirtschaft als auch auf die Unternehmensgewinne auswirkt.

Dennoch sollten die Anleger ihr Aktienengagement angesichts dieser Kaufsignale moderat erhöhen, da die Aktienkurse in den nächsten zwei Wochen bis zwei Monaten wahrscheinlich steigen werden. Wie man sieht, liegt das wahrscheinlichste Ziel für den S&P 500 bei 4200, bevor ein ernsthafter Widerstand auftaucht, der auch ein vernünftiges Niveau sein könnte, um Gewinne mitzunehmen und das Risiko wieder zu reduzieren.

Da die Bankenkrise jedoch noch nicht ausgestanden ist, könnte dieser Effekt den Aufwärtstrend der Aktienkurse auf kurze Sicht begrenzen, so dass eine Erholung auf Niveaus zwischen 4000 und 4100 begrenzt bleiben könnte. Wir werden unsere technischen Indikatoren auf das nächste Signal zur Reduzierung des Aktienrisikos beobachten, unabhängig davon, wo die Märkte handeln.

Erinnerungen an Bear Stearns

Die offensichtliche Frage lautet : "Wie können die Märkte inmitten einer globalen Bankenkrise überhaupt Kaufsignale auslösen und sich erholen?"

Ein kurzer Rückblick auf die Geschichte erinnert uns an eine ähnliche Situation in der Anfangsphase der "Subprime-Hypothekenkrise". Zu dieser Zeit unterhielt Bear Stearns zwei Hypothekenfonds, die ironischerweise "High-Grade Structured Credit" und "High-Grade Structured Credit Enhanced Leverage" hießen und scheiterten, als der Markt für Subprime-Kredite in Rauch aufging und die Liquidität verpuffte. Der Rest ist, wie man so schön sagt, Geschichte.

Am 14. März 2008 erklärte sich die Federal Reserve Bank of New York ("FRBNY") bereit, Bear Stearns ein Darlehen in Höhe von 25 Mrd. USD zu gewähren, das durch unbelastete Vermögenswerte von Bear Stearns besichert wurde, um Bear Stearns die Liquidität für bis zu 28 Tage zu verschaffen, die der Markt nicht bereitstellen wollte. Kurz darauf änderte die FRBNY ihre Meinung und teilte Bear Stearns mit, dass das 28-Tage-Darlehen für sie doch nicht verfügbar sei.

Die Vereinbarung wurde dann dahingehend geändert, dass die FRBNY eine Gesellschaft gründen würde (die schließlich in Maiden Lane LLC umbenannt wurde), um Vermögenswerte von Bear Stearns im Wert von 30 Mrd. USD zu kaufen, und JPMorgan Chase Bear Stearns im Rahmen eines Aktientausch im Wert von 2 Dollar pro Aktie kaufen sollte, was weniger als 7 Prozent des Marktwerts von Bear Stearns nur zwei Tage zuvor entsprach. - Wikipedia

Der Markt stand seit Anfang des Jahres unter Druck, als sich das Drama um Bear Stearns abzeichnete. Die anschließende Rettungsaktion und die Zusicherung "finanzieller Stabilität" lösten bis in den Juni hinein eine Erleichterungsrallye aus.

Fazit

Wie weiter oben ausgeführt, befinden sich die Märkte derzeit in einer ähnlichen Situation: Die Anleger sind pessimistisch gestimmt, während die Federal Reserve versichert, dass das "Bankensystem solide und widerstandsfähig" sei.

Ob das wirklich der Fall ist, bleibt abzuwarten, aber Powells Aussage erinnert mich an Ben Bernankes berüchtigte Erklärung vor dem Kongress im Jahr 2007:

"Wir erwarten keine signifikanten Ansteckungseffekte vom Subprime-Markt auf die übrige Wirtschaft oder das Finanzsystem."

Ich sage zwar nicht, dass wir kurz vor einer Finanzkrise stehen, aber ich behaupte, dass für die Märkte ein erhöhtes Risiko besteht.

- Der Abzug von Geldern aus den Märkten in Geldmarktfonds mit Renditen von über 4 % verringert die Kaufkraft.

- Die Wirtschaft verlangsamt sich, was zu einem geringeren Ertragswachstum führen wird.

- Die bisherigen Zinserhöhungen der Fed wirken sich erst jetzt auf die Wirtschaft aus.

- Die Anforderungen an die Kreditvergabe der Banken werden rasch verschärft, was das Wirtschaftswachstum weiter bremst.

- Die Inflation kühlt ab, was die Preissetzungsmacht der Unternehmen schmälert und die Gewinnspannen drückt.

- Die Arbeitslosigkeit wird in den kommenden Monaten steigen.

Im Jahr 2008 befand sich die Wirtschaft in einer Rezession; wir hatten es nur noch nicht bemerkt, da die Wirtschaftsdaten dies nicht vollständig widerspiegelten - ähnlich wie heute. Im Nachhinein betrachtet war das Bear Stearns-Debakel ein klarere Hinweis darauf, dass etwas im System kaputt gegangen war.

Auch wenn wir heute viele Ähnlichkeiten im Finanzsystem sehen, bedeutet das nicht, dass die Märkte nicht allein auf der Grundlage von "Hoffnung" und "Optimismus" eine Erholung erleben können.

Ein Aufschwung in Richtung 4200 ist möglich, da die Psychologie der Anleger nicht immer den Gesetzen der Logik folgt.

Wir werden diese Erholung jedoch nutzen, um das Risiko zu reduzieren und die Portfolios neu zu gewichten, um uns gegen die letzte Bärenphase dieses Marktes zu schützen, wenn die wirtschaftliche Rezession für alle offensichtlich wird.