- Der März wird voraussichtlich einer der wichtigsten Monate der letzten Jahre an der Wall Street sein

- Der Markt erwartet den Bericht über die Beschäftigtenzahlen (ohne Landwirtschaft), die Inflationsdaten und die mit Spannung erwartete Sitzung der Fed mit großem Interesse

- Daher sollten sich die Anleger in den kommenden Wochen auf weitere heftige Ausschläge und hohe Volatilität einstellen

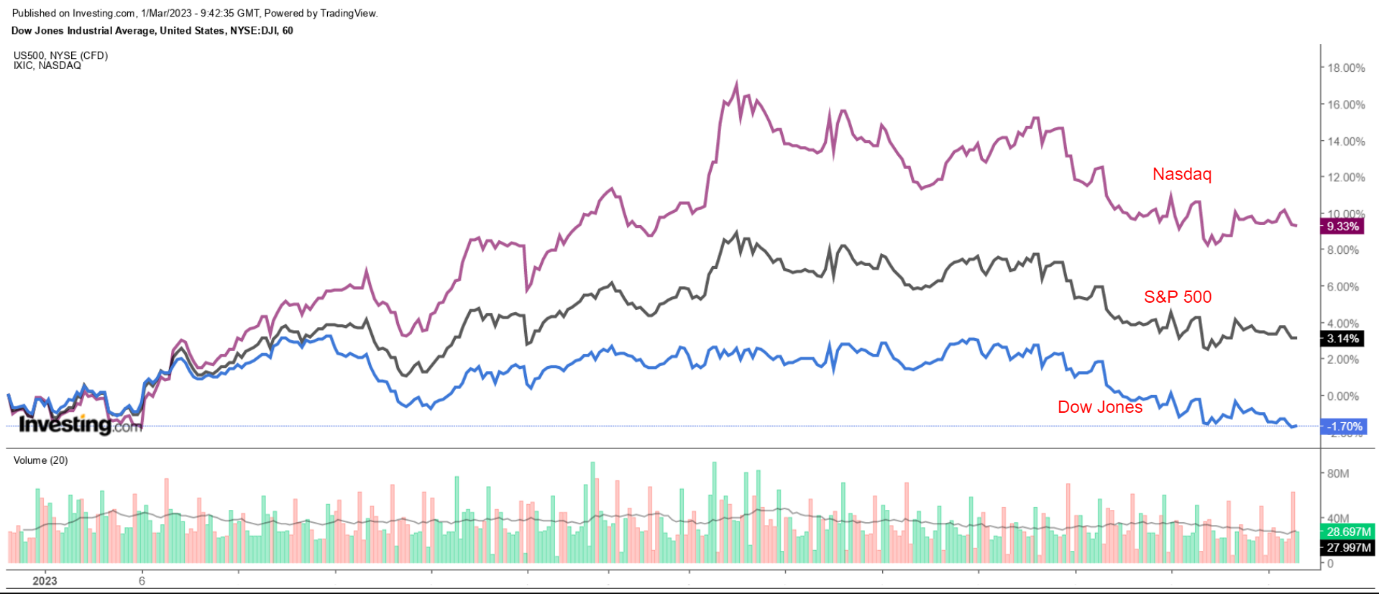

Die Aktien an der Wall Street beendeten den Februar ohne große Überzeugung, was Zweifel an der Dauerhaftigkeit der Rallye zum Anfang des Jahres 2023 aufkommen lässt.

Nach einem starken Jahresauftakt im Januar fiel der Dow Jones Industrial im Februar um 4,2 %, damit hat der Blue-Chip-Index im Jahresverlauf 1,5 % verloren.

Die Benchmark S&P 500 gab im vergangenen Monat um 2,6 % nach, damit verringerte sich ihr bisheriger Jahresgewinn auf 3,4 %. Der technologielastige Nasdaq Composite fiel um 1,1 % und verringerte seinen Gewinn für 2023 auf 8,9 %

Die Rallye vom Jahresbeginn begann zu bröckeln, als die Anleger gezwungen waren, ihre Erwartungen hinsichtlich des Zinsgipfels der Fed zu überdenken, da es auch weiterhin Anzeichen für eine robuste Wirtschaft und eine hartnäckige Inflation gab.

Es wird erwartet, dass der kommende Monat einer der wichtigsten an der Wall Street in den letzten Jahren sein wird, geprägt von einer Fülle marktbewegender Ereignisse, die die Richtung des Marktes bis Ende 2023 bestimmen könnten.

5 wichtige Termine in Ihrem Wirtschaftskalender

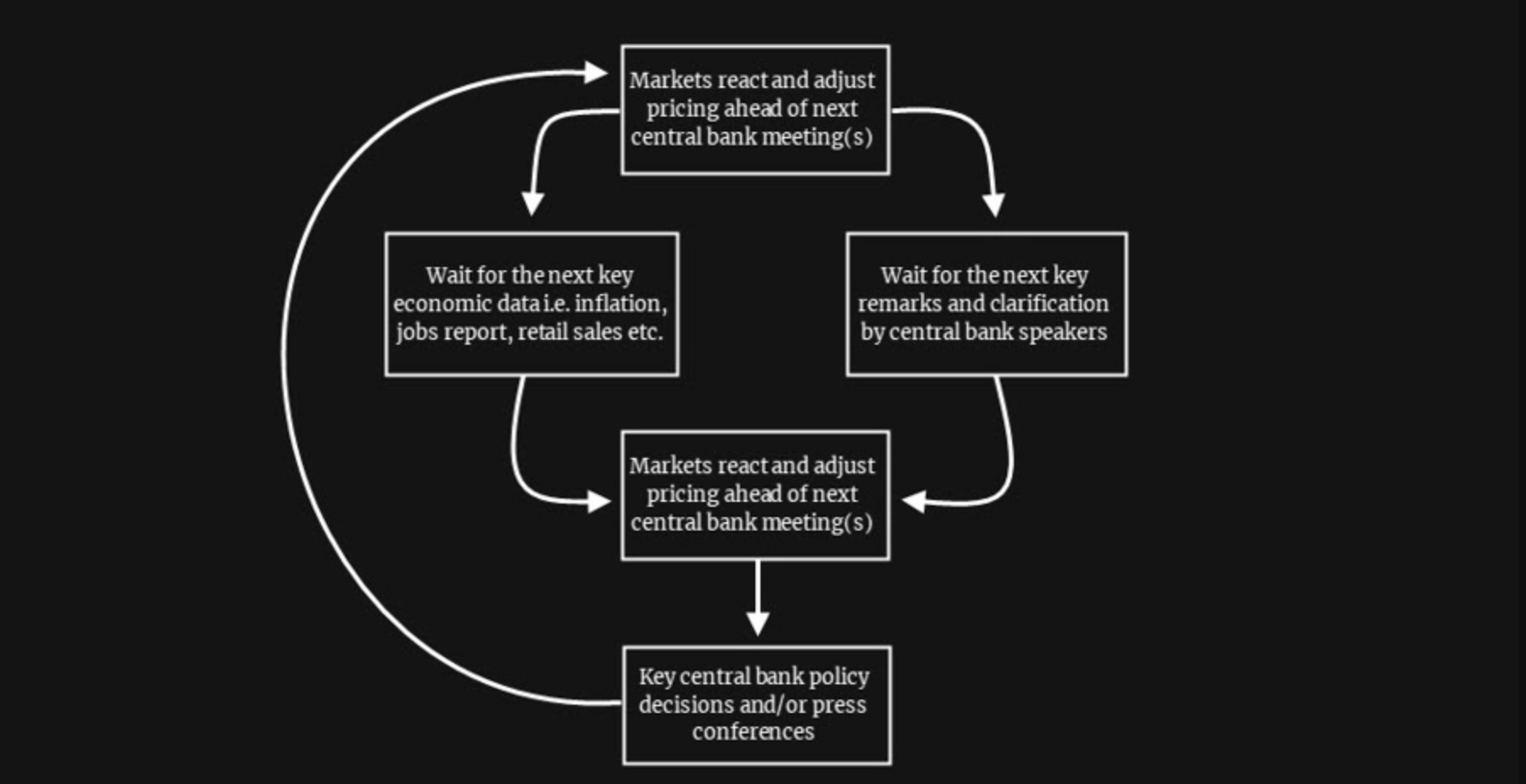

Im März werden sich die Anleger wahrscheinlich auf die gleichen Dinge konzentrieren wie in den letzten Monaten. Dazu gehören der monatliche Arbeitsmarktbericht, die neuesten Inflationszahlen und Einzelhandelsumsätze sowie die bevorstehende Sitzung des Offenmarktausschusses der Fed.

Quelle: ForexLive

1. Freitag, 10. März: US-Arbeitsmarktbericht

Das US-Arbeitsministerium wird am Freitag, den 10. März, um 14.30 Uhr MEZ den mit Spannung erwarteten Bericht über die Zahl der Beschäftigten (ohne Landwirtschaft) für den Monat Februar veröffentlichen. Die Prognosen gehen von einem weiterhin soliden Tempo bei den Neueinstellungen aus, auch wenn der Anstieg geringer ausfällt als in den Vormonaten.

Nach übereinstimmenden Schätzungen werden die Daten laut Investing.com zeigen, dass die US-Wirtschaft 200.000 neue Stellen geschaffen hat, was einen Rückgang gegenüber dem Stellenzuwachs von 517.000 im Januar bedeutet. Die Arbeitslosenquote dürfte auf 3,5 % steigen und damit einen Tick über dem 53-Jahrestief von 3,4 % vom Januar liegen, ein Wert, wie er seit 1969 nicht mehr erreicht wurde.

Zum Vergleich: Vor genau einem Jahr, im Februar 2022, lag die Arbeitslosenquote bei 3,8 %, was darauf hindeutet, dass weitere Zinserhöhungen der Fed erforderlich sein werden, um den überhitzten Arbeitsmarkt einzudämmen.

Vertreter der Fed haben bereits signalisiert, dass die Arbeitslosenquote mindestens 4,0 % betragen muss, um die Inflation zu drosseln, während einige Ökonomen sogar der Meinung sind, dass sie noch höher sein müsste. In jedem Fall deutet die niedrige Arbeitslosigkeit in Verbindung mit einem gesunden Beschäftigungswachstum auf weitere Zinserhöhungen in den kommenden Monaten hin.

- Prognose: Meiner Meinung nach wird der Beschäftigungsbericht vom Februar die bemerkenswerte Robustheit des Arbeitsmarktes noch unterstreichen und Ansichten bestärken, dass die laufenden Bemühungen der Fed zur Abkühlung der Wirtschaft noch nicht die gewünschte Wirkung zeigen.

2. Dienstag, 14. März: US-VPI-Daten

Der Inflationsbericht für Februar wird am Dienstag, den 14. März, veröffentlicht, und Analysten erwarten, dass er höher ausfallen könnte als die 6,4 % im Jahresvergleich vom Januar, was darauf hindeutet, dass die Fed ihren Kampf gegen die Inflation fortsetzen muss.

Zwar gibt es noch keine aussagekräftigen Schätzungen, aber die Erwartungen für den VPI-Anstieg auf Jahresbasis liegen zwischen 6,1 % und 6,5 %. Die Verbraucherpreise erreichten im Juni einen Höchststand von 9,1 % und befinden sich seither in einem stetigen Abwärtstrend. Die Teuerung liegt jedoch immer noch deutlich über dem Wert, den die Fed als mit ihrem Zielbereich von 2 % vereinbar ansieht.

Die Schätzungen für die Kernrate im Jahresvergleich liegen zwischen 5,5 und 5,7 %, verglichen mit den (5,6 %) für den Monat Januar. Diese Zahl wird von vielen Wirtschaftsbeobachtern, darunter auch von Vertretern der US-Notenbank, aufmerksam verfolgt, da sie ihrer Ansicht nach eine genauere Einschätzung der künftigen Inflationsentwicklung ermöglicht.

- Prognose: Insgesamt ist der Trend zwar rückläufig, aber die Daten werden wahrscheinlich zeigen, dass weder der Verbraucherpreisindex noch die Kernrate schnell genug fallen, um die Bemühungen der Fed zu Bekämpfung der Inflation diesem Jahr aufzuhalten.

3. Mittwoch, 15. März: US-PPI, Einzelhandelszahlen

Da die Fed sich auf Daten stützen muss, wird der Markt dem Bericht über den Erzeugerpreisindex für Februar sowie den jüngsten Einzelhandelsumsätzen, die beide für Mittwoch, den 15. März, um 14.30 Uhr MEZ geplant sind, große Aufmerksamkeit schenken.

Den Daten kommt in diesem Monat eine besondere Bedeutung zu, da es die letzten Informationen sind, die die Fed vor ihrer geldpolitischen Entscheidung erhält.

Am Tag der Veröffentlichung des Erzeugerpreisindex und der Einzelhandelsumsätze im vergangenen Monat gaben die Aktien stark nach, nachdem die Herstellerpreise stärker als erwartet gestiegen waren und die Umsätze im Einzelhandel den größten monatlichen Anstieg der letzten zwei Jahre verzeichneten.

- Prognose: Ich gehe davon aus, dass beide Berichte die zunehmenden Anzeichen dafür unterstreichen werden, dass die US-Wirtschaft noch nicht ernsthaft von einer Rezession bedroht ist, was wiederum den Druck auf die Fed erhöhen wird, das Wachstum stärker zu bremsen, um die Preise zu dämpfen.

4. Mittwoch, 22. März: Zinsentscheidung der Fed, Rede von Jerome Powell

Es ist fast in Stein gehauen, dass die US-Notenbank zum Abschluss ihrer zweitägigen Sitzung am Mittwoch, den 22. März um 20.00 Uhr MEZ die Zinssätze um mindestens einen Viertelpunkt anheben wird. Damit würde das Zielband für die Fed Funds zwischen 4,75 % und 5,00 % liegen.

Unter dieser Annahmen haben Händler begonnen, die Möglichkeit einer größeren Zinserhöhung um 50 Basispunkte einzupreisen, auch wenn die Wahrscheinlichkeit laut dem Fed Rate Monitor Tool von Investing.com mit ca. 27 % gering bleibt .

Aber das alles kann sich natürlich in den Tagen vor der großen Zinsentscheidung je nach den eingehenden Daten noch ändern.

Der Fed-Vorsitzende Jerome Powell wird kurz nach der Veröffentlichung der Fed-Erklärung eine vielbeachtete Pressekonferenz abhalten, wo die Marktteilnehmer nach neuen Hinweisen darauf suchen werden, wie er die Inflationstrends und die Wirtschaft einschätzt und wie sich dies auf das Tempo der geldpolitischen Straffung auswirken wird.

Die US-Notenbank wird auch neue Prognosen für die Zinssätze und das Wirtschaftswachstum veröffentlichen, die allgemein als "Wirtschaftsprojektionen" bezeichnet werden und mehr Hinweise auf den wahrscheinlichen Zinserhöhungspfad der Fed für 2023 und darüber hinaus geben.

Die Spekulationen über das Zinshoch in den USA haben in den letzten Wochen an Fahrt aufgenommen - der Höchststand wird nun zwischen 5,25 und 5,50 % im Juni gesehen - nachdem eine Reihe robuster Konjunkturdaten Erwartungen geschürt hat, dass die Fed die Kreditkosten bis zum Sommer weiter anheben und länger hoch halten könnte.

- Prognose: Da sich die Wirtschaft weiterhin besser schlägt als erwartet und die Inflation hartnäckig auf einem hohen Niveau verharrt, rechne ich damit, dass die US-Notenbank auf ihrer Sitzung im März einen restriktiven Ton anschlagen wird. Außerdem erwarte ich, dass Powell darauf hinweisen wird, dass die Fed noch viel zu tun hat, um die Wirtschaft zu bremsen und die Inflation abzukühlen - mit der Konsequenz, dass wir in den kommenden Monaten mit höheren Zinssätzen rechnen müssen.

Daher bin ich davon überzeugt, dass die Fed gezwungen sein wird, den Leitzins irgendwann in diesem Jahr auf über 5,50 % anzuheben, vielleicht sogar auf 6,00 %, bevor sie in ihrem Kampf um die Wiederherstellung der Preisstabilität eine Pause einlegen oder umschwenken wird.

5. Freitag, 31. März: PCE-Inflationsbericht aus den USA

Der letzte Wirtschaftsindikator für diesen Monat wird am Freitag, den 31. März, veröffentlicht, wenn die US-Regierung den Preisindex für die privaten Konsumausgaben (PCE), das bevorzugte Inflationsbarometer der Fed, bekannt gibt.

Die Wall Street erlebte im letzten Monat eine unangenehme Überraschung, als der PCE-Bericht für den Monat Januar zeigte, dass der Index im Jahresvergleich um 5,4 % gestiegen war (Anstieg im Vormonat: 5,3 %).

Ohne die volatilen Komponenten Nahrungsmittel und Energie stieg der Kernindex auf 4,7 %, nach 4,6 % im Dezember.

- Prognose: Ähnlich wie bei den von mir erwarteten Ergebnissen für die VPI- und PPI-Berichte glaube ich, dass die PCE-Preisdaten deutlich machen werden, wie wenig Fortschritte die Fed bei ihrer Bekämpfung der Inflation macht.

Fazit

Angesichts der Sorgen über die Entwicklung der längerfristigen Zinssätze und der sich beschleunigenden Inflation rechne ich damit, dass US-Aktien auch im März unter Druck stehen werden.

Solange es keine Anzeichen dafür gibt, dass die Inflation tatsächlich auf ein akzeptables Niveau sinkt und die US-Notenbank eine klare Kehrtwende vollzogen hat, ist ein neuer, nachhaltiger Bullenmarkt für Risikoanlagen nach Ansicht der Experten unwahrscheinlich.

"Don’t fight the Fed" – das ist eine alte Redewendung an der Wall Street.

- Prognose: Anleger sollten sich in den kommenden Wochen auf ein Szenario einstellen, bei dem der S&P 500 sein Tief von Mitte November in der Nähe der Marke von 3.750 Punkten erneut erreichen könnte - ein Rückgang von fast 6 % gegenüber dem aktuellen Stand -, bevor ein stärkerer Einbruch den Index wieder auf sein Bärenmarkttief von etwa 3.500 Punkten im Vorfeld der Berichtssaison für das 1. Quartal im April zurückführt.

***

Offenlegung: Jesse Cohen ist derzeit short auf den S&P 500 und den Nasdaq 100 über den ProShares Short S&P 500 ETF und den ProShares Short QQQ ETF. Jesse richtet sein Portfolio aus Einzeltiteln und börsengehandelten Fonds auf der Grundlage einer laufenden Risikobewertung sowohl des makroökonomischen Umfelds als auch der Finanzlage der Unternehmen regelmäßig neu aus. Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.