Gold und Silber durchlebten am Freitag eine wahre Achterbahnfahrt, nachdem die US-Arbeitsmarktdaten auf den ersten Blick die Erwartungen des Marktes deutlich enttäuscht hatten. Anstatt den erwarteten 500 Tsd. neuen Jobs außerhalb der Landwirtschaft, wurden im September lediglich 194 Tsd. geschaffen. Eine schlechte Entwicklung am US-Arbeitsmarkt ist das Zünglein an der Waage, ob die US-Notenbank Anfang November oder im Dezember mit dem Start des lange angekündigten Taperings, der Drosselung der Anleihenkäufe, beginnen wird oder nicht. Eine Abkehr von diesen Plänen würde mehr Geld aus der Druckerpresse bedeuten, was letztlich Zinsen senken, den US-Dollar schwächen und die Teuerung anheizen würde. Exakt so verhielt sich der Markt in einer ersten Reaktion auf diesen Arbeitsmarktbericht – der Dollar kam unter Druck, die Renditen der zehnjährigen US-Staatsanleihen stiegen an und Gold und Silber schossen nach oben.

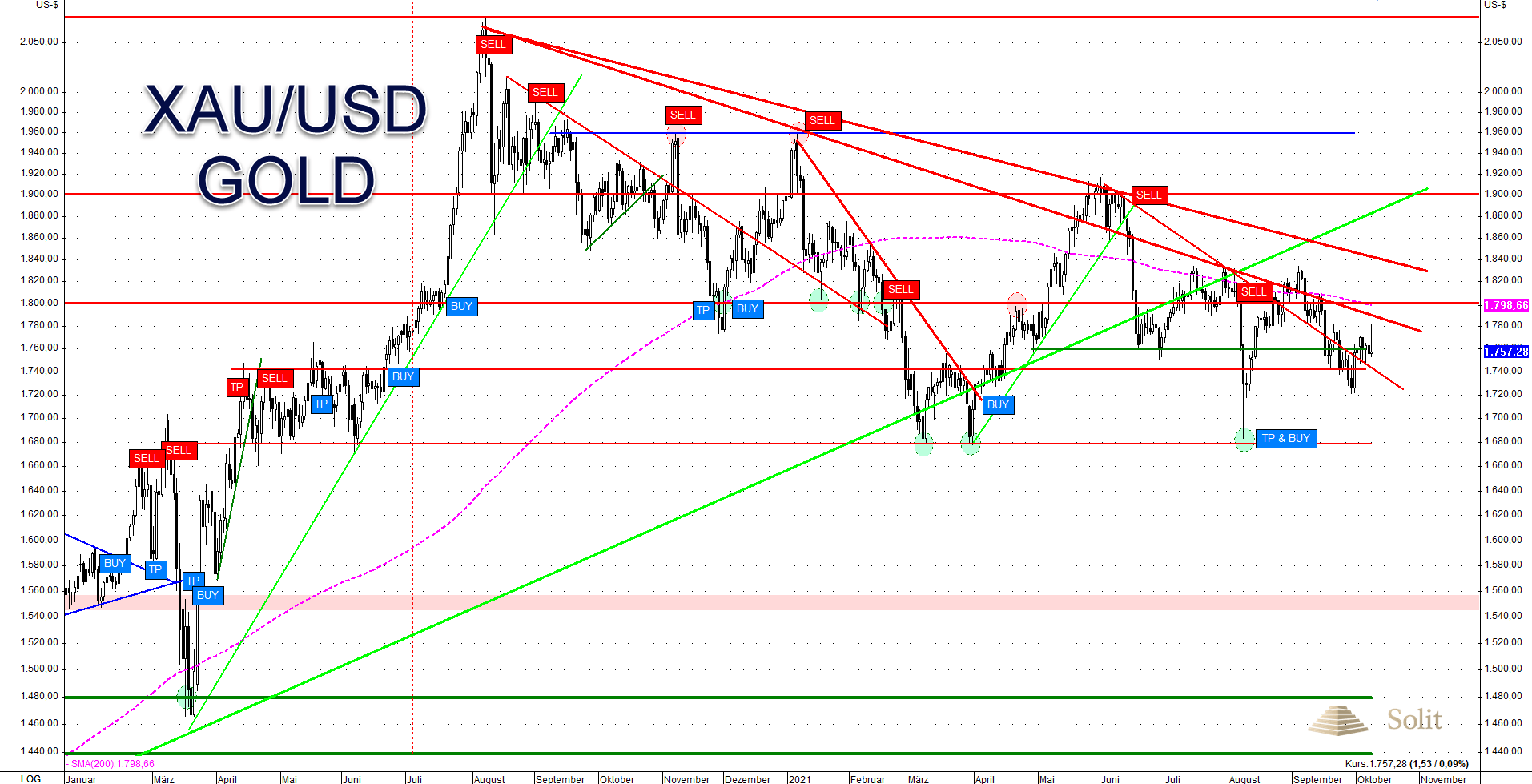

Der Goldpreis sprang sofort um 20 US-Dollar nach oben und konnte damit seinen Abwärtstrend kurzzeitig verlassen, wogegen der Silberpreis um 50 US-Cent an seinen Abwärtstrend bei 23,10 US-Dollar katapultiert wurde. Auf den zweiten Blick stellte sich der Arbeitsmarktbericht jedoch als nicht so schlecht heraus, da 123 Tsd. Regierungsstellen abgebaut, die Zahlen der beiden Vormonate nach oben revidiert wurden und die Arbeitslosenrate von 5,2 % auf 4,8 % gefallen war, während hier nur 5,1 % erwartet wurden. Dieser Report dürfte einigen Analysten sowie den Notenbankern einiges an Kopfzerbrechen bereiten. Nachdem die Märkte erkannten, dass der Arbeitsmarktbericht doch nicht so schlecht war und einem Tapering im November oder Dezember nicht im Weg stehen muss, drehten die Märkte vom Fleck weg. Gold und Silber verloren ihre Gewinne, fielen zurück in ihre mittelfristigen Abwärtstrends und stehen nun kurz davor, kurzfristige korrektive Aufwärtstrends zu brechen. Die zehnjährigen Zinsen stiegen wieder auf 1,61 %, während der US-Dollar einige seiner Tagesverluste wettmachen und wieder auf 94 Punkte im USD-Index ansteigen konnte.

Platin und Palladium waren hingegen die Wochengewinner, nachdem sie in den Vorwochen herbe Verluste einstecken mussten. Platin vollzog am Mittwoch eine Trendumkehr und stieg auf 1.029 US-Dollar an, während Platin von 1.847 US-Dollar im Tief auf 2.080 US-Dollar sprang und einen kleinen Short-Squeeze erlebte. Zuletzt wiesen wir auf die extreme Netto-Shortposition am Terminmarkt für Palladium hin, die jederzeit zu einem starken Anstieg auf 2.300 US-Dollar führen könnte im Rahmen eines Short-Squeeze am Terminmarkt.

Auch die Goldminen im HUI-Goldminenindex stiegen vergangene Woche deutlich an und überwanden am Freitag kurzzeitig den mittelfristigen Abwärtstrend, um zum Wochenschluss mit 240 Punkten letztlich doch noch darunter zu schließen. Für einen bullischen Ausbruch müsste der Goldpreis über 1.780 US-Dollar ansteigen und damit den Bruch des mittelfristigen Abwärtstrends bestätigen. Infolgedessen würde wahrscheinlich auch der Silberpreis seinen Abwärtstrend bei 23 US-Dollar verlassen und der HUI-Goldminenindex seinen Abwärtstrend überwinden. Solange dem Goldpreis dies jedoch nicht gelingt, sind die Abwärtstrends in allen drei Märkten noch intakt. Letztlich dürfte bereits der Wochenbeginn entscheiden, ob es bei den Edelmetallen nach der positiven Vorwoche weiter nach oben gehen kann und eine Trendwende mit Kaufsignalen stattfindet oder ob sich die Abwärtstrends fortsetzen werden.

Schulden und das Drucken von Geld erzeugen Inflation und Armut

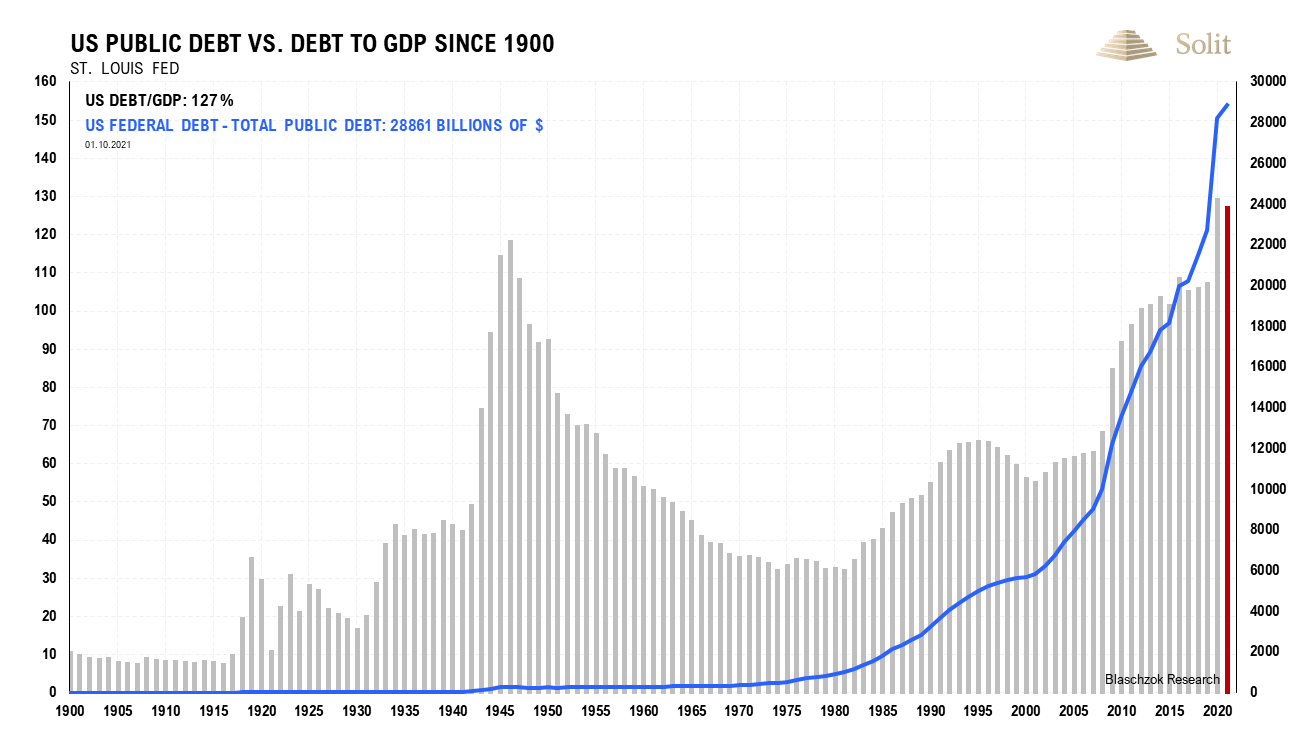

In den USA hat man den „Streit“ um die regelmäßige Anhebung der Schuldenobergrenze vorerst beigelegt und eine endgültige Einigung in den Dezember verschoben. Es gibt eine vorübergehende Anhebung um 480 Mrd. US-Dollar auf 28,9 Billionen US-Dollar, was gerade einmal bis Anfang Dezember reichen sollte, um die die horrenden Staatsausgaben der Regierung zu finanzieren. Medial wurde ein drohender Zahlungsausfall der USA an die Wand gemalt, wobei die Wahrscheinlichkeit einer Anhebung bei 100% liegt, ebenso wie bei den über einhundert Malen in der Vergangenheit. Die Demokraten hatten die Schuldenobergrenze durchschnittlich um 17 % angehoben hatten, während die Republikaner die Grenze um durchschnittlich 6 % erhöhten.

Die Finanzministerin der USA und ehemalige Notenbankchefin Janet Yellen schlug die Abschaffung dieser Schuldenobergrenze vor, da diese unnötig sei und ohnehin immer wieder angehoben wird. Die US-Regierung hat sich von den Befugnissen, die ihr die US-Verfassung zugesteht, so weit entfernt, dass es letztlich egal ist, ob es eine Obergrenze gibt oder nicht. Eine Regierung, die das Monopol auf das Drucken von Geld an sich gerissen hat, wird immer der Versuchung erliegen, die eigenen Utopien über die Druckerpresse zu finanzieren. Deshalb sollte eine Regierung niemals die Hoheit über die Geldschöpfung haben, geschweige denn sich verschulden dürfen. Sollte sich ein Staat verschulden, dann zu den Zinsen, die der freie Markt in einer freien Gesellschaft vorgibt, was eine natürliche Obergrenze der Schuldenaufnahme erzwingen würde und somit die Bürger vor der totalen Enteignung unverantwortlich handelnder Politiker und der einhergehenden Zerstörung von Wirtschaft und Wohlstand schützen würde.

Würde die US-Notenbank die Ausgaben der US-Regierung nicht über den Kauf der Staatsanleihen indirekt finanzieren, so würden die Marktzinsen sofort in den Himmel schießen. Die explodierenden Kosten einer weiteren Verschuldung zu marktadäquaten Zinsen hätte letztlich den Bankrott der US-Regierung zur Folge. Dies gilt auch für die Europäische Union, deren Nationen ohne die planwirtschaftliche Senkung der Zinsen für Staatsanleihen schnell zu einer vernünftigen und nachhaltigen Austeritätspolitik gezwungen würden.

Im Rahmen des Theaters um die Anhebung der Schuldenobergrenze wurde auch wieder einmal die Idee einer Platinmünze mit dem Nominalwert von einer Billionen US-Dollar thematisiert, die vom Finanzministerium geprägt werden und somit die Schuldenkrise lösen sollte. Während die US-Notenbank durch das Aufkaufen von Staatsschulden indirekt den Staat finanziert, handelt es sich bei der Erschaffung von Geld mittels einer Platinmünze durch das Finanzministerium buchstäblich um die Staatsfinanzierung über die Druckerpresse des Staates.

Regierungen können Geld drucken, doch sie können keine Güter und Dienstleistungen aus dem Nichts erschaffen. Die Knappheit an Gütern, die wir aktuell in allen Bereichen des Lebens erleben, ist größtenteils auf die historisch einmalig hohe Ausweitung der Geldmenge zurückzuführen, die auf ein gleichgebliebenes Güterangebot zu noch alten niedrigen Preisen trifft. In den USA und Europa ist dank der Gelddruckerei der Notenbanken mehr Geld im Umlauf. Die Menschen fühlen sich reich und gehen damit einkaufen. Die erhöhte Nachfrage lässt die Preise langsam und doch sukzessive auf ein neues Preisniveau ansteigen, bis Angebot und Nachfrage sich wieder ausgeglichen haben und sich die Ausweitung der Produktionskapazitäten als nicht nachhaltig herausstellen, worauf letztlich die nächste Rezession folgen wird. Doch mit jeder zyklischen inflationsinduzierten Fehlallokation von Kapital geht ein Nettowohlfahrtsverlust einher und am Ende des Tages sind die Menschen ärmer als sie es wären, hätte es in erster Linie nie einen künstlichen Aufschwung gegeben. Unter dem Strich steigen die Preise und alle werden ärmer – dies ist die logische und zwingende Konsequenz der Inflation der Geldmenge.

Das Drucken von Geld aus dem Nichts, sowie staatliche Eingriffe in den Markt, bringen nur weitere Kosten und Wohlstandsverlust für die Menschen. Die rezessiven Kräfte werden in den nächsten Jahren zunehmen und aktuell spricht bereits jeder von Stagflation. In der Eurozone stiegen die Preise nach staatlicher Statistik, die grundsätzlich zu niedrig ausgewiesen wird, zum Vorjahr bereits um 3,4 % und Deutschland legte diese um 4,1 % im September zu. EZB-Chefin Christine Lagarde verharmlost diese Enteignung, wobei selbst Mainstream-Experten bis Jahresende einen Anstieg der Verbraucherpreise um 5 % erwarten.

Noch im November 2019, als ich vor dem Beginn der nächsten großen Krise und Rezession warnte, die nächsten QE-Programme in Aussicht stellte und ein Jahrzehnt der Inflation prognostizierte, stand ich noch völlig allein mit meiner These. Zwei Jahre später sieht die Welt anders aus und die Stagflation ist da und wird in den nächsten Jahren bleiben, da dies der einzig gangbare Weg für die Regierungen ist, die sich selbst in die Sackgasse manövriert haben. Erwarten Sie dauerhaft hohe Inflationsraten, nominal steigende Zinsen, real tief negative Zinsen, real fallende Aktienmärkte und nominal steigende Edelmetallpreise in den nächsten Jahren.

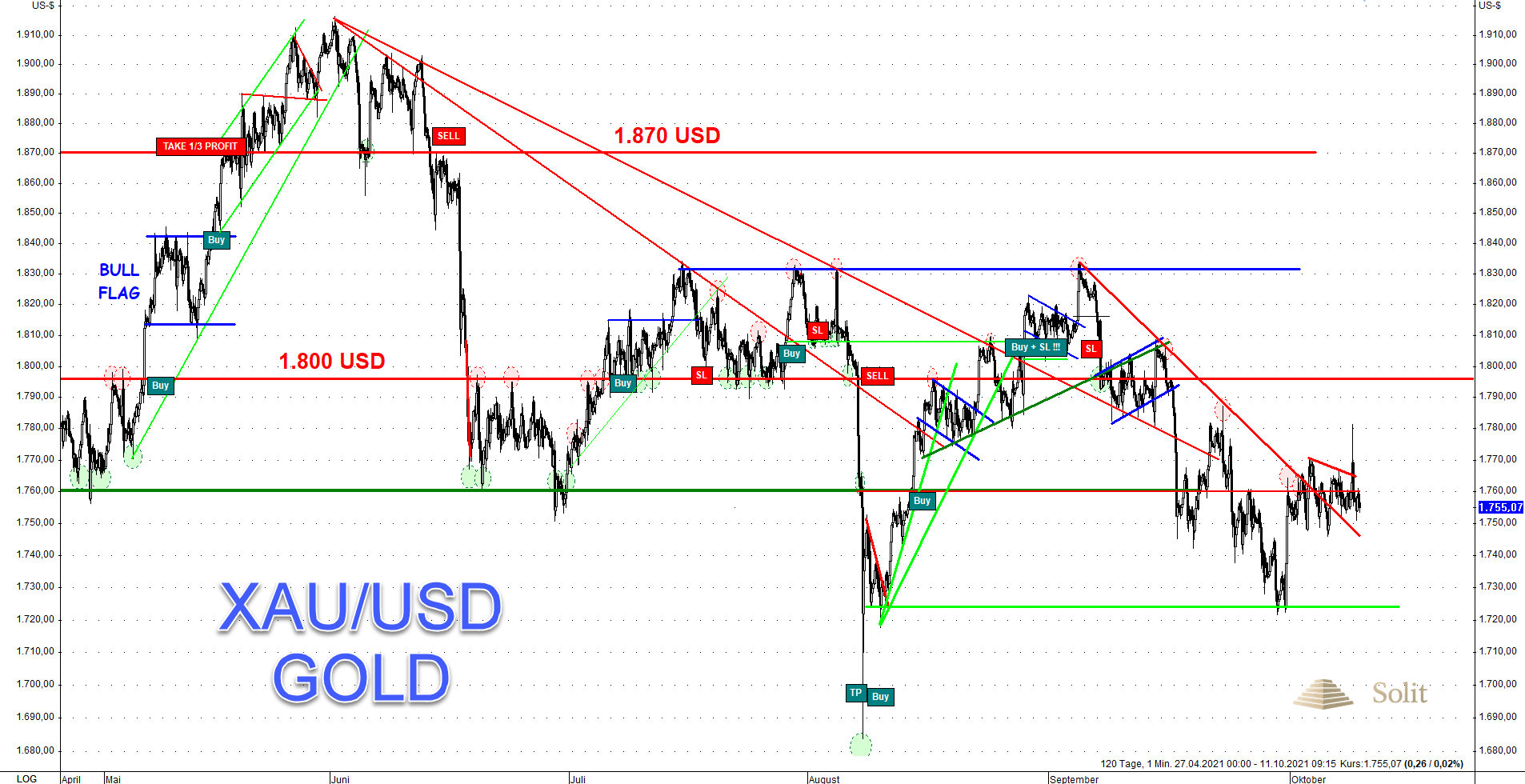

Technische Analyse zu Gold: Abwärtstrend intakt doch die Bullen proben den Angriff – die Entscheidung naht!

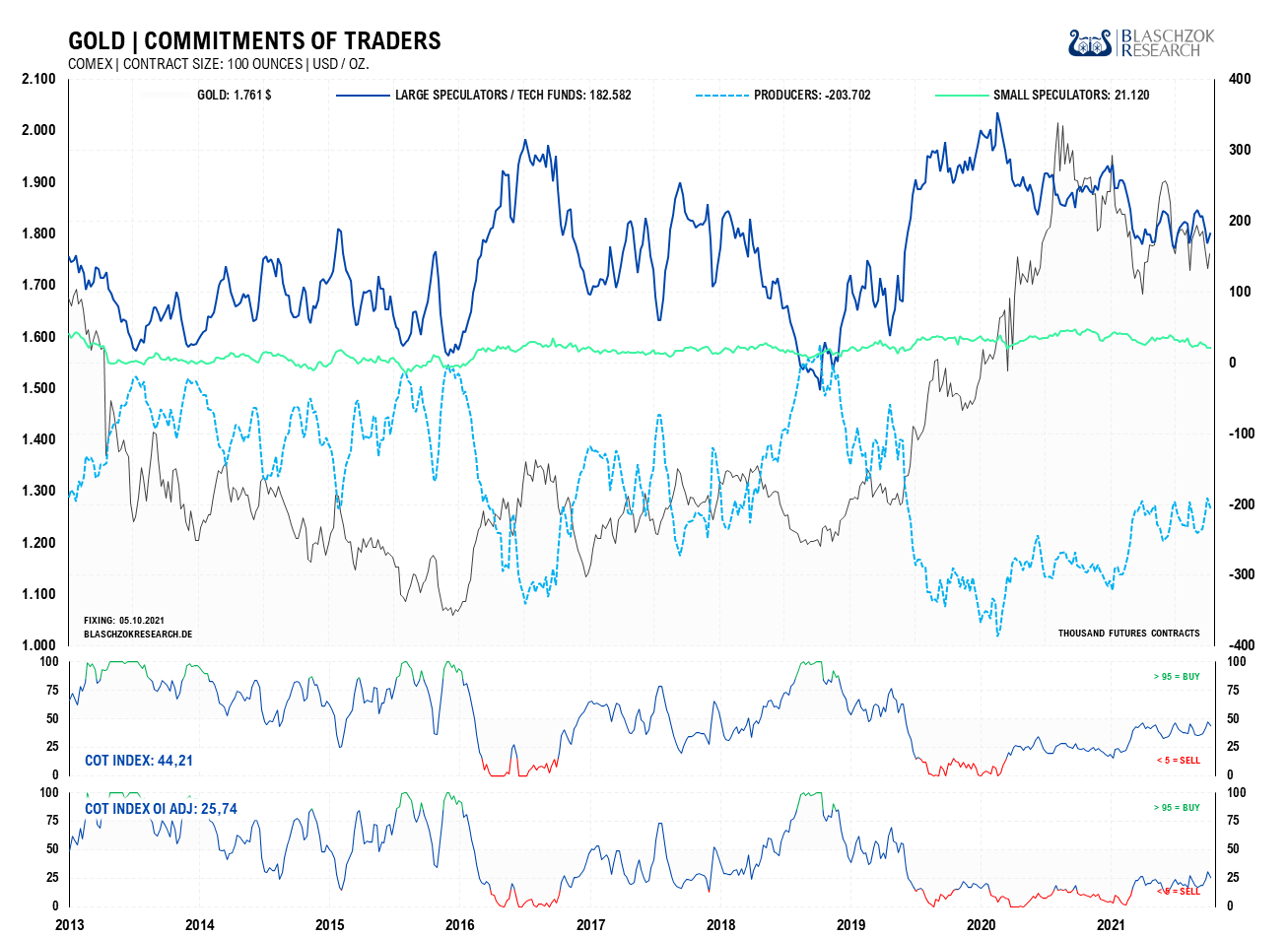

Terminmarkt: CoT-Report vom 08.10.2021

Der neueste CoT-Report zeigt einen Preisanstieg zur Vorwoche um 27 US-Dollar, während die Position der Spekulanten um 13 Tsd. Kontrakte Netto-Long ausgebaut wurde. Die Veränderung ist zur Vorwoche und zur Vor-Vorwoche neutral. Es zeigt sich keine Stärke.

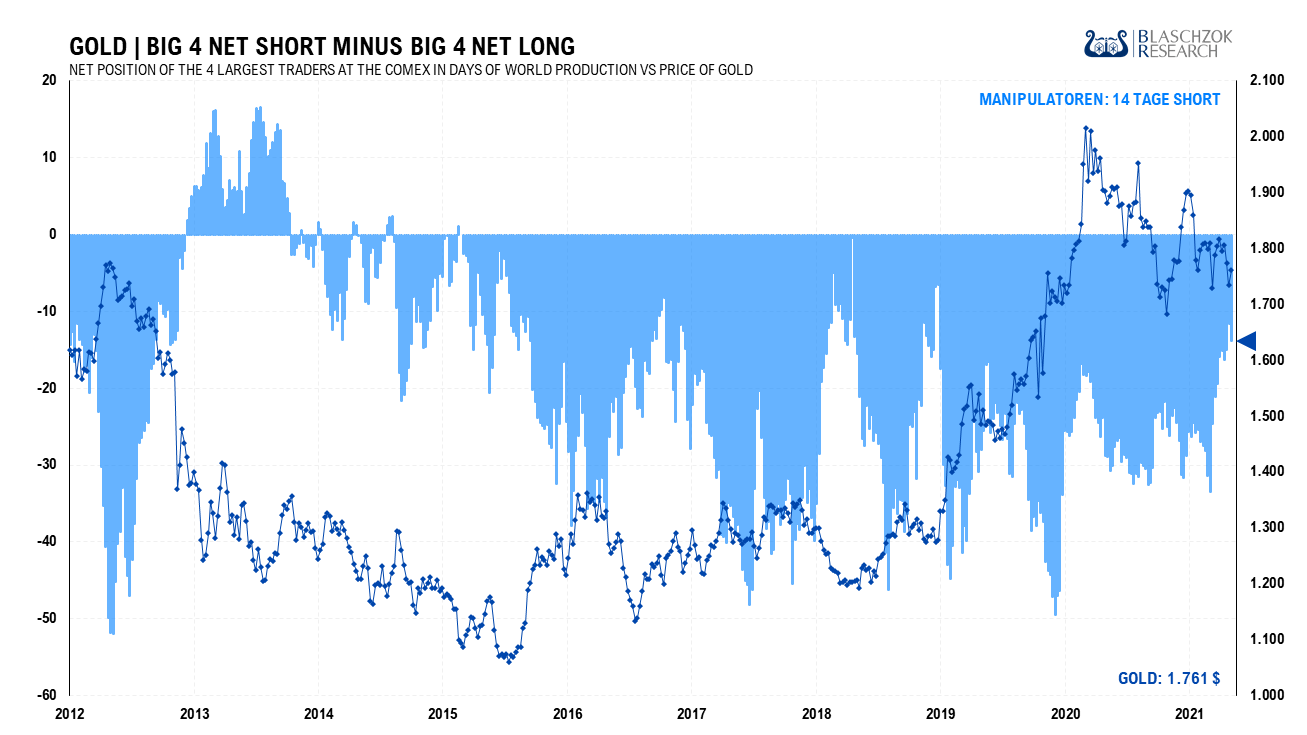

Die Netto-Shortposition der Big 4 reduzierte sich von 12 auf 14 Tage der Weltproduktion und die der Big 8 reduzierte sich von 26 auf 30 Tage. Es könnte daher sein, dass etwas auf den Preis gedrückt wurde. Die Position der Big 4 wurde wieder auf das Niveau der Vorwoche angehoben. Berücksichtigt man dies, kann man von einem leichten Defizit am physischen Markt ausgehen. Der Terminmarkt ist so gut bereinigt, wie zuletzt vor über zwei Jahren, was grundsätzlich bullisch ist in einem QE-Umfeld und ausreichend wäre für eine Trendumkehr.

Auch wenn die Bereinigung für ein QE-Umfeld ausreichend wäre, so gibt es immer noch genügend Bereinigungspotenzial, wenn exogene Faktoren, wie ein Tapering, auf den Preis drücken.

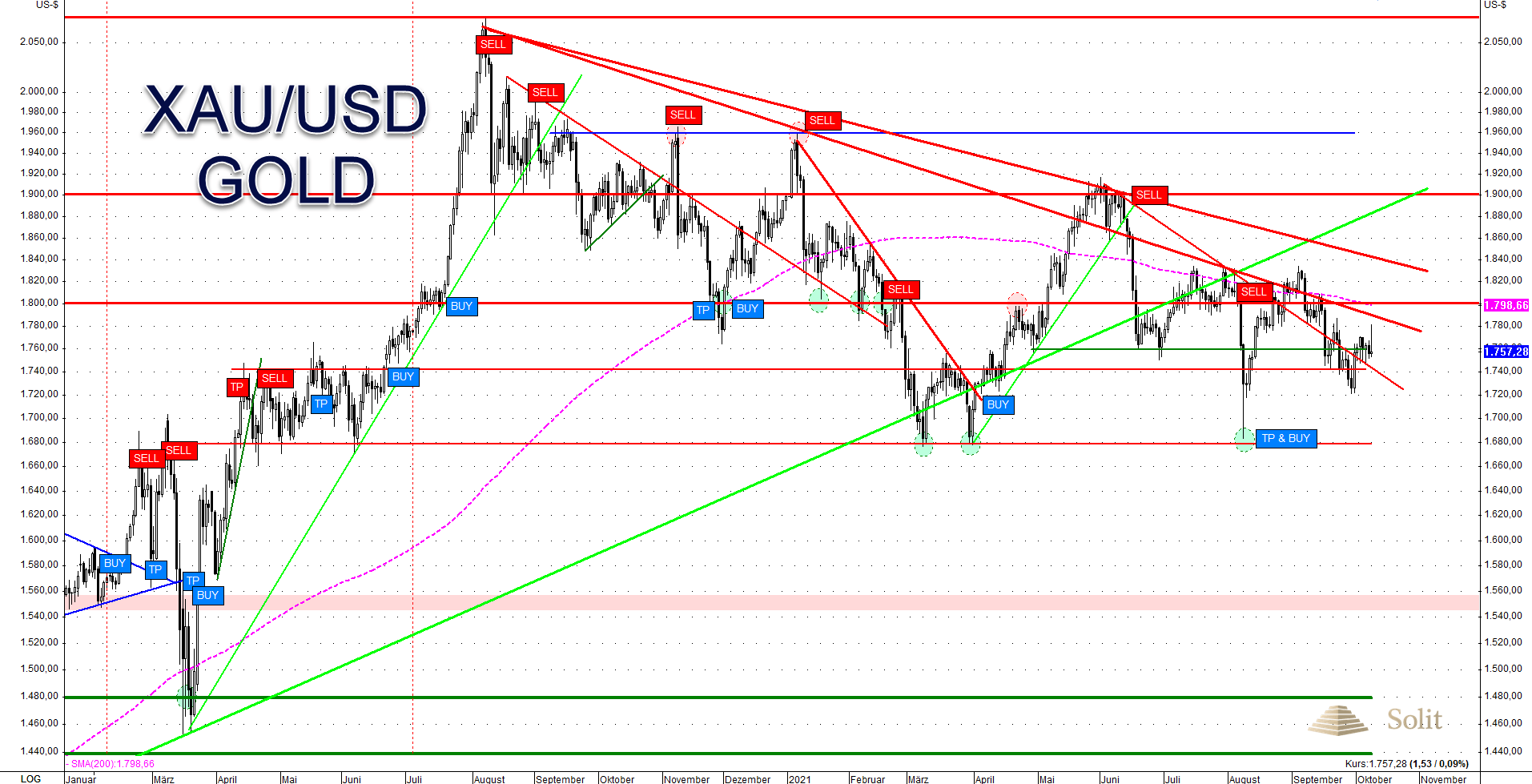

Nach dem Ausbruch aus dem Abwärtstrend Ende August, nach der dovishen Rede von Jerome Powell zum Jackson Hole Symposium, konnte der Goldpreis nicht weiter überzeugen. Trotz stark steigender Konsumentenpreise hängt die drohende Ankündigung eines Taperings weiterhin wie ein Damoklesschwert über dem Goldmarkt. Es finden sich aktuell wenig Käufer, da die Bullen fürchten, bei einem Tapering mit einem Einbruch des Goldpreises unter die Räder zu geraten. So ist es gut möglich, dass Investoren und Spekulanten die Ankündigung eines Taperings abwarten werden, bevor sie als Goldkäufer auftreten und die Goldhausse in die nächste Phase starten kann. Sollte sich die US-Notenbank bis zur Dezember-Sitzung mit der Ankündigung gedulden, so stünde dem Goldmarkt bis dahin noch einmal eine kurze Streckfolter mit einem volatil seitwärts verlaufenden Preis bevor.

Die Korrektur befindet sich jedoch bereits in ihrer Endphase und der Goldmarkt bildet aktuell einen Boden aus, worauf im nächsten Jahr mit einem deutlichen Preisanstieg jenseits der 2.000 US-Dollar-Marke zu rechnen ist. Das Sentiment ist mittlerweile extrem bärisch, was die CoT-Daten nicht so ganz widerspiegeln. Interessant ist, dass die CoT-Daten für Silber, Platin und Palladium bereits im Kaufbereich sind und Platin sowie Palladium letzte Woche eine Trendwende vollzogen haben.

Kurzfristig muss der Goldpreis in dieser Woche den Widerstand bei 1.760 US-Dollar erneut überwinden und dann das Hoch der letzten Woche mit Preisen über 1.780 US-Dollar rausnehmen. Ein Short-Squeeze könnte dann die Folge sein.

Rutscht der Goldpreis hingegen unter 1.745 US-Dollar, so droht ein Abverkauf auf die Unterstützung bei 1.680 US-Dollar. Da diese Unterstützung jedoch bereits zum vierten Mal getestet wird, ist bei einem erneuten Test ein Einbruch darunter wahrscheinlich. Sollte es infolgedessen zu einem Abverkauf kommen, sehen wir bei 1.600 US-Dollar ein sehr gutes mittelfristiges antizyklisches Kaufsetup mit einem hohen sehr guten Chance-Risiko-Verhältnis!

Der Tageschart zeigt, dass der übergeordnete Abwärtstrend noch intakt ist. Aus Sicht der Notenbanker bietet es sich an, den Goldpreis im Vorfeld des Taperings zu drücken und Spekulanten noch einmal aus dem Markt zu schütteln, um das bullische Sentiment zu zerstören. Ein Schlusskurs unterhalb der Unterstützung bei 1.680 US-Dollar könnte diese gewünschte Liquidationswelle auslösen und eine Verkaufspanik mit entsprechenden Schlagzeilen in der Presse nach sich ziehen. Derartige negative Schlagzeilen zum Goldmarkt sind erwünscht, da sie weitere potenzielle Investoren von einem Investment in Gold abhalten.

Der langfristige Abwärtstrend bei Gold in Euro wurde bereits im Mai des letzten Jahres gebrochen. Seitdem konsolidiert der Goldpreis in Euro an einer neuen Unterstützung bei 1.480 Euro. Würde diese Unterstützung brechen, so wäre ein erneuter Test des Tiefs bei 1.420 Euro wahrscheinlich.

Dennoch sieht das charttechnische Muster eigentlich konstruktiv aus. Ein erneutes prozyklisches Kaufsignal gibt es, sobald der Goldpreis den blauen Abwärtstrend mit Schlusskursen über 1.545 Euro überwunden hat. Antizyklisch bietet sich bei 1.420 Euro eine sehr gute Kaufchance.