Mit Verkündung der Zahlen für Q1/24 wurde der Aufwärtstrend von Adobe im März dieses Jahres vorerst gestoppt. Trotz des Anstiegs von Umsatz und Ergebnis im ersten Quartal hatten zahlreiche Analysten ihre Kursziele angepasst. Die Wachstumsdynamik von Adobe hat nachgelassen und der Wettbewerb hat sich mit dem Einzug der künstlichen Intelligenz verschärft. Entscheidend für die weitere Kursentwicklung wird sein, ob Adobe seine jüngsten Innovationen im KI-Bereich in naher Zukunft effektiv in Profite umwandeln kann.

Mit seinen Softwarelösungen ist Adobe (NASDAQ:ADBE) (ISIN: US00724F1012) überall da, wo im digitalen Bereich Inhalte bearbeitet werden, ganz vorne dabei und gilt als innovationsstark. Kaum ein PC-Nutzer verwendet nicht irgendwo die Anwendungen des US-amerikanischen Softwareriesen. Über die letzten Jahre ist es dem Konzern gelungen, sein Leistungsspektrum fast vollständig auf Software „as a Service“-Angebote umzustellen, so dass mittlerweile rund 93 % der Einnahmen aus Abonnements stammen, was die Umsätze und die Aussichten besser planbar macht. Mit dem Anbruch des KI-Zeitalters hat sich der Wettbewerb jedoch verschärft und die wirtschaftlichen Rahmenbedingungen sind derzeit nicht optimal. Gerade die wichtige Werbebranche hält sich momentan mit Investitionen zurück.

Trotzdem gelang es Adobe im ersten Quartal die Erwartungen im Wesentlichen zu übertreffen: mit 16 % Zuwachs bei den wiederkehrenden Umsätzen, einem Zuwachs von 2,3 % beim bereinigten Nettoergebnis und einer Marge von 39 % (non-GAAP), die damit 2 bis 3 % über dem Durchschnitt der letzten Jahre liegt. Befürchtungen, dass Adobe die Innovationen im Bereich KI nicht schnell genug monetarisieren kann, weckte jedoch die Verfehlung der Wachstumserwartungen an die wiederkehrenden Einnahmen im Segment Digital Media und so ging es mit der Bekanntgabe der Zahlen erstmal bergab. Rund 200 USD oder 31 % verlor die Aktie seitdem zwischenzeitlich an Wert, was aber in der üblichen Bandbreite eines normalen Geschäftsjahres liegt.

Spätestens 2025 sollen sich die Investitionen auszahlen

Trotz der Umstände, die zu dem starken Rückgang des Aktienkurses geführt haben, ist die Mehrzahl der Analysten klar positiv gestimmt für die Aktie von Adobe. Es wird davon ausgegangen, dass sich die Investitionen in KI-basierte Innovationen bereits im zweiten Halbjahr 2024 auszahlen werden. Für das laufende Geschäftsjahr wird allerdings nur mit leichtem Wachstum gerechnet, spätestens 2025 soll das Wachstum dann wieder deutlich anziehen. Für die Ertragskraft von Adobe spricht die bereits erwähnte sehr konstante Umsatzrentabilität (non-GAAP) von 36 bis 37 %, die auf Sicht der letzten 6 Jahre nur marginal schwankte und die starke Stellung von Adobe widerspiegelt.

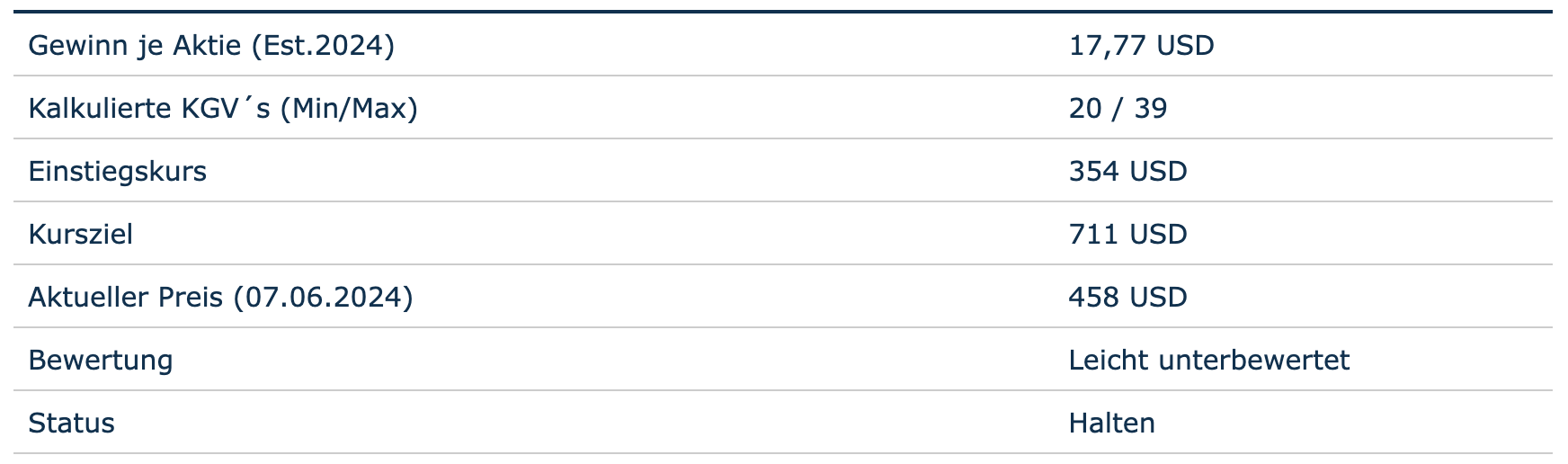

Die niedrigste uns vorliegende Analystenschätzung für das verwässerte Ergebnis je Aktie auf bereinigter Basis (non-GAAP) beträgt 17,77 USD je Aktie und liegt damit rund 10 % über dem von Adobe bekannt gegebenen bereinigten Ergebnis für 2023 von 16,07 USD je Aktie. Das Sentiment ist positiv. Von 31 Analysten raten aktuell 23 zum Kauf, 6 empfehlen die Aktie zu halten und 2 legen einen Verkauf nah, mit Kurszielen zwischen 445 und 730 USD.

Erwähnenswert ist auch das laufende Aktienrückkaufprogramm, das kürzlich von 15 Mrd. auf 25 Mrd. USD aufgestockt wurde, bei einer derzeitigen Marktkapitalisierung von rund 205 Mrd. USD.

Bewertung auf Basis des Gewinns

Das Bewertungsniveau von Adobe weist in den letzten beiden Jahren eine rückläufige Tendenz auf, was der nachlassenden Wachstumsdynamik, aber auch Umständen wie steigenden Zinsen und schwierigen wirtschaftlichen Rahmenbedingungen geschuldet sein dürfte. Das Jahreshoch in 2023 lag in Relation zum bereinigten Ergebnis je Aktie bei einem KGV von 39 und ist damit auf das Bewertungsniveau von 2018 und 2019 zurückgefallen. Zwischen 2020 bis 2022 lag das maximale jährliche KGV noch relativ konstant bei Werten um die 50 und darüber.

Auch auf der Unterseite hat sich das Bewertungsniveau verschoben. Das Vielfache des bereinigten Gewinns betrug in Relation zum jährlichen Tiefstkurs in 2022 und 2023 im Durchschnitt das 20-Fache. In den Vorjahren lag das minimale jährliche KGV im Durchschnitt rund 5 Zähler darüber. Unterstellt, dass die Multiples auf der Unter- und Oberseite nicht weiter abnehmen, berechnen wir auf Basis der Gewinnschätzung von 17,77 USD je Aktie und den genannten KGVs von 20 und 39 eine Handelsspanne mit einem Einstiegskurs von 354 USD und einem Kursziel von 711 USD.

Charttechnik

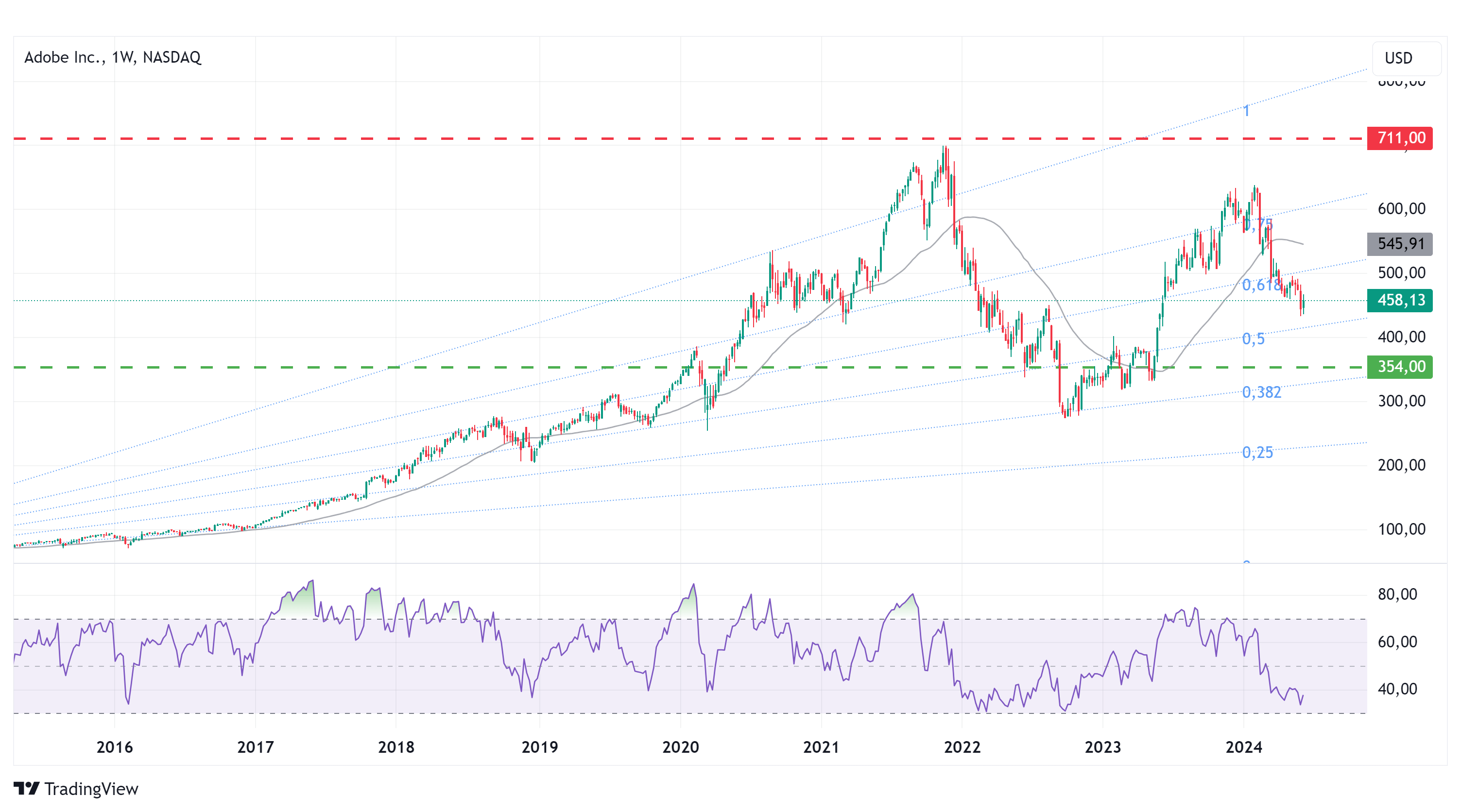

Ausgehend vom Beginn des langfristigen Aufwärtstrends in 2013 haben wir einen Fibonacci-Fächer angelegt an das Jahreshoch 2020, der in dieser Kombination aus unserer Sicht die wichtigsten langfristige Trendlinien hervorhebt. Seit der im Februar dieses Jahres ausgebildeten Doppelspitze bei 634 USD hat die Notierung bereits das 75er und das 62er Fibonacci-Retracement unterschritten und notiert nun knapp oberhalb des 50er Retracements bei ca. 420 USD, wo auch eine wichtige charttechnische Unterstützungszone liegt. Ein Rückfall unter dieses Niveau würde weiteres Abwärtspotenzial eröffnen bis in den Bereich von ca. 330 USD, wo das 38er Retracement und eine weitere Unterstützungszone Halt bieten.

So lange die kurzfristige Abwärtsbewegung intakt ist würde sich ein charttechnisches Kaufsignal erst durch eine Bodenbildung mit anschließendem Ausbruch oder durch das Überwinden des letzten markanten Zwischenhochs bei 496 USD ergeben, knapp unterhalb des 62er Retracements. Darüber liegt ein starker Widerstandbereich im Bereich zwischen 530 bis 550 USD, wo aktuell auch die 200-Tage-Linie notiert (546 USD). Die relative Stärke auf Basis von 14 Wochen hat mit dem letzten Tief bei 433 USD mit einem Wert von ca. 33 bereits nahe dem überverkauften Bereich notiert und weist auf eine Abschwächung des Abwärtstrends hin, wobei aber noch keine eindeutige Divergenz zum Kursverlauf vorliegt.

Fazit

Aus unserer Sicht überwiegen die positiven Argumente für Adobe, deren Management für eine hohe Innovationsfähigkeit und eine hervorragende Expertise geschätzt wird. Mit einer starken Marge und einem hohen Grad an wiederkehrenden Umsätzen, hat Adobe eine starke Wettbewerbsposition. Das Sentiment in Bezug auf die weitere Kursentwicklung ist klar positiv und mit den aktuellen Kursrückgängen liegt die Aktie absolut im Rahmen der üblichen Kursschwankungen eines Geschäftsjahres. Auf Basis der Gewinnerwartung von 17,77 USD je Aktie erachten wir die Aktie als leicht unterbewertet und stufen diese zunächst mit Halten ein.

Gegen einen unmittelbaren Kauf spricht aus unserer Sicht die am 13. Juni bevorstehende Verkündung der Zahlen für das zweite Quartal. In jüngster Zeit herrschte eine extrem hohe Sensibilität gegenüber geringsten Abweichungen von den Erwartungen an das Zahlenwerk, die in zahlreichen Fällen zu starken Verkäufen geführt hat. Wir ziehen es daher vor, die Bekanntgabe abzuwarten. Bis zu unserem Einstiegskurs bei 354 USD besteht außerdem noch Abwärtspotenzial von rund 23 %, wobei wir eine zeitnahe charttechnische Aufhellung nach Bekanntgabe der Zahlen für Q2 bereits für einen Teilkauf nutzen würden. Bis zu unserem Kursziel bei 711 USD besteht eine Gewinnchance von 55 %.

Investmentidee(n) auf Adobe

Im Vergleich zu einem Aktienkauf ist der Kauf von Seitwärtspapieren in der Regel risikoärmer und daher im aktuellen Umfeld geeignet. Das Discountzertifikat mit der ISIN DE000HD1NGC1 ist neutral ausgerichtet, der Cap (Höchstauszahlungsbetrag) liegt in etwa auf dem aktuellen Kursniveau. Notiert der Adobe-Aktienkurs bei Fälligkeit des Papiers im September 2024 mindestens auf dem Cap bei 460 USD, erzielen Anleger eine Maximalrendite von 8,9 % (29,2 % p.a.). Endet der Aktienkurs unterhalb von 460 USD, verringert sich der Gewinn allmählich, der Break-Even liegt etwas oberhalb von 422 USD.