Die FOMC-Sitzung am 22. September barg zahlreiche verborgene Überraschungen. Die erste Überraschung war für viele die klare Ankündigung von Powell auf der Pressekonferenz, dass die quantitative Lockerung bald reduziert werden würde. Die nächste Überraschung waren die Prognosen für eine Zinserhöhung im Jahr 2022 und bis zu vier Anhebungen bis Ende 2023. Die meisten Märkte reagierten angemessen, der Dollar stieg und die Renditen ebenso.

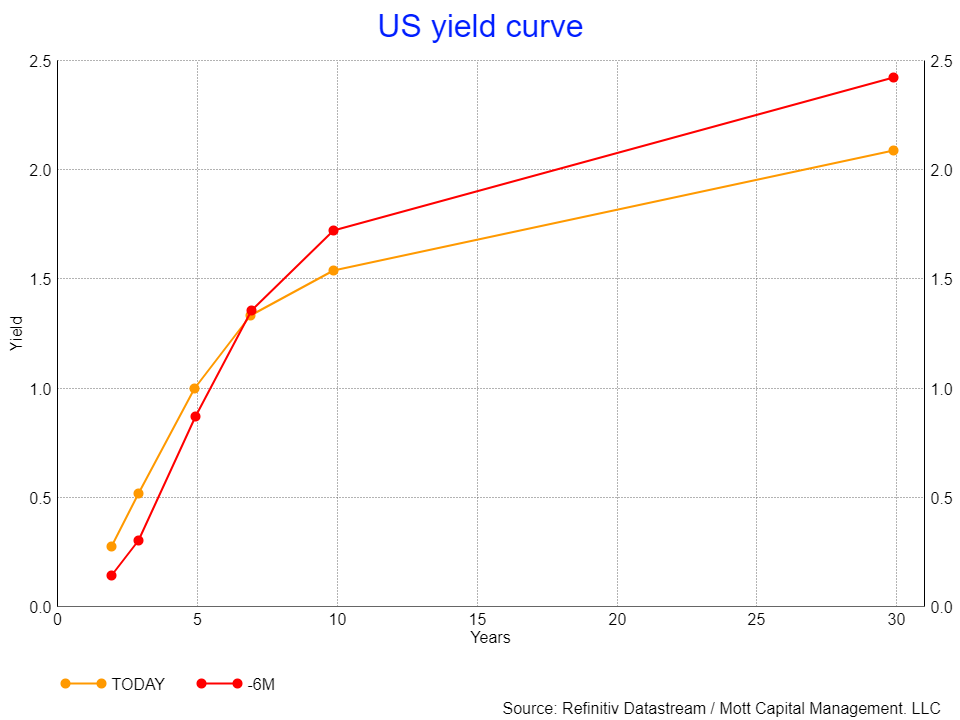

Die Zinsstrukturkurve hat sich ziemlich drastisch verändert. So sind die Zinsen ab einer Laufzeit von 2 Jahren über die gesamte Kurve hinweg gestiegen. Die Rendite der zweijährigen Staatsanleihe steht jetzt um fast acht Basispunkte (bps) höher bei etwa 30 bps. Gleichzeitig sind die Renditen für 5-, 7- und 10-jährige Schuldtitel um 16 Basispunkte oder mehr gestiegen.

Abflachung der Zinsstrukturkurve

Die unmittelbare Folge war, dass sich die Zinsstrukturkurve abflachte, dann aber wieder steiler wurde, als sich der 10/2-Spread wieder erhöhte. Aber was vielleicht noch wichtiger ist: Die Renditekurve insgesamt hat sich seit Beginn des Frühjahrs dramatisch abgeflacht, als der gleiche Spread bei 1,6 % stand.

Es handelt sich um eine kleine, aber folgenschwere Veränderung, denn der vordere Teil der Kurve steigt jetzt an, während das lange Ende der Kurve nicht schnell genug ansteigt. Auf diese Weise signalisiert der Anleihemarkt, dass die Fed in Zukunft eine viel aggressivere Haltung an den Tag legen könnte, aber das in einem Umfeld, in dem die Wirtschaft wahrscheinlich nicht annähernd so schnell wachsen wird.

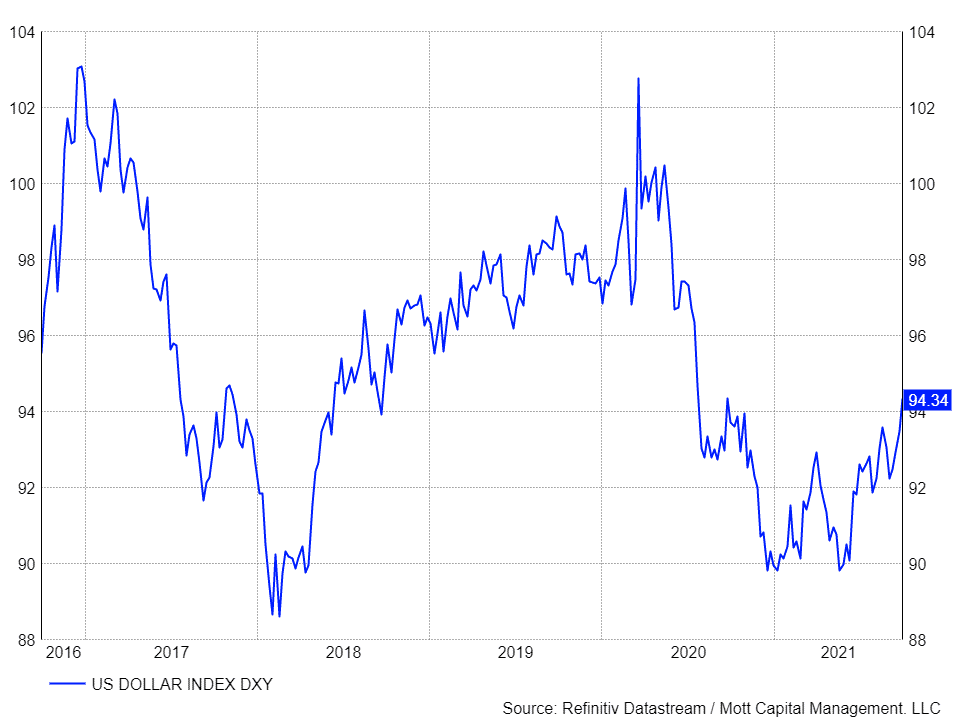

Steigender Dollar

Die Entwicklung des Dollar-Index ist eine Bestätigung der Renditekurve und hat inzwischen den höchsten Stand seit Herbst 2020 erreicht. Dass der Dollar an Stärke gewinnt, wenn die Fed die quantitative Lockerung zurücknimmt und die kurzfristigen Zinssätze steigen, ist naheliegend. Es sieht so aus, als bereitet sich der Dollar auch längerfristig auf eine straffere Geldpolitik vor.

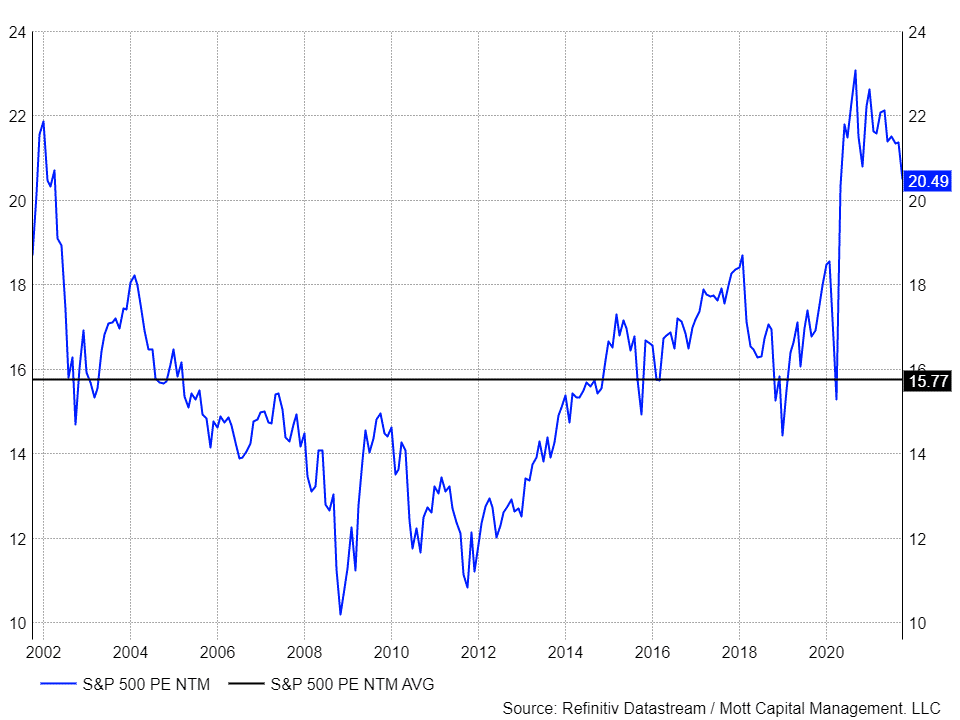

Aktienmärkte auf dem falschen Fuß erwischt

Der Aktienmarkt ist anscheinend nicht auf diesen Paradigmenwechsel vorbereitet. Die Bewertung des S&P 500 befindet sich nach wie vor auf einem historisch hohen Niveau, wobei der Index mit dem etwa 20,5-fachen seiner Gewinnschätzungen für die nächsten zwölf Monate gehandelt wird. Das Kurs-Gewinn-Verhältnis ist zwar gegenüber seinem Höchststand von 23,5 im September 2020 gesunken, aber im historischen Vergleich immer noch extrem hoch. In den letzten zehn Jahren hatte der Index ein durchschnittliches Bewertungsniveau von 16,6, und in den letzten 20 Jahren lag es im Schnitt bei 15,7. Der einzige Zeitraum mit ähnlichen Bewertungsverhältnissen wie heute fällt in die späten 1990er Jahre.

Die Bewertung des S&P 500 deutet darauf hin, dass der Markt weiterhin von einer extrem akkommodierenden Fed und einem robusten Wirtschaftswachstum ausgeht. Die Renditekurve suggeriert genau das Gegenteil. An den Börsen gewinnt dieser Aspekt allmählich an Bedeutung, denn der Index hat sich um etwa 5 % von seinen Höchstständen entfernt, doch die Bewertungskennzahlen legen nahe, dass noch viel mehr Abwärtspotenzial vorhanden ist.

Im Übrigen ist es ganz natürlich, dass sich der Aktienmarkt zunächst gegen einen Kurswechsel in der Geldpolitik der Fed stellt, vor allem wenn es sich um einen Kurswechsel dieses Ausmaßes handelt. Dasselbe Szenario ereignete sich im Herbst 2018, als die Fed eine weitere Anhebung der Zinssätze vorbereitete. Der Markt wehrte sich gegen den Kurs der Fed und saß letztlich am längeren Hebel.

Steigende Anleiherenditen und ein starker Dollar sind ein Zeichen dafür, dass die Aktienkurse nachgeben müssen, und umso mehr sie steigen, desto überzeugter ist der Markt auch von einer hawkischeren Fed. Kommt dann noch eine Verlangsamung des BIP-Wachstums hinzu, sind die Voraussetzungen für eine Kernschmelze an den Aktienmärkten wie im Jahr 2018 gegeben.