Es wird aktuell fleißig darüber debattiert, warum es vorgestern nach dem Kurseinbruch zu der äußerst starken Kurserholung gekommen ist. Meine simple Antwort auf diese Frage lautet: Weil die Aktienmärkte extrem überverkauft und die sehr negative Kursreaktion auf die nur moderat enttäuschenden US-Inflationsdaten übertrieben waren, kam es zu einer längst überfälligen Gegenbewegung.

Wenn Sie daneben noch fundamentale Gründe brauchen, kann ich Ihnen auch diese liefern:

Sucht Russland einen Ausweg aus dem Krieg?

Kurz nach Beginn des offiziellen US-Handels vernahm ich vorgestern die Nachricht, der russische Präsidialamtssprecher Dmitri Peskow habe einer russischen Zeitung zufolge Verhandlungen als Alternative genannt, um die Ziele seines Landes in der Ukraine zu erreichen. Zwar hätten sich die Ziele nicht geändert, allerdings habe die russische Regierung wiederholt darauf hingewiesen, dass sie Verhandlungen offen gegenüberstünde. Auch Außenminister Sergej Lawrow sagte der Zeitung, man sei bereit, „spezifische ernsthafte Vorschläge“ zu prüfen. Bereits am Dienstag hatte Lawrow auf die Möglichkeit von Verhandlungen hingewiesen.

Die Häufung dieser Hinweise ist auffällig. Und sie könnten darauf hindeuten, dass Russland seine Felle davonschwimmen sieht und daher einen Ausweg aus der selbst angerichteten Misere sucht. Dazu passt auch die Nachricht, dass Russland nach neuen Wegen für eine Gaslieferung nach Europa sucht. Die Türkei soll laut einem Vorschlag der neue wichtige Knotenpunkt werden. Womöglich schmerzen die fehlenden Einnahmen aus den gestoppten Gaslieferungen Richtung EU inzwischen. Und so könnte ein Kriegsende näher rücken. Das kann natürlich ein Grund für eine starke Kurserholung der Aktienmärkte sein.

Bilanzabbau der EZB rückt in weite Ferne

Einen weiteren möglichen Grund sehe ich in den aktuellen Diskussionen bei der Europäischen Zentralbank (EZB) über den Abbau ihrer billionenschweren Anleihebestände. Bislang war es die Devise der Euro-Hüter, auslaufende Anleihen aus dem Pandemie-Notfallprogramm PEPP noch bis mindestens Ende 2024 und die aus dem Ankaufprogramm APP auch nach der ersten Zinserhöhung für eine längere Zeit noch durch neue Bonds zu ersetzen, und zwar so lange wie nötig, „um reichliche Liquidität zu gewährleisten und einen angemessenen geldpolitischen Kurs aufrechtzuerhalten“. So war es regelmäßig in den geldpolitischen Beschlüssen zu lesen.

In der jüngeren Vergangenheit wurde allerdings angedeutet, dass der Abbau der Bestände, in der Fachwelt „quantitative tightening“ genannt, bereits auf der anstehenden Sitzung ein Thema werden könnte, also Gelder aus auslaufenden Anleihen ab dann nicht mehr vollständig reinvestiert würden. Das würde dem Markt weitere Liquidität entziehen – zusätzlich zu den fast 100 Milliarden Dollar, welche die US-Notenbank aktuell monatlich aus fälligen Anleihen einbehält. Und dies wäre natürlich eine zusätzliche Belastung für die Aktienmärkte.

Nun gab es aber vorgestern die Meldung, dass bei einem kürzlich abgehaltenen EZB-Treffen in Zypern für den Abbau der auf fast 9 Billionen Euro angeschwollen Bilanz ein Startdatum erst im zweiten Quartal 2023 vorgetragen wurde. Laut Insidern hätten die EZB-Währungshüter in ihrer Einschätzung übereingestimmt, dass die Finanzmärkte zurzeit angespannt seien. Die jüngsten Börsenturbulenzen in Großbritannien, die die Bank von England zum Eingreifen bewegt haben, hätten einige Währungshüter aufgeschreckt und die Argumente für ein vorsichtiges Vorgehen gestärkt. Investoren mit einem verfrühten Bilanzabbau zu konfrontieren, mache daher keinen Sinn, sagten die Insider. Selbst die Befürworter einer straffen Geldpolitik schienen damit einverstanden zu sein. Denn für sie besäßen Zinserhöhungen augenblicklich Priorität.

Passend dazu sagte gestern der slowakische Notenbankchef Peter Kazimir, die EZB könne mit dem Abschmelzen der Anleihebestände noch bis nächstes Jahr warten. Der Bilanzabbau sei zwar ein unvermeidbarer Bestandteil der geldpolitischen Normalisierung und der geldpolitischen Straffung, aber er werde nicht in diesem Jahr beginnen, sagte das EZB-Ratsmitglied am Rande des Jahrestreffens des Internationalen Währungsfonds (IWF) in Washington.

Und so spricht vieles dafür, dass die EZB auf ihrer anstehenden Sitzung den Märkten lediglich einen Hinweis geben wird, wie man zukünftig mit dem Bilanzabbau beginnen könnte. Details werden dann wahrscheinlich erst im Dezember oder gar Februar genannt. Ein weitergehender Liquiditätsentzug scheint jedenfalls noch in weiter Ferne. Und auch dies kann ein Grund für die starke Kurserholung der Aktienmärkte gewesen sein.

Neues Model hält niedrigere Zinsen für ausreichend

Unabhängig davon wurde in Zypern zudem ein neues ökonomisches Modell diskutiert, das von einem niedrigeren Zins-Höchststand ausgeht als am Finanzmarkt derzeit erwartet wird. Das Modell namens „Target-Consistent Terminal Rate“ gehe davon aus, dass die EZB ihren Einlagensatz lediglich bis auf 2,25 % anheben müsse, um die Inflation wieder zur Notenbank-Zielmarke von zwei Prozent zu bringen, so Insider dazu. Am Finanzmarkt wird dagegen derzeit damit gerechnet, dass die EZB den Einlagensatz bis auf knapp über 3 % anheben wird. Aktuell liegt er nach zwei Zinserhöhungen bei 0,75 %.

Der Hinweis auf weniger Zinsanhebungen kann natürlich auch von den Aktienmärkten positiv aufgenommen worden sein. Allerdings hätten die Euro-Wächter darin übereingestimmt, den im Modell aufgeführten Zinssatz in ihren Erwägungen zu berücksichtigen, doch entschieden, ihn nicht als geldpolitische Prognose einzusetzen oder ihn in der offiziellen Kommunikation zu verwenden. Der Haupteinwand sei gewesen, dass ökonomischen Modelle zuletzt eher schlecht funktioniert hätten, weshalb wenig Vertrauen in einen neuen Indikator bestünde, der so weit unter den aktuellen Schätzungen am Finanzmarkt liege, sagten die Insider.

Und so fällt diese Diskussion als Grund für die starke Kurserholung der Aktienmärkte wohl eher weg. Zumal der slowakische Notenbankchef Peter Kazimir gestern auch sagte, dass er für die anstehende Zinssitzung am 27. Oktober einen erneuten XXL-Zinsschritt von 0,75 Prozentpunkten für angemessen halte und weitere Erhöhungen notwendig sein könnten. „Wir werden beim neutralen Zins nicht stoppen, wir müssen weiter durchpowern.“ Gleiche Töne waren gestern von Sloweniens Notenbankchef zu hören: Angesichts der Dynamik bei der Inflation müsse sowohl im Oktober als auch im Dezember mit den Zinserhöhungen fortgefahren werden. „Ich denke, dass unser jüngstes Tempo bei den Anhebungen auch bei unseren nächsten beiden Treffen angemessen ist“, sagte er. Solche Aussagen sprechen klar gegen das neue Modell.

Die Bullen müssen nun am Ball bleiben

Was auch immer die aktuelle Kurserholung der Aktienmärkte verursacht hat, es kommt nun sehr darauf an, ob die Bullen am Ball bleiben. Sollten die jüngsten Kursgewinne zu einem großen Teil wieder abgegeben werden, was zumindest im Nasdaq 100 schon der Fall ist, kann man dies als anhaltende Marktschwäche deuten. Dann war auch die vorgestrige Kurserholung wohl wieder nur ein Short-Squeeze, so wie die der vergangenen Woche (siehe auch Börse-Intern vom 7. Oktober), und man müsste sich wieder defensiv verhalten.

Es gab klare Anzeichen für die Gegenbewegung

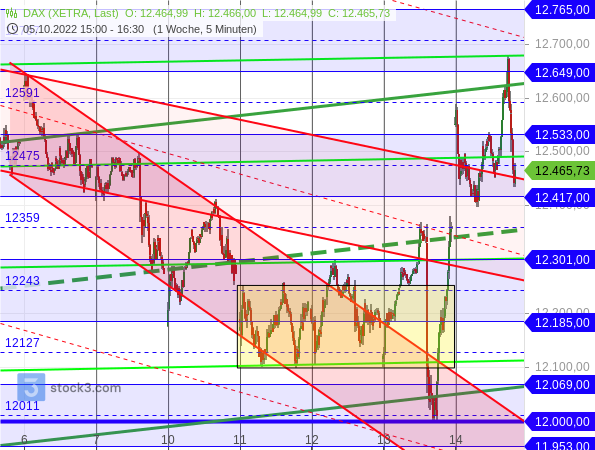

Ich erinnere jedenfalls daran, dass es schon am Dienstag klare Anzeichen für eine bevorstehende Gegenbewegung gegeben hat. Und letztlich wurde im DAX die volatile Seitwärtstendenz im kurzfristigen Bereich (gelbes Rechteck im folgenden Chart) nachhaltig nach oben aufgelöst, was mit einem Bruch des mehrtägigen Abwärtstrend(kanal)s einherging (dunkelrot).

Ich wünsche Ihnen jedenfalls viel Erfolg an der Börse

Ihr

Sven Weisenhaus