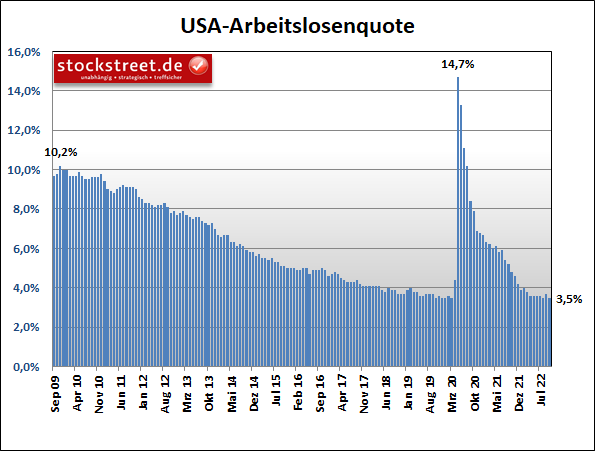

Man kann darüber streiten, ob die Börsen aktuell rational und logisch handeln. Die erste Kursreaktion auf den gestern mit Spannung erwarteten US-Arbeitsmarktbericht fiel jedenfalls negativ aus, obwohl der Bericht selbst positiv gewertet werden kann. Schließlich sank die Arbeitslosenquote im September wieder auf 3,5 %, von 3,7 % im August. Und sie erreichte damit wieder das zyklische Tief vom Juli.

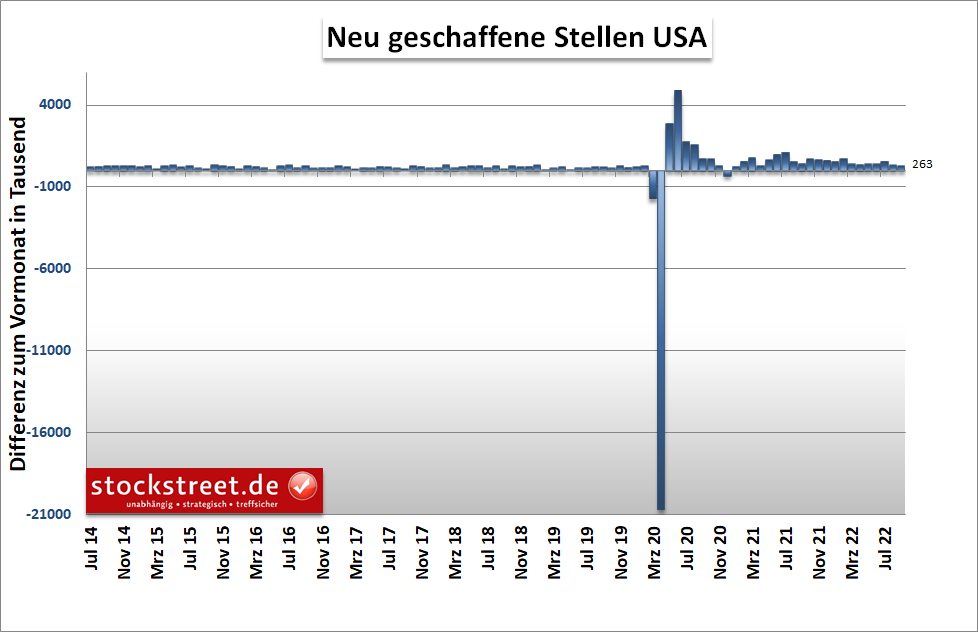

Eigentlich ist dies ein Grund zur Freude und zum Optimismus. Denn es scheint der US-Wirtschaft noch recht gut zu gehen, wenn die Unternehmen fleißig Mitarbeiter einstellen und neue Arbeitsplätze schaffen. Im September waren es laut dem Bericht immerhin 263.000. Erwartet worden waren im Durchschnitt „nur“ 250.000, nach 315.000 im August. Zudem wurde der Wert für Juli von 528.000 auf 537.000 nach oben revidiert.

Eine sinkende Arbeitslosigkeit führt gewöhnlich zu mehr bzw. höheren Einkommen bei den Haushalten. Passend dazu sind die durchschnittlichen Stundenlöhne um 0,3 % zum Vormonat gestiegen, was exakt die Erwartungen getroffen hat. Im Vergleich zum Vorjahr lag das Plus bei 5,0 %, was leicht unter den erwarteten +5,1 % blieb. Es steht also mehr Einkommen zum Konsum zur Verfügung. Und das führt zu höheren Umsätzen und Gewinnen bei den Unternehmen. Daher ist der positive Arbeitsmarktbericht eigentlich ein Grund für steigende Aktienkurse.

Die Börse quittierte den eigentlich positiven Arbeitsmarktbericht hingegen mit fallenden Aktienkursen. Ist diese Kursreaktion also irrational und unlogisch?

Aus dem Blickwinkel der Geldpolitik betrachtet

Betrachten wir die Angelegenheit aus einem anderen Blickwinkel: Die US-Notenbank Federal Reserve (Fed) hat zwei Mandate. Einerseits muss sie für Vollbeschäftigung Sorgen, andererseits für Preisstabilität.

Vollbeschäftigung erreicht man normalerweise mit niedrigen Zinsen, da diese die Wirtschaft anheizen, sodass mehr Arbeitskräfte benötigt und eingestellt werden. Genau das können wir derzeit auch (noch) beobachten – siehe den Arbeitsmarktbericht. Für Preisstabilität sorgt man im aktuellen Fall der extrem hohen Inflation hingegen mit steigenden Zinsen, welche die Wirtschaft bremsen.

Und da eine Arbeitslosenquote von 3,5 % in den USA quasi als Vollbeschäftigung gilt, kann sich die Fed voll und ganz auf das Ziel der Preisstabilität konzentrieren. Und daher kam gestern wieder die Angst der Marktteilnehmer vor der Reaktion der Notenbanken zum Tragen. Und diese Zinsangst sorgte für fallende Aktienkurse in Folge des Arbeitsmarktberichts.

Es drohen neue Korrekturtiefs

Die Kurserholungen vom Wochenbeginn scheinen sich damit als Strohfeuer zu entpuppen. Offenbar hatten wir es nach der kurzfristig stark überverkauften Marktsituation mit einem Short-Squeeze zu tun. Dieser scheint aber gelaufen und inzwischen dominiert wieder die Abwärtsbewegung. Und dadurch drohen neue Korrekturtiefs, da die Aktienindizes bereits große Teile der jüngsten Kurserholungen abgegeben haben.

Fällt der S&P 500 noch auf 3.330 Punkte?

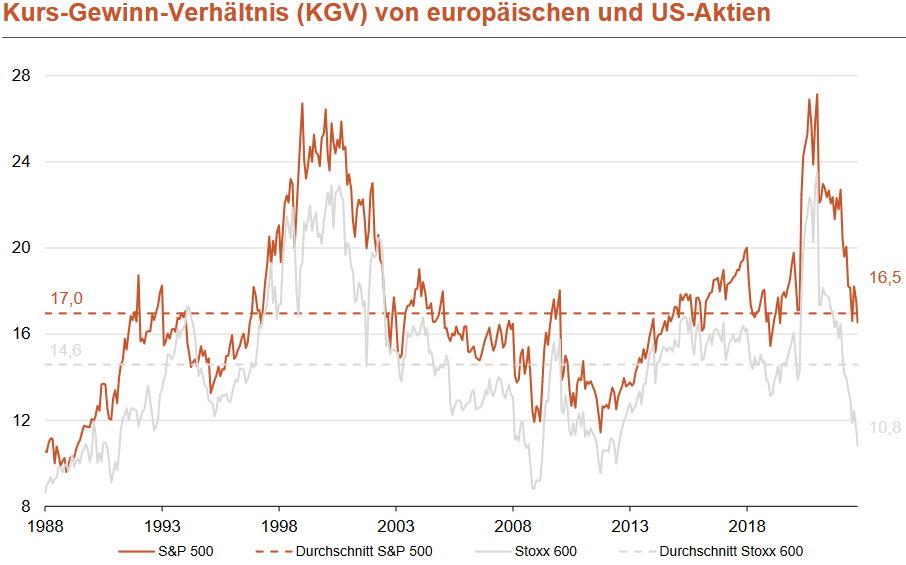

Zudem sind die US-Indizes immer noch relativ hoch bewertet. Am 13. September hatte ich berichtet, dass das Kurs-Gewinn-Verhältnis (KGV) des S&P 500 mit 18,0 noch oberhalb seines historischen Durchschnitts von 17,0 lag. Damals notierte der Index bei rund 4.100 Punkten. Gestern ist er wieder auf unter 3.700 Punkte gerutscht. Er ist also etwa 10 % günstiger zu haben. Aufgrund sinkender Gewinnerwartungen ist das KGV aber nicht ebenfalls um 10 % gefallen, sondern statt bei 16,2 bislang „nur“ bei 16,5 angekommen.

(Quelle: Bank Berenberg)

Doch egal ob nun 16,2 oder 16,5 – es notiert inzwischen zwar knapp unterhalb des historischen Durchschnitts, doch angesichts der Nachwirkungen der Corona-Krise und der aktuellen Auswirkungen des Ukraine-Krieges ist es fraglich, ob dies bereits ein angemessenes Niveau ist. Würde ein etwas größerer Risikoabschlag – also ein KGV von vielleicht 15 oder gar 14 – der aktuellen Lage nicht vielleicht besser Rechnung tragen?!

Das würde weitere Kursabschläge von 10 % bzw. 15 % bedeuten. Der S&P 500 würde damit zwischen 3.330 und ca. 3.150 Punkten landen. Dies mag etwas pessimistisch erscheinen. Aber schauen wir uns den folgenden Chart an:

Man sieht hier drei Korrekturbewegungen (rote Rechtecke), unterbrochen von zwei Kurserholungen (grüne Rechtecke). Und ich habe das Rechteck der ersten (dunkelrot) und zweiten (hellrot) jeweils auf die aktuelle dritte Korrekturwelle gelegt. Das Ausmaß der ersten Welle hat die aktuelle bereits erreicht. Wird das Ausmaß der zweiten Welle erreicht, stünde der S&P 500 bei ziemlich genau 3.300 Punkten.

Und wenn ich das ganze aus Sicht der Elliott-Wellen betrachte, wonach die aktuelle Korrekturwelle noch einen 5-gliedrigen Verlauf annehmen könnte, dann komme ich zu einem ähnlichen Kursziel:

Das vor allem dann, wenn die Welle 5 im Sinne des Prinzips der Wellengleichheit genauso lang wird wie die Welle 1 (438,53 Punkte):

Aus übergeordneter Sicht könnte sich damit eine ABCDE-Formation bilden.

Ich hoffe nicht, dass es so kommt. Aber ich kann nur dazu raten, sich und das eigene Depot auf ein solches Kursziel einzustellen.

Dow Jones: Kursziel 26.700 Punkte?

Übrigens: Kursverluste von 10 % bis 15 % würden für den Dow Jones ein Kursziel von ca. 26.600 bis 25.100 Punkte bedeuten. Und in diesem Zusammenhang bekommt mein obiger Verweis auf die Börse-Intern-Ausgabe vom 13. September eine besondere Bedeutung. Denn der Titel dieser Ausgabe lautet „Dow Jones: Kursziel 26.700 Punkte?“. Folgen Sie also dem Link und schauen Sie sich die damalige Analyse gerne noch einmal an!

Etwas Entwarnung ist übrigens angesagt, wenn die Kurserholungen wieder aufgenommen und die jüngsten Hochs überschritten werden. Und das bearishe Elliott-Wellen-Szenario zum S&P 500 wird in dieser Form hinfällig, wenn das Tief der möglichen Welle 1 vom 6. September bei 13.886,75 Punkten überschritten wird. Denn dann liegt eine Überschneidung in den Wellen 1 und 4 vor, die es laut den Elliott-Wellen-Regeln in einem Abwärtsimpuls nicht geben darf.

Ich wünsche Ihnen jedenfalls viel Erfolg an der Börse

Ihr

Sven Weisenhaus