Mit den US-Inflationsdaten haben die Anleger gestern wieder eine hervorragende Gelegenheit erhalten, ihre „buy the dip“-Leidenschaft auszuleben. Denn mit Veröffentlichung der Daten rutschten die Aktienkurse kräftig ab, stabilisierten sich aber umgehend und vor allem die Technologiewerte erholten sich wenig später schon wieder deutlich.

US-Inflation steigt zum 4. Mal in Folge

Dabei sind die Inflationsdaten eigentlich ein großes Problem. Denn die Teuerung in den USA legte wieder zu, noch bevor die neuen Zölle von US-Präsident Donald Trump ihre Wirkung entfalten. Und durch diese ist zukünftig mit einer noch weiter steigenden Inflation zu rechnen.

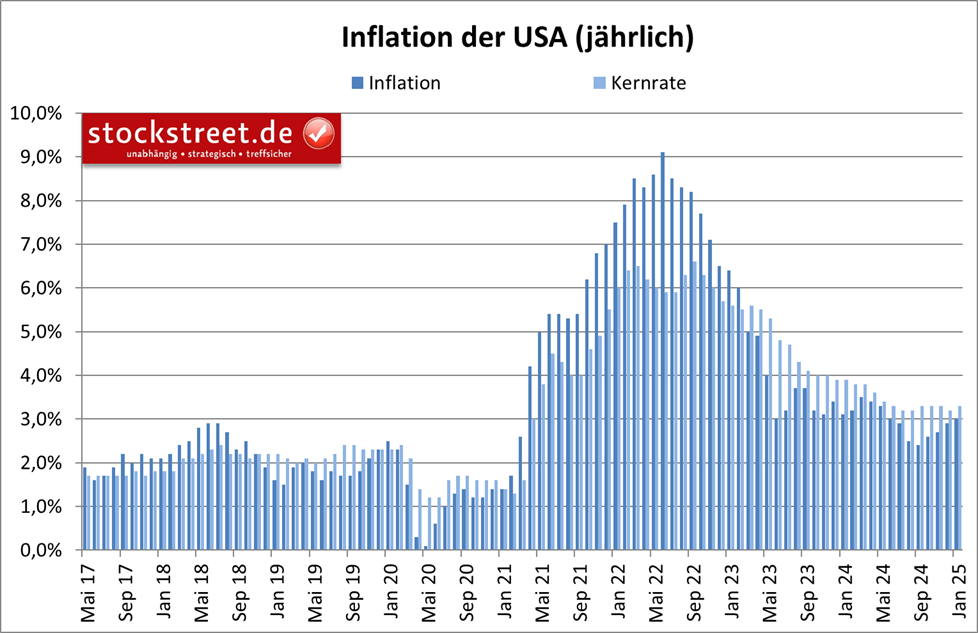

Im Januar legten die Verbraucherpreise um +0,5 % zum Vormonat zu. Mehrheitlich erwartet wurde ein Rückgang auf +0,3 %, von +0,4 % im Dezember. Die Jahresrate stieg auf +3,0 %, von +2,9 % im Vormonat. Analysten waren von einem unveränderten Wert ausgegangen. Stattdessen ist es nun zum 4. Anstieg in Folge gekommen. Die Inflation bewegt sich also aus Sicht der US-Notenbank Federal Reserve (Fed) in die völlig falsche Richtung.

Und das gilt umso mehr für die Kernrate. Diese legte wieder auf 3,3 % zu und befindet sich somit erneut auf dem Niveau, welches im Rahmen des offenbar beendeten Abwärtstrends schon im Juni 2024 erreicht worden war. Seitdem macht die US-Notenbank keine Fortschritte mehr bei der Bekämpfung der immer noch zu hohen Inflation. Das Ziel von 2 % bleibt in weiter Ferne und die Daten entfernen sich sogar kontinuierlich wieder davon.

Fed-Zinssenkungen sind auf absehbare Zeit nicht zu erwarten

Zinssenkungen der Fed sind auf absehbare Zeit also kein Thema. Schon vorgestern und somit vor den gestern über den Erwartungen ausgefallenen und somit enttäuschenden Inflationsdaten sagte Fed-Chef Jerome Powell bei einer Anhörung vor einem Senatsausschuss im Kongress, es gäbe angesichts der rund laufenden Wirtschaft derzeit keine Eile bei Zinssenkungen. Vielmehr gelte es, nichts zu überstürzen. Denn eine zu schnelle oder zu starke Lockerung der Geldpolitik könne beim Kampf gegen die Inflation im Wege stehen, so Powell.

Zuvor hatte bereits seine Notenbank-Kollegin Beth Hammack laut über eine längere Zinspause nachgedacht: „Angesichts der gegenwärtigen wirtschaftlichen Lage wird es wahrscheinlich angemessen sein, den Leitzins für einige Zeit stabil zu halten“, sagte die Chefin des Fed-Bezirks Cleveland gestern. Hammack sagte, es sei „überaus wichtig“, die Inflation wieder auf 2 % zu drücken. Sie will sich daher die Zeit nehmen, um die Änderungen unter dem neuen U5-Prasidenten Donald Trump zu prüfen.

Und da die Zölle auf Stahl- und Aluminium erst Mitte März in Kraft treten sollen und deren Auswirkungen auf die Verbraucherpreise erst zeitverzögert sichtbar werden, wird es wohl erst im Sommer Klarheit über die weitere Geldpolitik geben – frühestens. Zumal Trump noch nicht fertig ist mit seinen ersten Amtshandlungen. Die Unsicherheit über mögliche weitere US-Regierungsmaßnahmen und Gegenreaktionen anderer Länder wird daher noch eine ganze Weile hoch bleiben. Hammack dazu: „Wenn man Zölle als Beispiel nimmt, ist es für die Geldpolitik angebracht, bei der Beurteilung ihrer endgültigen Auswirkungen Geduld walten zu lassen.“

Der Markt erwartet die nächste Fed-Zinssenkung nun erst im September

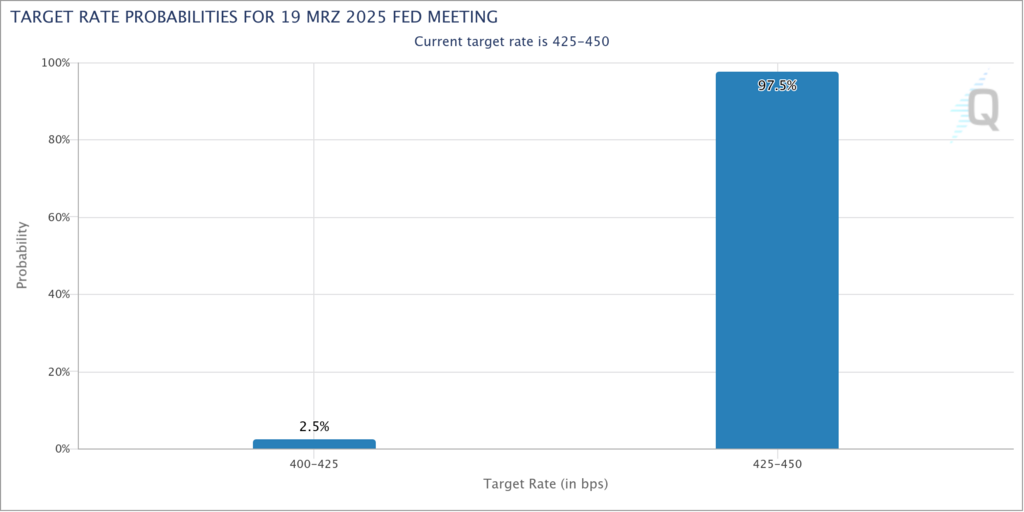

Vor diesem Hintergrund verwundert es nicht, dass die Marktteilnehmer laut dem FedWatch-Tool der CME Group (NASDAQ:CME) für eine Zinssenkung im März nur eine Wahrscheinlichkeit von 2,5 % sehen.

(Quelle: CME Group)

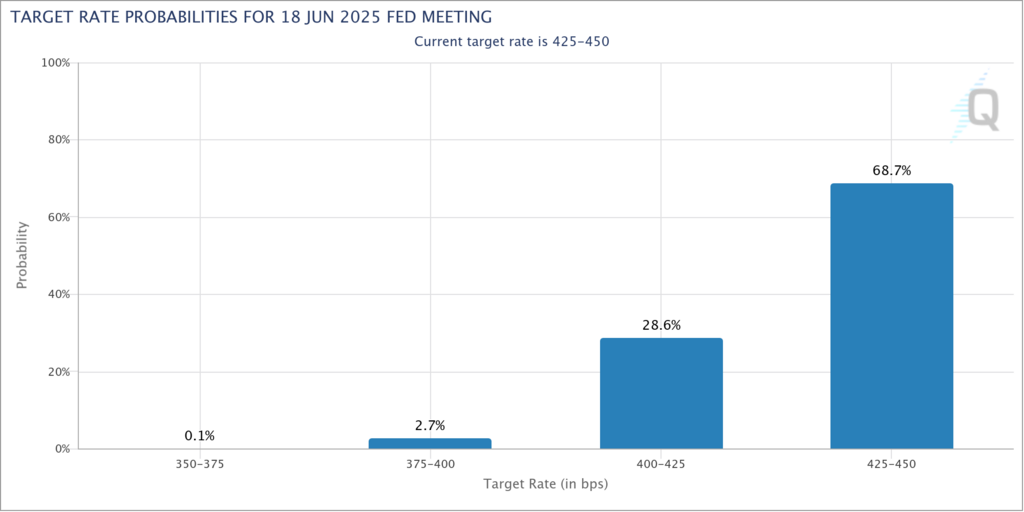

Am 8. Januar waren es schon nur 4,8 % (siehe „Renditen in den USA steigen immer weiter – Konkurrenz für Aktien!“), nach 45 % am 19. Dezember (siehe Lieferte die Fed den Sargnagel für die diesjährige Rally?“). Die Wahrscheinlichkeit für Mai liegt aktuell bei nur 11 % und selbst für Juni bei weniger als 32 %.

(Quelle: CME Group)

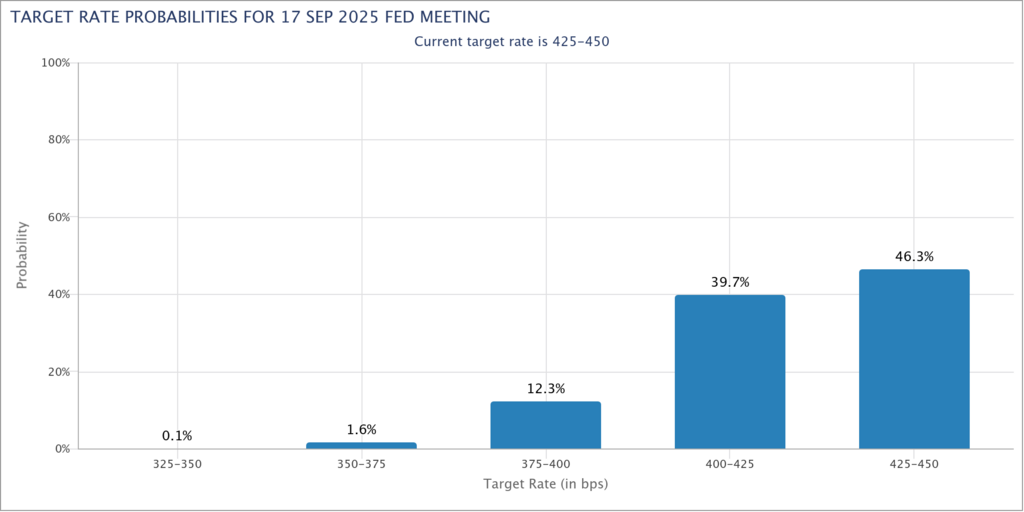

Erst ab September liegt die Wahrscheinlichkeit knapp oberhalb von 50 % (allerdings mit aktuell noch abnehmender Tendenz).

(Quelle: CME Group)

Das war bis vor kurzem noch für die Sitzungen im Juni und Juli der Fall. Eine Zinssenkung rückt also in immer weitere Ferne. Doch der Sargnagel für die Rally am Aktienmarkt ist das scheinbar noch immer nicht.

Nasdaq 100 noch stark, Dow Jones noch einmal schwach

Der Nasdaq 100 tendierte zwar nach dem Einbruch trotz erneuter Rücksetzer aktuell immer noch aufwärts, der Dow Jones zeigte aber noch einmal deutliche Schwäche, bevor er doch wieder nach oben lief.

Die Tiefs vom Dienstag und Freitag vergangener Woche bei 44.157 Punkten wurden gestern nicht nur beim ersten Kursrutsch, sondern auch bei der aktuellen zweiten Schwäche unterschritten. Damit liegt im kurzfristigen Bereich neben tieferen Hochs auch ein tieferes Tief vor.

Allerdings findet das noch innerhalb der Kursspanne vom Montag vergangener Woche statt. Man kann es daher noch als Teil einer trendbestätigenden und somit bullishen Seitwärtskonsolidierung werten. Doch wenn die beiden Tiefs vom 27. Januar und 3. Februar am 61,80er Retracement bei 43.781,07 Punkten unterschritten werden, wird es für den Dow Jones heikel.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus