Der Goldpreis stieg in der letzten Handelswoche weiter und erreichte im Hoch mit 1.795$ den Widerstand bei 1.800$, womit Gold binnen etwas mehr als zwei Wochen um 115$ (+6,8%) angestiegen war. Getrieben wurde diese Rallye von der veränderten Erwartung, die US-Notenbank würde im kommenden Jahr ihren Leitzins wieder senken und die lockere Geldpolitik fortsetzen, nachdem die US-Wirtschaft das zweite Quartal infolge geschrumpft war. Der US-Notenbank gefiel diese Einschätzung des Marktes nicht, weshalb einige Notenbanker sogleich versuchten diese Hoffnungen zu zerschlagen.

Die Notenbankchefin von Cleveland, Loretta Mester, warnte noch am Donnerstag, dass es „notwendig sei, die Zinssätze stärker anzuheben, um die Nachfrage zu beruhigen“. Sie wiederholte, dass sie keine Rezession oder Schwäche sehen würde, welche die aktuell restriktive Geldpolitik gefährden würde. Sie warnte sogar, dass Zinsschritte „stärker vorverlagert werden könnten“, womit sie auf einen weiteren Zinsschritt um nochmals 75 Basispunkte bei der nächsten Notenbanksitzung anspielte. Michelle Bowman der US-Notenbank forderte ebenso weitere Zinsschritte um jeweils 75 Basispunkte, womit der Druck auf die Märkte koordiniert verstärkt wird, was den US-Dollar kurzfristig noch einmal Stärke verleihen und den Goldpreis ausbremsen würde.

Bevor ich die Ereignisse der Vorwoche weiter kommentiere, sei kurz gesagt, dass die Vorstellung, die Notenbank hätte die Aufgabe die Nachfrage zu beruhigen, um dem starken Anstieg der Konsumentenpreise Einhalt zu gebieten, völliger Unsinn ist. Man darf davon ausgehen, dass die Notenbanker dies auch wissen und vielmehr die Bevölkerung für dumm verkaufen. Die aktuell stark steigenden Konsumentenpreise sind ausschließlich auf die Ausweitung der Geldmenge durch die Notenbanken zurückzuführen und nicht auf eine vermeintlich „zu hohe Nachfrage“. Eine Wirtschaft kann nicht zu heiß laufen, zu stark wachsen oder vermeintlich zu wenig Nachfrage erzeugen, wie Notenbanker zur Rechtfertigung ihrer Existenz gerne behaupten. Boom- und Bust-Zyklen werden hingegen durch die Eingriffe des Staates und der Notenbanken in den Markt über künstlich niedrige Zinsen verursacht, sei es über das Privileg der Giralgeldschöpfung oder direkte Staatsfinanzierung über die Druckerpresse. Diese führen zu unrentablen Fehlallokationen von Kapital, die letztlich in einer Rezession wieder bereinigt werden müssen. Die Notenbanken sind kein regulierendes Element in einer grundsätzlich schwankenden Wirtschaftsentwicklung, sondern das destabilisierende Element, einer ohne Interventionen stabil und kontinuierlich wachsenden Wirtschaft.

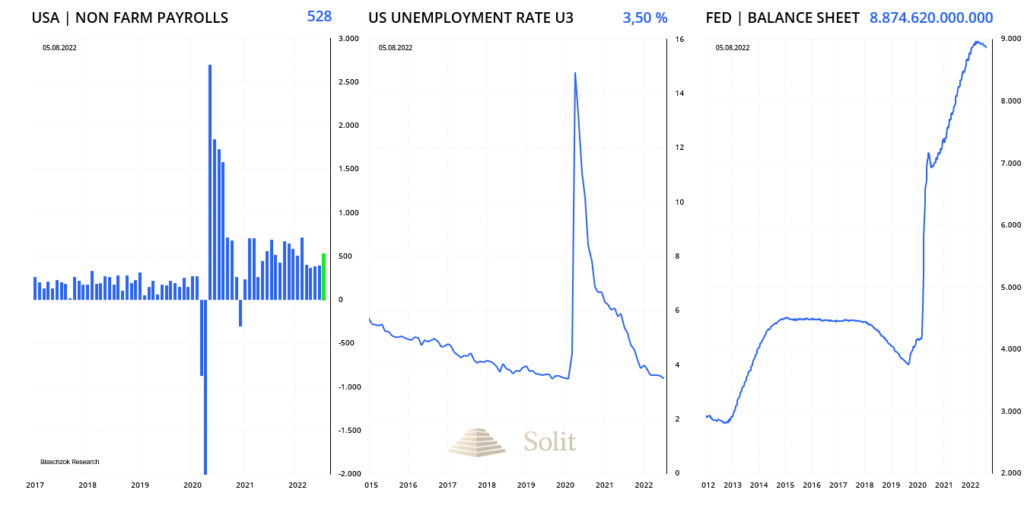

Die Märkte ignorierten die Drohungen der Notenbanker und stiegen bis Freitagnachmittag weiter an, während man einen schlechten Arbeitsmarktbericht am Freitag bereits eingepreist hatte, nachdem es in den letzten Wochen viele Meldungen über Entlassungen und geplanten Stellenabbau bei großen Unternehmen gab. Schlechte Arbeitsmarktdaten hätten die Erwartung des Marktes, wonach die FED im nächsten Jahr einen Rückzug antreten muss, bestätigt. Stattdessen fielen die Arbeitsmarktdaten schockierend stark aus, womit die Hoffnungen des Marktes brutal zerschlagen wurden und die Rallye am Freitagnachmittag abrupt endete.

Anstatt der erwarteten 250 Tsd. waren es 528 Tsd. neu geschaffener Stellen außerhalb der Landwirtschaft, womit die Androhungen weiterer Zinsanhebungen um jeweils 75 Basispunkte wahrscheinlicher und eine Umkehr der Geldpolitik unwahrscheinlicher wurde. Ein Schelm, wer auf den Gedanken kommt, die Arbeitsmarktdaten würden statistisch verfälscht, um stets das Narrativ der Politik zu bestätigen und die Märkte in gewisse Bahnen zu lenken. Die Arbeitslosigkeit fiel im Juli wieder auf das Niveau vor der Corona-Pandemie und die Arbeitslosenquote sank von 3,6% auf 3,5%. Da Arbeitskräfte erst in einer allgemein wahrgenommenen Rezession prozyklisch entlassen werden, widersprechen die Arbeitsmarktdaten grundsätzlich nicht dem Schrumpfen des BIPs. Dass die US-Wirtschaft trotz vermeintlicher Vollbeschäftigung nicht mehr wächst, zeigt jedoch das Ausmaß der Schäden, die die Nullzinspolitik in den USA und insbesondere in Europa angerichtet hat.

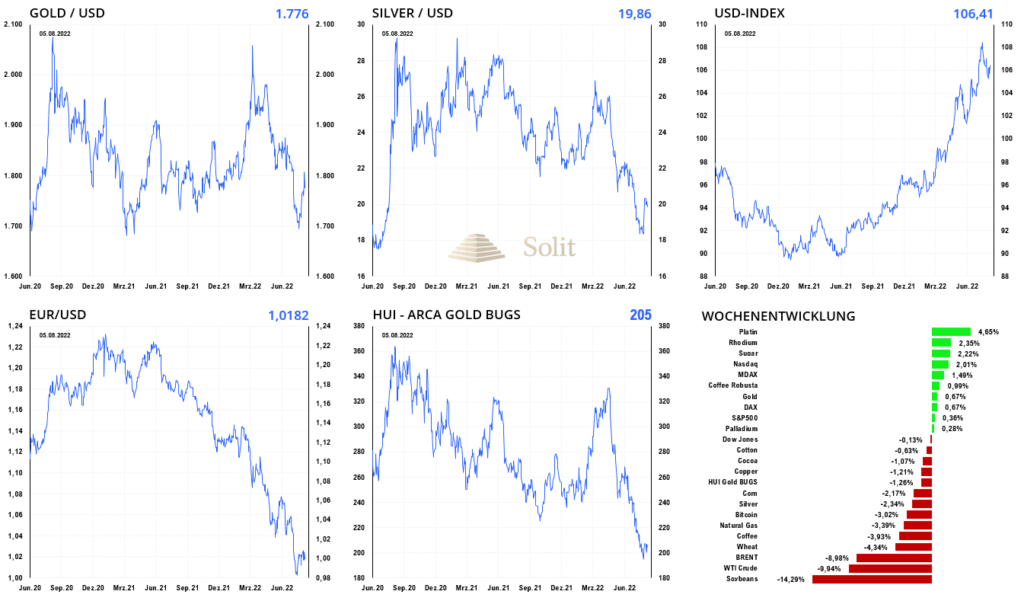

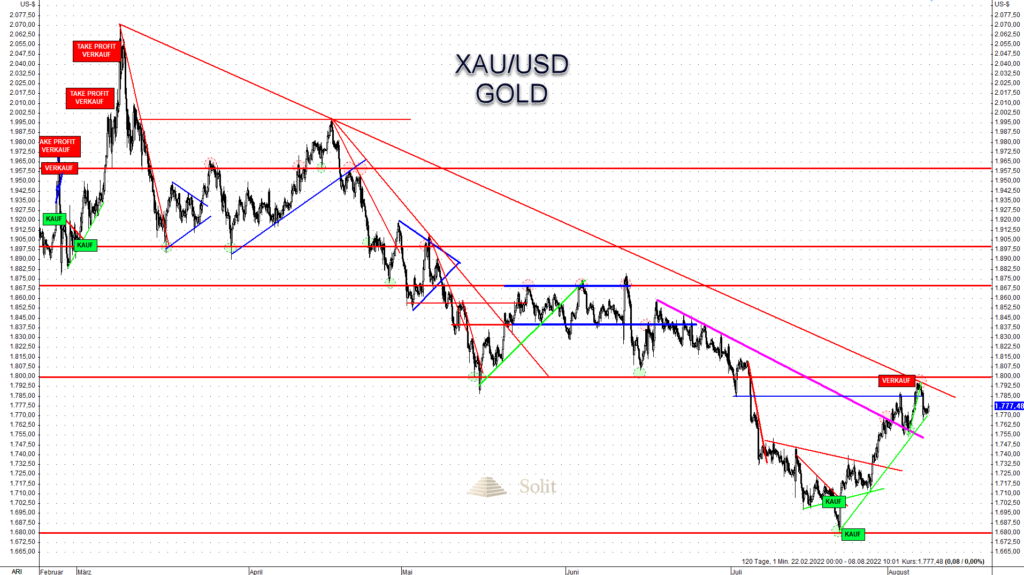

Nachdem das Narrativ einer nahen Wende in der Geldpolitik mit den sehr guten Arbeitsmarktdaten beerdigt wurde, ging es an den Aktien-, Anleihen und Rohstoffmärkten nach unten. Am Goldmarkt gab es bereits am Freitagvormittag ein kurzfristiges Verkaufssignal bzw. das Signal zu einer kurzfristigen Gewinnmitnahme nach einem abgeschlossenen Impuls an einem Widerstand mit Trendbruch bei 1.890$, doch kam es erst mit den Arbeitsmarktdaten um 14:30 Uhr zu einem schlagartigen Einbruch des Goldpreises auf 1.765$. Der Silberpreis brach zeitweise um 50 US-Cent ein, nachdem zuvor ein ähnliches technisches Signal auftrat. Zum Wochenschluss konnten sich der Gold- und Silberpreis hingegen wieder leicht erholen auf 1.776$ bzw. 19.86$. Platin war hingegen sehr stark und kletterte weiter auf 929$, nachdem der Platinmarkt zuletzt heillos überverkauft war, wie die Positionierung der Spekulanten am Terminmarkt zeigte.

Die Minenaktien im HUI-Goldminenindex gaben hingegen im Wochenverlauf etwas nach auf 205 Punkte (-1,3%). Obwohl der Goldpreis seit dem Tief bei 1.680$ wieder deutlich angestiegen ist, zögern Investoren noch Minenaktien zu kaufen, was das bärische Sentiment widerspiegelt. Wenn die Notenbanken im kommenden Jahre angesichts einer Rezession die Geldpolitik wieder lockern und klar wird, dass es mehr anstatt weniger Liquidität geben wird, werden die Minen zusammen mit dem Goldpreis wieder haussieren, weshalb ich auf dem aktuellen Level ein gutes Kaufniveau auf Sicht eines Jahres sehe.

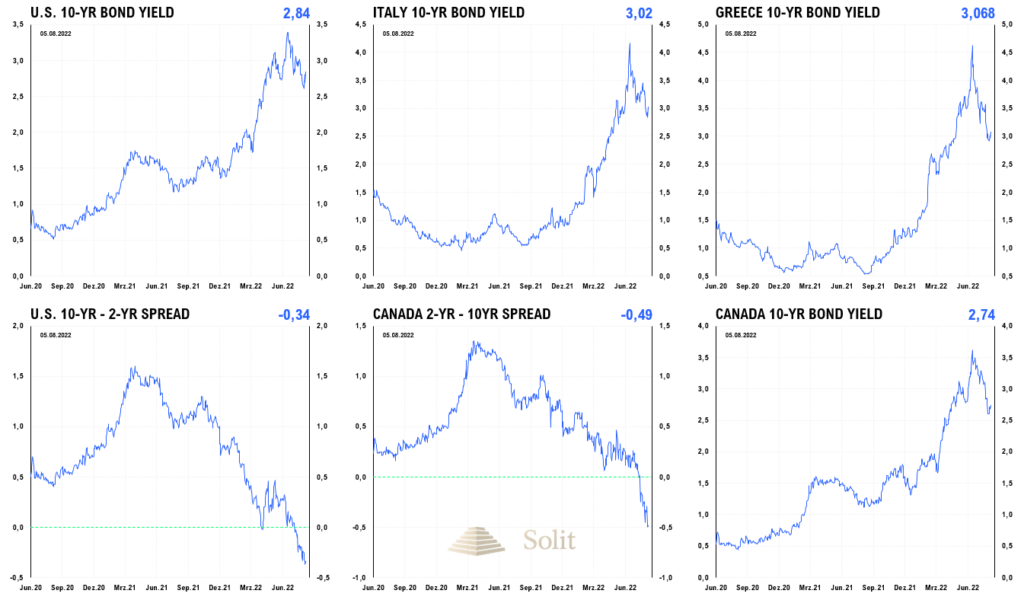

Die Zinsen für zehnjährige US-Staatsanleihen stiegen weiter auf 2,84% an, nachdem sie in den letzten Wochen in Erwartung einer Änderung in der Geldpolitik gefallen waren. Durch das neue EU-Rettungsprogamm der EZB am Anleihenmarkt (TPI) sind die Renditen für zehnjährige Staatsanleihen von Italien um ein Prozent und die von Griechenland um 1,5% gesunken. Dies hat zu der absurden Situation geführt, dass die Zinsen in den USA nur um 0,2% unter der Rendite der entsprechenden Staatsanleihen der Pleitekandidaten Italien und Griechenland gehandelt werden. Die Zinskurve in den USA (-0,34%) und Kanada (-0,49%) ist negativ, was ebenso auf eine bevorstehende bzw. schon bestehende Rezession hindeutet.

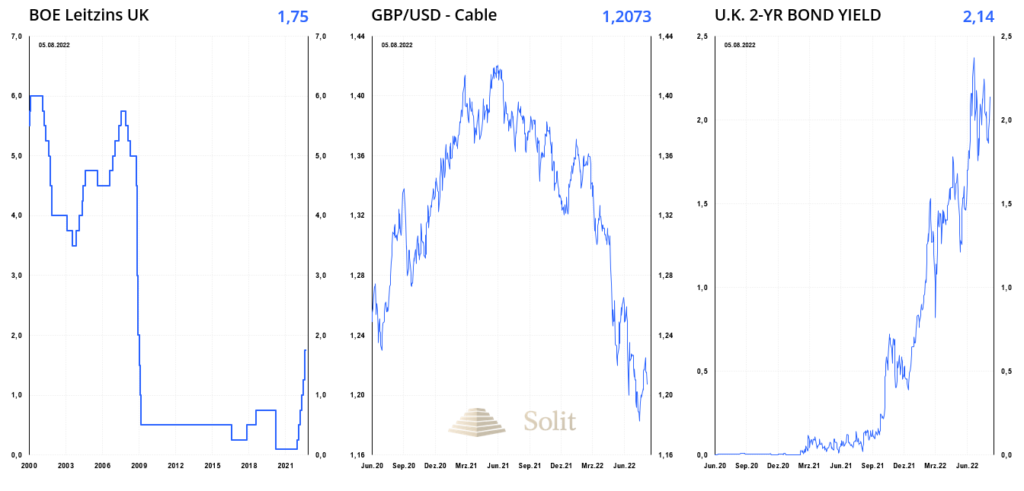

Die Bank of England hatte vergangene Woche ihren Leitzins um 50 Basispunkte auf 1,75% angehoben, womit sie der EZB ein ganzes Stück voraus ist. Die Märkte hatten jedoch mehr erwartet, worauf das britische Pfund einen US-Cent einbrach. Nachdem es jedoch 22 US-Cent im letzten Jahr zum US-Dollar verloren hatte und das Sentiment extrem bärisch ist, gehe ich schon bald von einer deutlichen Gegenbewegung aus, doch spätestens Ende des Jahres. Der US-Dollar ist aktuell überbewertet, doch wird dieser als ein sicherer Hafen gesehen und aktuell noch gekauft. Der USD-Index befindet sich jedoch in der letzten Phase der Aufwärtsbewegung und dieser wird in den nächsten Monaten sein Hoch ausbilden und von da an zyklisch über das nächste Jahr hinweg fallen, während es eine Rallye beim Pfund, Yen und womöglich auch dem Euro zum Dollar geben wird. Die genannten Fiat-Währungen werten jedoch nicht wirklich auf, sondern der Dollar wird nur im Abwertungswettlauf wieder aufholen, weshalb nach dem Hoch im USD-Index auch der Goldpreis in US-Dollar zu einem neuen Allzeithoch aufbrechen wird.

Es waren primär die steigenden Zinsen und die Hausse des US-Dollars, die zu der Korrektur am Goldmarkt in den letzten Monaten geführt hatten. Dies wird mit einer Rezession und einer wieder lockeren Geldpolitik in den USA ein Ende finden und der Goldpreis wieder ansteigen. Das neue EU-Rettungsprogramm (TPI) der Europäischen Zentralbank zeigt bereits, dass die Notenbanken eine Zinsbildung am Markt nicht zulassen können, da die überschuldeten Nationen sonst schnell bankrottgehen würden. Vielmehr müssen die Zinsen über längere Zeit künstlich niedrig gehalten werden, während die Inflation die Schulden sukzessive entwertet. Dabei wird jedoch auch die Kaufkraft der Fiat-Währungen und somit alle Vermögen entwertet, weshalb sich alle schon bald um Gold und Silber als sichere Häfen reißen werden.

Letzte Woche wurde in den USA ein 740 Mrd. US-Dollar schweres „Inflationsbekämpfungsgesetz“ verabschiedet. Da das Gesetz nichts anderes bewirkt, als mehr Geld auszugeben, das entweder über höhere direkte Steuern oder indirekt über Schulden finanziert werden muss, wird es die Inflation letztlich nur noch weiter anheizen. Wenige Unternehmen werden Subventionen erhalten, um die Halbleiterindustrie (ETR:SEC0) in den USA auszubauen und den Klimawandel zu bekämpfen. Diese planwirtschaftlichen Maßnahmen werden mit dem Geld der Steuerzahler finanziert werden, weshalb man auch die Steuerbehörden personell massiv ausbauen will, um die Bevölkerung höchstmöglich besteuern zu können. Das einzige Gesetz, das die Regierung verabschieden könnte, um die Inflation zu adressieren, wäre den eigenen Haushalt zu beschneiden, doch stattdessen weitet man diesen aus. Es ist eine Mogelpackung, die nur noch die Wenigsten nicht durchschauen.

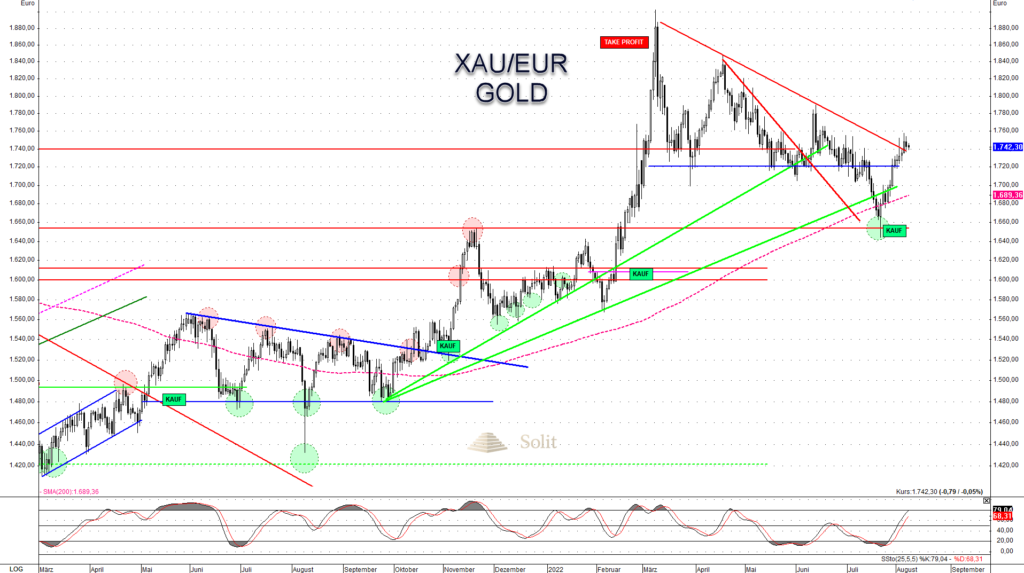

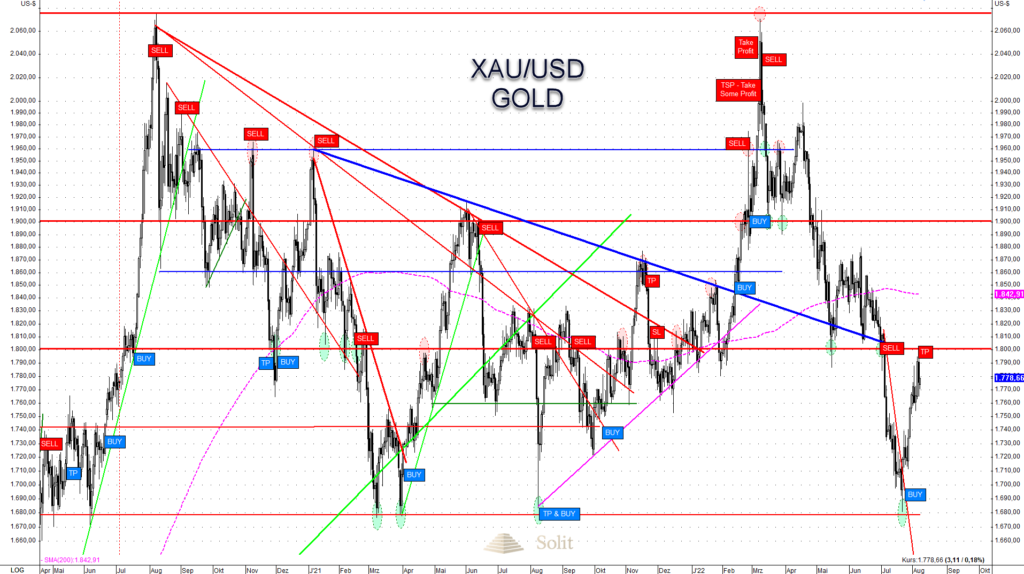

Technische Analyse zu Gold:

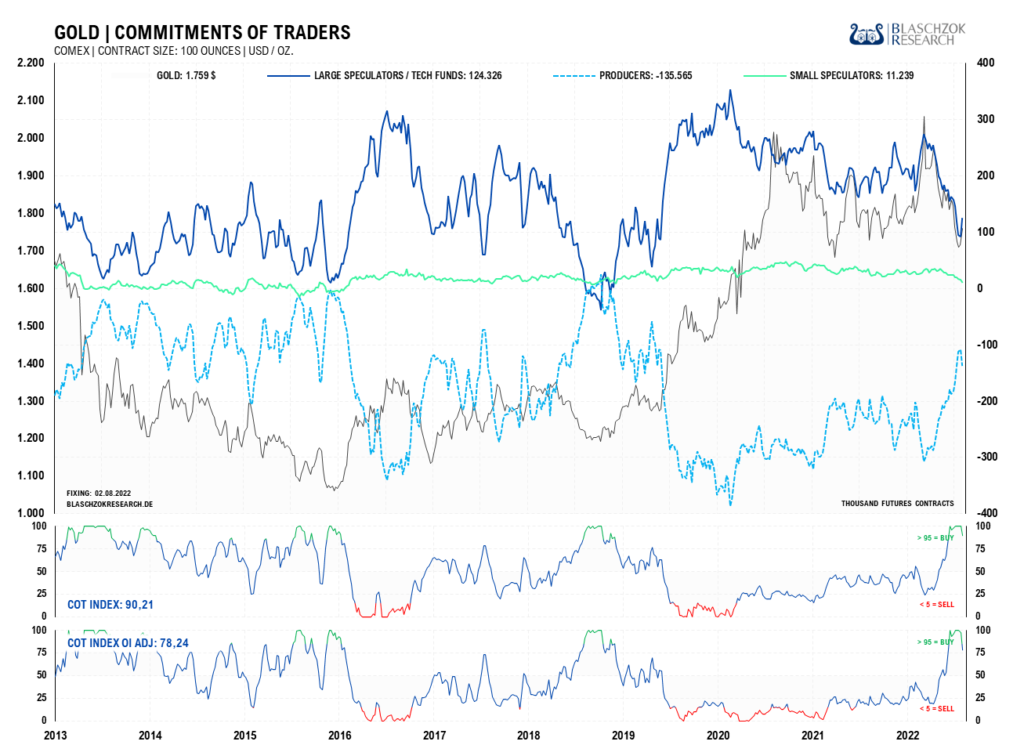

Terminmarkt: COT-Report vom 05.08.2022

Der neueste COT-Report wurde am Freitag um 21:30 Uhr seitens der US-Terminmarktaufsicht veröffentlicht mit dem Stichtag der Datenerhebung des 2. August. Diese wöchentlich erscheinenden Daten werden seitens der CFTC immer mit einer Verzögerung von drei Tagen veröffentlicht. Die COT-Daten ermöglichen einen Blick in die Zukunft, da sie einerseits ein Sentiment-Indikator sind und andererseits eine gute Einschätzung des Angebots und der Nachfrage am physischen Markt zulassen.

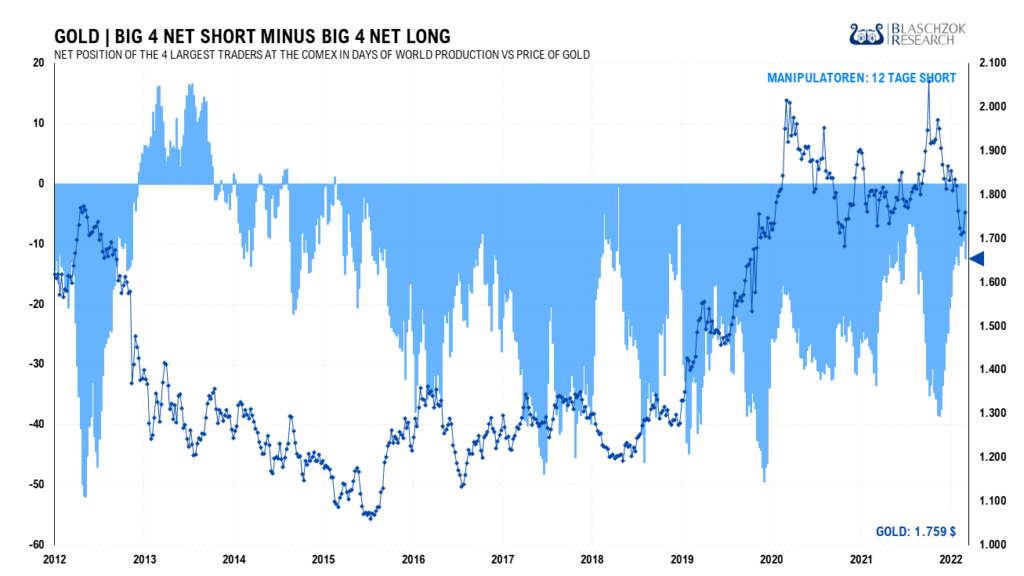

Der Preis stieg zur Vorwoche um 44$ an, während die Spekulanten 24 Tsd. Kontrakte aufbauten. Dies zeugt von leichter Stärke. Diese wird durch die Erhöhung der Netto-Shortposition in Höhe von 3 Tagen der Weltproduktion bei BIG 4 noch einmal unterstrichen. Der COT-Index fiel deutlich von 100 auf 90 Punkte. Auch das erscheint neutral zu sein.

Es hat ein neuer Zyklus steigender Preise begonnen, nachdem eine erste Impulswelle in der letzten Woche komplett abgeschlossen wurde. Die COT-Daten sind immer noch gut und sprechen nicht gegen einen weiteren Preisanstieg in den nächsten Wochen und Monaten. Sobald die Konsolidierung des starken Preisanstiegs um 115$ abgeschlossen ist, kann man nach einem kurzfristigen technischen Kaufsignal wieder auf die Käuferseite wechseln, spätestens jedoch mit einem Ausbruch über den Widerstand bei 1.800$.

Der vermutete Fall des Goldpreises aus der Handelsspanne und unter 1.800$ mit einem finalen Abverkauf trat ein. Das Ziel der Korrektur des Goldpreises lag bei 1.680$, was auf den Dollar genau getriggert wurde. Damit war für uns die Korrektur abgeschlossen und wir traten als Käufer auf, nachdem die zittrigen Hände ihre Long-Positionen an die starken Hände der BIG4 abgegeben hatten. Wir hatten im März alle Long-Positionen im Bereich zwischen 2.000$ und 2.050$ geschlossen und Gewinne mitgenommen, da wir mit fallenden Preisen rechneten. Wird hatten erst 1.800$ angepeilt und dann dieses Ziel auf 1.680$-1.700$ ausgeweitet und im Voraus gesagt, dass wir dort mit vollen Händen kaufen werden.

Nach der Ausbildung einer inversen S-K-S (Schulter-Kopf-Schulter-Formation), stieg der Goldpreis schnell binnen etwas mehr als zwei Wochen wieder um 115$ auf 1.795$ an bis an den Widerstand bei 1.800$. Ich hatte diese Erholung erwartet, doch nicht so schnell. Die schlechten Wirtschaftsdaten und die Hoffnung auf eine lockerere Geldpolitik hatten dem Goldpreis an diesem Punkt wieder unter die Arme geholfen, ebenso wie zuletzt die Spannungen um die Insel Taiwan. Letzteres könnte künftig nebst der Ukraine ein weiterer Katalysator für den Goldpreis werden in den kommenden beiden Jahren.

Kurzfristig hat der Goldpreis in der letzten Handelswoche einen starken Kreuzwiderstand bei 1.800$ erreicht, an dem es erst einmal nicht weitergehen dürfte. Im Gegenteil gab es Freitagvormittag mit dem Bruch eines kurzfristigen Aufwärtstrends ein Verkaufssignal und die guten Arbeitsmarktdaten sorgten für einen weiteren Abverkauf an den nächsten Aufwärtstrend. Nachdem die FED wieder mehr Angst vor weiteren Zinsschritten schürt, ist es gut möglich, dass der Goldpreis den nächsten Aufwärtstrend brechen und erst noch einmal bis 1.735$ den bisherigen Anstieg korrigieren wird. Auch ein neuerlicher Test der Unterstützung bei 1.700$ wäre bei weiteren Zinsanhebungen um 75 Basispunkte denkbar.

Wir erwarten in den nächsten Wochen eine trendlose Phase am Goldmarkt in der Handelsspanne zwischen 1.700$ auf der Unterseite und 1.800$ auf der Oberseite. Spätestens mit einem klaren Zurückrudern der FED und möglichen neuen Krisen gegen Ende des Jahres oder Anfang nächsten Jahres, dürfte der Goldpreis über den Kreuzwiderstand bei 1.800$ ausbrechen und damit eine neue Rallye starten zu seinem Allzeithoch und darüber hinaus. Diese Einschätzung ist jedoch konservativ und es kann durchaus sein, dass der Ausbruch und ein neuerliches Kaufsignal über 1.800$ schon früher kommen werden.

Nach dem Bruch der wichtigen Unterstützung bei 1.800$, lag die nächste signifikante Unterstützung erst wieder in dem Bereich zwischen 1.680$ und 1.700$. Die Terminmarktdaten zeigten, dass das Sentiment dort extrem bärisch war und es jederzeit zu einem Short-Squeeze kommen konnte. Erst einmal dürfte der Goldpreis in der Handelsspanne zwischen 1.700$ und 1.800$ verharren, was ein interessantes Setup für Trader ist.

Vor einem Monat schrieb ich im wöchentlichen kostenfreien Marktkommentar:

„Im schlimmsten Fall sehen wir noch eine Korrektur bis auf die dreifache Kreuzunterstützung bei 1.660 Euro, bestehend aus Unterstützung, Aufwärtstrend und 200-Tagelinie. Hier besteht eine gute Chance, dass von hier aus der Goldpreis wieder steigen wird.“

Auch dies war eingetreten und der Goldpreis in Euro hatte auch exakt die dreifache Unterstützung bei 1.660 Euro getestet. Um über 100 Euro stieg der Goldpreis in Euro mittlerweile wieder an. Wir hatten einen Anstieg an den Abwärtstrend erwartet und dort erst einmal eine Korrektur, doch zeigt sich bereits Stärke und der Abwärtstrend wurde bereits getestet. Es hängt jetzt davon ab, wie schnell und stark der Euro noch fallen wird, doch spätestens mit einem deutlichen Kaufsignal über dem Abwärtstrend ist klar, dass der Goldpreis das Tief bei 1.660 Euro nicht mehr anlaufen, sondern in den nächsten Monaten und im nächsten Jahr wieder das Allzeithoch testen wird.