Das Risiko einer Rezession in den USA ist hoch, oder eben doch nicht. Nach monatelangen widersprüchlichen Signalen verschiedener Konjunkturindikatoren wird die Welt der Prognosen und der Vorhersage der Chancen für einen wirtschaftlichen Abschwung von Debatten und Meinungsverschiedenheiten zu ihren Inhalten und Methoden beherrscht. Mit anderen Worten: Eine Kombination von Prognosen könnte im derzeitigen Umfeld so wertvoll und wichtig sein wie selten zuvor.

Seit Jahrzehnten dokumentieren Researcher, dass die Kombination von Prognosen aus mehreren Modellen - idealerweise mit sehr unterschiedlichen Methoden und Datensätzen - zu besseren Ex-ante-Schätzungen führt. Die ursprüngliche Forschung für diese Methodik wurde 1969 im Zusammenhang mit der Prognose von Fluggastdaten veröffentlicht. Seitdem hat es eine Flut von Folgestudien gegeben. Die wichtigste Erkenntnis: Prognosen sind schwierig, aber nahezu jeder Versuch, Daten zu vorherzusagen, kann auf jeden Fall von einer Kombination von Schätzungen aus mehreren Modellen profitieren.

Die Belege dafür sind eindeutig: Prognosefehler sind bei Ensemble-Prognosen in der Regel im Laufe der Zeit geringer als bei Einzelmodell-Schätzungen. Allerdings gibt es auch hier kein Patentrezept. Alle Prognosen sind falsch, auch wenn man mal richtig Glück haben und eine Schätzung perfekt eintreten kann. Aber die Zukunft ist immer ungewiss. Punkt. Durch die Kombination von Prognosen und die Zusammenfassung von Informationen und Methoden wird die Fehlerspanne jedoch tendenziell kleiner.

Diese empirische Erkenntnis war in den letzten Monaten hilfreich, als die verschiedenen Methoden zur Vorhersage des Rezessionsrisikos in den USA zu stark gegensätzlichen Ergebnissen kamen. Von inversen Renditekurven bis hin zu stark negativen wirtschaftlichen Frühindikatoren - die Anzahl der makroökonomischen Warnsignale hat stark zugenommen.

Die Konjunktur hat das diesbezügliche Memo aber wohl nicht erhalten. Die Zahl der Beschäftigten stieg im Februar stark an und übertraf die Schätzungen der Börse, während die Verbraucherausgaben im letzten Monat wieder kräftig anzogen. Diese Stärke könnte sich schnell umkehren, und einige Indikatoren lassen vermuten, dass dies der Fall sein wird. Doch im Moment ist der Blick in den Rückspiegel eindeutig: Die US-Wirtschaft ist nicht in eine Rezession abgerutscht, auch wenn einige Messgrößen etwas anderes signalisieren. Die aktuelle Prognose für das BIP des ersten Quartals deutet darauf hin, dass in nächster Zukunft eine ähnliche Datenlage zu erwarten ist, zumindest aus einer (mit Vorsicht zu betrachtenden) ökonometrischen Perspektive: dem GDPNow-Modell der Atlanta Fed vom März. Seven Nowcast geht davon aus, dass der Output im Auftaktquartal um beeindruckende 2,1 % steigen wird.

Was ist bei all den unheilvollen Warnungen schief gelaufen? Die Lektion beginnt mit der Erkenntnis, dass kein einziges Maß oder Modell der Wirtschaftstätigkeit fehlerfrei ist. Diese Lektion gerät immer wieder in Vergessenheit, was durch eine selektive Betrachtung historischer Indikatoren noch verstärkt wird. Aber selbst wenn eine Kennzahl oder Technik eine Erfolgsbilanz von fehlerfreien oder nahezu fehlerfreien Ergebnissen aufweist, ist das immer noch kein Freibrief, um die Macht der Kombinationsprognosen als Realitätsprüfung zu ignorieren.

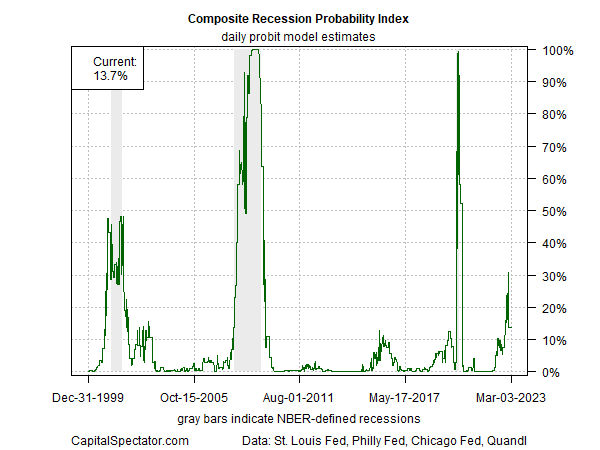

Ein kurzes Beispiel: Mehrere Konjunkturindikatoren, darunter zwei unserer eigenen Messgrößen, haben seit etwa Mitte Oktober bis heute vor Problemen gewarnt. Die wichtigste Ausnahme ist der in diesem Bereich einzigartige Kombinationsindikator, der mehrere Konjunkturindikatoren aus verschiedenen Quellen zu einer Echtzeit-Wahrscheinlichkeitsschätzung des Rezessionsrisikos zusammenfasst.

Der Composite Recession Probability Index (CRPI) hat noch keine Hochwahrscheinlichkeitsschätzung dafür geliefert, dass eine Kontraktion gemäß der NBER-Definition begonnen hat. Obwohl der CRPI in letzter Zeit in die Höhe geschossen ist, erreichte er seinen Höchststand mit einer Wahrscheinlichkeit von etwa 30 % und ist in den letzten Wochen sogar wieder zurückgegangen.

Zugegeben, auch Kombinationsprognosen können und werden sich bis zu einem gewissen Grad irren. Das liegt in der Natur aller Prognosen. Der entscheidende Unterschied ist jedoch, dass Ensemble-Prognosen wahrscheinlich weniger falsch sind als Schätzungen mit einem einzigen Modell oder einem einzelnen Indikator. Das ist zwar kein unfehlbares Erfolgsrezept, aber in der Regel die am wenigsten schlechte Methode, Prognosen zu erstellen.