In unserem jüngsten Kommentar, MicroStrategy Is A Leveraged ETF In Disguise, haben wir das Geschäftsmodell von MicroStrategy (NASDAQ:MSTR) analysiert. Im Kern handelt es sich weniger um ein traditionelles Technologieunternehmen als vielmehr um einen stark fremdfinanzierten Bitcoin-Fonds. Oder, wie wir es zusammenfassen:

„MicroStrategy ist ein hochspekulativer Bitcoin-Fonds, der als Technologieunternehmen getarnt ist.“

Diese Strategie bringt erhebliche Risiken mit sich, insbesondere durch die starke Hebelwirkung und die extreme Volatilität des Bitcoin-Marktes.

Doch MicroStrategy ist nur ein Beispiel für eine breitere Marktentwicklung. Wir beobachten eine deutliche Zunahme spekulativer Aktivitäten – allen voran durch den verstärkten Einsatz von Optionen mit kurzen Laufzeiten. Diese Optionen bieten Anlegern eine erhebliche Hebelwirkung. Das Rekordvolumen, insbesondere bei kurzfristigen Call-Optionen, deutet darauf hin, dass der Appetit auf spekulative Investments weiter zunimmt.

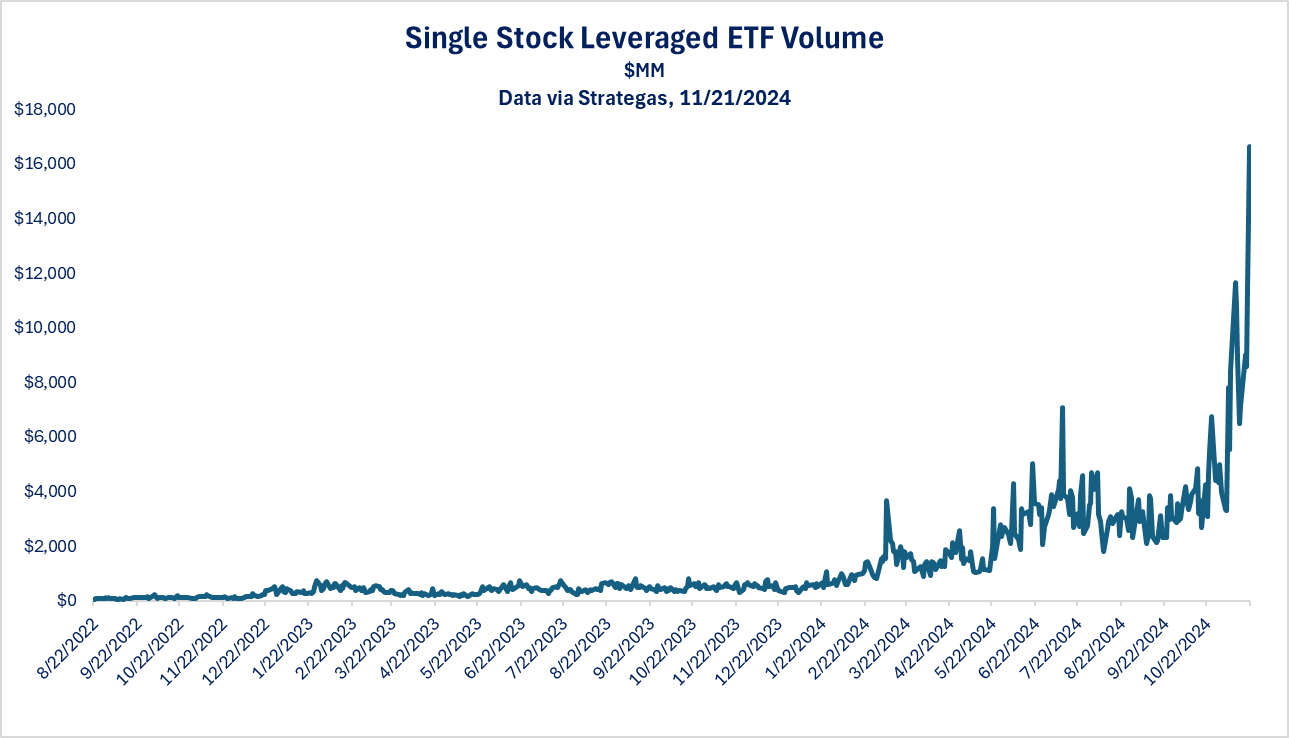

Ein weiterer Bereich, der das steigende spekulative Verhalten unterstreicht, ist das Wachstum bei gehebelten ETFs auf Einzeltitel. Ein prominentes Beispiel ist der Granite Shares (NASDAQ:NVDL), ein ETF, der eine zweifache Hebelwirkung auf Nvidia (NASDAQ:NVDA) bietet. Hier ein einfaches Szenario:

- Steigt Nvidia um 5 %, gewinnt der ETF 10 %.

- Fällt Nvidia um 3 %, sinkt der ETF um 6 %.

Diese Konstrukte sind hochspekulativ, da sie die Kursbewegungen der zugrunde liegenden Aktien nicht nur nachbilden, sondern verdoppeln – nach oben wie nach unten. Der Anstieg des Handelsvolumens bei solchen ETFs zeigt, wie stark die Risikobereitschaft am Markt wächst.

Hebelprodukte und spekulative Strategien können die Märkte kurzfristig auf neue Höhen treiben. Gleichzeitig führen sie jedoch zu einer zunehmenden Divergenz zwischen Bewertungen und fundamentalen Daten. Die wachsende Kluft birgt Risiken, da sie das Marktumfeld anfälliger für plötzliche Korrekturen macht.

Diese Dynamik ist kein unmittelbares Signal, um aus dem Markt auszusteigen. Allerdings deutet der verstärkte Fokus auf Hebelprodukte und Spekulation darauf hin, dass die Märkte übermütig werden. Das sollten Anleger im Blick behalten, insbesondere in einer Phase, in der fundamentale und spekulative Kräfte zunehmend auseinanderdriften.

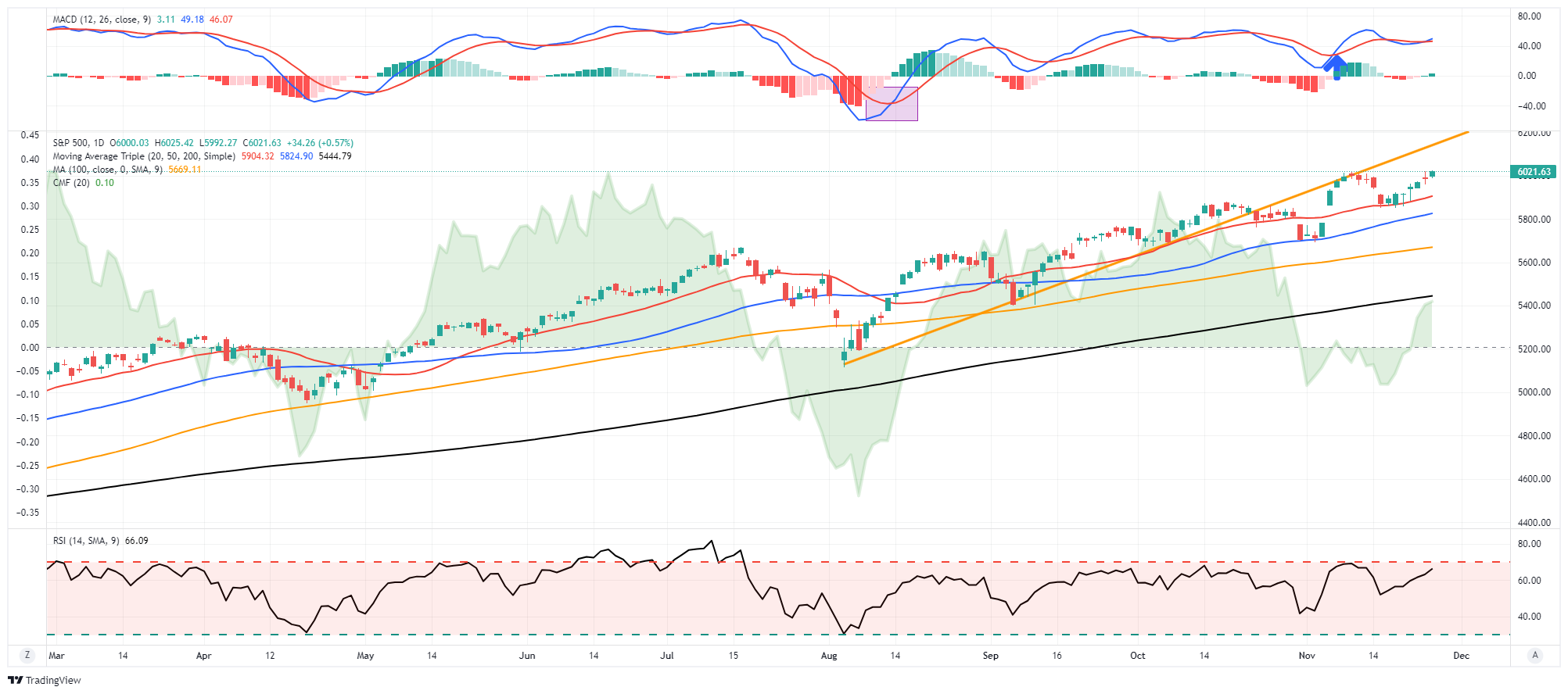

Market Trading Update

In der jüngsten Ausgabe haben wir uns mit dem kräftigen Anstieg von Aktien kleiner und mittlerer Unternehmen beschäftigt. Gleichzeitig hat der Large-Cap-Index endlich die 6000er-Marke durchbrochen, und das Momentum scheint ungebrochen. Dennoch ist der Markt derzeit kurzfristig überkauft, was bedeutet, dass ein kleiner Rücksetzer nicht auszuschließen ist, bevor ein möglicher Schlusskurs über 6000 zum Jahresende realistisch wird. Angesichts eines satten Anstiegs von über 24 % in diesem Jahr stellt sich allerdings die Frage, wie stark ein solcher Rückgang überhaupt ins Gewicht fallen würde.

Der Aufwärtstrend ist weiterhin intakt, aber die kurzfristigen Bedingungen am Markt werden zunehmend überhitzt. Interessant dabei: Das MACD-Signal hat sich von einem Verkaufssignal in ein Kaufsignal gedreht, was die Kurse kurzfristig weiter antreiben könnte. Gleichzeitig bleibt der Spielraum nach oben aufgrund der starken Abweichung vom 50-Tage-Durchschnitt begrenzt. Trotzdem könnten diese Abweichungen – insbesondere in der aktuellen Jahreszeit – anhalten, da das Handelsvolumen oft niedrig ist und die Volatilität typischerweise steigt.

Für Anleger bedeutet das: Es ist sinnvoll, das Aktienrisiko weiterhin sorgfältig zu gewichten. Allerdings wäre es keine Überraschung, wenn wir in der ersten Dezemberwoche eine Phase mit richtungslosem Handel erleben. Solche Marktbewegungen sind in dieser Phase des Jahres eher die Regel als die Ausnahme.

Insider verkaufen – sollten Sie das auch tun?

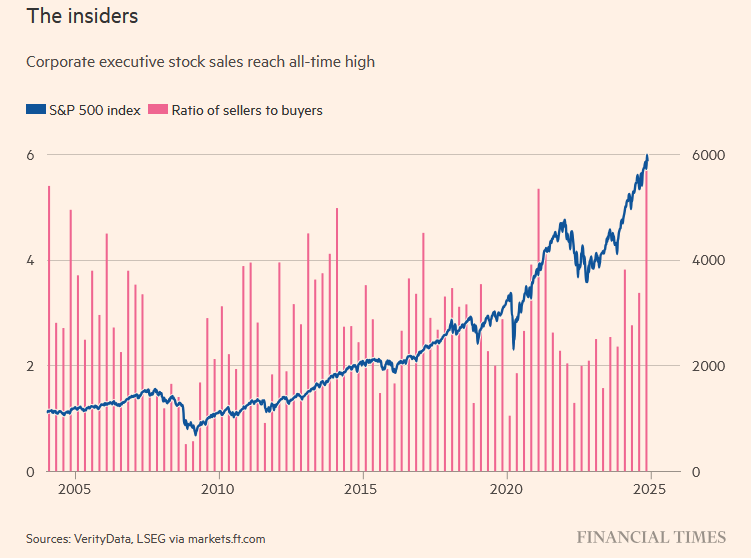

Ein aktueller Bericht der Financial Times wirft ein Schlaglicht auf die jüngste Verkaufswelle von Führungskräften großer US-Unternehmen. Die Zeitung schreibt:

„Eine Rekordzahl von US-Führungskräften verkauft Aktien ihrer Unternehmen. Insider von Goldman Sachs (NYSE:GS) bis Tesla (NASDAQ:TSLA) und sogar Donald Trumps Medienkonzern profitieren vom Börsenaufschwung seit seinem Wahlsieg.“

Laut Daten von VerityData haben Insider-Verkäufe in jedem der letzten Quartale einen neuen Höchststand erreicht. Diese Verkäufe umfassen sowohl strategische Gewinnmitnahmen als auch regelmäßige Veräußerungen, die durch automatisierte Handelspläne ausgelöst werden. Der Wilshire 5000 Index, einer der breitesten US-Aktienindizes, zeigt dabei eine besonders hohe Aktivität.

Insider verkaufen Aktien aus den unterschiedlichsten Gründen – viele davon haben wenig bis gar nichts mit den Zukunftsaussichten ihrer Unternehmen zu tun. Dennoch können diese Verkäufe, insbesondere in einem Umfeld hoher Bewertungen und spekulativer Euphorie, als Warnsignal für überhitzte Märkte dienen. Gerade bei den jüngsten beeindruckenden Renditen, kombiniert mit einem Anstieg des Fremdkapitaleinsatzes, ist Vorsicht geboten.

Ben Silverman von VerityData erklärt hierzu: „Insider handeln häufig zwei bis drei Quartale im Voraus. Wenn sie überhöhte Kursentwicklungen sehen, versuchen sie, aggressiv Liquidität zu generieren.“

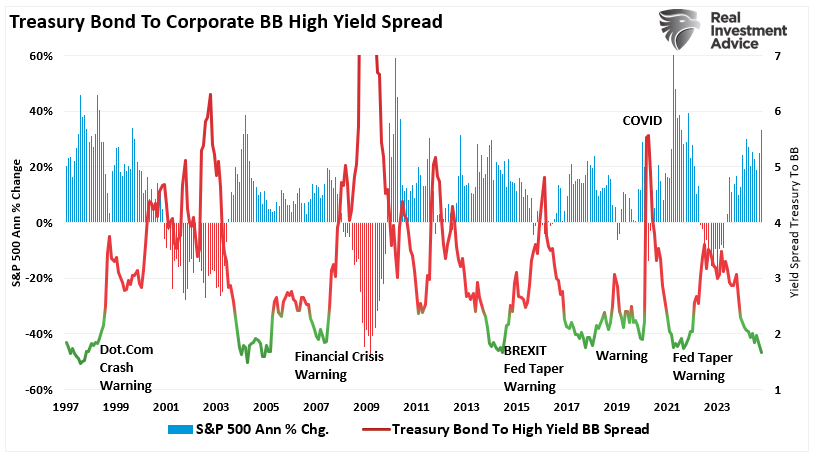

Kreditspreads: Die Frühwarnindikatoren des Marktes

Kreditspreads spielen eine zentrale Rolle, wenn es darum geht, die Marktstimmung zu verstehen und mögliche Korrekturen am Aktienmarkt frühzeitig zu erkennen. Der Kreditspread misst den Renditeunterschied zwischen zwei Anleihen gleicher Laufzeit, aber unterschiedlicher Bonität. Üblicherweise wird hierbei eine als risikofrei geltende Staatsanleihe mit einer Unternehmensanleihe verglichen, die ein gewisses Ausfallrisiko trägt.

Diese Spreads sind ein Barometer für die Risikobereitschaft der Anleger: Je höher der Spread, desto größer die wahrgenommene Unsicherheit oder das Risiko am Markt. Solche Stresssignale treten oft im Vorfeld von Marktabschwüngen auf und können Anlegern helfen, ihre Strategien entsprechend anzupassen.

Das Diagramm zeigt den Zusammenhang zwischen der jährlichen Veränderung des S&P 500 und dem Renditeunterschied zwischen dem Moody's Baa Corporate Bond Index (Investment Grade) und der Rendite 10-jähriger US-Staatsanleihen. Die Analyse zeigt ein klares Muster: Steigende Kreditspreads gehen regelmäßig mit schwächeren oder sogar negativen Jahresrenditen des Aktienmarkts einher.