Torsten Ewert hat gestern bereits geschrieben, warum die vergangene Woche für Trader nicht die beste Zeit für einen Urlaub war. Und auch ich konnte meine Reise nicht richtig genießen, weil an den Börsen einfach zu viel los war. Durch die extremen Kurserholungen an den Aktienmärkten musste ich intensiver auf die Kursentwicklung schauen, als ich es mir erhofft hatte.

Kurserholung so außergewöhnlich wie der vorherige Einbruch

Dies gilt vor allem im Hinblick auf die kostenpflichtigen Dienste. Denn einerseits müssen natürlich die laufenden Trades beobachtet werden. Andererseits wollen auch möglichst viele neue Tradingchancen genutzt werden. Doch diese boten sich aus meiner Sicht am Aktienmarkt weiterhin nicht, weil die Kurserholungen genauso außergewöhnlich verliefen, wie zuvor die crashartigen Rücksetzer (siehe dazu auch „Bietet der aktuelle Markt eindeutige Tradingchancen?“).

Den Lesern des Chartanalyse-Dienstes „Target-Trend-Spezial“ hatte ich dazu am vergangenen Freitag bereits Folgendes geschrieben:

„Es ist einfach irre, dass der Nasdaq 100 nach einem Kurseinbruch von 15,70 % nun binnen nur 8 Handelstagen um fast 12 % zugelegt hat. Und beim Nikkei 225 sind es im selben Zeitraum sogar fast +23 %, nach einem Crash um fast 28 % [siehe folgender Chart]. Dieser Markt ist außer Kontrolle, weshalb jeder Trade aktuell reine Spekulation ist.“

Schon wieder neue Rekorde – dieses Mal beim VIX

Dass die Kursentwicklungen der vergangenen zwei Wochen außergewöhnlich sind, untermauern auch folgende Informationen von Torsten Ewert. Er schrieb seinen Lesern ebenfalls am vergangenen Freitag:

„Der (prozentuale) Volatilitätsanstieg am 5. August – gemessen am ‚Angst-Barometer‘, dem US-Volatilitätsindex VIX – war der zweitgrößte der Geschichte (seit 1990); der absolute Anstieg bis zum Tageshoch am 5. August der mit Abstand größte und die Schlusskursdifferenz am selben Tag immerhin noch die sechstgrößte.“

Und weiter:

„…Aber auch das anschließende Abflauen der Panik erreichte Extremwerte: Der (prozentuale) Rückgang des VIX in den vergangenen 7 Handelstagen war ebenfalls der größte der Indexhistorie, ebenso der (absolute) Rückgang seit dem Hoch vom 5. August. Und die Schlusskursdifferenz des gestrigen Donnerstags zum 5. August wurde im gleichen Zeitraum nur zweimal während der Finanzkrise überboten.“

Weitere historische Kursbewegungen

Außerdem war der Einbruch des Nikkei 225 (siehe Chart oben) immerhin der drittgrößte seiner Geschichte. Nur zur Finanzkrise und der Corona-Pandemie gab es noch größere Crashs. Und die anschließende Erholung war die zweitgrößte des japanischen Aktienindex (nach nur einem größeren von 1992).

Dass der DAX vorgestern den 10. Handelstag in Folge zulegen konnte, ist ähnlich außergewöhnlich: Das gab es in der bisherigen DAX-Historie nur 6-mal zuvor, zuletzt Ende November 2014, also vor fast 10 Jahren!

Dass der DAX bis gestern 8,63 % binnen 12 Handelstagen gewonnen hat (vom Tief am 5. bis zum gestrigen Hoch von - bis Redaktionsschluss - rund 18.500 Punkten), ist zwar nicht allzu ungewöhnlich, wird aber nur in gut 5 % aller Fälle übertroffen.

Und dass ein einzelnes Unternehmen – NVIDIA (NASDAQ:NVDA) – binnen nur 11 Handelstagen um mehr als 43 % (!) zulegen konnte, dürfte im Hinblick auf den zusätzlichen Marktwert, der damit geschaffen wurde (rund 965 Mrd. Dollar), sogar einmalig sein – ebenso wie die Kapitalvernichtung zuvor (rund 1.117 Mrd. Dollar binnen 18 Handelstagen bzw. 1.230 Mrd. Dollar binnen 32 Handelstagen).

Weiterhin kein Trading-Markt

Für mich ist es daher eine klare Sache: Große Positionen würde ich in diesen außer Kontrolle geratenen Markt nicht platzieren. Allerdings scheint aus meiner Sicht die Zeit gekommen, auf einen erneuten Rücksetzer zu spekulieren – wobei ich sehr bewusst von Spekulation spreche. Denn das Risiko ist bei einem solchen Trade sehr hoch.

Gold bleibt eine Trading-Alternative

Weit weniger riskant erscheinen weiterhin Trades auf den Goldpreis. Vor meinem Urlaub hatte ich geschrieben, dass der Kurs des Edelmetalls weiter Stärke zeigen konnte, obwohl mit der chinesischen Zentralbank ein wichtiger Nachfrager zwei Monate in Folge nicht als Käufer am Markt aufgetreten war (siehe „Ist Gold jetzt wieder ein sicherer Hafen?“).

Inzwischen habe ich in Erfahrung gebracht, dass die Notenbank auch im Juli kein Gold erworben hat.

Gold bricht nach oben aus dem kurzfristigen Dreieck aus

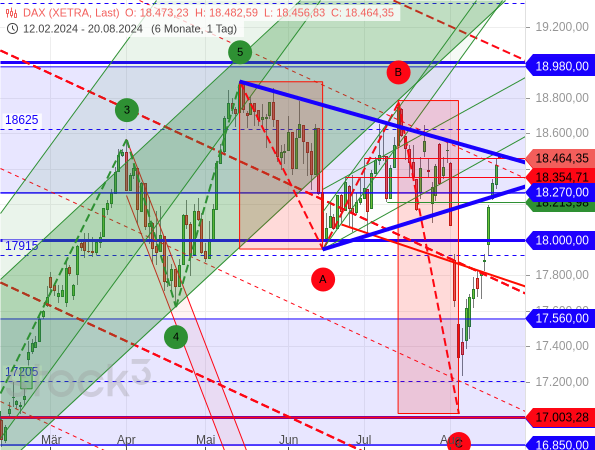

Dennoch ist der Goldpreis inzwischen aus dem aufsteigenden Dreieck nach oben ausgebrochen (blaue Linien im folgenden Chart).

Anschließend gab es zwar einen Rücksetzer, mit diesem testete der Kurs aber nur die Seitwärtsspanne (gelb) von oben und stieg anschließend auf ein neues Rekordhoch (siehe grüner Pfeil). Damit wurde der Ausbruch bestätigt. Und so setzt sich nun erwartungsgemäß die Welle 5 fort.

Aufwärtspotential bleibt kurzfristig begrenzt

Allerdings gilt nach wie vor, dass das weitere Aufwärtspotential begrenzt ist. Denn am Ende der Welle 5 ist mit einem Rücksetzer zu rechnen. Und wenn der Goldpreis nun in die Dreiecksformation bzw. die Seitwärtsspanne zurückfällt, muss man von einem Ende der Welle 5 ausgehen. Bestätigt wird dies, wenn das Tief der Dreiecksformation unterschritten wird. Denn dann ist die Tendenz von höheren Tiefs im Rahmen der Welle 5 gebrochen. Eindeutig beendet ist die Welle 5 aber erst, wenn ihr Ausgangspunkt unterschritten wird, also das Tief der Welle 4.

Je nach Risikoneigung kann man also nun den jeweiligen Stop-Loss zu den in den vorangegangenen Gold-Analysen beschriebenen Long-Positionen bis unter die genannten Chartmarken nachziehen.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus