- Die US-Wirtschaft dürfte 2023 weiter an Fahrt verlieren

- Angesichts der hohen Inflation und der Zinserhöhungen der US-Notenbank Fed müssen Investoren bei ihren Anlageentscheidungen Vorsicht walten lassen

- Hier stellen wir Ihnen zwei interessante Handelsstrategien vor

Nach einem sehr schwierigen Börsenjahr 2022 lassen die ersten Signale darauf schließen, dass auch 2023 kein Zuckerschlecken wird. Aber es gibt noch Hoffnung: Selbst vor dem Hintergrund einer hohen Inflation, hoher Zinsen und einer Abkühlung des Wirtschaftswachstums gibt es interessante Anlagemöglichkeiten, mit denen Sie Ihr Kapital schützen und sich am Aktienmarkt besser zurechtfinden können als der durchschnittliche uninformierte Anleger.

Hier zwei Vorschläge, die Ihnen helfen können, Gewinne zu sichern und gleichzeitig ein geringes Risiko einzugehen:

1. Gold

Wenn die Inflation höher als üblich ist und es Ängste um die Wirtschaft im Allgemeinen gibt oder wenn der US-Dollar schwächelt, ist Gold meist gefragt.

Das bedeutet, dass sich Gold unter drei bestimmten Umständen tendenziell gut entwickelt, da es ein sicherer Hafen ist:

- Wenn die Anleger glauben, dass die Wirtschaft in eine Rezession abrutschen könnte, entsteht eine Unsicherheit, die den Märkten nicht gefällt. In einer solchen Situation werden Anleger ihre Aktien eher verkaufen.

- Wenn die Inflation höher als normal ausfällt, kaufen Anleger Gold, um ihr Kapital zu schützen und den Kaufkraftverlust durch den Anstieg der Lebenshaltungskosten zu mindern.

- Wenn der Dollar schwach ist, zieht Gold an. Das ist vor allem auf die inverse Beziehung zwischen den beiden Vermögenswerten zurückzuführen. Wenn der Dollar anzieht, gibt der Goldpreis nach, und umgekehrt.

2023 könnte eine Kombination aller oben genannten Faktoren zum Tragen kommen. Und wir haben viele Gründe zu der Annahme, dass es das Jahr des Goldes werden könnte.

- Die Anleger befürchten, dass der Gesamtwirtschaft in diesem Jahr eine Rezession droht. Alle Augen sind auf die Vereinigten Staaten gerichtet, die 2022 offiziell in die Rezession eingetreten sind. Nach dem NBER-Konzept der Rezession steckt die Wirtschaft jedoch (noch) nicht in einer Rezession. Die Fondsmanager-Umfrage der Bank of America zeigte, dass die Anleger nicht sehr risikofreudig sind. Darüber hinaus liegt dieser Indikator unter den Werten von 2008 und 2020 während der Pandemie.

- Die Inflation liegt nach wie vor weit über dem Ziel der wichtigsten Zentralbanken. Die Federal Reserve tagt am 31. Januar und 1. Februar und wird die Zinssätze voraussichtlich erneut um 50 oder 25 Basispunkte anheben. 17 der 19 Fed-Offiziellen erwarten für 2023 einen Anstieg der Zinssätze auf über 5 %, keiner von ihnen geht davon aus, dass die Zinssätze in diesem Jahr gesenkt werden. Trotzdem glauben die Märkte, dass Zinssenkungen Ende 2023 und im Laufe des Jahres 2024 möglich sind.

- Der US-Dollar verzeichnete ein hervorragendes Jahr 2022 und legte gegenüber den meisten Währungen zu. Doch in diesem Jahr wird sich das Tempo der Zinserhöhungen durch die Fed verlangsamen, und der Dollar könnte sein Momentum einbüßen. Der EUR-USD-Kurs könnte auf 1,10-1,12 steigen.

- China ist der weltweit größte Käufer von Gold. Seine Wiedereröffnung ist ein frischer Wind für die Konjunktur des Landes. Das ist gut für den Goldkurs, da China bei einer guten Wirtschaftslage mehr von diesem Edelmetall kaufen wird, was die Nachfrage nach dem Metall und damit auch seinen Preis deutlich erhöht.

- Zentralbanken kaufen Gold. Das Ziel besteht im Wesentlichen darin, ihre Reserven zu diversifizieren und nicht mehr so stark vom US-Dollar abhängig zu sein. Insbesondere die Zentralbanken Chinas, Russlands und der Türkei kaufen Gold im schnellsten Tempo der letzten 55 Jahre. China hat nach drei Jahren Pause seit Dezember 2019 die ersten Käufe getätigt und seine Reserven im Dezember um 30 Tonnen aufgestockt (nach 32 Tonnen im November). Damit belaufen sich die Reserven des Landes auf insgesamt 2.010 Tonnen.

2. "Dogs of the Dow"

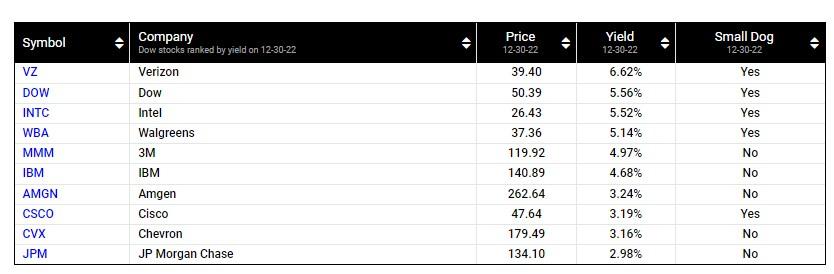

Die "Dogs" sind eine sehr einfache Strategie. Dazu gehören die 10 Unternehmen, die im Dow Jones Industrial (obwohl es auch mit jedem anderen Börsenindex funktioniert) am Ende der letzten Börsensitzung des Jahres die höchste Dividendenrendite aufweisen.

Sie kaufen Aktien dieser 10 Unternehmen, verteilen Ihr Geld gleichmäßig auf sie und behalten sie das ganze Jahr über in Ihrem Portfolio.

Funktioniert diese Strategie? Ja! Hätten Sie diese Strategie im Jahr 2022 verfolgt, wäre das Ergebnis folgendermaßen gewesen:

2022 hätte Ihre Rendite 2,2 % betragen, was gar nicht so schlecht ist, wenn man bedenkt, dass der Dow Jones um 8,78 %, der S&P 500 um 19,44 % und der Nasdaq 100 um 32,91 % gefallen sind, und dasselbe gilt für Europa, wo alle Indizes zwischen 5,56 % und 13,31 % nachgegeben haben.

2021 hätten Sie sogar eine Rendite von 16,30 % erzielt. Von 1957 bis 2003 betrug die durchschnittliche jährliche Rendite 14 % und übertraf damit die des Dow Jones, der es auf 11 % brachte.

Die 10 "Dogs" des Dow Jones wären im Jahr 2023 die folgenden Aktien:

- Chevron (NYSE:CVX)

- Amgen (NASDAQ:AMGN)

- IBM (NYSE:IBM)

- Cisco (NASDAQ:CSCO)

- JPMorgan Chase & Co (NYSE:JPM)

- Dow (NYSE:DOW)

- Verizon (NYSE:VZ)

- Walgreens Boots Alliance (NASDAQ:WBA)

- 3M Unternehmen (NYSE:MMM)

- Intel (NASDAQ:INTC)

Offenlegung: Ismael De La Cruz ist derzeit in keinen der hier genannten Wertpapiere investiert.