Steil, steiler, Nasdaq 100 – was der Technologieindex derzeit auf das Börsenparkett legt, ist atemberaubend. In einem immer höheren Tempo jagt der Technologieindex von einem Erholungshoch zum nächsten. Die Aufwärtstrendbewegungen werden dabei immer steiler und enger (grüne Trendkanäle im folgenden Chart).

Innerhalb von exakt einem Vierteljahr hat sich der Punktestand um mehr als ein Viertel (!) erhöht. Das ist der absolute Wahnsinn – vor allem vor dem Hintergrund, auf welchem Niveau sich das Ganze abspielt.

Von einer massiven Übertreibung in die nächste

Zur Erinnerung: Ausgehend von dem Rekordhoch, das Ende 2021 im Rahmen einer maßlosen Übertreibung erreicht wurde, welche durch eine nie dagewesene Liquiditätsflut der Notenbanken getrieben wurde, notiert der Nasdaq 100 inzwischen nur knapp 11 % im Minus. Das heißt, die Kurse müssten nur noch um etwas mehr als 12 % zulegen, um dieses Hoch erneut zu erreichen. Und so wie der Nasdaq 100 derzeit drauf ist, könnte das bereits in 20 Tagen erreicht sein. Denn genauso lange hat er jüngst für einen Anstieg um mehr als 12 % gebraucht.

Natürlich glaube ich nicht, dass das passieren wird. Denn der Index ist längst massiv überkauft, weshalb das weitere Kurspotential begrenzt sein sollte. Und meine Erwartung ist weiterhin, dass die Aktienindizes der USA eine große Seitwärtskonsolidierung etablieren, bei der sich die Kurse deutlich unterhalb der Rekordhochs und eher in der Nähe der Bärenmarkttiefs bewegen, so wie ich es bereits am 30.11.2022 (wiederholt) formuliert hatte.

Allerdings können Übertreibungen länger anhalten, als man denkt. So war es auch Ende 2021. Und dass wir uns aktuell wieder in einer Übertreibung befinden, zeigt der Kursverlauf des Nasdaq 100 recht deutlich, da er inzwischen in einen fahnenstangenartigen Kursanstieg übergegangen ist.

Kursziel: 13.000 Punkte

Meist enden solche Kursanstiege aber auf die gleiche Weise: mit einem Rücksetzer, der genauso dynamisch und weit läuft, wie der letzte dynamische Anstieg der Übertreibung. Man kann also durchaus damit rechnen, dass der Nasdaq 100 früher oder später noch einmal bei rund 13.000 Punkten landen wird. Die Frage ist nur, von welchem Niveau aus dieser Rücksetzer startet. Ich vermag hier keine Prognose abzugeben, ich denke allerdings, dass wir nah am Hoch der aktuellen Aufwärtsbewegung sind.

Auch der Dow Jones ist fällig für einen Rücksetzer

Das gilt auch für den Dow Jones. Denn die aktuelle Aufwärtsbewegung hat den Index an das Hoch vom 1. Mai zurückgeführt. Und dieses erwies sich gestern als Widerstand. Auf dem Weg dorthin legte der Dow Jones eine relativ weite Strecke zurück – fast 5 % binnen nur 8 Handelstagen. Daher fehlte den Bullen offenbar im aktuellen Anlauf die Kraft für einen Ausbruch. Womöglich müssen sie über einen kleinen Rücksetzer erst neuen Schwung holen.

Außerdem stellt sich sich der aktuelle Aufwärtsimpuls bereits 5-gliedrig dar, so wie der größere Aufwärtstrend vor der ABC-Korrektur. Und diese 5-gliedrige Struktur spricht aus Sicht der Elliott-Wellen-Theorie dafür, dass es in Kürze zu einer erneuten, kleinen ABC-Gegenbewegung kommt.

Interessant ist dabei, dass der aktuelle (5-gliedrige) Aufwärtsimpuls mit einem Anstieg um insgesamt mehr als 1.700 Punkten bereits etwas länger ausgefallen ist als die Welle 1 des großen Aufwärtstrends, die den Index um etwas mehr als 1.300 Zähler nach oben getrieben hatte. Für die Welle 1 eines erneuten großen Aufwärtstrends hätte der aktuelle Aufwärtsimpuls also ein ausreichendes Ausmaß.

Der Dow Jones könnte den Nasdaq 100 mit nach unten ziehen

Daher ist der Dow Jones anfällig für einen Rücksetzer. Und ein solcher könnte den Nasdaq 100 mit nach unten ziehen. Da der Technologieindex massiv überkauft ist und in diesem Zustand die obere Linie seines steilsten Aufwärtstrendkanals erreicht hat, ist er auch anfällig, ja sogar überfällig für einen Rücksetzer. Ich bin daher sehr gespannt, wie die anstehenden Notenbankentscheidungen von den Anlegern verarbeitet werden.

Welchen Einfluss haben die US-Inflationsdaten auf die Fed-Entscheidung?

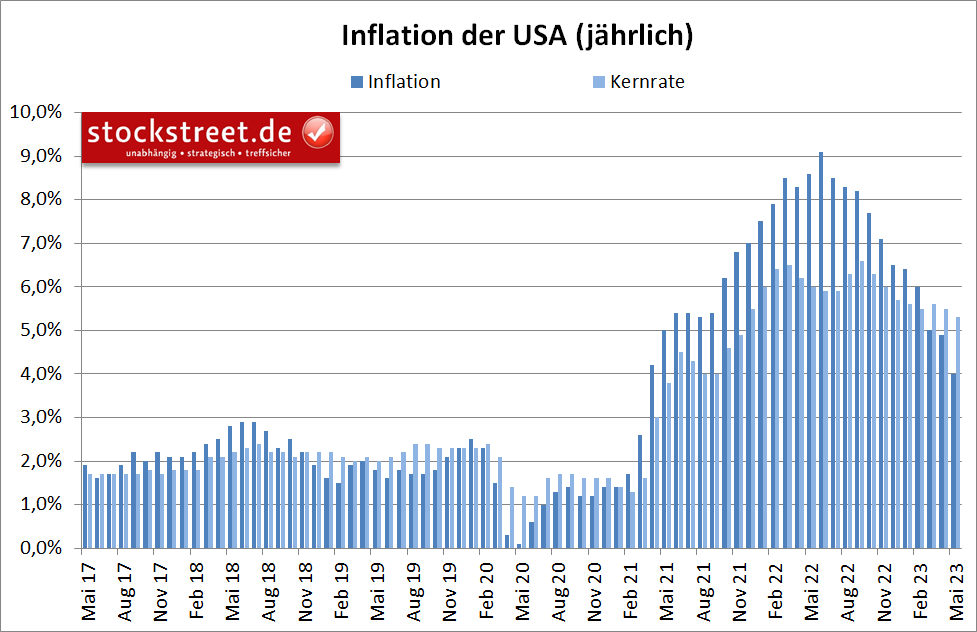

Mit Spannung wurden gestern die Inflationsdaten aus den USA erwartet. Denn sie haben einen letzten möglichen Hinweis auf die heutige Zinsentscheidung der US-Notenbank (Fed) geliefert. Und da die Daten etwas besser ausfielen als erwartet, konnten die Anleger zufrieden sein. Denn die Verbraucherpreise stiegen im Mai „nur noch“ um 4,0 % zum Vorjahr. Im April lag die Rate noch bei 4,9 %. Erwartet worden war ein Rückgang auf 4,1 %.

Die Kernrate gab deutlich weniger stark nach. Sie sank nur von 5,5 % im April auf nun 5,3 %. Damit traf sie zwar exakt die Erwartungen, sie hält sich damit aber weiterhin hartnäckig deutlich oberhalb des 2%-Ziels der Fed.

Und ich bin mir daher nicht so sicher, ob die Daten tatsächlich einen positiven Einfluss auf die Entscheidung der US-Notenbank hatten. Da die Kernrate sogar oberhalb des Leitzinses der US-Notenbank liegt, wäre eigentlich sogar eine weitere Zinsanhebung sinnvoll.

Scheinbar haben das auch einige Marktteilnehmer so gesehen. Denn in einer ersten Reaktion konnten die Aktienindizes zwar weiter zulegen, anschließend ging aber ein großer Teil der Kursgewinne verloren. Seitdem streben die Notierungen allerdings wieder in einem moderaten Tempo aufwärts. Und damit ist bei den Aktienindizes von einer klaren Gegenbewegung noch nicht viel zu sehen. Ich bin gespannt, wie lange noch.

Ich wünsche jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus