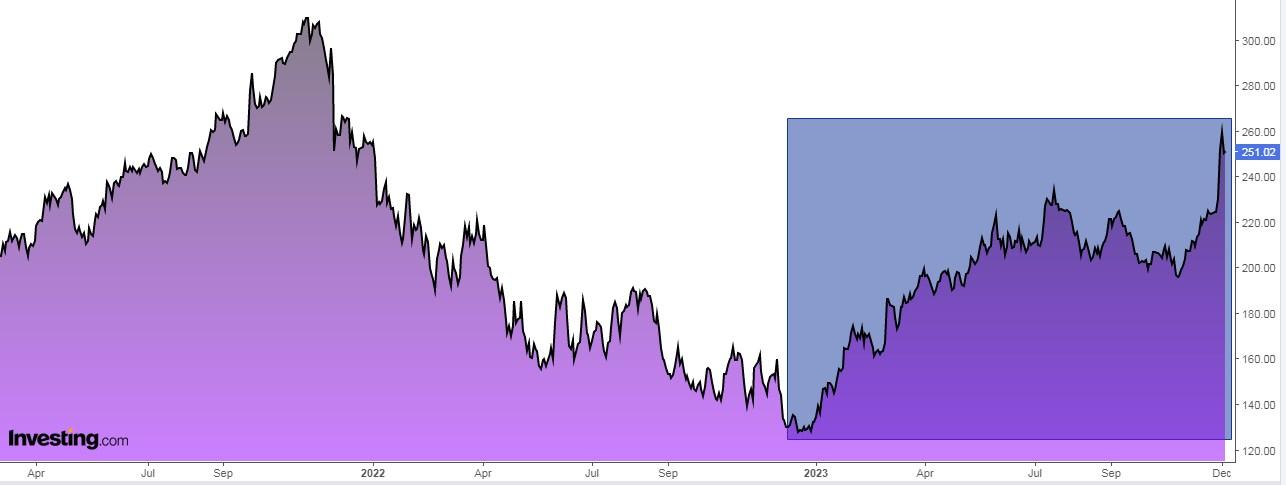

Wir sind als Portfoliomanager täglich mit der Frage befasst, wie es nun tatsächlich weitergehen wird. Seit den Tiefstständen im Oktober letzten Jahres hat sich das technische Umfeld deutlich verbessert, wie wir bereits in der letzten Woche erörtet haben:

"Unsere wichtigsten bullischen Signale ergeben sich aus der Betrachtung der kurz- und mittelfristigen Indikatoren der Moving Average Convergence Divergence (MACD). Beide MACD-Indikatoren haben auf Wochenbasis Kaufsignale registriert, die unter den Niveaus während der Finanzkrise lagen. Der Markt hat außerdem beide gleitenden Durchschnitte auf Wochenbasis nach oben durchbrochen und sich an der langfristigen Aufwärtstrendlinie gehalten."

Auch wenn der technische Hintergrund weiterhin die Oberseite mit dem Szenario "keine Rezession" favorisiert, ist diese Einschätzung immer noch mit erheblichen Risiken verbunden. Solche Risiken können wie im Fall der Silicon Valley Financial (SVB) in der vergangenen Woche relativ plötzlich auftreten und eine zuvor bullische Stimmung schlagartig zerstören.

Was mit der SVB geschah, ist eindeutig eine Folge der strafferen Geldpolitik, die dem Bankensystem Liquidität entzieht. In der nächsten Textpassage zitiere ich Thorsten Polleit vom Mises Institute, der folgendes sagt:

"Derzeit entzieht die Fed dem System Zentralbankgeld. Das geschieht auf zwei Arten. Bei der ersten werden die erhaltenen Zahlungen nicht in ihr Anleihenportfolio reinvestiert. Die zweite Möglichkeit besteht darin, über Reverse-Repo-Geschäfte einzugreifen, bei denen sie "zugelassenen Gegenparteien" (den wenigen, die das Privileg haben, mit der Fed Geschäfte machen zu dürfen) die Möglichkeit bietet, ihr Bargeld über Nacht bei der Fed zu parken und ihnen einen Zinssatz zu zahlen, der nahe am Leitzins liegt."

Wie man sieht, fiel der Rückgang der nominalen M2 in der Vergangenheit stets mit finanz- und marktbezogenen Ereignissen zusammen. Das liegt daran, dass die Fed dem Finanzsystem Liquidität entzieht, was für überschuldete Banken extrem problematisch ist.

Auch wenn die SVB-Pleite ein isoliertes Ereignis sein könnte (wovon wir nicht überzeugt sind), bleibt die treibende Kraft für die höheren Asset-Preise die übereinstimmende Ansicht, dass die Erträge im 2. Quartal dieses Jahres ihren Tiefpunkt erreichen und sich bis zum Jahresende verbessern werden. Wenn das der Fall ist, ist die Erholung des Marktes seit Oktober letzten Jahres logisch, da die Märkte den fundamentalen Veränderungen vorausgehen.

Und genau darauf kommt es in diesem Jahr für die Märkte an. Ist die Konsensmeinung richtig oder falsch?

Werden die Unternehmensgewinne eine Talsohle erreichen?

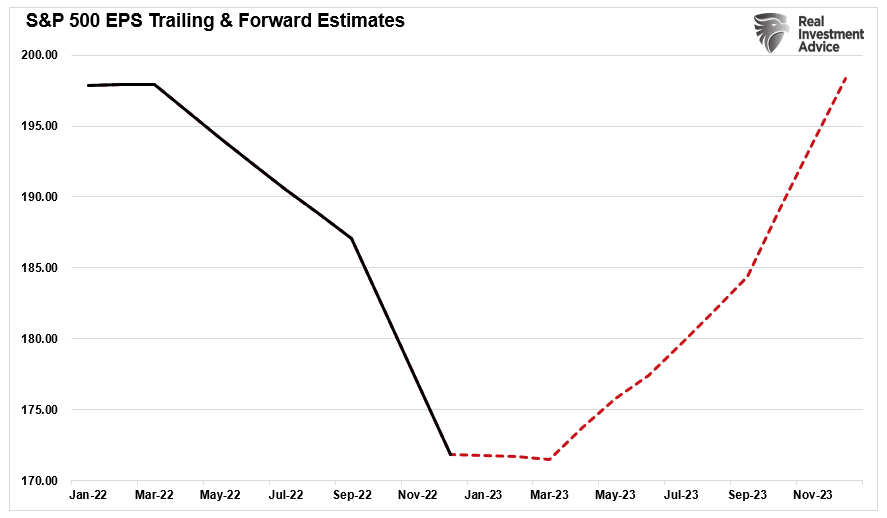

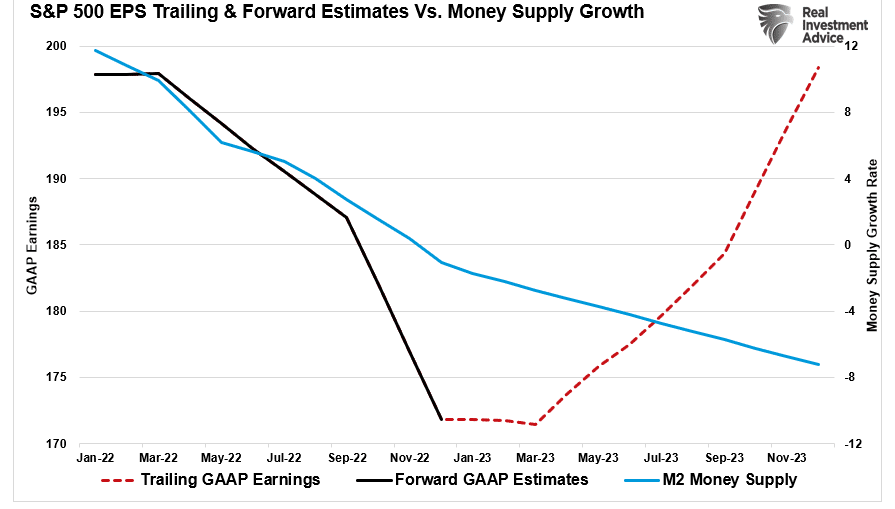

Die nachstehende Grafik zeigt die von S&P Global ermittelten GAAP-Schätzungen (rote gepunktete Linie) bis Ende 2023. Überraschenderweise gehen sie davon aus, dass die Unternehmensgewinne wieder das Niveau erreichen werden, das sie auf dem Höhepunkt der Hausse im Jahr 2022 gehabt hatten. Damals lagen die Zinssätze bei Null, und die Fed stellte monatlich 120 Mrd. USD für die "quantitative Lockerung" zur Verfügung

Diese Ansicht von S&P Global deckt sich jedoch mit der Meinung der meisten Wall Street-Banken, die erwarten, dass die Fed ihre Zinserhöhungskampagne "pausieren" wird und die Wirtschaft eine Rezession vermeiden kann. Diese weit verbreitete Ansicht, dass es zu keiner Landung kommen wird, hat den Markt seit Januar beflügelt, widerspricht jedoch einem Großteil der makroökonomischen Daten.

In meinem Beitrag vom 21. Februar habe ich diese Problematiken angesprochen:

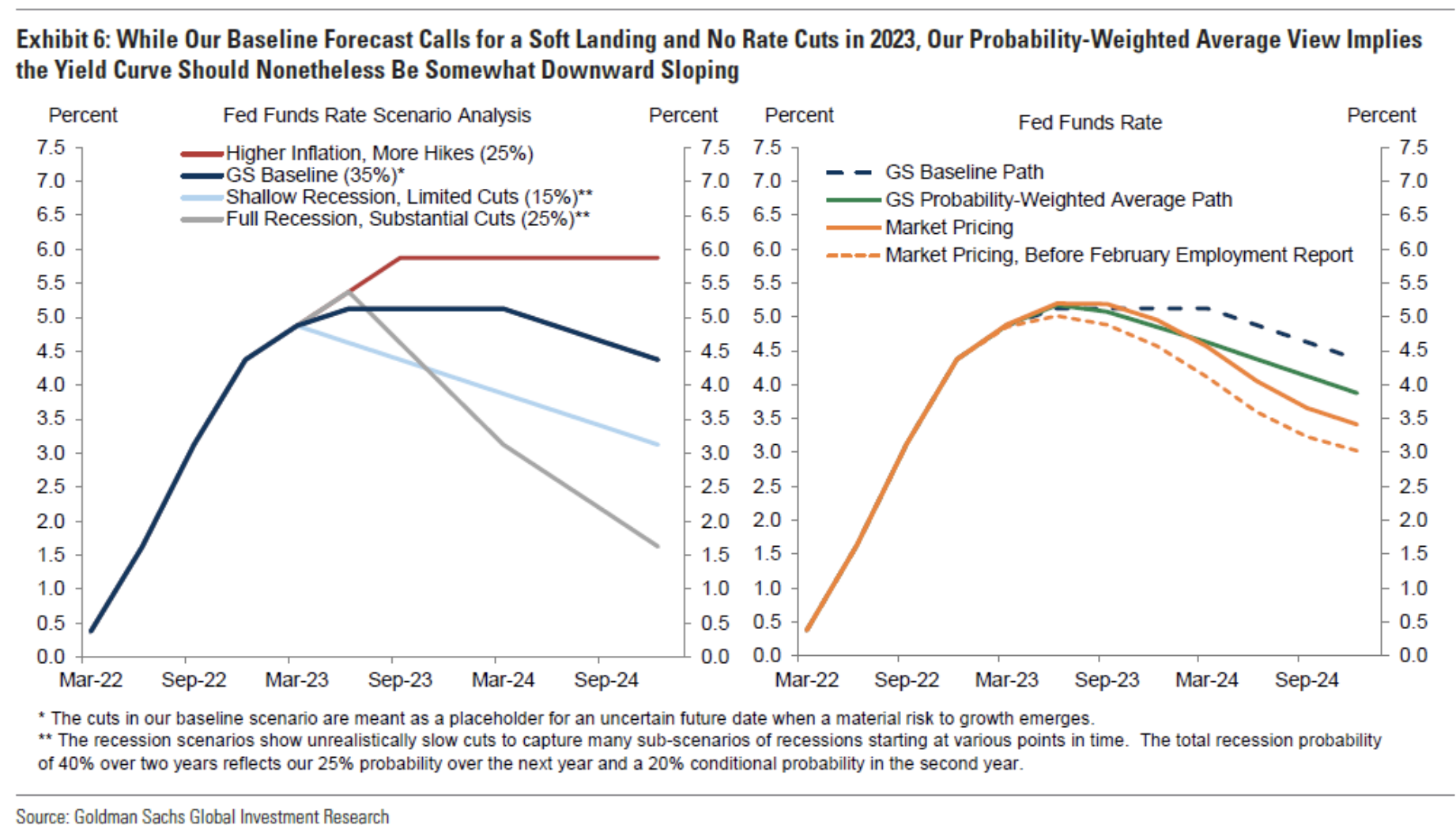

"Die jüngste Flut von Wirtschaftsdaten wie die starken Beschäftigungszahlen im Januar, der Anstieg der Inflation um 0,5 % und solide Einzelhandelsumsätze geben der US-Notenbank weiterhin keine Grundlagen dafür, in absehbarer Zeit eine Pause einzulegen. Das derzeitige Basisszenario geht davon aus, dass die Fed den Zinssatz um weitere 0,75 % erhöht, womit der Zielsatz bei 5,25 % läge."

Diese Art von Rhetorik deutet weder auf ein "No Landing"-Szenario hin, noch bedeutet sie, dass die Fed die Zinsen bald senken wird. Der einzige Grund für Zinssenkungen ist eine Rezession oder ein finanzielles Ereignis, das eine Geldpolitik erfordert, die einen Anstieg der Risiken ausgleicht. Dies geht aus dem nachstehenden Chart hervor, in dem die Zinssätze bei Einsetzen einer Rezession gesenkt werden.

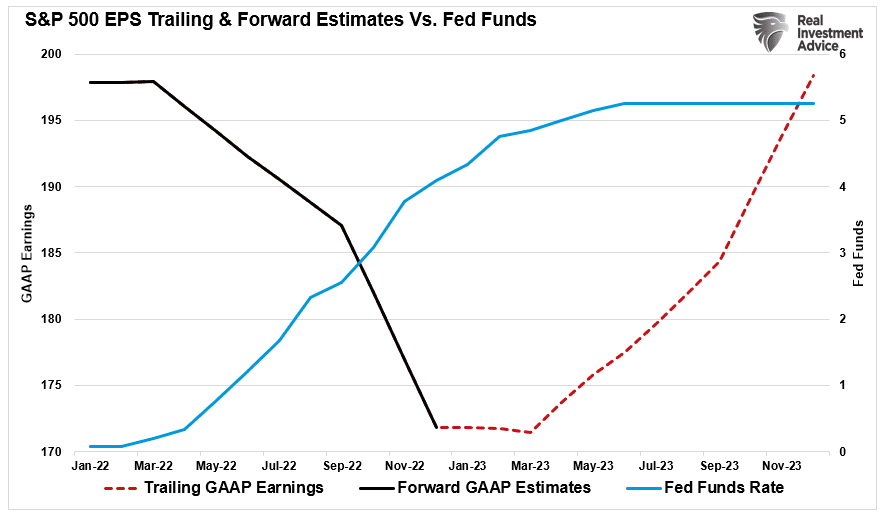

Das Problem dieser Daten ist, dass der verzögerte Effekt der geldpolitischen Straffung noch nicht zum Tragen gekommen ist. In den nächsten Monaten werden die Daten die Auswirkungen der höheren Zinssätze auf die verschuldete Wirtschaft vollständig widerspiegeln. Wie jedoch zu sehen ist, geht der Konsens davon aus, dass die Erträge bis zum Jahresende stark ansteigen werden, während höhere Zinssätze die Erträge belasten, weil sich das Wirtschaftswachstum verlangsamt.

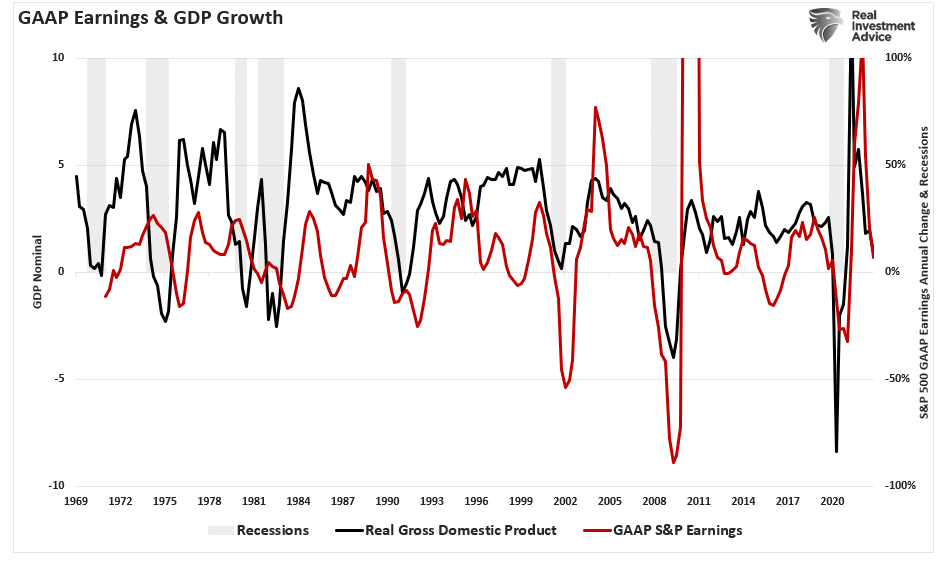

Das ist logisch, denn schließlich stammen die Unternehmensgewinne aus der Wirtschaftstätigkeit. Es besteht zudem eine ordentliche Korrelation zwischen Wirtschaftswachstum und GAAP-Erträgen.

Wenn die Fed die Zinssätze weiter anhebt, scheint es fraglich, ob die Wirtschaft expandieren und das Ertragswachstum unterstützen kann. Zwei weitere Faktoren deuten jedoch durchaus darauf hin, dass man die gängige Meinung in Frage stellen sollte.

Pivot oder weiter wie bisher

Das Problem mit der Konsensmeinung ist, dass sie von der Fed verlangt, zu einer lockeren Geldpolitik zurückzukehren. Aber wenn die allgemeine Meinung richtig ist, warum sollte die Fed dann ihre Politik ändern? Wie ich bereits an anderer Stelle erläutert habe:

- Wenn der Marktanstieg anhält und die Wirtschaft nicht in eine Rezession gerät, gibt es für die Fed keine Notwendigkeit, die Zinsen zu senken.

- Noch wichtiger ist, dass es für die Fed keinen Grund gibt, den Abbau von Liquidität über ihre Bilanzstrategie einzustellen.

- Außerdem gibt es bei einem "keine Landung"-Szenario keinen Grund für den Kongress der Vereinigten Staaten, fiskalische Hilfen zu gewähren, die die Geldmenge steigern.

Sehen Sie das Problem eines solchen "No Landing"-Szenarios?

"Keine Landung ist unlogisch, denn es bedeutet im Wesentlichen, dass die Wirtschaft weiter expandiert, und das ist Teil eines laufenden Konjunkturzyklus und kein Ereignis. Es ist einfach ein kontinuierliches Wachstum. Hat das nicht zur Folge, dass die Fed die Zinsen weiter anheben muss, und erhöht das nicht das Risiko einer harten Landung?" - Chefvolkswirt Gregory Daco, EY

Wie bereits erwähnt, gibt es zwei weitere Probleme mit der allgemeinen Ansicht einer starken Erholung der Unternehmensgewinne.

Die erste ist die Umkehrung der massiven Konjunkturspritzen, die 2020-2021 für den Anstieg der Wirtschaftstätigkeit und der Erträge gesorgt haben. Wie man sieht, lässt das Geldmengenwachstum nach, und damit auch die Erträge. Der Konsens geht davon aus, dass die Gewinne dieser Korrelation in Zukunft entgehen können.

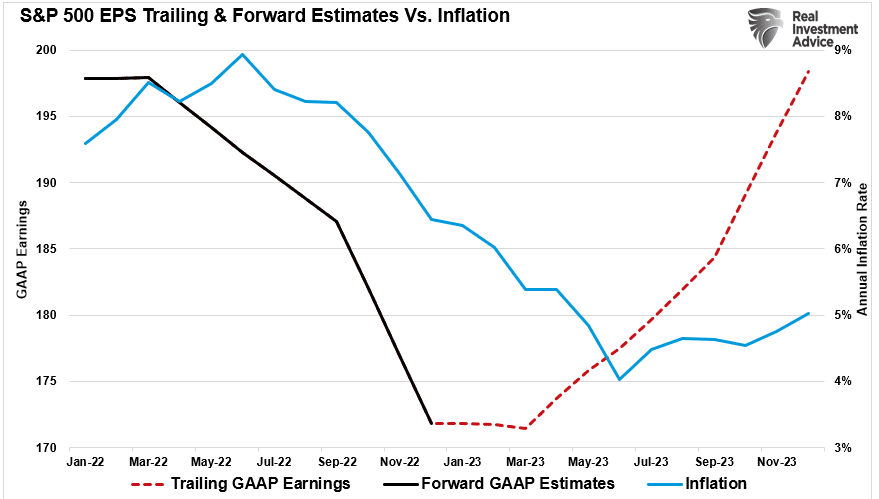

Das zweite Problem ist die Inflation. Während des wirtschaftlichen Stillstands der Pandemie kollidierten die massiven monetären Impulse mit diesem Stillstand - was zu einem starken Preisanstieg führte. Aufgrund eines mangelnden Angebots und eines massiven Beschäftigungsrückgangs ließen die steigenden Preise die Gewinnspannen der Unternehmen in die Höhe schnellen. Es wird jedoch schwierig sein, die Rekordmargen aufrechtzuerhalten, wenn die Inflation sinkt, die Wirtschaft Vollbeschäftigung erreicht und die Löhne steigen.

Während die Märkte immer noch an einem optimistischen Szenario festhalten, legt die Logik nahe, dass noch viele Herausforderungen vor uns liegen.

Durch die üppigen Konjunkturprogramme schwappt immer noch jede Menge Geld durch die Wirtschaft. Hinzu kommen die Ausgaben für die Infrastruktur und die Erhöhung der Sozialversicherungsbeiträge und Sozialleistungen. Die Auswirkungen höherer Zinssätze auf die Wirtschaftstätigkeit werden sich möglicherweise verzögern, werden aber nicht ausbleiben.

Wie Jerome Powell in der vergangenen Woche vor dem Finanzausschuss des Senats aussagte:

"Die Inflation hat seit Mitte letzten Jahres etwas nachgelassen, liegt aber nach wie vor deutlich über dem längerfristigen Ziel des FOMC von 2 Prozent... Allerdings gibt es bisher kaum Anzeichen für eine sinkende Inflation im Bereich der Kerndienstleistungen (ohne Wohnen), die mehr als die Hälfte der Kernverbraucherausgaben betrifft.

Sollte die Gesamtheit der Daten darauf hindeuten, dass eine schnellere Straffung gerechtfertigt ist, wären wir bereit, das Tempo der Zinserhöhungen zu erhöhen... Die historische Entwicklung warnt eindringlich vor einer verfrühten Lockerung der Geldpolitik. Wir bleiben auf Kurs, bis unsere Arbeit erledigt ist."

Das gibt kaum Anlass zu der Vermutung, dass in nächster Zeit ein Pivot bevorsteht. Es bringt uns vielmehr zu der einen Frage, die sich jeder Anleger selbst beantworten muss.

Wie lässt sich der Konsens angesichts höherer Zinsen, geringerer monetärer Liquidität und eines langsameren Wirtschaftswachstums realisieren?

Ich kenne die Antwort nicht. Ich halte es jedoch für unwahrscheinlich, dass das Ergebnis so erfreulich ausfällt, wie es die Wall Street derzeit noch erwartet.