"Reflation" wird wahrscheinlich das nächste bullishe Narrativ für die Märkte werden, zumindest erwarten das Goldman Sachs (NYSE:GS) und Tony Pasquariello, denn die Aktienbewertungen steigen weiterhin schneller als die Unternehmensgewinne.

"Wenn GS mit seiner Prognose richtig liegt, wird das makroökonomische Umfeld günstig bleiben: Die US-Wirtschaft dürfte weiterhin deutlich über dem Trend wachsen und im Laufe des Jahres an Fahrt gewinnen - flankiert von drei Zinssenkungen. Im Klartext: Die Fed wird ihre Politik lockern ... in einen Aufschwung hinein. Auch wenn die Fed in dieser Woche einen etwas aggressiveren Ton angeschlagen hat, bleibt der Ausblick für 2024 intakt".

Renditen, Gold und Rohstoffpreise sind in den letzten Monaten gestiegen. Es überrascht nicht, dass das bullishe Narrativ, das dieser Hausse zugrunde liegt, bereits an Zugkraft gewonnen hat.

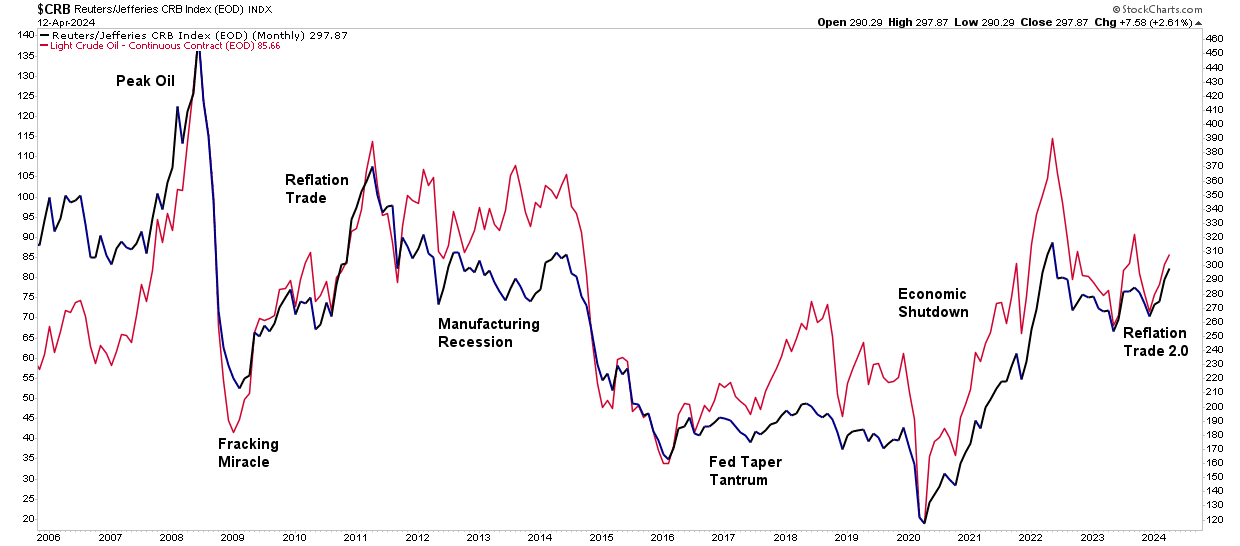

Interessanterweise taucht das Thema "Reflation" an der Wall Street immer dann auf, wenn es darum geht, den Anstieg der Rohstoffpreise zu erklären. Das letzte Mal, dass sich die Wall Street mit dem Thema Reflation beschäftigt hat, war 2009, wie das WSJ berichtet:

"Die meistdiskutierte Investmentstrategie dieser Tage ist nicht, Scheinchen in eine Matratze zu stopfen, sondern auf Reflation zu setzen - eine Wette darauf, dass sich die Weltwirtschaft erholt und Zinsen und Rohstoffpreise nach oben treibt.

Dieser "Reflationstrade" dauerte etwa zwei Jahre, scheiterte aber schnell, als das Wirtschaftswachstum zusammen mit der Inflation und den Zinsen wieder auf etwa 2 % zurückfiel. Wie man sieht, korrelieren Öl- und Rohstoffpreise sehr stark miteinander.

Der entscheidende Grund ist, dass steigende Öl-Preise die wirtschaftliche Nachfrage verringern. Wenn der private Konsum sinkt, sinkt auch die Nachfrage nach Rohstoffen. Eine "Erholung" der Rohstoffpreise hängt, wie gezeigt, von einer robusteren Konjunktur ab.

Der Reflationstrade hängt von einem globalen Konjunkturaufschwung ab, der in der Regel mit der Erholung der Volkswirtschaften von einer Rezessionsphase einhergeht. Die USA haben jedoch noch gar keine Rezession durchlaufen.

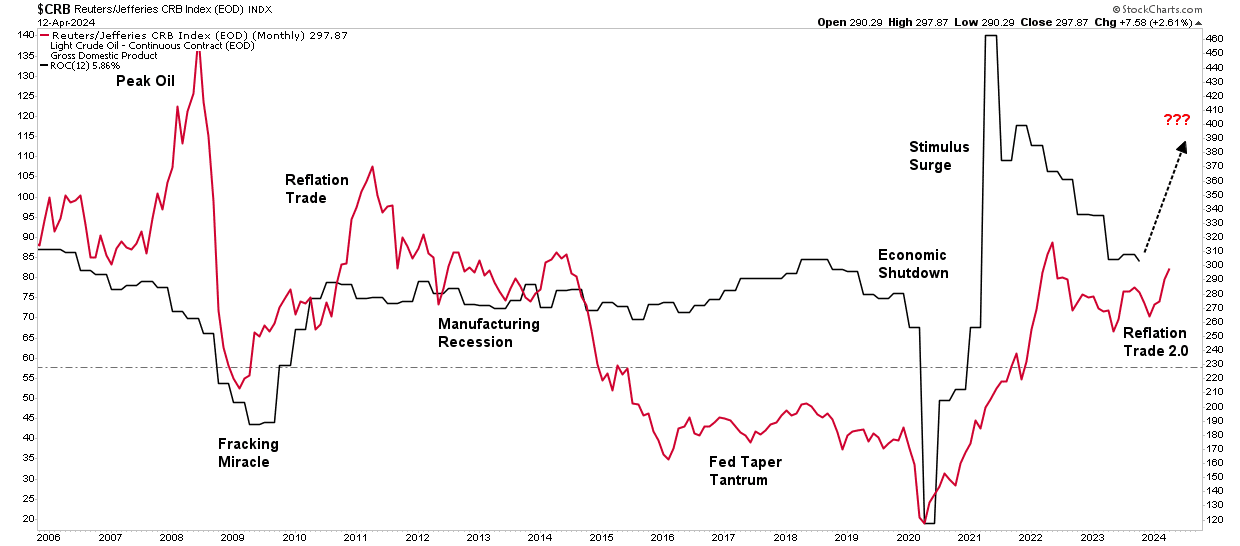

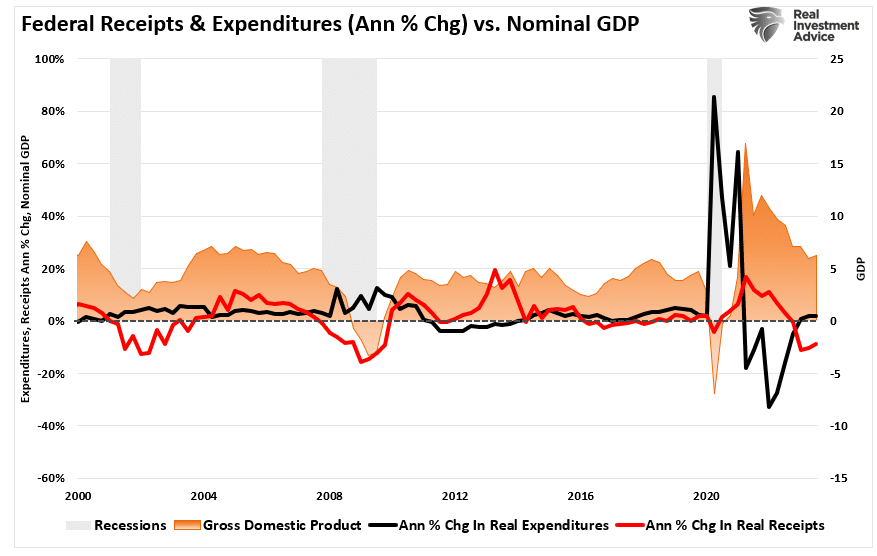

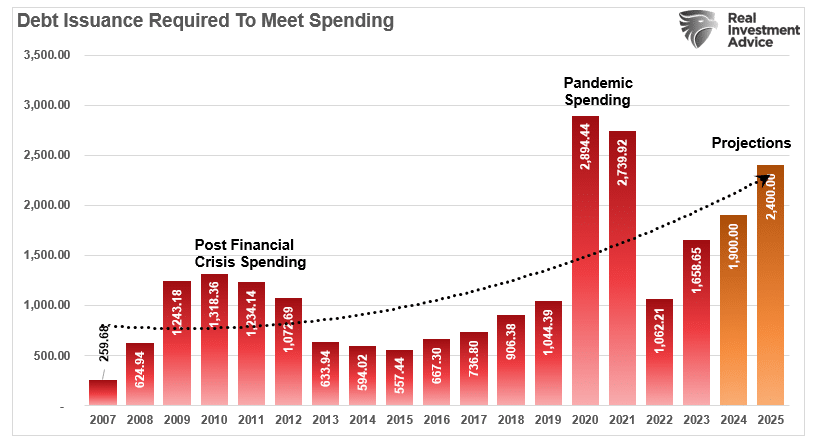

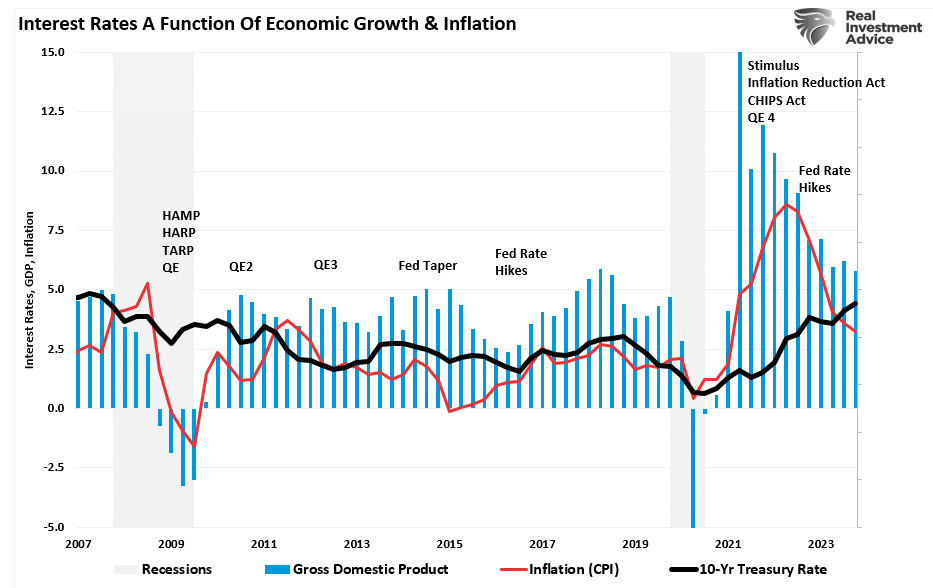

Wie wir im Artikel "Defizitausgaben" erörtert haben, konnte die Wirtschaft trotz zahlreicher Rezessionssignale wie der inversen Renditekurve, den Fertigungsdaten und den Frühindikatoren aufgrund der massiven Staatsausgaben eine Rezession vermeiden. In dem Artikel hieß es:

"Ein Grund dafür ist der starke Anstieg der Bundesausgaben seit Ende 2022, der auf das Inflationsbekämpfungsgesetz und das CHIP-Gesetz zurückgeht. Der zweite Grund ist, dass das BIP im Vergleich zu den 5 Bio. USD so stark gestiegen ist, dass die Überwindung des Verzögerungseffekts länger dauert als in der Vergangenheit."

Während sich die Ökonomen auf den "Reflationstrade" konzentrieren, müssen wir uns die Frage stellen, ob die Voraussetzungen für ein stärkeres Wirtschaftswachstum überhaupt gegeben sind. Nur das entscheidet darüber, ob der "Reflationstrade" anhalten kann.

Liegt die Reflation bereits hinter uns?

Die Zinsen und die Inflation sind in letzter Zeit gestiegen, was die Anleger in Gold und Rohstoffe getrieben hat. Die Hausse bei Edelmetallen und Rohstoffen ist jedoch eher auf einen spekulativen Überschwang als auf einen wirtschaftlichen Aufschwung zurückzuführen. Auf einige wichtige Fakten haben wir bereits in unserem Artikel "Spekulationsalarm" hingewiesen:

“Mit anderen Worten: Der Kaufrausch an den Börsen, alles zu kaufen, was sich nach oben bewegt, hat sich von einer Handvoll KI-Aktien auf Gold und digitale Währungen ausgeweitet.

Bemerkenswert ist, dass die Hausse bei Gold, Rohstoffen und Zinsen mit einem robusteren Wirtschaftswachstum ab dem dritten Quartal des vergangenen Jahres einherging. Das Wirtschaftswachstum widersprach den Erwartungen der Ökonomen, die mit einer Rezession gerechnet hatten.

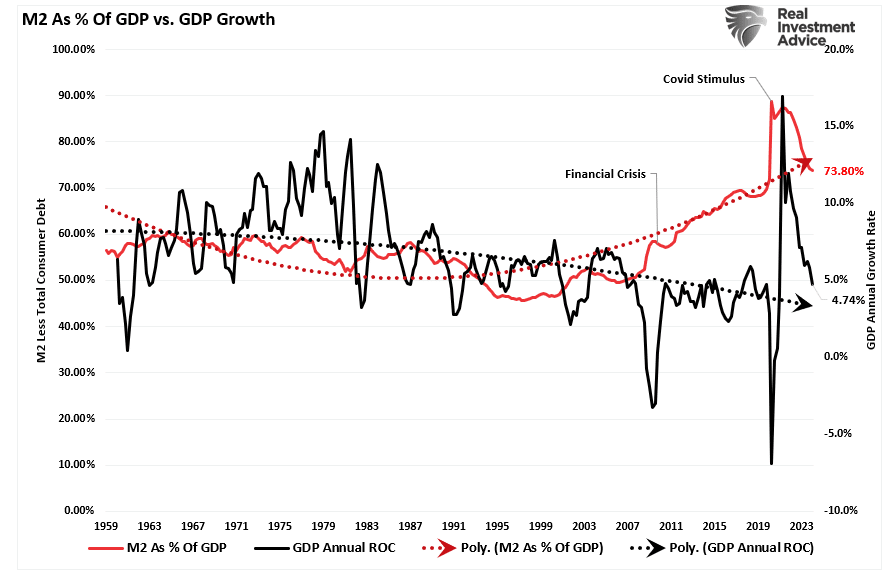

Grund dafür war die massive monetäre Unterstützung durch staatliche Ausgabenprogramme. Dieser monetäre Impuls kehrt sich nun um.

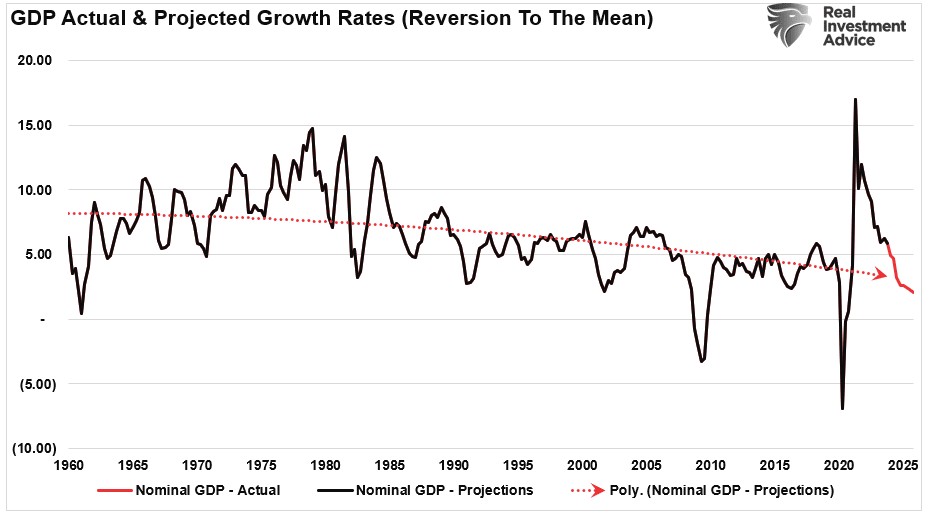

Was den "Reflationstrade" betrifft, so wird sich, wie gezeigt, mit dem Nachlassen dieses monetären Impulses auch das Wirtschaftswachstum verlangsamen. Selbst wenn die Wirtschaft weiterhin um 2 bis 2,5 % pro Quartal wächst, wird sich die jährliche Wachstumsrate weiter verlangsamen.

Das setzt allerdings voraus, dass die Regierung im gleichen Zeitraum weiterhin Geld ausgibt "wie ein betrunkener Seemann". Tut sie dies nicht, wird sich das Wirtschaftswachstum ohne Erhöhung der monetären Ausgaben noch schneller verlangsamen.

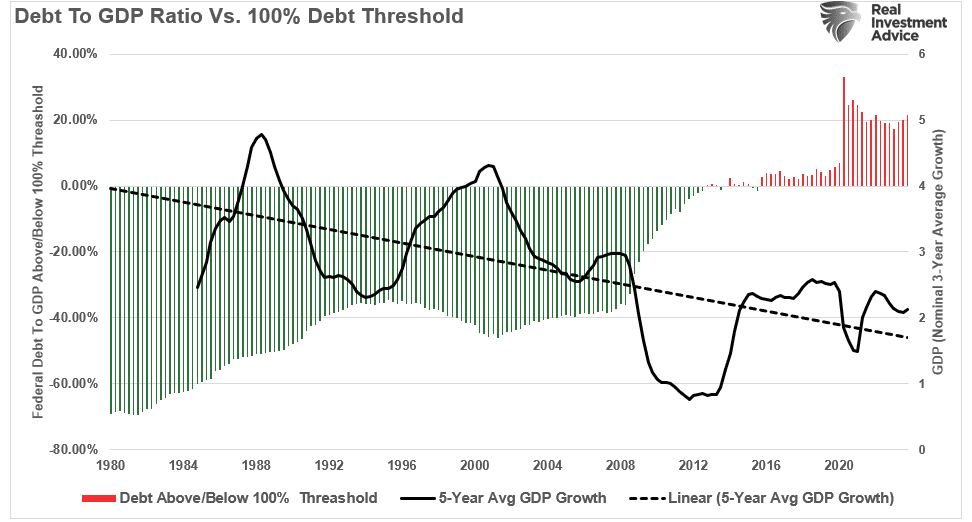

Es ist wichtig, sich daran zu erinnern, dass steigende Schulden und Defizite langfristig nicht zu höherem Wirtschaftswachstum führen. Mit steigender Verschuldung verlangsamt sich das Wirtschaftswachstum, da Geld von produktiven Investitionen in den Schuldendienst umgeleitet wird.

Diese Tatsache sollte niemanden wirklich überraschen, denn es ist nicht das erste Mal, dass die Regierung auf Reflation setzt. Wie bereits erwähnt, griff die Regierung nach der Finanzkrise mit Programmen wie HAMP, HARP, TARP (erschwingliche Finanzierung von Hausumbauten, Alternativen zu Zwangsversteigerungen, erschwingliche Refinanzierung usw.) und einer Reihe anderer Ausgabenprogramme ein, um die Wirtschaft "anzukurbeln".

Schauen wir uns an, was mit den Zinssätzen, der Inflation und dem Gold- und Rohstoffhandel passiert ist.

Die Vergangenheit kann zur Vorhersage werden

Wie bereits 2009 erwähnt, haben die Regierung und die Federal Reserve nach der "Finanzkrise" und der Rezession verschiedene geld- und fiskalpolitische Maßnahmen ergriffen, um die Wirtschaft wieder anzukurbeln.

Während sich die Wirtschaft zunächst von den Tiefständen der Rezession erholte, blieben Inflation, Wirtschaftswachstum und Zinssätze trotz anhaltender Interventionen gedämpft.

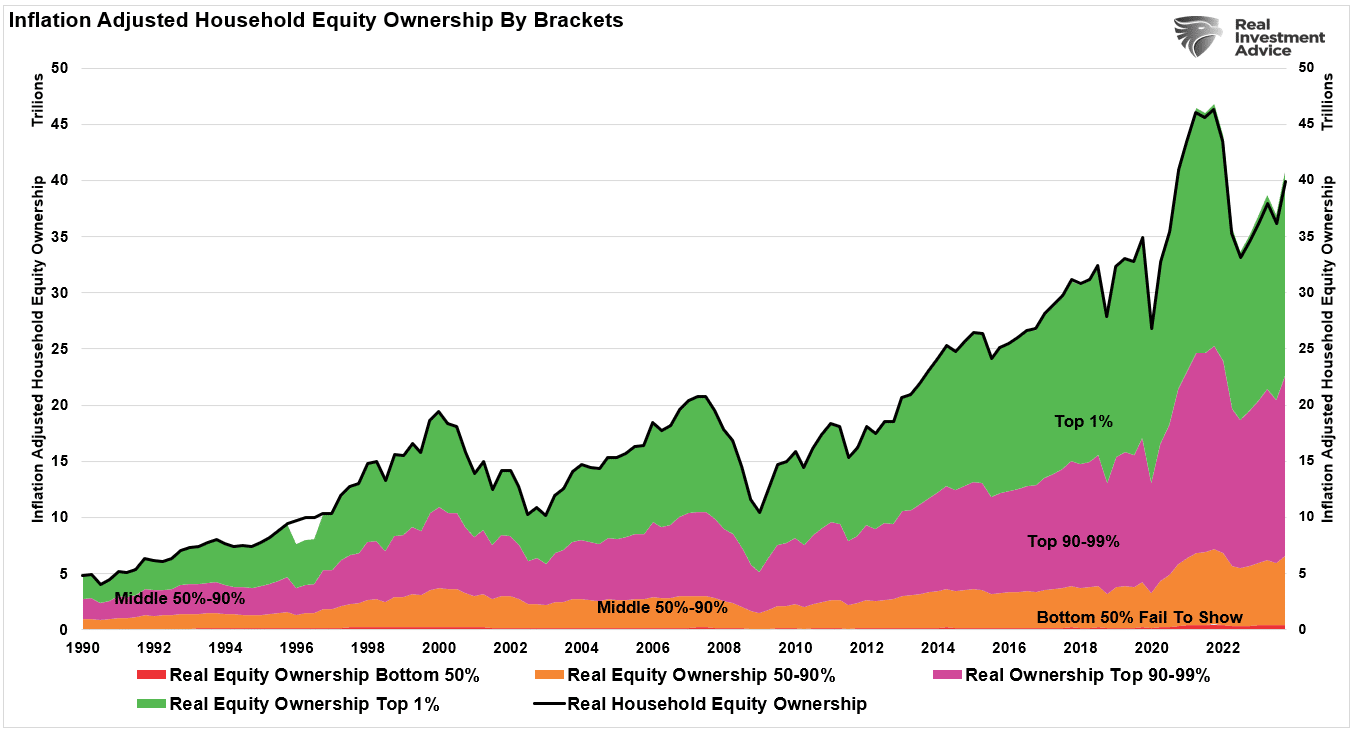

Denn Schulden und künstlich niedrig gehaltene Zinsen führen zu Fehlinvestitionen und damit zu einem Vermögenstransfer von der Mittelschicht zu den Reichen.

Dieser Mechanismus schadet jedoch der Wirtschaftstätigkeit und führt zu einer gedämpften Inflation und einem wachsenden Wohlstandsgefälle.

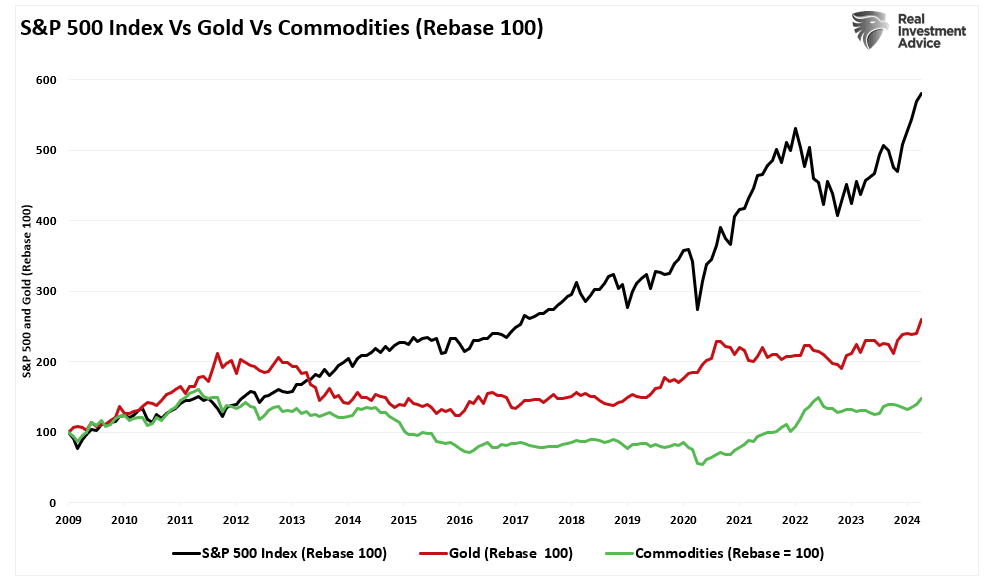

Im gleichen Zeitraum stiegen die Rohstoff- und Edelmetallpreise zunächst aufgrund weit verbreiteter "Reflationserwartungen".

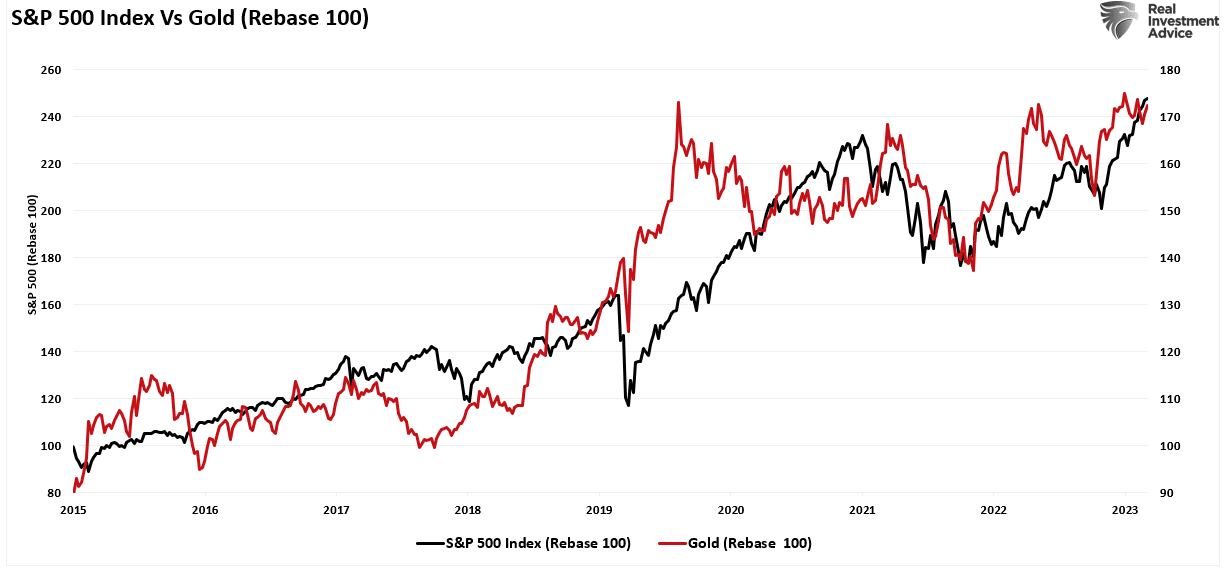

Die Schuldenrealität widerlegte diese Einschätzung jedoch schnell. Die Folge? Diese Anlagen verloren im Vergleich zu Aktien an Attraktivität, da die Liquiditätsschwemme und die niedrigen Zinsen Aktien weitaus attraktiver machten.

Auch wenn sich die relative Performance von Edelmetallen und Rohstoffen in den letzten Monaten verbessert hat, ist diese Entwicklung wohl eher eine Folge des "irrationalen Überschwangs" an den Finanzmärkten.

Wie bereits angesprochen, ist die Zunahme spekulativer Anlageaktivitäten an den Märkten nicht ungewöhnlich, und viele Anlageklassen sind derzeit stark korreliert.

Auch wenn es aus Anlagesicht überzeugende Argumente für Gold und Edelmetalle gibt, mussten Anleger, die sich auf diesen Handel eingelassen haben, über viele Jahre mit einer katastrophalen Underperformance leben.

Diesmal könnte es anders sein, aber das "Reflationsargument" wird höchstwahrscheinlich den Realitäten der exzessiven Verschuldung zum Opfer fallen, was die Regierungen unter Druck setzen wird, die Zinsen wieder zu senken.

Wenn die Vergangenheit eine Vorhersage sein kann, könnten die optimistischen Argumente für eine "Reflation" in der Zukunft erneut enttäuschen. Das gilt umso mehr, als die Mittelschicht durch Verschuldung und politische Fehlentscheidungen zunehmend ausgehöhlt wird.

In eigener Sache: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für weniger als 8 Euro im Monat erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "PROTRADER“ zusätzliche 10% Rabatt für die 1- und 2-Jahrespakete. Jetzt zugreifen!