Der EUR eröffnet gegenüber dem USD bei 1,1170 (05:18 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,1127 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 145,03. In der Folge notiert EUR-JPY bei 162,00. EUR-CHF oszilliert bei 0,9457.

Märkte: Viele positive Katalysatoren

Der Finanzmarkt war in den letzten 24 Handelsstunden vielen positiven Katalysatoren ausgesetzt, die partiell Kursfeuerwerke auslösten, insbesondere an Aktienmärkten Chinas und Hongkongs. Die Revisionen des US-BIP seitens des BEA lieferten wider Erwarten positive Anpassungen. So wuchs das BIP 2021 0,3% stärker (jetzt 6,1%). 2022 lag die positive Anpassung bei 0,6% (jetzt 2,5%) und per 2023 waren es +0,4% (jetzt 2,9%).

Das Datenpotpourri (siehe unten) war zu größten Teilen unterstützend. Die Geldmengenaggregate nahmen in der Eurozone stärker als erwartet zu. Spaniens Einzelhandel reüssiert und deutsche Verbraucher sind etwas weniger negativ gestimmt. Bis auf eine negativere Stimmungslage im Kansas City Fed-Bezirk (Composite Index) lieferten US-Daten positive Impulse. Das BIP- Wachstums (annualisiert) wurde bei 3% bestätigt. Die Unternehmensgewinne nahmen im 2. Quartal deutlich stärker als zunächst berechnet zu. Die Auftragseingänge für langlebige Wirtschaftsgüter waren unerwartet widerstandsfähig.

Zudem lieferte die Regierung Chinas weitere Details der massiven Konjunkturstützung. Sie plant ein Volumen von mehr als 250 Mrd. EUR an Konjunkturhilfen. Zudem wurde der Mindestreservesatz um 0,50% auf 9,50% gesenkt. Der Wochenreposatz war von 1,70% auf 1,50% reduziert worden. Als Folge wurde die Schwäche der Gewinne der Industrie Chinas ignoriert. Aktienmärkte: Late Dax +1,95%. EuroStoxx 50 +2,57%, S&P 500 +0,40%, Dow Jones +0,61%, US Tech 100 +0,70%

Aktienmärkte in Fernost Stand 05:47 Uhr: Nikkei (Japan) +0,10%, CSI 300 (China) +3,77%, Hangseng (Hongkong) +3,57%, Sensex (Indien) +0,03% und Kospi (Südkorea) -0,29%. Rentenmärkte: Die 10-jährige Bundesanleihe rentiert heute früh mit 2,17% (Vortag 2,19%), während die 10-jährige US-Staatsanleihe eine Rendite in Höhe von 3,80% (Vortag 3,79%) abwirft.

Devisenmärkte: Der EUR konnte sich gegenüber dem USD geringfügig befestigen (+0,0028). Gold bewegt sich mit 2.672,70 USD weiter nah der historischen Höchstmarke (2.685 USD), während Silber leicht an Boden gewann (31,93 USD, +0,05).

Deutschland: Institute stellen sich in Herbstgutachten der Realität

Die führenden Forschungsinstitute haben ihre Konjunkturprognosen gesenkt. Das BIP dürfte 2024 um 0,1% sinken (2023 -0,3%). Es wäre der zweite Rückgang in Folge, obwohl die Weltwirtschaft im identischen Zweijahreszeitraum um wohl 6,4% zulegen wird. Im März war ein Anstieg um 0,1% erwartet worden. Per 2025 wurde die Prognose von 1,4% auf 0,8% reduziert.

Kommentar: Man stellt sich sehr spät der Realität per 2024 und predigt Hoffnung per 2025. Nehmen wir das Gutachten unter die Lupe!

O-Ton: Neben der konjunkturellen Schwäche belaste der strukturelle Wandel die deutsche Wirtschaft. Dekarbonisierung, Digitalisierung, demografischer Wandel und der stärkere Wettbewerb mit Unternehmen aus China haben strukturelle Anpassungsprozesse ausgelöst, die die Wachstumsperspektiven der deutschen Wirtschaft dämpfen.

Kommentar: Die Weltkonjunktur läuft mit 3,2%! Wo ist eine konjunkturelle Schwäche?

Deutschland fällt gegenüber allen bedeutenden Wirtschaftsnationen ab, die mit einer identischen globalen Konjunkturlage konfrontiert sind. Auch diese Länder sind mit stärkeren Wettbewerb aus China konfrontiert. Sie sind mit höheren Zinsen konfrontiert wie wir auch (Ausnahme Japan). Die meisten dieser erfolgreicheren Länder haben auch ein demografisches Problem. Das Gutachten erinnert eher an eine "Regierungsentschuldigung"!

Der im Gutachten thematisierte Strukturwandel hat mit einer ideologischen Form der Energie- und der Wirtschaftspolitik zu tun! Es handelt sich um Investitionsverweigerung der Wirtschaft, weil die Rahmendaten des Standorts nicht mehr konkurrenzfähig sind. Hintergrund ist auch die Abkehr vom Leistungsprinzip. Der Niedergang ist politisch selbstverantwortet.

Seit Jahren warnen wir in diesem Report. Wo waren die Institute seinerzeit, opportunistisch "Händchen haltend" in Berlin an den Trögen der Macht? Wo waren die Wirtschaftsmedien? Wieso wurden kritische Stimmen aus dem ÖRR entfernt (Pluralismus/Demokratie)? Der Niedergang hat auch etwas mit einer Außenpolitik zu tun, die bei uns nicht interessenorientiert ausfällt (Gegenteil USA und Japan!).

Zu größten Teilen sind alle tragenden Probleme durch unsere Regierungspolitik seit rund 14 Jahren hausgemachter Natur. Rollt man mit dem Gutachten der Regierung "einen freundlichen Teppich" aus, um Verantwortlichkeiten zu verwischen?

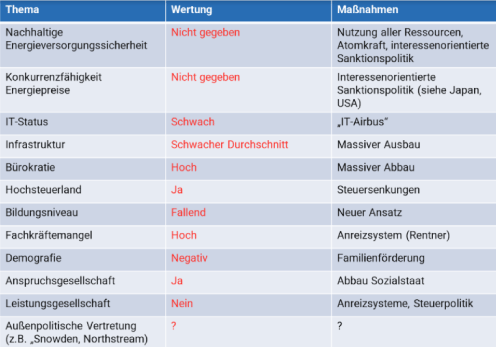

Ich stelle hier noch einmal Expertise für die Bundesregierung und alle Parteien kostenlos zur Verfügung. Wenn diese genannten Probleme sportlich bereinigt werden, klappt es auch wieder mit der Wirtschaft!

Weiter mit Kontext des Gutachtens: Im kommenden Jahr dürfte eine langsame Wirtschaftserholung einsetzen.

Kommentar: Sollte nicht an den zuvor genannten Themen sportlich gearbeitet werden, werdenbwir das Prognoseanpassungsprocedere von 2024 auch 2025 erleben. Jeder Tag, der vergeht,bohne die Problemfelder zu adressieren, bedeutet weiteren Substanzverlust, auch korreliert mitbgesellschaftspolitischem und politischem Stabilitätsverlusts (Kraft des normativ Faktischen).

Weiter zum Gutachten: Die hartnäckige Konjunkturflaute dürfte nicht spurlos am Arbeitsmarktbvorbeigehen. In diesem und im kommenden Jahr soll die Arbeitslosenquote auf 6% steigen.bZum Vergleich:2023 betrug sie 5,7%.

Kommentar: Es ist keine Konjunkturflaute, sondern ein Strukturproblem, das sich konjunkturellbauswirkt! Die Arbeitslosenquote stand im Mai 2022 bei 5%, jetzt bei 6%. Die Quote der Eurozone steht am Allzeittief von 6,4%. Wird nicht an den genannten Stellschrauben gedreht,bist die Arbeitsmarktprognose des Gutachtens sehr revisionsanfällig! Das war höflich ...

Entspannung erwarten die Ökonomen bei der Inflation. In diesem Jahr sollen die Verbraucherpreise um durchschnittlich 2,2% steigen (Vorjahr 5,9%).

Kommentar: Grundsätzlich zunächst kein Widerspruch!

China will Wirtschaft ankurbeln und Wohnungsmarkt stützen

Chinas Führung will einen Abschwung verhindern. Sie verpflichtete sich dazu, das für dieses Jahr angestrebte Wirtschaftswachstum zu erreichen und die Krise auf dem Immobilienmarkt zu stoppen. Das oberste Entscheidungsgremium der regierenden KP unterstrich die Notwendigkeit, die "antizyklischen" Anpassungen der Steuer- und Geldpolitik zu verstärken.

Es gebe neue Situationen und Probleme, die bei den derzeitigen wirtschaftlichen Operationen auftauchten. Diese erforderten Verantwortung und Dringlichkeit.

Anfang der Woche hatten die Behörden das größte Konjunkturprogramm des Landes seit der Corona-Pandemie vorgestellt. Die Industriestaaten-Organisation OECD geht davon aus, dass das BIP in diesem Jahr um 4,9% wachsen wird, 2025 dann um 4,5%.

Das Politbüro erklärte, dass die notwendigen Steuerausgaben garantiert werden sollten.

Staatliche Investitionen sollten mit Staatsanleihen und Sonderanleihen unterstützt werden. Die Politik müsse auch die Krise am Immobilienmarkt stoppen. Der Bau neuer Gewerbeimmobilien solle hingegen kontrolliert werden. China werde auf die Sorgen der Menschen reagieren. Dazu solle die Politik der Wohnungsbeschränkungen angepasst und die Hypothekenzinsen gesenkt werden.

Kommentar: Chinas Führung nimmt eine klare Position ein und liefert verbal eine zweite Runde nach dem Zins- und Maßnahmenpaket. Wir schauen weiter sehr interessiert Richtung Peking und messen an Daten und Fakten.

Skandal: USA beabsichtigen früheren georgischen Premier zu sanktionieren

Hintergrund: Laut eines Artikels des Libertarian Institute (Link) beabsichtigt die US-Regierung den früheren Premierminister Georgiens Bidzina Ivanishvili wegen seines Widerstands eines Beitritts Georgiens zu der Nato und der EU zu sanktionieren.

Kommentar: Die USA verbieten sich jedwede Einmischung in die US-Innenpolitik durch ausländische Mächte und Kräfte. Das ist im Einklang mit der UN Charta Artikel 2. Was hier offensichtlich geplant ist, ist ein Eingriff in die Souveränität Georgiens. Das ist ein Skandal. Wo ist der Aufschrei der EU und in der EU ob dieser nicht tolerierbaren Vorgehensweise, denn wir stehen doch für Völkerrecht oder doch nur nach Belieben Dritter? Wieso erinnert das an die Vorläufe zum Maidan 2014? Geht es schon wieder los?

Datenpotpourri der letzten 24 Handelsstunden

Eurozone: Geldmenge M-3 nimmt etwas Fahrt auf!

Die Geldmenge M-3 der Eurozone verzeichnete per August im Jahresvergleich einen Anstieg um 2,9% (Prognose 2,6%, Vormonat 2,3%). Kredite an Haushalte legten im Jahresvergleich um 0,6% (Vormonat 0,5%) zu. Kredite an Unternehmen stiegen im Jahresvergleich um 0,8% nach zuvor 0,6%.

Deutschland: Der GfK-Konsumklimaindex legte per Oktober leicht von zuvor -21,9 (revidiert von -22,0) auf -21,2 Punkte zu (Prognose -22,5).

Spanien: Die Einzelhandelsumsätze verzeichneten per Berichtsmonat August im Jahresvergleich einen Anstieg um 2,3% nach zuvor 1,1% (revidiert von 1,0%).

USA: Auftragseingang widerstandsfähiger als erwartet

Das BIP ist laut finaler Berechnung per 2. Quartal 2024 in der annualisierten Fassung um 3,0% (Prognose und vorläufiger Wert 3,0%) gestiegen. Die Unternehmensgewinne stiegen per 2. Quartal 2024 im Quartalsvergleich laut Revision um 3,5% gestiegen (vorläufiger Wert 1,7%). Der Auftragseingang für langlebige Wirtschaftsgüter war per Berichtsmonat August im Monatsvergleich unverändert (Prognose -2,6%, Vormonat revidiert von 9,8% auf 9,9%).

Der Index anhängiger Hausverkäufe stieg per August von zuvor 70,2 auf 70,6 Punkte. Der Kansas City Fed Composite Index sank per Berichtsmonat September von zuvor -3 auf -8 Zähler. Die Arbeitslosenerstanträge stellten sich per 21. September 2024 auf 218.000 (Prognose 225.000) nach zuvor 222.000 (revidiert von 219.000).

Russland: Devisenreserven legen weiter zu

Die Devisenreserven lagen per 20. September 2024 bei 625,2 Mrd. USD nach zuvor 617 Mrd. USD. Es ist der höchste Stand seit März 2022.

China: Industriegewinne per August im Jahresvergleich bei -17,8%

Die Gewinne der Industrieunternehmen nahmen von Januar bis August im Jahresvergleich um 0,5% zu (Phase Januar bis Juli 2024 3,6%). Im Jahresvergleich kam es per August zu einem Rückgang um 17,8%.

Derzeit ergibt sich für den EUR gegenüber dem USD eine positive Tendenz. Ein Unterschreiten der Unterstützung bei 1.0980 - 1,1010 negiert dieses Szenario.

Viel Erfolg!

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG (ETR:NF4), die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.