- Die FOMC-Sitzung in dieser Woche ist von entscheidender Bedeutung

- Die Ergebnisse der Sitzung könnten den Kurs der Geldpolitik für die nächsten Monate bestimmen

Die Sitzung des Offenmarktausschusses am 21. September ist nicht wegen des Umfangs der Zinserhöhung von zentraler Bedeutung, sondern wegen der Projektionen. Die Anleihe- und Futures-Märkte mussten seit der Juli-Sitzung und dem unerwartet heißen Inflationsbericht ein drastisches Repricing vornehmen. Deswegen sind die Prognosen der Fed so ungemein wichtig, da sie den möglichen Kurs für den Rest des Jahres 2022 und für 2023 vorgeben werden. Sollten die Prognosen der Fed zu konservativ ausfallen, besteht die Gefahr, dass sich die finanziellen Bedingungen am Markt erneut lockern, was nicht in ihrem Sinne ist.

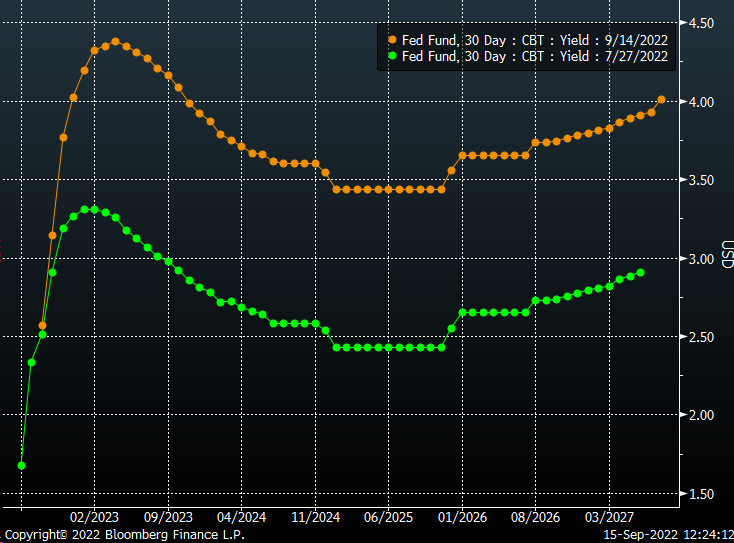

Der Markt könnte der Fed die Arbeit zuletzt aber etwas erleichtert haben, denn die Fed Funds Futures sehen nun einen Anstieg der Leitzinsen auf 4,45 % bis April vor. Die Krux liegt darin, was danach kommt. Derzeit preist der Markt nämlich einen Rückgang der Leitzinsen auf 4,0 % bis Dezember 2023 ein. Angesichts des unerwartet starken Anstiegs der Verbraucherpreise und der Forderung einiger Notenbanker, die Zinsen für einige Zeit stabil auf hohem Niveau zu halten, könnte sich dies für Erreichung der Ziele der Fed als zu niedrig erweisen.

Die Inflationsrate bleibt zu heiß

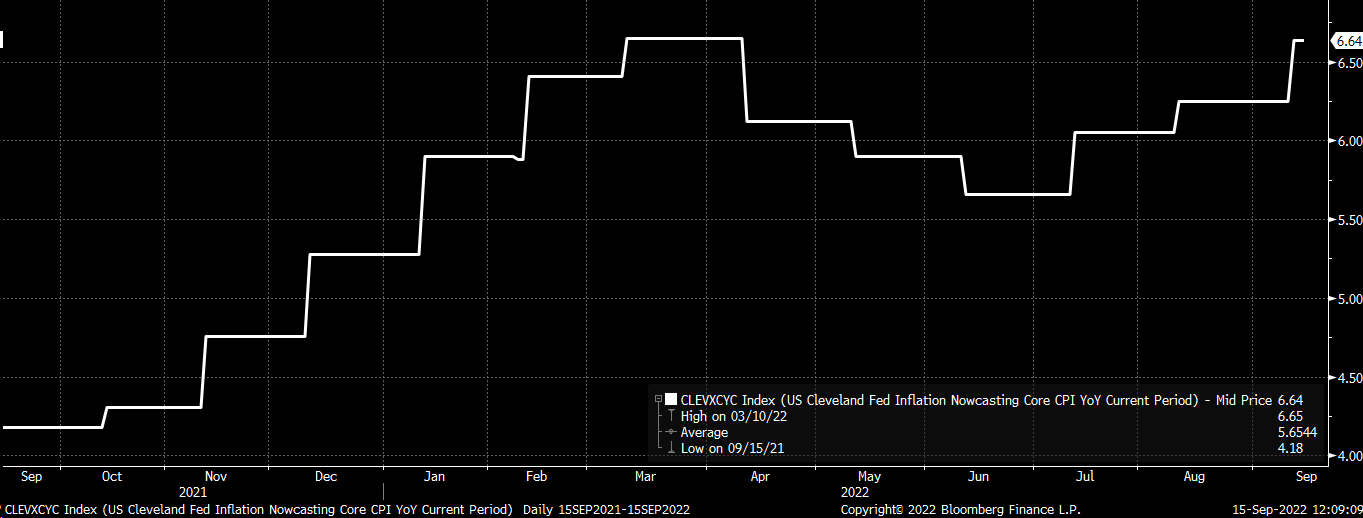

Im Juni ging das FOMC davon aus, dass die Zinsen bis Dezember 2022 auf 3,4 % und bis Dezember 2023 auf 3,8 % steigen würden. Seitdem hat sich die Konsumentenpreisinflation aber hartnäckig auf hohem Niveau gehalten. Während sich die Gesamtinflation im Jahresvergleich im Bereich um 8 % bewegte, beschleunigte sich die Kernrate und stieg von 5,9 % auf 6,3 %. Der 12-Monats-Sticky CPI (hartnäckige Inflationsrate) der Atlanta Fed stieg von 5,6 % auf 6,2 %. Erschwerend kommt hinzu, dass die Fed von Cleveland für September einen Anstieg des Kernverbraucherpreisindex um 6,6 % erwartet.

Daraus wird ersichtlich, dass sich die Kerninflation und die Sticky Inflation weiter beschleunigen, während die sinkenden Energiepreise die Schwankungen der Gesamtinflationsrate begünstigen. Die Sticky- und Kerninflation dürften der Fed erhebliche Sorgen bereiten, zumal es noch keine handfesten Zeichen der Entspannung an der Preisfront gibt. Darüber hinaus bleibt das Stellenwachstum hoch, wie der Kansas City Fed Labor Market Conditions Index zeigt.

Die Fed muss (noch) aggressiver agieren als erwartet

All dies deutet darauf hin, dass die Fed voraussichtlich noch restriktiver vorgehen wird als auf der FOMC-Sitzung im Juni. Um eine Lockerung der finanziellen Bedingungen zu verhindern, muss die Fed ihre Geldpolitik in eine noch aggressivere Richtung lenken, als es der Fed Fund Futures-Markt derzeit einpreist. Und das könnte dazu führen, dass die US-Notenbank bis Ende 2023 einen Leitzins von 4,5 % prognostiziert.

Die Fed hat deutlich gemacht, dass sie die Leitzinsen nach Erreichen ihres Endniveaus (der "Terminal Rate") so lange auf diesem Niveau halten wird, bis genügend Daten vorliegen, die auf ein Nachlassen der Inflation hindeuten. Das bedeutet, dass das derzeitige Niveau von 4 % im Dezember 2023 wahrscheinlich 50 Basispunkte zu niedrig ist. Die Fed kann ihre Projektionen nutzen, um das lange Ende der Kurve nach oben zu ziehen.

Die andere Möglichkeit besteht, zumindest theoretisch, natürlich darin, dass die Fed eine Sichtweise vertritt, die mit den aktuellen Markterwartungen übereinstimmt. Damit setzt sich die Fed allerdings der rückwärtsgerichteten Denkweise der Märkte aus. Eine Fed, die nicht so aggressiv ist wie erwartet, verfolgt eine gemäßigte Geldpolitik, was eine Erholung der Risikomärkte und eine Lockerung der Finanzkonditionen zur Folge hätte.

Haftungsausschluss: Die Charts wurden mit Genehmigung von Bloomberg Finance L.P. verwendet. Dieser Bericht enthält unabhängige Kommentare, die ausschließlich zu Informations- und Schulungszwecken verwendet werden dürfen. Michael Kramer ist Mitglied und Vertreter von Anlageberatern bei Mott Capital Management. Alle von Michael Kramer in dieser Analyse oder in diesem Marktbericht dargestellten Meinungen und Analysen sind ausschließlich die Ansichten von Michael Kramer. Die Leser dürfen die von Michael Kramer geäußerten Meinungen, Standpunkte oder Vorhersagen nicht als eine spezifische Aufforderung oder Empfehlung zum Kauf oder Verkauf eines bestimmten Wertpapiers oder zur Verfolgung einer bestimmten Strategie verstehen.

Die Analysen von Michael Kramer beruhen auf Informationen und unabhängigen Untersuchungen, die er für zuverlässig hält, aber weder Michael Kramer noch Mott Capital Management garantieren deren Vollständigkeit oder Richtigkeit, und Anleger dürfen sich nicht auf sie verlassen. Michael Kramer ist nicht verpflichtet, die in seinen Analysen enthaltenen Informationen zu aktualisieren oder zu korrigieren. Die Aussagen, Hinweise und Meinungen von Michael Kramer können ohne vorherige Ankündigung geändert werden. Die Wertentwicklung der Vergangenheit ist kein Indikator für künftige Ergebnisse. Weder Michael Kramer noch Mott Capital Management garantieren ein bestimmtes Ergebnis oder einen bestimmten Gewinn. Sie müssen sich über das reale Verlustrisiko im Klaren sein, wenn Sie in dieser Analyse vorgestellte Strategien oder Anlagekommentare verfolgen. Der Preis oder Wert der besprochenen Strategien oder Investitionen kann schwanken. Die in dieser Analyse erwähnten Anlagen oder Strategien sind möglicherweise nicht für Sie geeignet. Dieses Material berücksichtigt weder Ihre speziellen Anlageziele noch Ihre finanzielle Situation oder Bedürfnisse und ist auch nicht als eine für Sie geeignete Empfehlung zu verstehen. Sie selbst müssen eine unabhängige Entscheidung in Bezug auf die Investitionen oder Strategien in dieser Analyse treffen. Bevor Sie aufgrund der in dieser Analyse enthaltenen Informationen handeln, müssen Sie prüfen, ob diese für Ihre Verhältnisse geeignet sind, und in jedem Fall Ihren eigenen Finanz- oder Anlageberater konsultieren, um die Eignung einer Anlage zu bestimmen.