Pagliacci (Der Bajazzo oder Die Clowns, 1892) ist eine Oper in einem Prolog und zwei Akten, komponiert von Ruggero Leoncavallo. Das Werk erzählt die tragische Geschichte eines eifersüchtigen Ehemanns und seiner untreuen Frau, die gemeinsam Teil einer wandernden Theatertruppe sind. In einer dramatischen Wende des Schicksals eskaliert die Eifersucht des Ehemanns zu einem tödlichen Finale, in dem er sowohl seine Frau als auch ihren Liebhaber ermordet. Unter Tränen spricht er die erschütternden Worte "La commedia è finita!" – auf Deutsch "Die Komödie ist vorbei!" – und markiert so das tragische Ende der Aufführung und der realen Ereignisse, die sich untrennbar mit der gespielten Handlung vermischen.

Rudi Dornbusch, ein renommierter deutscher Makroökonom, sagte einst treffend: "Wirtschaftliche Expansionen sterben nie eines natürlichen Todes. Ich würde sagen, sie werden ermordet." Eric und ich haben ebenfalls beobachtet, dass Wirtschaftsexpansionen häufig durch Eingriffe der Fed beendet werden, insbesondere wenn die Geldpolitik zur Bekämpfung von Inflation verschärft wird. Diese Straffung führt oft zu einer Kreditkrise, die sich schnell zu einer breiteren Kreditklemme ausweitet und letztlich in eine Rezession mündet. Dieses wiederkehrende Muster haben wir als "Kreditkrisenzyklus" bezeichnet.

Seitdem die US-Notenbank im März 2022 mit der Anhebung des Leitzinses begann, was den letzten Zyklus der geldpolitischen Straffung einleitete, haben die meisten Ökonomen vorausgesagt, dass dies eine Rezession nach sich ziehen würde. Diese Konsenserwartung wurde durch die Inversion der Renditekurve sowie den Rückgang des Index der führenden Wirtschaftsindikatoren (LEI) untermauert. Wir haben uns aus verschiedenen Gründen, die wir seit Anfang 2022 mehrfach dargelegt haben, von dieser Mehrheitsmeinung distanziert.

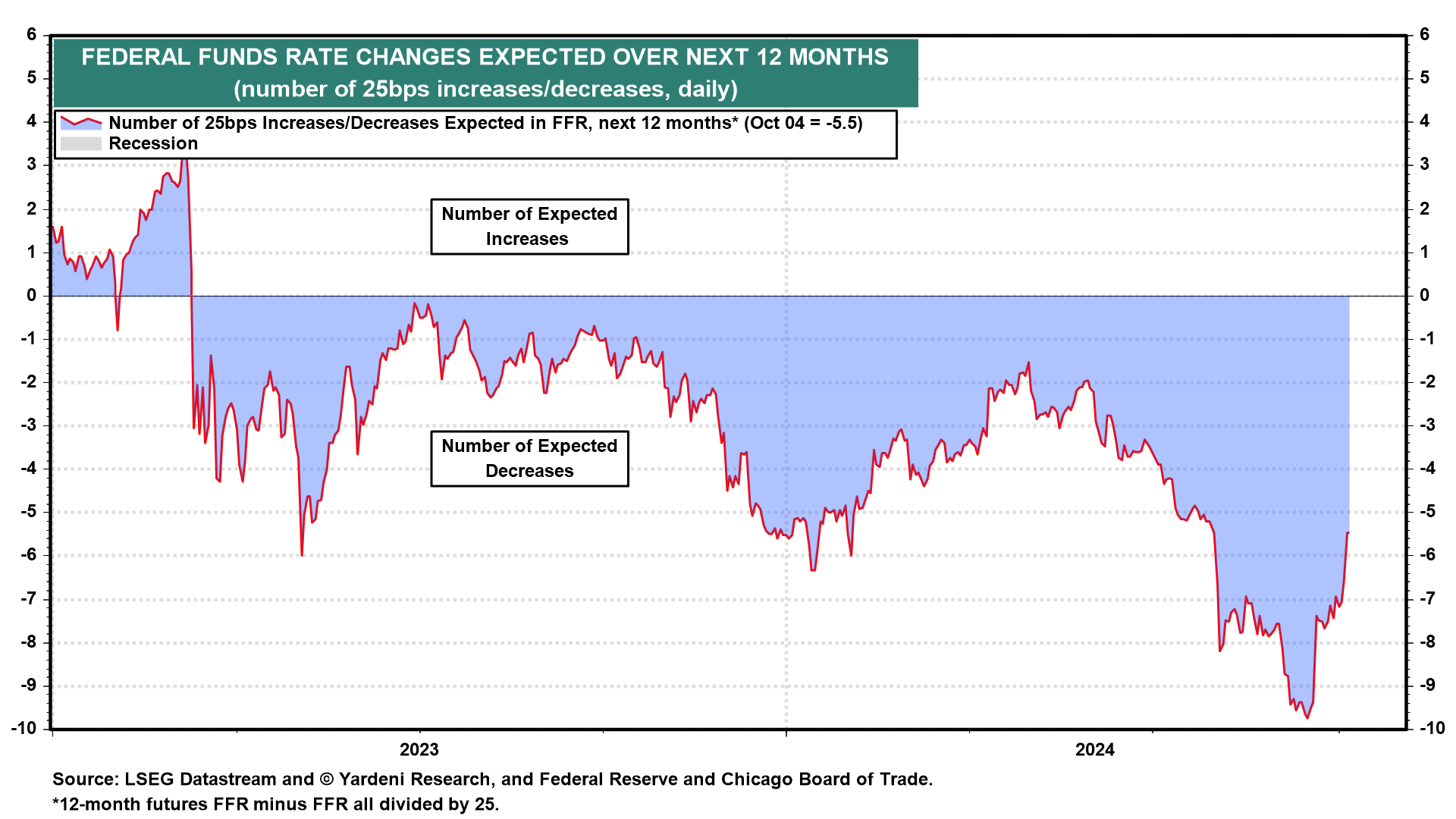

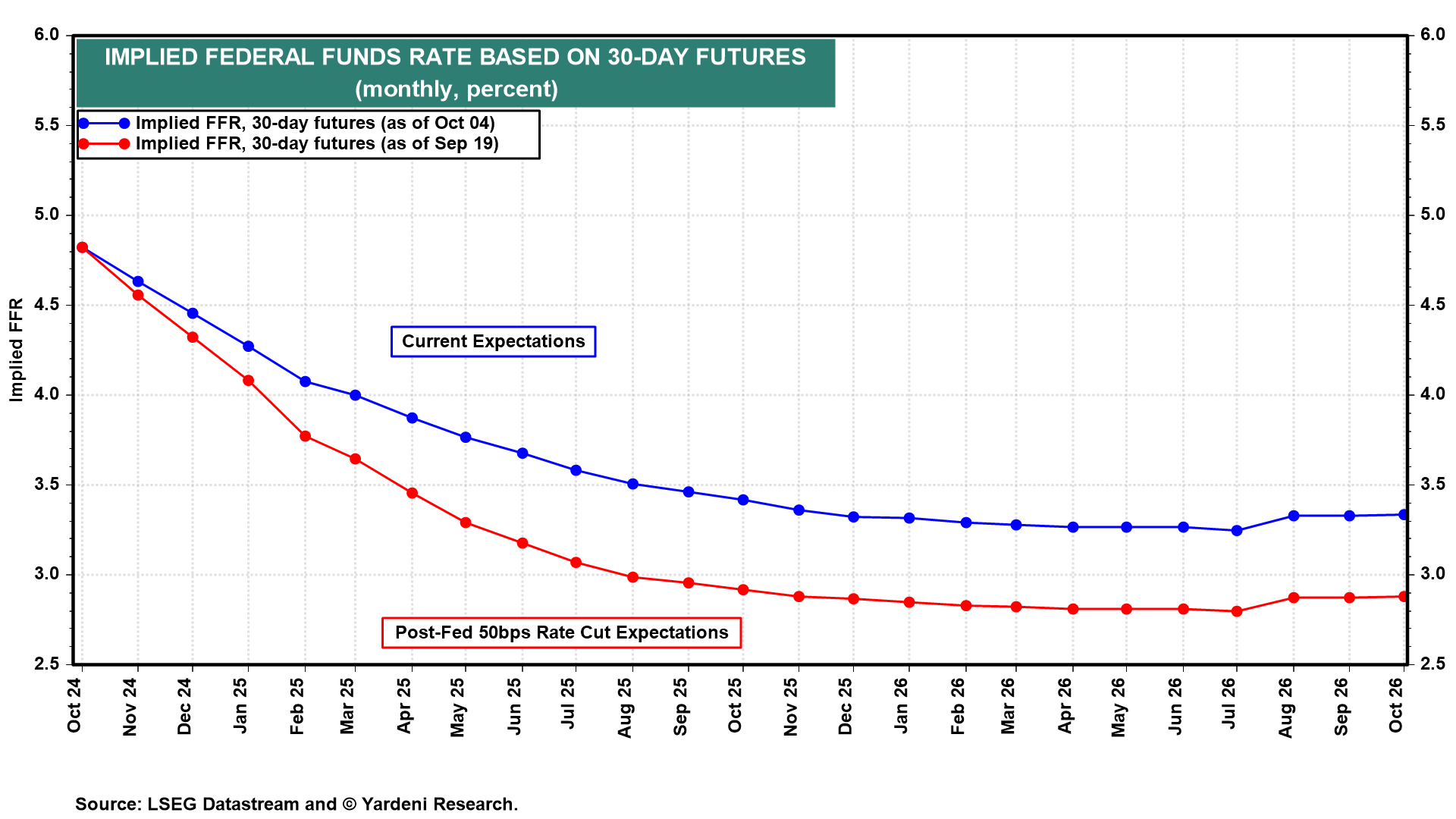

Im Juli 2023 beendete die Fed ihre Zinserhöhungen, was zu einem Rückgang der Rezessionssorgen führte. Dennoch erwarteten die Finanzmärkte und die Mehrheit der Ökonomen Anfang 2024, dass die Fed den Leitzins drastisch um fünf- bis sechsmal jeweils um 25 Basispunkte senken müsse, um eine Rezession im Jahr 2024 zu verhindern. Diese Annahme beruhte auf der Vorstellung, dass die "langen und variablen Verzögerungen" der Geldpolitik ihre Wirkung zeigen würden. Für uns war diese Erwartung jedoch nicht nachvollziehbar. Wir haben stattdessen maximal zwei bis drei Zinssenkungen prognostiziert.

Am 18. September 2024 erfolgte dann die erste Senkung des Leitzinses um 50 Basispunkte.

Dennoch signalisierte der Terminmarkt für die Federal Funds Rate (FFR) am folgenden Tag, dass in den kommenden 12 Monaten sieben weitere Senkungen um jeweils 25 Basispunkte erwartet wurden, darunter auch eine Senkung um insgesamt 50 Basispunkte bis Jahresende. Unserer Ansicht nach handelte es sich bei der Konjunkturschwäche im Sommer eher um eine vorübergehende Delle, die keine drastischen Lockerungsmaßnahmen der Fed erforderte.

Nach dem starken Beschäftigungsbericht vom September zeigte der FFR-Futures-Markt eine Erwartung von fünf bis sechs Zinssenkungen innerhalb der nächsten 12 Monate, davon eine noch vor Jahresende. Wir gehen jedoch davon aus, dass es in diesem Jahr bei einer einzigen Zinssenkung bleiben wird – und stützen diese Einschätzung auf die zwölf Gründe, die wir im Folgenden erläutern.

Gleichzeitig halten einige hartnäckige Verfechter einer bevorstehenden Rezession, die bereits seit Jahresbeginn lautstark vor einer "harten Landung" der Wirtschaft warnen, an ihrem pessimistischen Ausblick fest. Einige von ihnen behaupten sogar, dass sich die Wirtschaft bereits in einer Rezession befinde.

Doch der starke Beschäftigungsbericht vom September, zusammen mit den nach oben korrigierten Zahlen für Juli und August, hat diese düsteren Prognosen abrupt zum Erliegen gebracht. Für die Verfechter einer harten Landung war dies ein schmerzhafter Rückschlag – eine "harte Landung" für ihre Vorhersagen. Ihr Lamento verstummte schnell.

Die wenigen verbliebenen Anhänger dieser Theorie haben sich rasch in die sozialen Medien zurückgezogen und Zweifel an der Richtigkeit der Daten geäußert. Es ist eine altbekannte Praxis in der Welt der Ökonomie, die Validität von Daten anzuzweifeln, wenn sie nicht mit den eigenen Prognosen übereinstimmen. Wir selbst mussten im Sommer ähnliche Überlegungen anstellen, als die Wirtschaft schwächer war als erwartet – damals schoben wir es auf außergewöhnliche Wetterbedingungen. Heute jedoch interpretieren wir die jüngsten positiven Zahlen als Bestätigung unserer These einer weiterhin robusten Wirtschaftsentwicklung.

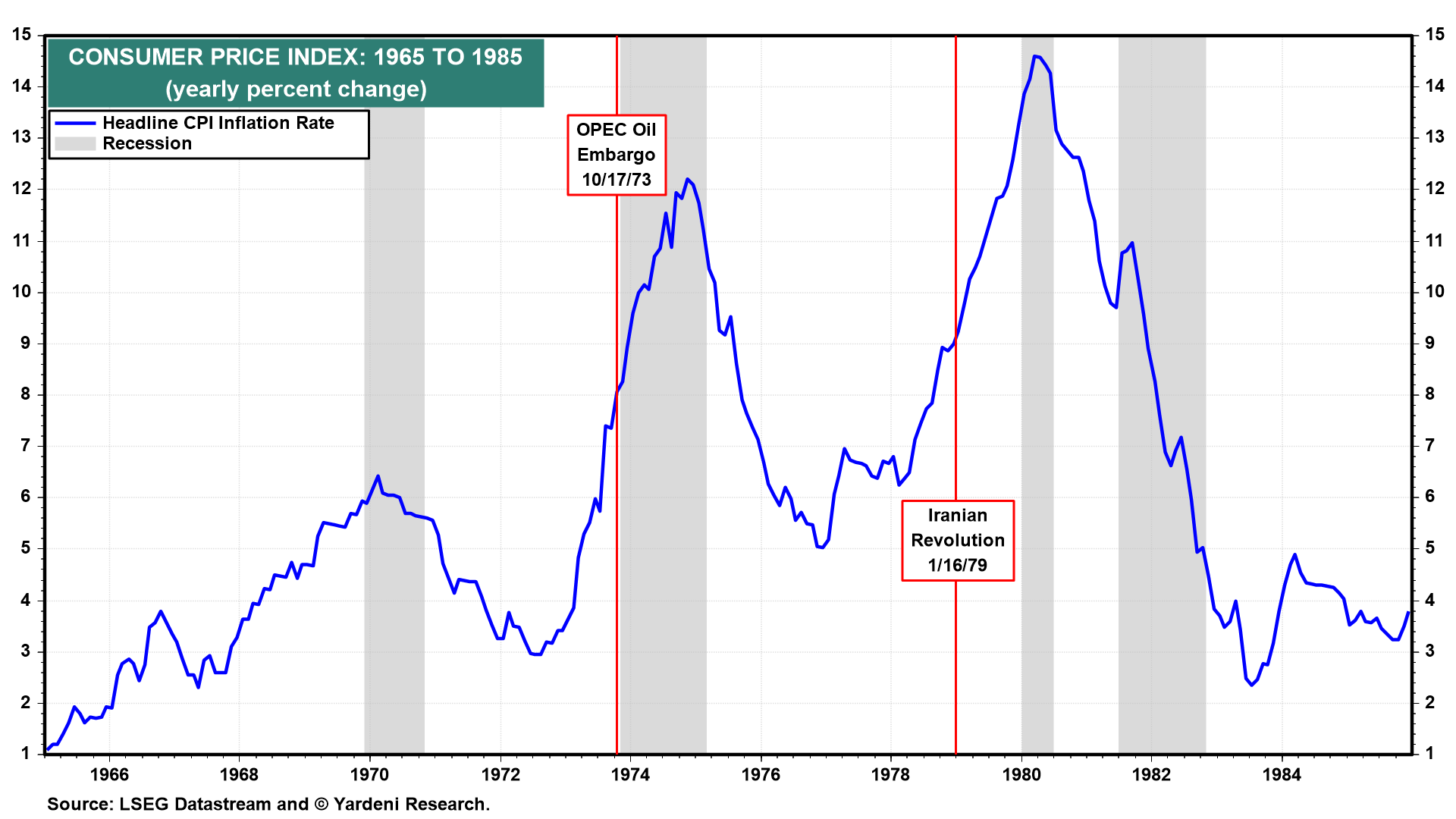

Dennoch wäre es verfrüht, sich zu sehr in Sicherheit zu wiegen. Wir schließen das Risiko einer Rezession keineswegs vollständig aus und beziffern nach wie vor eine subjektive Wahrscheinlichkeit von 20 %, dass geopolitische Faktoren zu einer Rezession führen könnten, ähnlich dem Szenario der 1970er Jahre.

Die Annahme, dass die verzögerten Auswirkungen einer straffen Geldpolitik letztlich eine verbrauchergetriebene Rezession auslösen könnten, halten wir für überholt. Eine von der Fed verursachte Rezession scheint auch weiterhin unwahrscheinlich, insbesondere da die Fed bereits begonnen hat, den Leitzins zu senken – und das, obwohl dies angesichts der aktuellen Wirtschaftsleistung nicht zwingend notwendig erscheint.

Für diejenigen, die weiterhin von einer "harten Landung" sprechen, bleibt nur zu sagen: La commedia è finita – die Vorstellung ist vorbei!