- Der US-Dollar-Index ist über die Marke von 107 auf den höchsten Stand seit 2002 geklettert

- Ein starker US-Dollar und die Parität beim EUR/USD üben in dieser Berichtssaison Druck auf die Unternehmensgewinne aus

- Unternehmen, die sich auf ungünstige Wechselkursentwicklungen berufen, mögen damit noch ungeschoren davonkommen, wohingegen Enttäuschungen beim Gewinn je Aktie aufgrund einer schwachen Verbrauchernachfrage zu stärkeren Kursreaktionen führen dürften

Am Donnerstag beginnt in den USA die Berichtssaison. Zu diesem Zeitpunkt gibt u.a. auch JPMorgan Chase (NYSE:JPM) seine Ergebnisse für das 2. Quartal bekannt. Weitere große Banken und Finanzdienstleister gewähren am Nachmittag und am Freitagmorgen einen Blick in ihre Bücher. Wichtiger hingegen könnte die Woche zum 25. Juli werden, in der die großen Technologieunternehmen Zahlen zum Gewinn je Aktie und Prognosen für die Zukunft veröffentlichen. Eines der größten Probleme des 2. Quartals ist zweifelsohne der steigende US-Dollar. Der DXY ist im Vergleich zur Mitte des 2. Quartals letzten Jahres um satte 18% gestiegen. Mittlerweile notiert der US-Dollar-Index auf dem höchsten Stand seit Ende 2002 und der EUR/USD droht unter die Parität zu fallen.

US-Dollar-Index: 20-Jahres-Hoch

Quelle: Investing.com

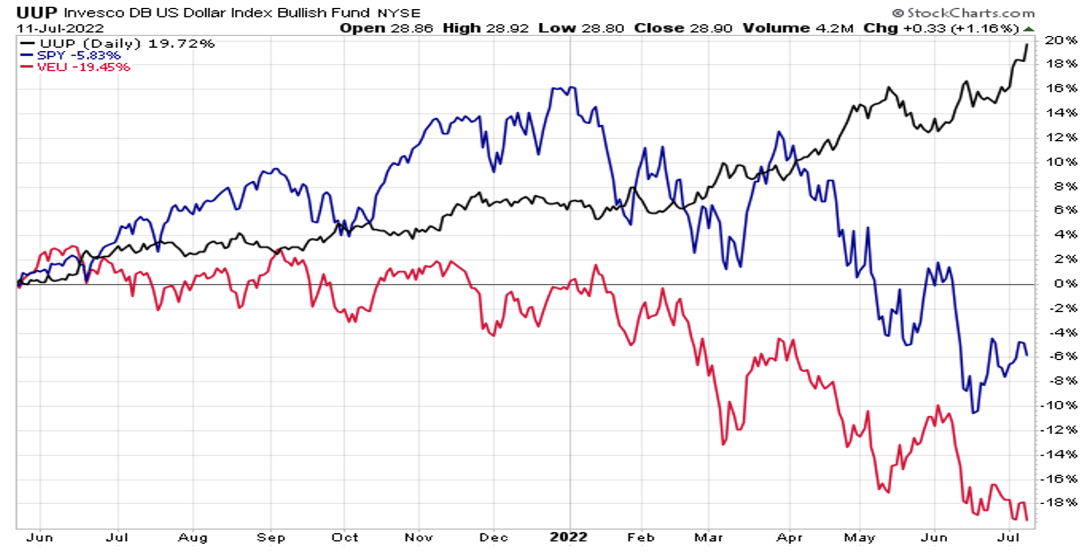

Der Dollar hat in den letzten 14 Monaten dramatisch aufgewertet. Seit Mitte des zweiten Quartals vergangenen Jahres hat der Invesco DB US Dollar Index Bullish Fund (NYSE:UUP) um 20 % gestiegen. Im gleichen Zeitraum taten sich die Aktienmärkte schwer: So fiel der SPDR® S&P 500 (NYSE:SPY) um mehr als 5 % (einschließlich Dividenden), während Nicht-US-Aktien mit 19 % einen noch stärkeren Rückgang hinnehmen mussten. Ausländische Aktien performen oft schlechter, wenn der USD anzieht.

Der US-Dollar hat seit Mitte des 2. Quartals 2021 um 20 % aufgewertet

Quelle: Stockcharts.com

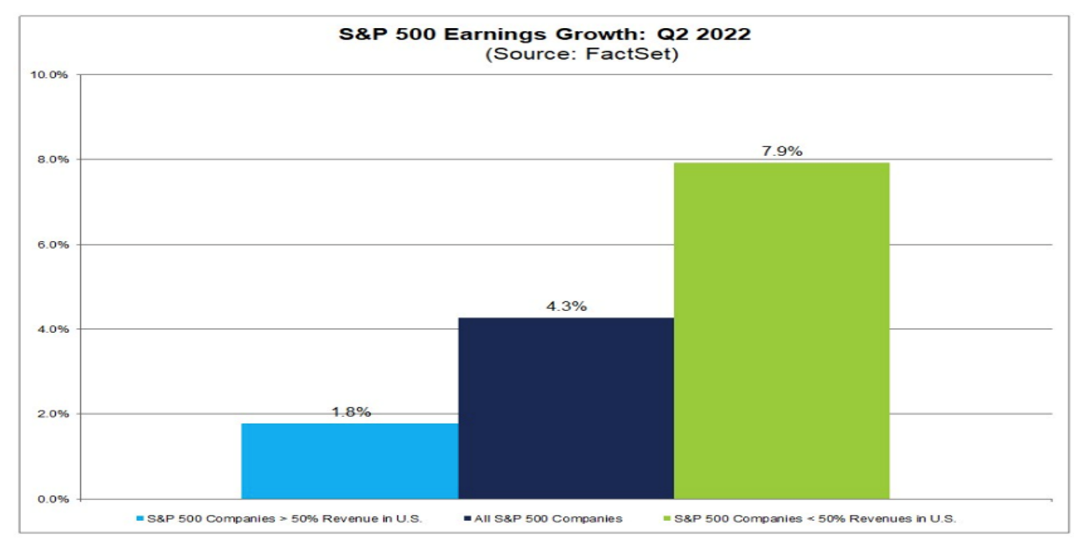

Für inländische Unternehmen bedeutet ein höherer Auslandsumsatz auch einen größeren Währungseinfluss bei einem steigenden Dollar. FactSet berichtet, dass das Gewinnwachstum im 2. Quartal für Unternehmen, die hauptsächlich in den Vereinigten Staaten tätig sind, am besten ausfallen wird. Am schwächsten dürften die Gewinne von Unternehmen ausfallen, die einen relativ hohen Anteil an Nicht-Dollar-Umsätzen haben.

FactSet: Mehr Umsatz in Nicht-USD-Märkten bringt geringere Gewinne für S&P 500-Unternehmen

Quelle: FactSet

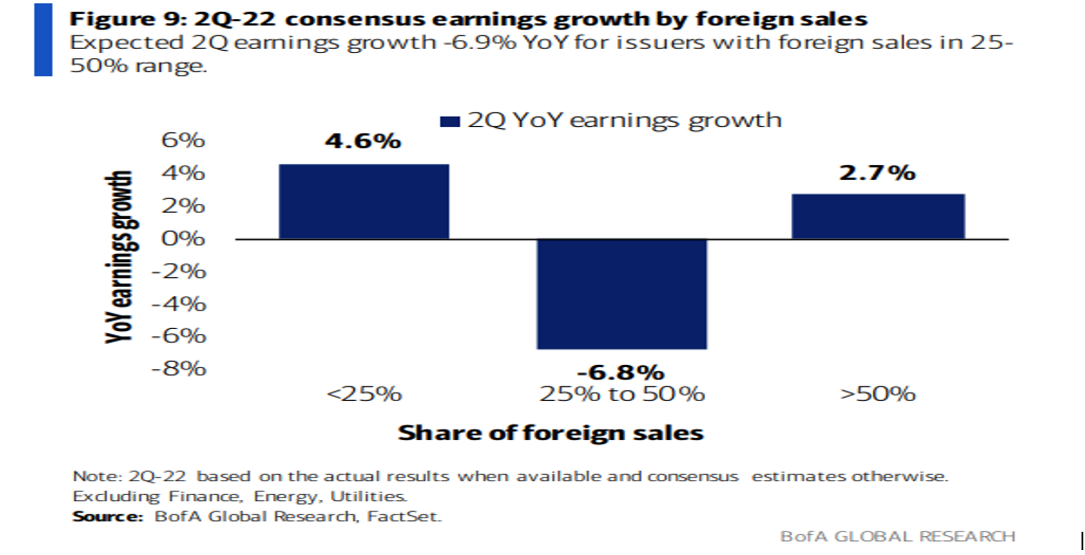

Bei genauerer Betrachtung schätzen die Analysten von Bank of America Global Research, dass, wenn man den volatilen Energie- und Finanzsektor (und den stark US-orientierten Versorgungssektor) ausklammert, die Gruppe der Unternehmen mit Auslandsumsätzen zwischen 25 % und 50 % das schlechteste Gewinnwachstum gegenüber dem zweiten Quartal des Vorjahres erleben könnte: Unternehmen, die weniger als 25 % ihres Umsatzes außerhalb der Vereinigten Staaten erwirtschaften, dürften also die größten EPS-Zuwächse verzeichnen.

BofA: Größtes EPS-Wachstum bei Unternehmen mit US-Schwerpunkt (ex Energie, Finanzwerte, Versorger (NYSE:XLU))

Quelle: BofA Global Research

Da der Dollar auf einem mehrjährigen Höchststand steht, sollten Anleger etwas Nachsicht mit Unternehmen haben, deren Gewinne unter dem stärkeren USD leiden. Im Allgemeinen tritt bei Währungsschwankungen irgendwann ein Mean-Reversion-Effekt ein - wenn eine Währung steigt, wird sie in den kommenden Jahren oft wieder fallen. In dieser Berichtsperiode wird es vor allem darauf ankommen, wie gut die großen Unternehmen ihre Strategien umsetzen und wie sich die Verbraucher verhalten.

Ich rechne beispielsweise mit einer gedämpften Kursreaktion nach der Veröffentlichung der Ergebnisse, wenn ein Unternehmen mitteilt, dass es seine Ergebnisprognosen aufgrund von ungünstigen Wechselkursänderungen verfehlt hat. Es ist wahrscheinlicher, dass eine Aktie unter Druck gerät, wenn sie auf Lagerprobleme und/oder eine schwächere Nachfrage verweisen muss.

Fazit

Vor einer der wichtigsten Berichtssaison seit Jahren gibt es viele Faktoren, die ihre eigene Dynamik haben. Werden die Unternehmen in diesem Quartal alles auf eine Karte setzen und ihre Gewinnprognosen senken, um die Messlatte für den Rest des Jahres niedriger zu legen? Das ist durchaus möglich. Sie könnten auch auf den steigenden USD als Grund für ein etwas schwaches Nettoergebnis verweisen. Sollte der US-Dollar in den kommenden Jahren an Wert verlieren, könnte dies für die Gewinne großer multinationaler Unternehmen vorteilhaft sein.