Mit der Zinswende und den erwarteten Zinssenkungen stehen Real Estate Investment Trusts (REITs) wieder vermehrt im Fokus der Anleger. Das Geschäftsmodell von REITs basiert darauf, Immobilien zu erwerben, zu verwalten oder zu finanzieren und die Erträge aus diesen Aktivitäten als Dividenden an die Aktionäre auszuschütten.

Bevor wir ins Detail gehen, kannst Du Dir hier unseren kostenfreien REITs-Report holen, in welchem wir unsere Favoriten aus der Immobilienbranche vorstellen.

Da REITs sich stark über Fremdkapital finanzieren, wirken sinkende Zinsen wie ein doppelter Hebel. Zum einen verbessert sich die Fremdkapitalaufnahme, wodurch bestehende Kredite günstiger refinanziert oder neue, langfristige Kredite zu attraktiveren Konditionen aufgenommen werden können. Zum anderen ermöglicht die Senkung der Finanzierungskosten, dass REITs ihr Immobilienportfolio erweitern oder bestehende Objekte aufwerten, um ihre Mieteinnahmen zu steigern. Diese Effekte wirken sich nicht nur positiv auf die Profitabilität aus, sondern ermöglichen auch zukünftige Dividendenerhöhungen.

REITs profitieren von Steuervergünstigungen, unterliegen jedoch auch relativ strengen Auflagen: Sie dürfen zum Beispiel nicht mit Immobilien spekulieren, sondern müssen diese langfristig halten und vermieten. Darüber hinaus müssen sie mindestens 90 % ihrer Erträge an die Anteilseigner weitergeben.

Dies macht REITs zu einem spannenden Instrument für Anleger, die stabile und kontinuierliche Einkommensströme suchen. Die Attraktivität der Ausschüttungen von REITs steigt in einem Umfeld sinkender Zinsen, weil ihre Dividendenrenditen im Vergleich zu den Renditen von festverzinslichen Anlagen, wie Anleihen, wieder konkurrenzfähiger werden.

Selektives Vorgehen gefragt

Dennoch sollten Anleger bei der Auswahl von REITs selektiv vorgehen und einen Bogen um überschuldete Unternehmen machen. Der Fokus sollte auf REITs mit einer soliden Bilanz und starkem operativen Geschäft liegen, die von langfristigen Trends wie der Digitalisierung oder dem demografischen Wandel profitieren.

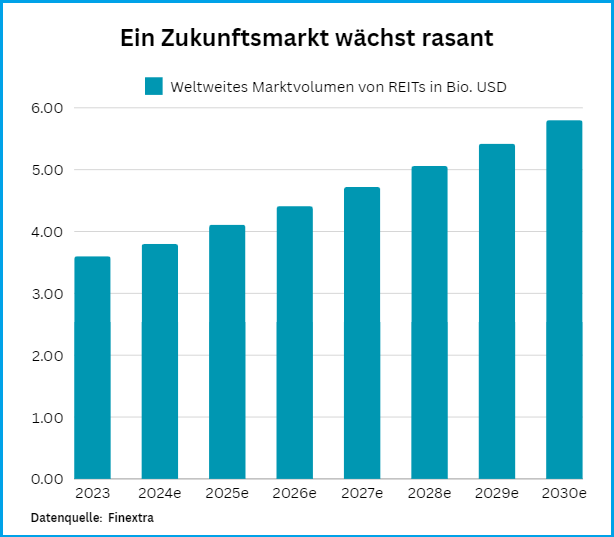

Laut dem Branchenportal Finextra soll der globale REITs-Markt bis 2030 im Schnitt um 7,1 % pro Jahr wachsen (siehe Chart oben). Im Folgenden habe ich für Dich sechs Sektoren herausgesucht, die von diesen Trends am meisten profitieren:

Datencenter und Künstliche Intelligenz (KI)

Mit der rasanten Verbreitung von Cloud-Computing, Big Data und Künstlicher Intelligenz sind Datencenter zu einem unverzichtbaren Teil der digitalen Infrastruktur geworden. REITs, die in diesen Bereich investieren, profitieren von der stetig wachsenden Nachfrage nach Rechenleistung und Datenverarbeitungskapazitäten.

Telekommunikation

Ein weiterer wachstumsstarker Sektor für REITs sind Mobilfunk- und Funktürme. Die immer weiter fortschreitende Vernetzung durch 5G und der steigende Bedarf an Datenkapazitäten treiben den Ausbau der Mobilfunkinfrastruktur weltweit voran. Da Netzbetreiber langfristige Mietverträge für die Nutzung dieser Türme abschließen, bieten REITs in diesem Sektor stabile Erträge bei gleichzeitig enormem Wachstumspotenzial.

Logistik und E-Commerce

Der Boom im E-Commerce hat die Nachfrage nach Logistikimmobilien in die Höhe schnellen lassen. Online-Händler wie Amazon (NASDAQ:AMZN) benötigen zunehmend Lagerflächen, um ihre Lieferketten effizient zu gestalten. REITs, die sich auf Logistikzentren spezialisieren, profitieren daher enorm von diesem Trend.

Gesundheitswesen und Seniorenimmobilien

Der demografische Wandel und die Alterung der Bevölkerung führen zu einem wachsenden Bedarf an Gesundheits- und Pflegeimmobilien. REITs, die sich auf Krankenhäuser, Pflegeheime und medizinische Einrichtungen konzentrieren, profitieren von dieser langfristigen Entwicklung..

Einzelhandel und Shoppingcenter

Obwohl der stationäre Einzelhandel in den letzten Jahren unter Druck stand, gibt es weiterhin eine starke Nachfrage nach gut gelegenen Shoppingcentern und Einzelhandelsflächen. REITs, die in Premium-Einkaufszentren investieren, profitieren von langfristigen Mietverträgen und einem breiten Mietermix. Durch eine Anpassung an den Wandel des Einzelhandels, beispielsweise durch die Integration von Erlebnisangeboten, bleibt der Sektor attraktiv.

Wohnimmobilien

Auch der Wohnungssektor ist ein wichtiges Standbein für REITs. Die Nachfrage nach bezahlbarem Wohnraum in städtischen Gebieten bleibt hoch, und sinkende Zinsen verbessern die Finanzierungsmöglichkeiten für REITs in diesem Bereich. Mit dem zunehmenden Zuzug in Städte und der damit verbundenen Wohnungsnot bleibt dieser Sektor ein stabiles und wachstumsstarkes Feld für REIT-Investitionen.

Mit REITs zu hohen Renditen

Im Rahmen meines Börsenbriefs habe ich bereits Ende 2023 damit angefangen in aussichtsreiche REITs zu investieren. Mittlerweile gehören die REITs zu den Top-Performern im Brief, wobei das Cashflow-Depot nach einem knappen Jahr auf ein Renditeplus von rund 21 % kommt. Den Börsenrief kannst Du hier abonnieren.

In unserem kostenlosen Report haben wir sechs REITs aus den oben vorgestellten Sektoren zusammengestellt, die an der Börse gelistet sind und zu unseren Favoriten gehören. Den Report kannst Du hier downloaden.