- In einem volatilen Börsenjahr fanden Anleger Zuflucht beim Faktor hohe Dividende

- Das zweite Quintil der Dividendenwerte enthält die Titel mit den höchsten risikobereinigten Renditen

- Portfoliomanager halten Übergewichtungen in hochrentierlichen Sektoren, was künftige Abwärtsrisiken andeutet

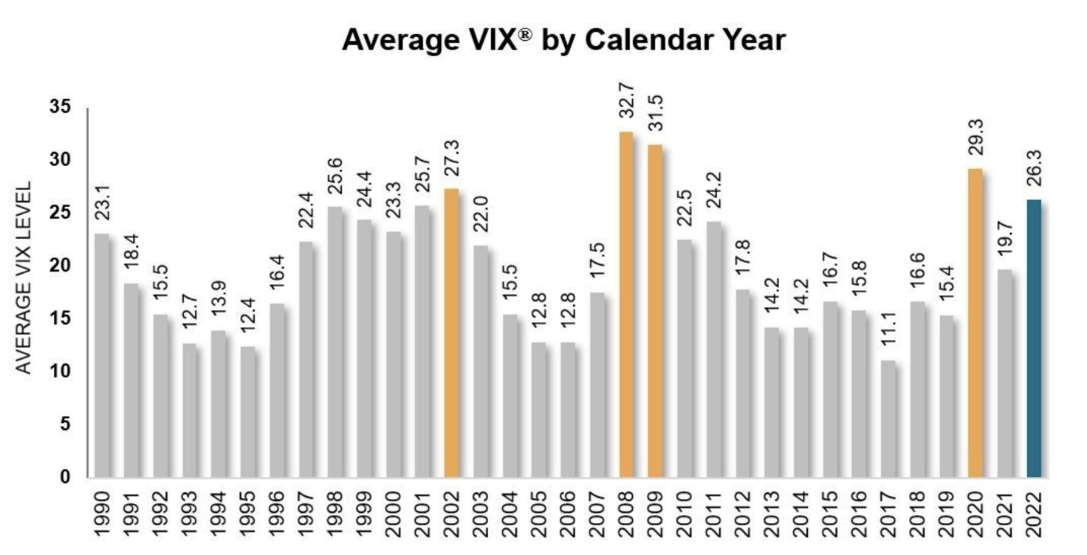

Die Volatilität ist in letzter Zeit zurückgegangen, auch der "Angstindex" VIX hat sich wieder der 20er-Marke genähert. Dennoch waren die täglichen Schwankungen in diesem Jahr intensiver als sonst - 2022 wird nach Angaben von Seth Golden das Jahr mit dem fünfthöchsten durchschnittlichen VIX-Niveau seit 1990 sein. Es ist zu erwarten, dass die Volatilität in dieser unsicheren Berichtssaison und im Vorfeld der US-Zwischenwahlen weiter steigen wird. Die Geschichte zeigt, dass im 3. Quartal des zweiten Jahres des Wahlzyklus im S&P 500 mit erheblichen Dips zu rechnen ist.

Hohe Volatilität im Börsenjahr 2022

Quelle: Seth Golden

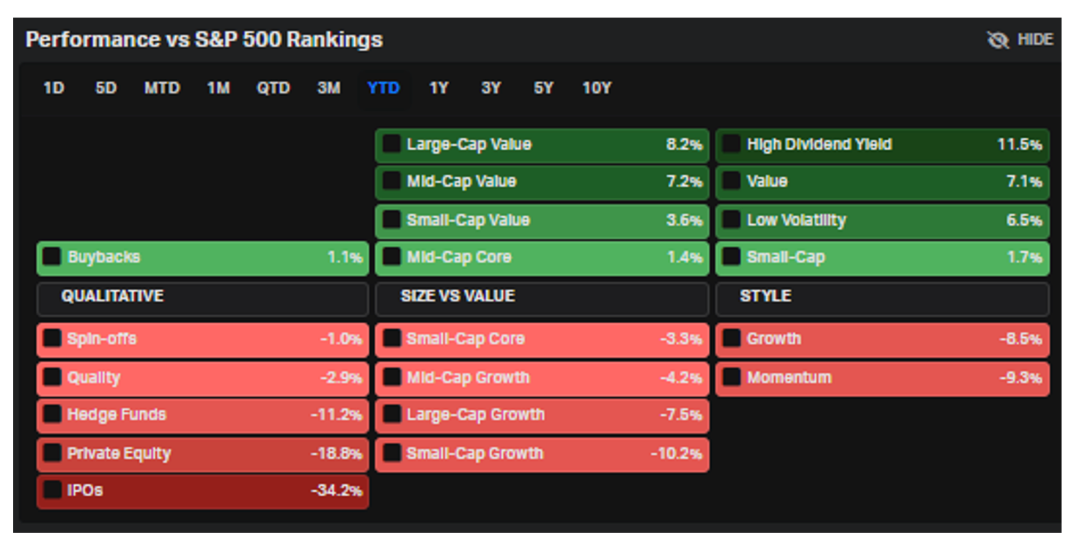

Die mit all dieser Volatilität konfrontierten Anleger suchten und fanden einen gewissen Trost in Dividendenwerten. Bedenken Sie, dass der Faktor "hohe Dividendenrendite" im Jahr 2022 bisher am stärksten ausgeprägt ist. Unternehmen, die in der Vergangenheit regelmäßig Dividenden ausgeschüttet haben, gelten tendenziell als zuverlässiger als solche, die ihre gesamte Liquidität in ihr Geschäft reinvestieren. Bereiche, die in diesem Jahr überhaupt nicht funktioniert haben, sind riskante IPO-Aktien, Wachstumsunternehmen und bestimmte andere Segmente.

Relative Entwicklung des S&P 500 Factor im bisherigen Jahresverlauf

Quelle: Koyfin Charts

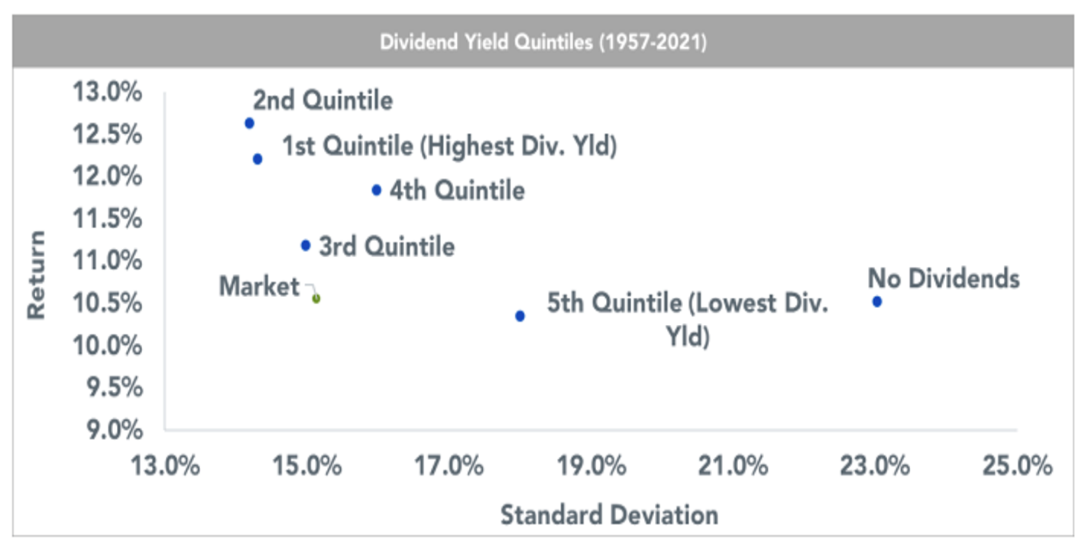

Wenn man sich für Dividenden interessiert, ist es zunächst wichtig zu wissen, dass nicht alle Dividendenaktien gleich sind. Nach Untersuchungen von WisdomTree ETFs war das sogenannte zweite Quintil in der Vergangenheit die beste Nische für die Gewichtung bei Bevorzugung des Faktors Dividende. Das zweite Quintil ist einfach die Gruppe mit der zweithöchsten Rendite (das erste Quintil ist die Gruppe mit der höchsten Rendite, die sich in der Regel durch übermäßige Risiken auszeichnet). Im zweiten Quintil finden sich in der Regel Unternehmen, die durch ein ausgewogenes Verhältnis zwischen einer hohen Ausschüttungsquote und einem hohen Risiko geprägt sind.

Risiko & Rendite: Zweites Quintil

Quelle: WisdomTree

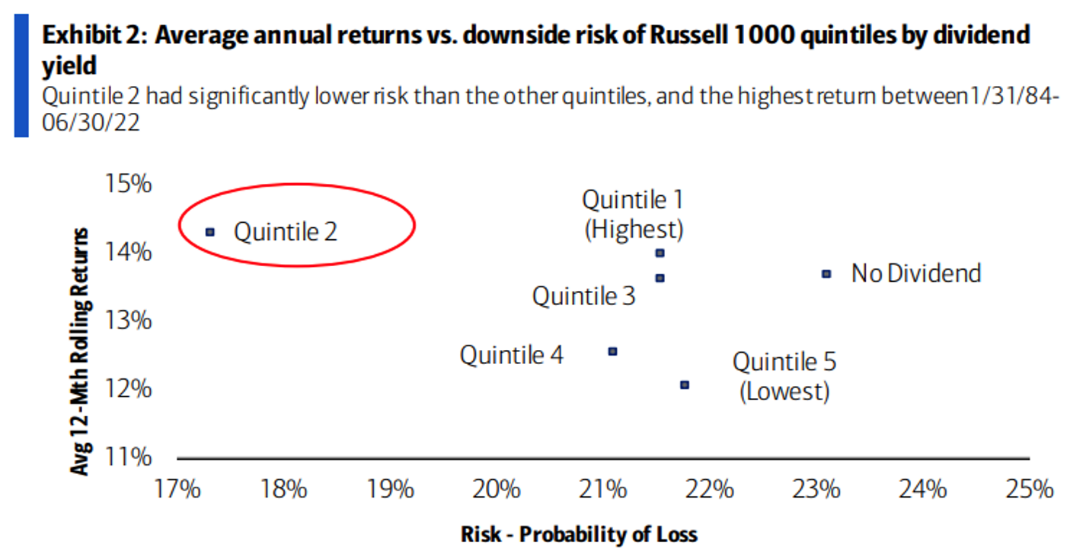

Die Untersuchungen der Bank of America stützen die Schlussfolgerung von WisdomTree. Die höchste Sharpe Ratio unter den fünf Dividendengruppen ist eindeutig dem zweiten Quintil zuzuordnen. Derzeit liegt die Rendite dieser Gruppe von Aktien laut BofA zwischen 2,46 % und 3,49 %. In puncto Wertentwicklung hat das zweite Quintil den gleichgewichteten Russell 1000-Index über den 3- und 5-Jahres-Zeitraum und seit Beginn des Trackings im Jahr 2010 geschlagen.

BofA: Das zweite Quintil beeindruckt

Quelle: BofA Global Research

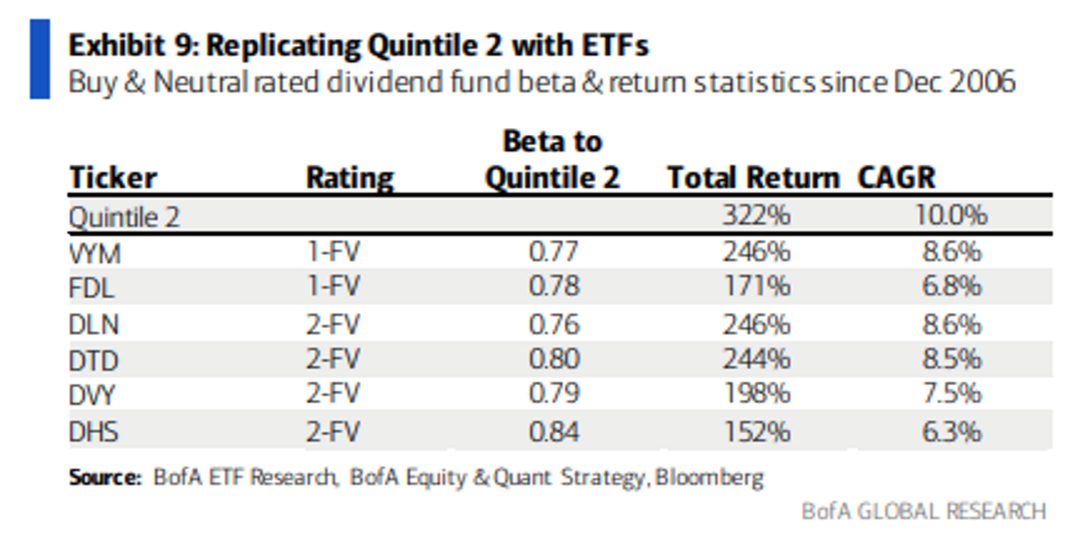

Wie können Anleger mit dem Fokus auf Dividende diesen langfristigen, evidenzbasierten Trend solider risikobereinigter Renditen aus dem zweithöchsten Renditequintil der US-Aktien nutzen? In einer im letzten Jahr veröffentlichten Anlegernotiz ging die BofA auf meine Frage ein: Welcher ETF bildet das zweite Quintil am besten nach?

Antwort: Der Vanguard High Dividend Yield Index Fund ETF Shares (NYSE:VYM). Das Beta des ETF zum zweiten Quintil und seine Gesamtperformance decken sich weitgehend mit den Screening-Kriterien der BofA.

Das Dividendenspiel: VYM

Quelle: BofA Global Research

Wie sieht hier die Technik aus?

Während sich die Wachstumswerte seit dem Tiefstand des S&P 500 Mitte Juni deutlich erholt haben, haben sich Value- und Dividendenthemen relativ gesehen schwer getan. Während der VYM von unter 100 USD auf ca. 104 USD zum Höchststand der letzten Woche geklettert ist, sehe ich einen Widerstand um diesen Dreh- und Angelpunkt. Die Unterstützung wird bei den Höchstständen vor der Pandemie in der Mitte der 90-USD-Marke gesehen.

Technischer Chart von VYM: Test des Widerstands, Unterstützung bei den Höchstständen von Anfang 2020:

Quelle: Stockcharts.com

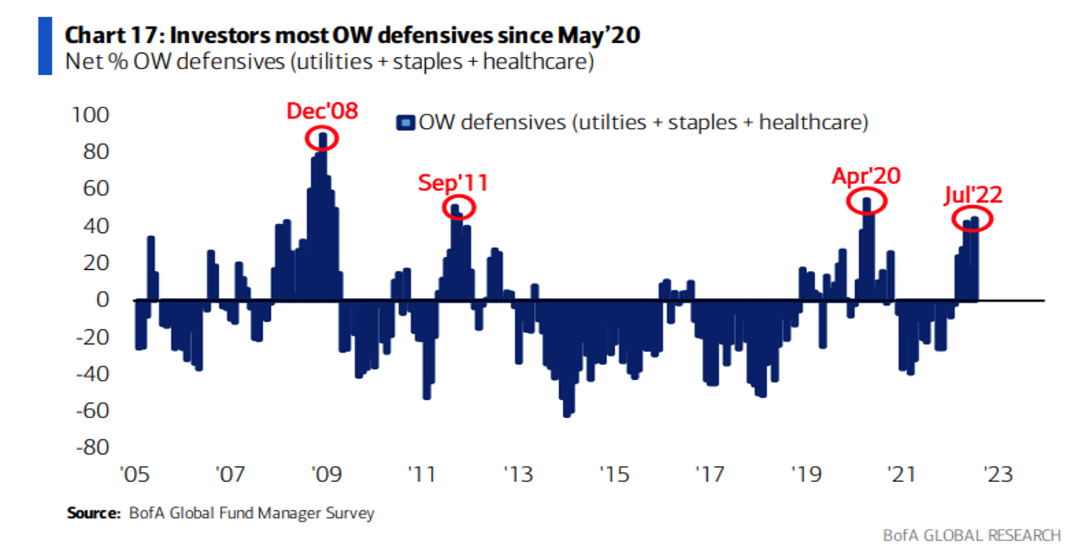

Mich besorgt auch die Positionierung und die Stimmung bei den dividendenorientierten Anlagethemen. Die aktuelle Umfrage unter globalen Fondsmanagern der Bank of America zeigt, dass bei den defensiven Sektoren eine Nachfrageschwemme herrscht. Der letzte Woche veröffentlichte Bericht zeigt, dass die Sektoren Versorger (NYSE:XLU), Staples (NASDAQ:SPLS) und Gesundheitswesen von den Portfoliomanagern seit Mai 2020 am stärksten übergewichtet wurden.

Die Positionierung deutet auf zu viel Optimismus im defensiven Bereich hin

Quelle: BofA Global Research

Fazit

Mir gefällt die Idee einer angemessenen langfristigen Allokation in Dividendenaktien, aber Dividenden allein sollten kein Grund für ein Investment sein. Ein Total (EPA:TTEF) Return-Ansatz ist ratsamer. Für diesen Teil Ihres Portfolios könnte es allerdings sinnvoll sein, etwas wie den VYM zu besitzen, der auf einer bewährten Strategie aufbaut, indem er in hochverzinsliche, aber nicht zu riskante Aktien investiert. Kurzfristig sehe ich angesichts des technischen Szenarios, der Positionierung und der allgemeinen Stimmung jedoch Abwärtsrisiken für VYM.

Haftungsausschluss: Mike Zaccardi besitzt Aktien des VYM, aber keines der anderen in diesem Artikel erwähnten Wertpapiere.