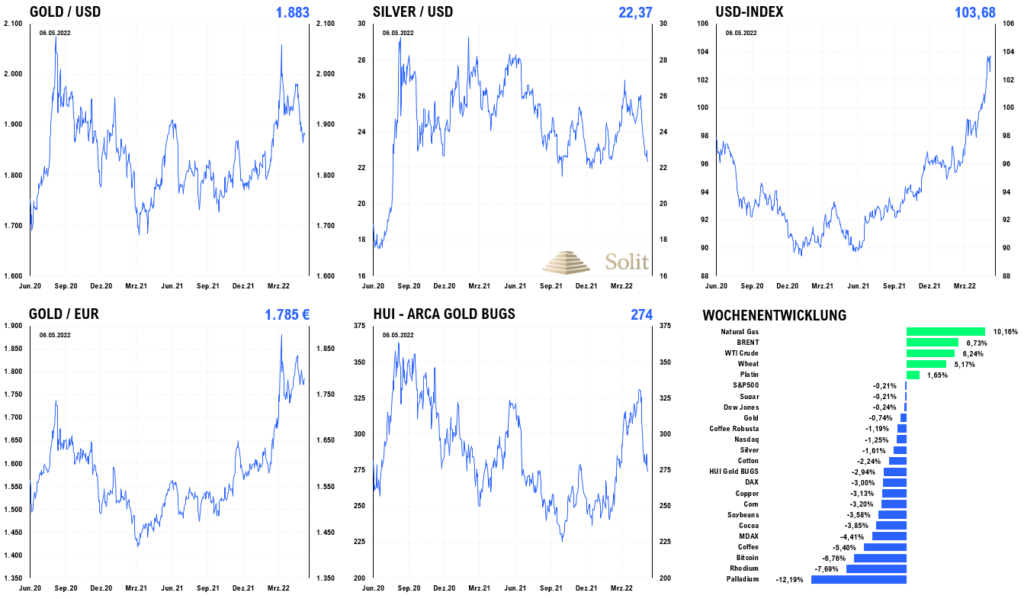

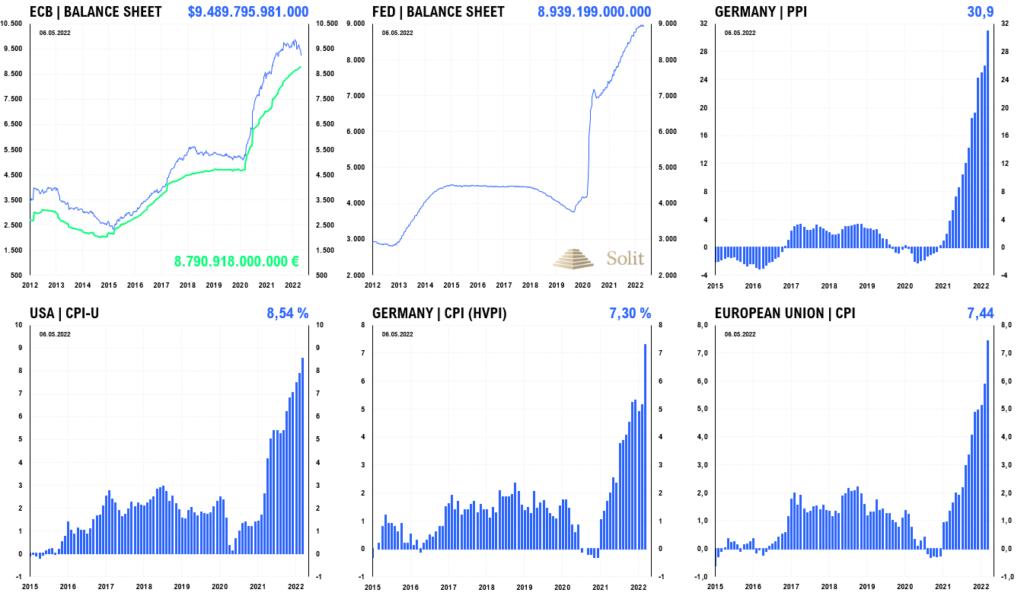

Fast alle Märkte schlossen die vergangene Handelswoche mit einem deutlichen Minus. Die Aktienmärkte, die Edelmetalle und auch die Kryptowährungen verbuchten teilweise dramatische Verluste. Noch am Mittwoch stiegen der Dow Jones und die Nasdaq stark an, nachdem das Ergebnis der letzten US-Notenbanksitzung nicht die schlimmsten Befürchtungen des Marktes erfüllte. Der US-Leitzins wurde dem Marktkonsens entsprechend um 50 Basispunkte angehoben, doch fiel die Reduzierung der US-Notenbankbilanz (Quantitative Tightening) mit 47,5 Mrd. anstatt 95 Mrd. US-Dollar pro Monat geringer aus. Die Verkäufe von Staatsanleihen sollen erst in den kommenden Monaten sukzessive von 30 Mrd. auf 60 Mrd. US-Dollar und die der hypothekenbesicherten Wertpapiere von 17,5 Mrd. auf 35 Mrd. US-Dollar auf insgesamt 95 Mrd. US-Dollar ausgeweitet werden.

Nicht nur das geringere QT-Programm, sondern auch die Aussage von Fed-Chef Jerome Powell, dass ein weiterer Zinsschritt um 75 Basispunkte kein Thema im FOMC sei, wurde freudig aufgenommen, sodass am Mittwoch die Nasdaq 3,7 % im Plus schloss. Am nächsten Tag fielen die Märkte jedoch wieder ebenso schnell wie sie zuvor gestiegen waren auf ein neues Wochentief. Vielen Investoren ist längst klar, wohin die Reise gehen wird, weshalb Erholungen stets verkauft werden. Fällt die US-Notenbank als Käufer der letzten Instanz weg, wird bei der aktuellen Inflationsrate von 8,6 % niemand mehr die Anleihen zu diesen künstlich niedrigen Zinsen haben wollen. Die Folge des QT-Programms wird ein weiterer Einbruch des Anleihenmarktes und ein Anstieg der Zinsen sein. Dies wird viele unprofitable und überschuldete Unternehmen in den Ruin treiben und die Gewinnmargen aller anderen Unternehmen verringern, was letztlich den Aktienbärenmarkt befeuern wird.

Man darf nicht glauben, der Anleihenmarkt müsste sich in diesem Umfeld deutlich erholen, nur weil dieser bereits historisch stark eingebrochen ist. Solche Überlegungen mögen bei einer „stabilen“ Teuerungsrate von 0-2 % in der Vergangenheit Sinn gemacht haben, doch aktuell steigen die Preise in den USA offiziell um 8,6 %, weshalb der Markt noch weitaus höhere Zinsen sehen will. Das alles sind logische und einfache Zusammenhänge und ich hatte dies bereits im letzten Jahr vorhergesagt, während die Märkte noch in Euphorie taumelten. Jede mögliche technische Erholung am Anleihenmarkt sehen wir daher als neue Chance, um erneut Anleihen zu shorten.

Für die Edelmetalle sind die steigenden Zinsen, die Abschöpfung von Liquidität aus dem Markt durch das QT-Programm, sowie die langsam offen zutage tretende Rezession zumindest kurzfristig ein Problem, wenn auch die Teuerung weiterhin sehr hoch ist. Die industrielle Nachfrage nach Platin und Palladium nimmt in Rezessionen traditionell ab und die Preise kommen unter Druck, was den inflationären Effekten zumindest kurzfristig entgegenwirkt.

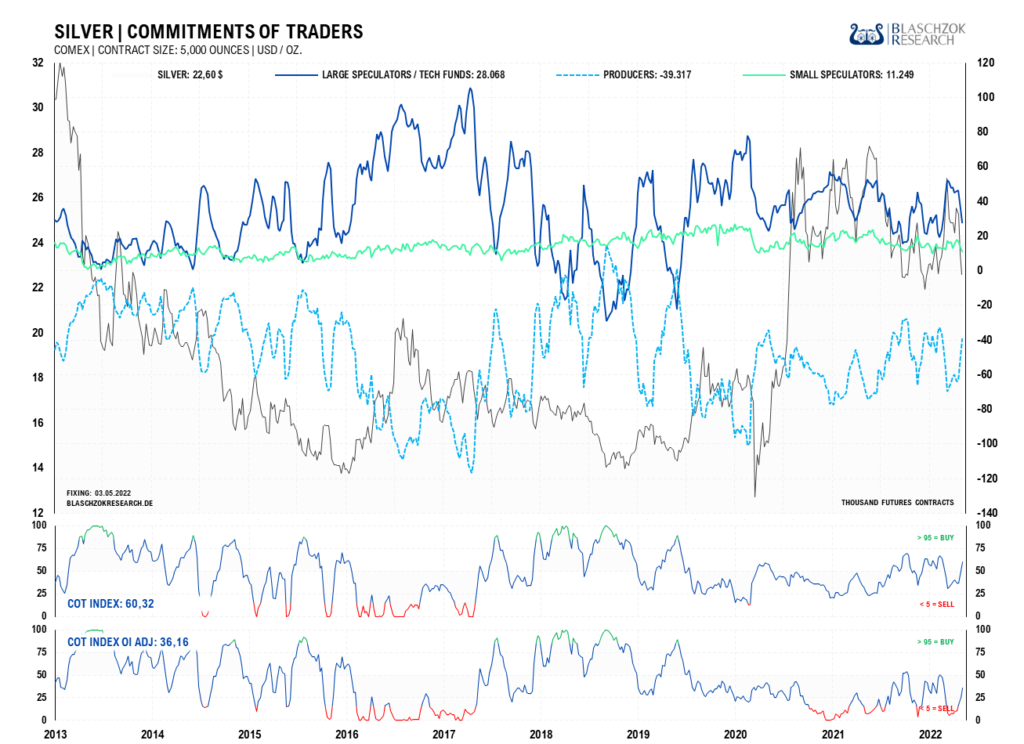

Dieser Effekt trifft auch die industrielle Nachfrage nach Silber, weshalb in den letzten neun Monaten auch zumeist ein Überangebot herrschte. Die kurzfristige Schwäche des Silberpreises hatte hierbei nichts mit Manipulation zu tun, wie oft gemutmaßt wird, wenn dessen Preis fällt. Der Rückgang der industriellen Nachfrage war einfach größer als der Anstieg der Investmentnachfrage, was sich an den immer noch hohen Aufschlägen für Silbermünzen zeigt. Auch die US-Terminmarktdaten zeigen das temporäre Überangebot der letzten Monate anschaulich. Der Silberpreis droht in den nächsten Monaten noch einmal eine Etage tiefer zu stürzen und auch die Silberminen mit nach unten zu reißen, bevor der Markt dann überverkauft ist und eine gute erneute Einstiegschance bietet.

Die Nachfrage nach Gold ist jedoch sehr viel robuster und stieg im ersten Quartal um 34 % auf 1.234 Tonnen zum vergleichbaren Vorjahresquartal an. Die Invasion der Ukraine und die grassierende Inflation waren die primären Faktoren, warum die Investmentnachfrage durch die Decke ging. Die ETF-Bestände sprangen um 269 Tonnen, was mehr ist als die gesamten Abflüsse von 2021 in Höhe von 174 Tonnen waren. Die Nachfrage nach Münzen und Barren lag dennoch im ersten Quartal mit 282 Tonnen rund 20 % unter dem starken ersten Quartal von 2021. Die neuerlichen Lockdowns in China und historisch hohen Preise in der Türkei waren die Hauptgründe für diesen Rückgang. Die Schmucknachfrage sank ebenso um 7 % aufgrund der schwächeren Nachfrage in China und Indien, doch nahm die die industrielle Nachfrage aus dem Technologiesektor zu und erreichte den höchsten Stand seit 2018. Nettokäufer waren hingegen wieder die Zentralbanken, die ihre Reserven um 84 Tonnen aufstockten.

Kurzfristig ziehen sich jedoch auch am Goldmarkt Investoren zurück, da diese aufgrund des Einbruchs am Aktienmarkt Verluste erlitten und Liquidität benötigen, um den Dip im Bärenmarkt zu kaufen. Auch die Goldminenaktien des HUI-Goldminenindex wurden deshalb mit nach unten geprügelt und sind aktuell lächerlich günstig. Der HUI notiert mit 274 Punkten aktuell nahezu auf dem gleichen Niveau, wie vor Corona, wobei der Goldpreis 200 US-Dollar höher handelt und die Geldmengen sich in Europa und den USA verdoppelt haben. Goldminen, sowie später die Silberminen, sind die unterbewertete Investmentchance des Jahrzehnts.

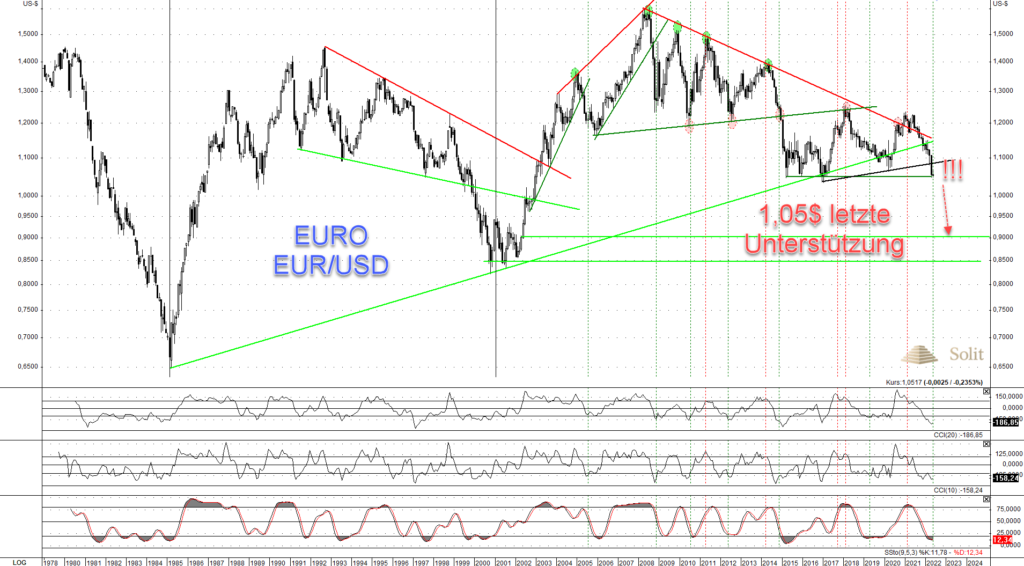

Interessant ist, dass sich die Bilanz der Europäischen Zentralbank in US-Dollar in den letzten Monaten bereits verkürzt hat, da der Dollar stärker wurde und die Kaufkraft des Euros buchstäblich den Bach runtergeht. Der Euro notiert mittlerweile an der letzten wichtigen Unterstützung bei 1,05 US-Dollar. Bricht diese letzte Verteidigungsbastion, so würde sich die Falltür öffnen und Potenzial bis weit unter die Parität bei 0,95 US-Dollar freigeben. Kurzfristig ist der Euro technisch überverkauft, was der EZB die Chance für eine zeitweilige Intervention auf diesem Niveau geben würde, um den Kollaps des Euros zu verlangsamen. Mittelfristig steht der Euro zum US-Dollar jedoch denkbar schlecht da, weshalb es nur eine Frage der Zeit sein dürfte, bis der Euro letztlich die Parität zum Dollar erreichen und deutlich unterschreiten wird.

Interessant ist auch, dass die Schweizer Nationalbank wieder interveniert, um eine Aufwertung des Schweizer Frankens zu verhindern und langfristig weiter auszubremsen. Obwohl der Euro bereits die Parität zum Schweizer Franken erreicht hatte und der Euro zum Dollar einbricht, stieg der Euro zum Franken zuletzt wieder an. Dies dürfte jedoch auch nur ein kurzfristiges Phänomen aufgrund von Interventionen der SNB sein, denn es bleibt nur eine Frage der Zeit, bis der Euro unter die Parität zum Franken fallen und auf 0,85 Euro je Franken abwerten wird. Seit der Eurokrise 2008 hat der Euro zum Franken bereits von 1,70 Euro auf 1,00 Euro abgewertet und ein Ende der Talfahrt ist aufgrund der destruktiven europäischen Geldpolitik nicht in Sicht.

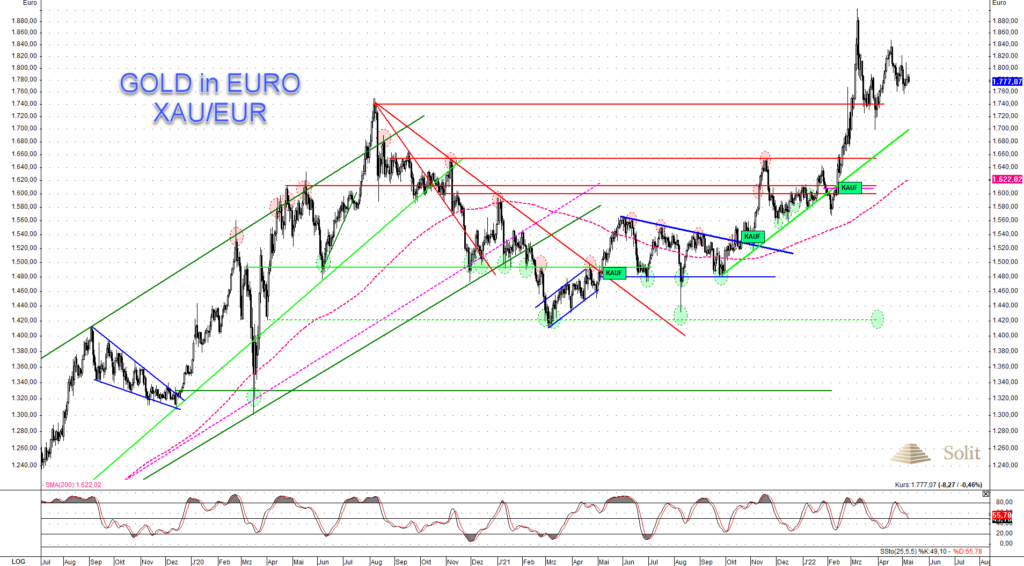

Auch wenn der Goldpreis zum verhältnismäßig starken US-Dollar aktuell in der Korrektur ist, was primär für Trader wichtig ist, zeigt sich für langfristige Investoren im Euroraum ein unverändert starker Goldpreis bei aktuell 1.776 (1776!) Euro je Feinunze. Die weitere Abwertung des Euros ist so sicher, wie das Amen in der Kirche, weshalb man nicht nur am sicheren Hafen des Goldes festhalten, sondern jeden Rücksetzer nutzen sollte, um weiter Vermögen in Fiat-Währungen in Gold umzuschichten. TINA (There Is No Alternative) gilt nun für die Edelmetalle, da weder der Anleihenmarkt, noch der Aktienmarkt bei dieser hohen Inflation und diesen stark steigenden Zinsen eine Option darstellen. Investieren Sie daher weiter in Gold, denn die nächsten Jahre der Stagflation wird man nur überstehen, wenn man sein Vermögen vor der Enteignung durch die Inflationssteuer und einem realen Einbruch der Aktienmärkte schützen kann!

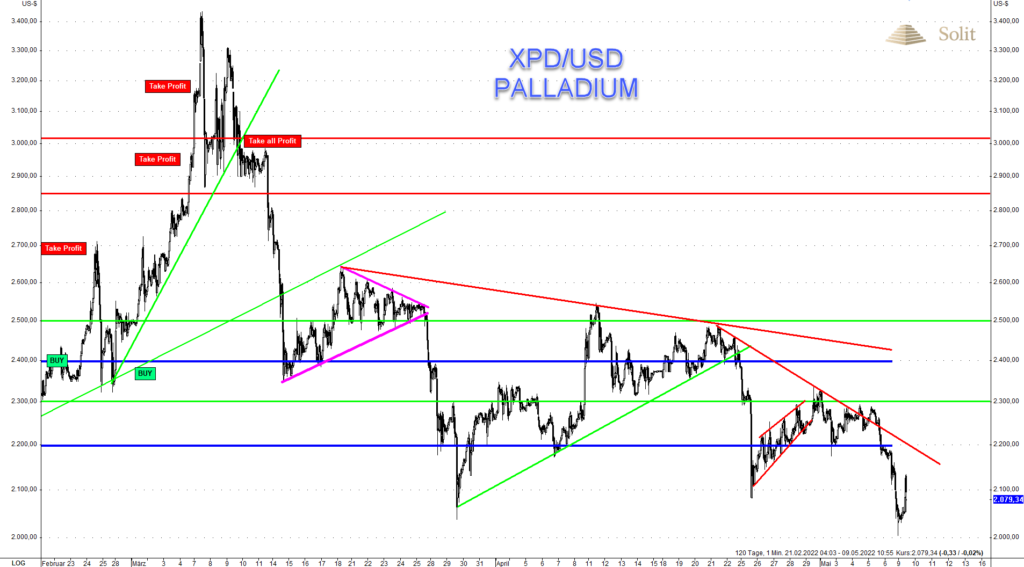

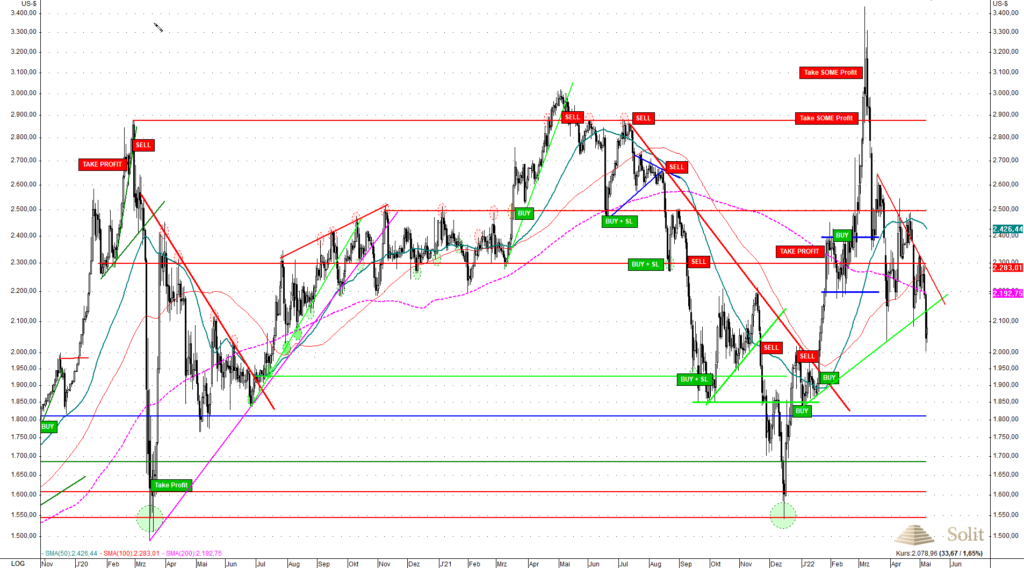

Technische Analyse zu Palladium: Rezession belastet Palladiumpreis

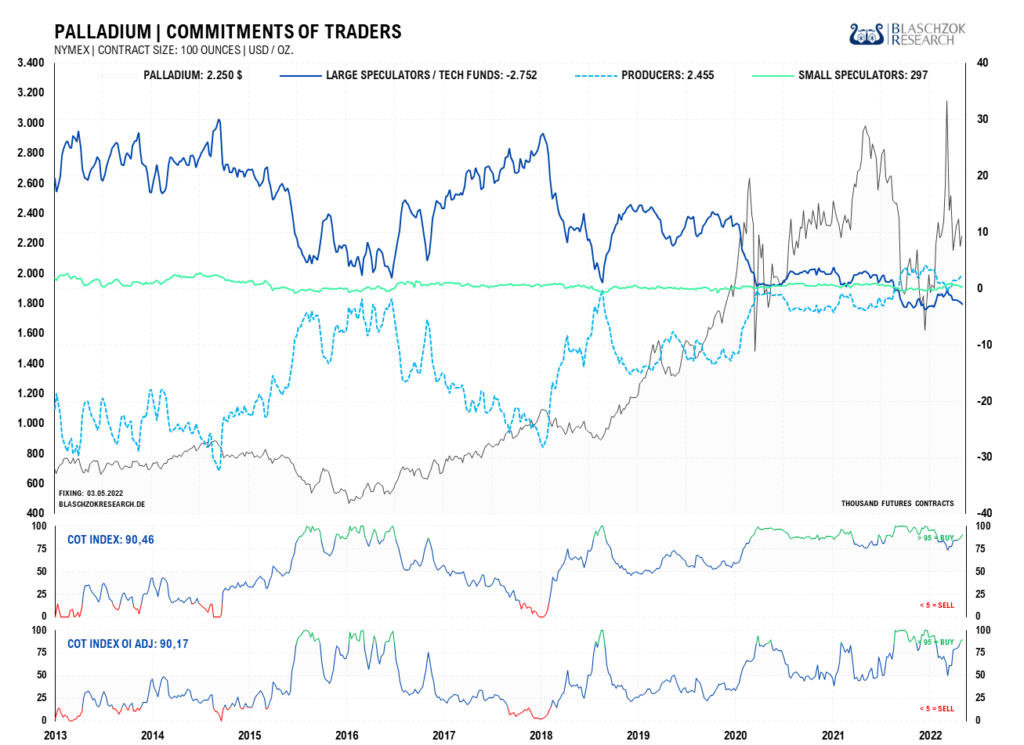

Terminmarkt: Der aktuelle CoT-Report vom 06.05.2022

Der CoT-Index stieg wieder auf 90 Punkte, nachdem sich der Terminmarkt mit dem kürzlichen Preiseinbruch deutlich bereinigt hat. Zum Vormonat zeigt sich jedoch Schwäche. Palladium bietet weiterhin kein gutes Setup und damit kein Edge im Trading, seitens der CoT-Daten.

Zum Jahresanfang hatten wir einen perfekten Long-Trade, als der Palladiumpreis im Rahmen des Ukraine-Krieges aus seinem Abwärtstrend ausbrach, nachdem sich bereits im Vorfeld Stärke durch Insiderkäufe im Markt zeigte. Der folgende Preisanstieg führte Palladium auf ein neues Allzeithoch, wo wir Gewinne mitnahmen und zum Verkauf rieten. Seither bietet sich jedoch kein gutes Setup mehr, da es Chancen und Risiken in diesem Markt gibt.

Einerseits belasten die steigenden Zinsen und die sich manifestierende Rezession den Palladiumpreis und andererseits sorgt der Boykott von russischem Palladium für kurzzeitige Engpässe, die den Palladiumpreis immer wieder nach oben schieben können. Aktuell bietet sich daher keine gute Chance mehr für einen Trade in diesem Markt, weshalb wir seit dem Verkaufssignal auf der Seitenlinie stehen und raten abzuwarten, bis sich wieder eine bessere Chance für einen Kauf bietet, womöglich auf einem tieferen Preisniveau.

Die steigenden Zinsen in den nächsten Jahren werden ständig rezessive Kräfte in der Wirtschaft wecken und die Umstellung auf Elektrofahrzeuge wird die Nachfrage ebenso mindern, was letztlich den Preis belasten dürfte.

Kurzfristig handelt der Palladiumpreis unberechenbar trendlos unter hoher Volatilität in einem leichten Abwärtstrend. Für Trader bietet dieser Markt aktuell keine guten Chancen, um einen sicheren profitablen Trade zu platzieren. Bis sich nach einem weiteren Einbruch ein gutes Setup bietet, sollte man nichts riskieren und lieber abwarten. Aufgrund der fundamental langfristig eher schlechten Situation raten wir langfristigen Investoren ohnehin in Platin anstatt in Palladium zu investieren.