- DUK hat sich im vergangenen Jahr besser entwickelt als die Konkurrenz.

- Das Unternehmen ist für langfristiges Wachstum gut positioniert.

- Die Konsensprognose ist mit einer erwarteten Gesamtrendite von 13 % über die nächsten 12 Monate optimistisch.

- Die marktimplizierte Prognose ist weiterhin optimistisch.

- Tools, Daten und Inhalte, die Sie bei besseren Investitionsentscheidungen unterstützen, finden Sie unter InvestingPro+.

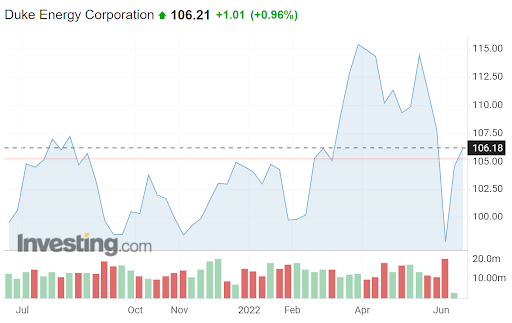

Duke Energy (NYSE:DUK) ist das zweitgrößte US-Versorgungsunternehmen (nach Marktkapitalisierung) und versorgt 8,2 Millionen Stromkunden sowie 1,6 Millionen Erdgas-Kunden. Nachdem DUK am 20. April ein 12-Monats-Hoch von 115,43 USD erreicht hatte, fiel der Kurs um 15,3 % und schloss am 17. Juni bei 97,82 USD. Der Kursrutsch war weitgehend auf die wachsende Befürchtung zurückzuführen, dass die Zinssätze weiter steigen würden. Die Rendite der 10-jährigen Staatsanleihen ist von 1,7 % Anfang März auf 2,9 % am 19. April gestiegen, ein Anstieg um 70 % in weniger als zwei Monaten.

Quelle: Investing.com

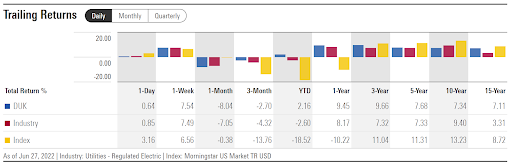

Es wird erwartet, dass Aktien von Versorgern in einem Umfeld steigender Zinsen aus zwei Gründen schlecht abschneiden werden. Erstens sind Versorgungsunternehmen in der Regel hoch verschuldet und zahlen höhere Zinssätze, was ihre Refinanzierung verteuert. Zweitens machen höhere Anleiherenditen die Erträge aus Anleihen im Vergleich zu den Dividenden von Versorgern attraktiver, so dass Anleger, die auf der Suche nach Einkommen sind, ihr Vermögen eher von Versorgeraktien in Rentenpapiere umschichten. Während DUK in den letzten Monaten aufgrund der Besorgnis der Anleger über die Reaktion der US-Notenbank auf die hohe Inflation abverkauft wurde, hat sich die Aktie in den letzten 12 Monaten sehr gut entwickelt - in einem Zeitraum, in dem die Rendite der 10-jährigen Staatsanleihen um 96 % gestiegen ist. DUK hat in diesem Zeitraum eine Gesamtrendite von 9,5 % erzielt, verglichen mit 8,2 % für die gesamte Stromversorgungsbranche (gemäß Morningstar-Definition) und -11,2 % für den US-Aktienmarkt.

Quelle: Morningstar

Die Outperformance von DUK ist auf mehrere Faktoren zurückzuführen. Zum einen vergrößerte sich der Kundenstamm von Duke dank der Netto-Migration während COVID. Außerdem bemüht sich das Unternehmen intensiv um den Ausbau von Erzeugungskapazitäten, die keine CO2-Emissionen verursachen. Solar-, Wind- und Wasserenergie werden angesichts der steigenden Preise für fossile Brennstoffe immer attraktiver. Drittens haben die steigenden Ölpreise das Interesse an und die Nachfrage nach Elektrofahrzeugen und der Elektrifizierung im Allgemeinen gesteigert. Auch wenn grüne Energie vorerst nur begrenzte Auswirkungen auf die Erträge haben mag, bewertet der Markt Versorgungsunternehmen, die auf CO2-freie Erzeugung setzen, höher. DUK kommt auf ein erwartetes KGV von 19,3, NextEra Energy (NYSE:NEE), der US-Versorger mit der weltweit größten Wind- und Solarkapazität, hat jedoch ein Forward-KGV von 27,4.

Quelle: E-Trade

Grüne (rote) Werte sind Beträge, um die das Quartalsergebnis (EPS) die Konsenserwartungen übertrifft (bzw. dahinter zurückbleibt).

Das letzte Mal habe ich am 27. Januar 2022 über DUK geschrieben und die Aktie mit "Bullisch/Buy" bewertet. Gleichzeitig war die Konsensbewertung an der Wall Street für DUK "Neutral/Hold“, das Konsensziel für die nächsten 12 zeigte kaum Kurspotenzial. Dem gegenüber war die in den Optionspreisen implizierte Konsensmeinung (die marktimplizierte Prognose) bis Anfang 2023 leicht optimistisch. Im Zeitraum seit diesem Beitrag hat DUK den S&P 500 mit einer Gesamtrendite von 5,7 % deutlich übertroffen verglichen mit -10,5 % für den S&P 500 (SPDR® S&P 500) (NYSE:SPY), einschließlich Dividenden.

Für Leser, die mit dem Konzept der vom Markt implizierten Prognose nicht vertraut sind, ist eine kurze Erklärung erforderlich. Der Preis einer Aktienoption spiegelt die übereinstimmende Einschätzung des Marktes über die Wahrscheinlichkeit wider, dass der Aktienkurs bis zum Ablauf (dem Verfall) einer Option höher (Call-Option) oder niedriger (Put-Option) als ein bestimmtes Niveau (der Ausübungspreis der Option) sein wird. Die Analyse der Preise von Kauf- und Verkaufsoptionen mit unterschiedlichen Strikes (Ausübungspreisen), die aber alle das gleiche Verfallsdatum haben, ermöglicht eine probabilistische (auf der Wahrscheinlichkeitstheorie beruhende) Preisprognose unter Einbeziehung von Preisen im Optionsmarkt. Dieses Konzept wird als die marktimplizite Prognose bezeichnet. Lesern, die sich für diese Materie interessieren und ihr Wissen dazu vertiefen wollen, empfehle ich die Monographie des CFA Institute (in englischer Sprache).

Ich habe bei der erneuten Überprüfung meiner Bewertung die marktimplizite Prognose für DUK aktualisiert und mit den aktuellen Konsensaussichten der Wall Street verglichen.

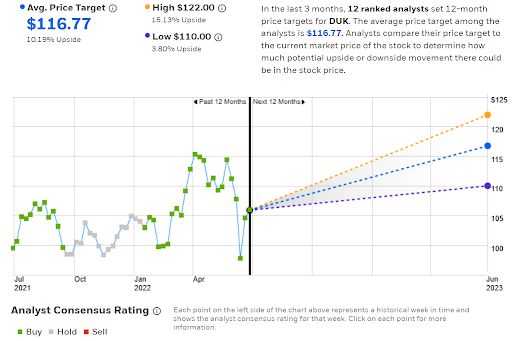

Konsenserwartungen der Wall Street für DUK

E-Trade berechnet den Wall-Street-Konsens für DUK mit einer Zusammenfassung der Bewertungen und 12-Monats-Kursziele 12 renommierter Analysten, die in den letzten drei Monaten aktualisierte Einschätzungen veröffentlicht haben. Die Konsensbewertung ist optimistisch, und das 12-Monats-Kursziel für DUK liegt 10,2 % über dem aktuellen Kurs der Aktie. Das aus den einzelnen Bewertungen der Analysten ermittelte 12-Monats-Kursziel liegt 3,8 % über dem aktuellen Kurs der Aktie. Die Spanne zwischen den einzelnen Kurszielen ist gering, was darauf hindeutet, dass es kaum Meinungsverschiedenheiten über den fairen Wert der Aktie gibt. Das aus den Einschätzungen der Analysten ermittelte 12-Monats-Kursziel liegt nur knapp über dem aktuellen Kurs der Aktie.

Quelle: E-Trade

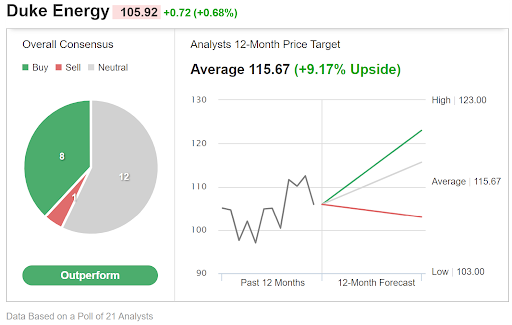

Investing.com berechnet eine eigene Version der Wall Street-Prognose mithilfe der Bewertungen und Kursziele von 21 Analysten. Die Konsensbewertung ist optimistisch, und das 12-Monats-Kursziel für DUK liegt 9,2 % über dem aktuellen Kurs der Aktie.

Quelle: Investing.com

Der Wall Street-Konsens für DUK war Ende Januar "Neutral/Hold“. Die Konsens-Kursziele sind seither gestiegen, ebenso vollzog sich ein Umschwenken auf eine bullische Einschätzung der Analysten. Das Konsenskursziel (der Durchschnitt der Werte von E-Trade und Investing.com) impliziert eine erwartete 12-Monats-Gesamtrendite von 13,2 % (einschließlich der Dividendenrendite von 3,75 % ). Dies ist wesentlich höher als die Konsenserwartungen im Januar für eine 12-Monats-Gesamtrendite von 7,6 %.

Marktimplizierte Prognose für DUK

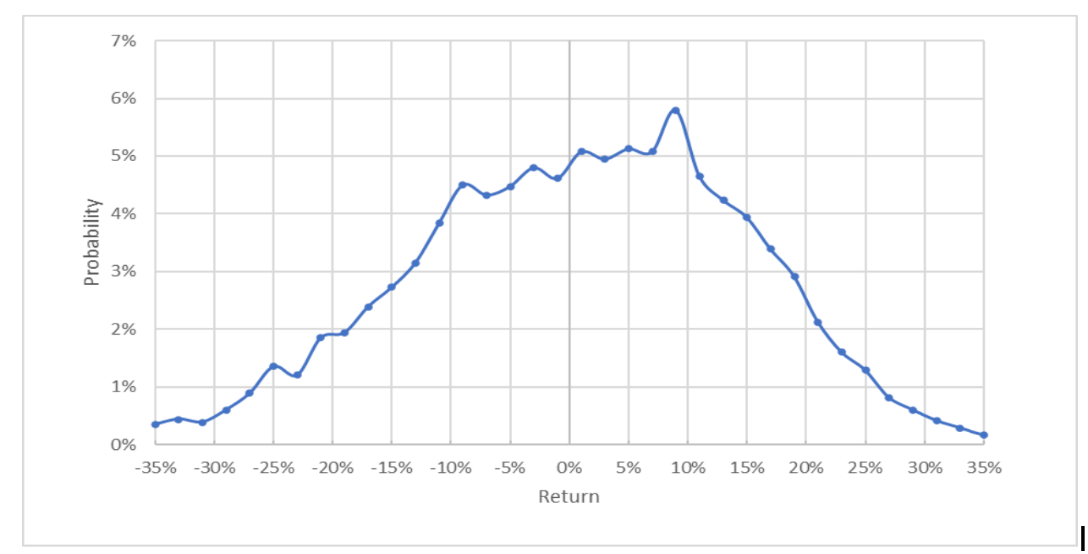

Ich habe die marktimplizierte Prognose für DUK für den 6,7-Monats-Zeitraum von heute bis zum 20. Januar 2023 mithilfe der Kauf- und Verkaufsoptionen Optionen berechnet, die zu diesem Termin auslaufen. Ich habe dieses spezielle Ablaufdatum gewählt, um einen Überblick über den Zeitraum bis Ende 2022 zu geben.

Die Standarddarstellung der marktimplizierten Prognose ist eine Wahrscheinlichkeitsverteilung der Kursrendite, wobei die Wahrscheinlichkeit auf der vertikalen und die Rendite auf der horizontalen Achse abgebildet wird.

Quelle: Berechnungen des Autors unter Verwendung von Preisangaben von E-Trade

Die vom Markt erwarteten Aussichten für DUK weisen eine Spitze auf, die deutlich zu Gunsten positiver Renditen geneigt ist. Die maximale Wahrscheinlichkeit entspricht einer Kursrendite von 9 % über diesen 6,7-Monats-Zeitraum. Die auf Grundlage dieser Verteilung errechnete erwartete Volatilität beträgt 23,8 % (annualisiert). Dies ist etwas mehr als die erwartete Volatilität von 22,8 %, die im Januar berechnet wurde.

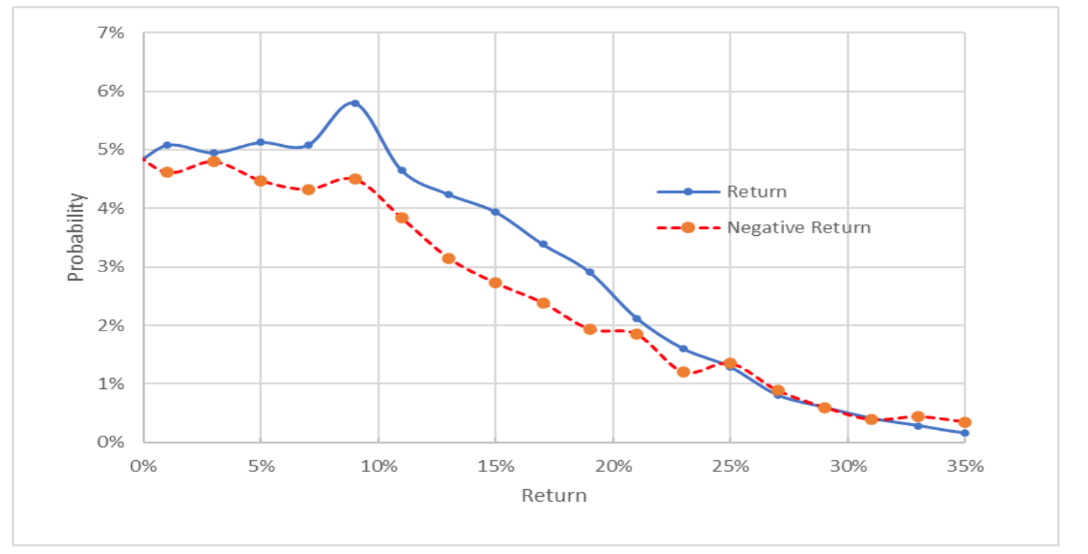

Um den direkten Vergleich der Wahrscheinlichkeiten für positive und negative Renditen zu erleichtern, habe ich die negative Seite der Verteilung um die vertikale Achse gedreht (siehe Grafik unten).

Quelle: Berechnungen des Autors unter Verwendung von Preisangaben von E-Trade

Diese Ansicht zeigt, dass die Wahrscheinlichkeiten positiver Renditen durchweg höher sind als die Wahrscheinlichkeiten negativer Renditen derselben Größenordnung, und zwar über einen weiten Bereich der wahrscheinlichsten Ergebnisse (die durchgezogene blaue Linie liegt über der gestrichelten roten Linie auf der linken Hälfte des Charts). Damit ist der Ausblick für die nächsten 6,7 Monate optimistisch.

Die Theorie weist darauf hin, dass die marktimplizierte Prognose tendenziell durch eine negative Verzerrung gekennzeichnet ist, da Anleger insgesamt risikoscheu sind und dazu neigen, mehr als den fairen Wert für einen Schutz vor Abwärtsrisiken zu zahlen. Es gibt jedoch keine Möglichkeit festzustellen, wie stark die Verzerrung ausgeprägt ist oder ob sie überhaupt vorhanden ist. Die Erwartung einer negativen Verzerrung verstärkt die bullische Interpretation dieser Prognose.

Die vom Markt erwarteten Aussichten sind seit meiner Analyse im Januar noch positiver geworden.

Fazit zu DUK

Auch wenn DUK gemessen an seinen Gewinnen im Vergleich zu historischen Werten teuer ist, ist das Unternehmen gut positioniert, um weiterhin eine stabile Performance zu erzielen.

Auch wenn DUK im Verhältnis zu den Gewinnen im Vergleich zu historischen Werten teuer ist, ist das Unternehmen gut positioniert, um weiterhin eine stabile Performance zu erzielen. Obwohl Versorger (NYSE:XLU) bei steigenden Zinsen voraussichtlich dem Markt hinterherhinken werden, stellt DUK einen defensiven Zufluchtsort in volatilen Zeiten dar und hat in den letzten Jahren erstaunlich stabile Erträge erzielt. Das Wechselverhalten der Kunden und das wachsende Interesse an Elektrofahrzeugen sowie die verstärkte Konzentration auf erneuerbare Energien begünstigen DUK. Angesichts der hohen Preise für fossile Brennstoffe werden Solar-, Wind- und Wasserkraft immer kostengünstiger. Der Konsens an der Wall Street für DUK ist bullisch, die erwartete 12-Monats-Gesamtrendite liegt bei 13,2 %. Als Faustregel für eine Kaufempfehlung sollte die erwartete 12-Monats-Rendite mindestens die Hälfte der erwarteten annualisierten Volatilität betragen (in diesem Fall 23,8 %). DUK erfüllt dieses Kriterium. Darüber hinaus sind die vom Markt erwarteten Aussichten bis Anfang 2023 weiterhin positiv und haben sich seit Anfang 2022 sogar noch weiter verbessert. Ich bleibe bei meiner allgemeinen Kaufempfehlung für DUK.

***

Sie sind auf der Suche nach Ihrer nächsten spannenden Investment-Idee? Mit InvestingPro haben Sie den Überblick über 135.000 Aktien und können hier die weltweit wachstumsstärksten Unternehmen oder besonders unterbewertete Aktien mit professionellen Daten, Tools und Analysen identifizieren. Mehr erfahren »