Da sich an der kurzfristigen Situation diverser Märkte jüngst wenig getan hat, habe ich auf der Suche nach einem Thema für die heutige Ausgabe mal wieder meine langfristigen Charts durchgeblättert. Und dabei bin ich auf folgenden DAX-Chart gestoßen:

Ich wusste gar nicht mehr, wann ich wohl zuletzt über diesen Chart berichtet habe. Aufgrund der eingezeichneten Pfeile musste es wohl in etwa am Hoch der Welle B gewesen sein, also Anfang 2020. Denn ansonsten hätte ich die Pfeile sicherlich bereits auf den tatsächlichen Kursverlauf angepasst oder diese aus dem Chart entfernt. Also habe ich auf der Suche nach diesem Chart meine gesammelten Bilddateien im Rückwärtsgang durchsucht. Und dabei bin ich auch auf folgende Tabelle aus der Börse-Intern vom 19. Februar 2021 gestoßen:

Warum ich beim Anblick dieser Tabelle ins Stocken geriet, verrate ich gleich. Fündig geworden bin ich bezüglich des DAX-Charts letztlich bei der Bilddatei vom 6. März 2020:

Ich habe allerdings noch etwas weiter zurückgeblättert, weil ich wissen wollte, ob ich die Prognose einer zweiten Abwärtswelle (Welle C) schon früher aufgestellt habe. Denn am 6. März 2020 war diese inmitten des Corona-Crashs schon am Laufen. Und tatsächlich – ich wurde fündig mit einer Datei vom 22. Januar 2020, mit der ich auf die Möglichkeit eines Doppeltops hingewiesen hatte (siehe auch „Neues Allzeithoch im DAX bislang nur eine erneute Bullenfalle“):

Der Chart von damals stellt sich heute wie folgt dar:

Es zeigt sich, dass es tatsächlich zu dem befürchteten Doppeltop gekommen ist. Und das Kursziel, welches sich aus dieser Formation ergab, wurde auch ziemlich genau abgearbeitet (grüne horizontale Linie).

Mit dem Elliott-Wellen-Chart oben vom 6. März 2020 wollte ich, nachdem die Abwärtsbewegung bereits begonnen hatte, inmitten einer vorherrschenden Marktpanik auf die Möglichkeit der Wellengleichheit (rote Rechtecke) und damit auf ein (weiteres) mögliches Kursziel (neben dem Doppeltop) für die Abwärtsbewegung hinweisen.

Das Elliott-Wellen-Szenario einer ABC-Korrektur ging auf

Letztlich erreichte der DAX das tiefere Kursziel aus dem Doppeltop. Doch am Ende – und darauf kommt es mir heute eigentlich ausschließlich an – legten die Kurse wieder zu und das Elliott-Wellen-Szenario einer ABC-Korrektur ging auf (siehe angepasste blaue Buchstaben im folgenden Chart).

Der Chart hat damit auch heute noch eine Relevanz. Denn das Elliott-Wellen-Szenario ist nach wie vor intakt. Und demnach haben wir es nun, nach der ABC-Korrektur, sehr wahrscheinlich wieder mit einem neuen 5-gliedrigen Aufwärtszyklus zu tun, von dem wir bereits die Wellen 1, 2, 3 und 4 gesehen haben (schwarze Ziffern), wobei die Welle 4 vielleicht derzeit noch ausgebildet wird.

Auf eine Welle 4 folgt noch eine Welle 5

Entscheidend ist dabei für mich aktuell nicht, ob es sich um untergeordnete Wellen (schwarz) oder bereits übergeordnete Wellen (blau) handelt. Entscheidend ist, dass auf eine Welle 4 noch eine Welle 5 folgt, die gewöhnlich mit neuen Trendhochs einhergeht. Und bei diesem Szenario hat der DAX auf Sicht von einigen Wochen bzw. gar Monaten noch einiges an Kurspotential. Danach ist dann allerdings wieder mit einer größeren ABC-Korrektur zu rechnen.

Was die Rally wirklich abwürgen könnte

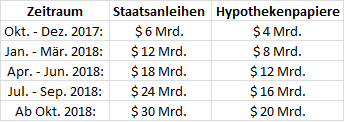

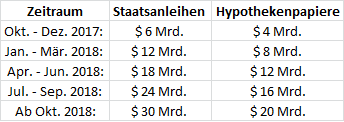

Und damit komme ich auf die obige Tabelle zurück, die ich letztmalig in der Börse-Intern vom 19. Februar 2021 besprochen habe (siehe „Was die Rally wirklich abwürgen könnte“):

Diese Tabelle stammt eigentlich aus dem Zeitraum von Oktober 2017 bis Oktober 2018, in dem ich hier in der Börse-Intern diverse Male auf diese Aufstellung verwiesen habe. Bereits in der Börse-Intern vom 19.

Februar 2021 hatte ich zum Beispiel auf die Ausgabe vom 3. November 2017 verwiesen, deren Titel dazu recht treffend „Der Zeitplan für die Schubumkehr steht fest“ lautete. Denn die Tabelle zeigt den damaligen Plan der Fed, dem Markt Liquidität zu entziehen, indem die Notenbank monatlich eine bestimmte Summe, die aus auslaufenden Anleihen an die Notenbank fließt, nicht mehr reinvestiert.

Ab Oktober 2017 entzog die Fed dem Markt also Liquidität, und das mit der Zeit in zunehmendem Maße. Und dies hinterließ am Aktienmarkt tiefe Spuren, wie der folgende DAX-Chart zeigt.

Nachdem die Fed begonnen hatte, ihren Plan umzusetzen, zeigte der DAX deutliche Schwäche (rotes Rechteck). Mehr als 3.300 Punkte bzw. fast 25 % büßte der Index im Zeitraum von November 2018 bis Dezember 2019 ein. Und ein solches Szenario könnte sich wiederholen.

Der neue Plan der Fed

Voraussichtlich schon Anfang des kommenden Monats wird die Fed einen Plan zur Reduzierung ihrer aktuellen Anleihekäufe vorlegen. Diverse Notenbankbeobachter gehen derzeit davon aus, dass die Anleihekäufe bis Juni / Juli 2022 auf null zurückgefahren werden und im direkten Anschluss ein erneuter Liquiditätsentzug beginnt.

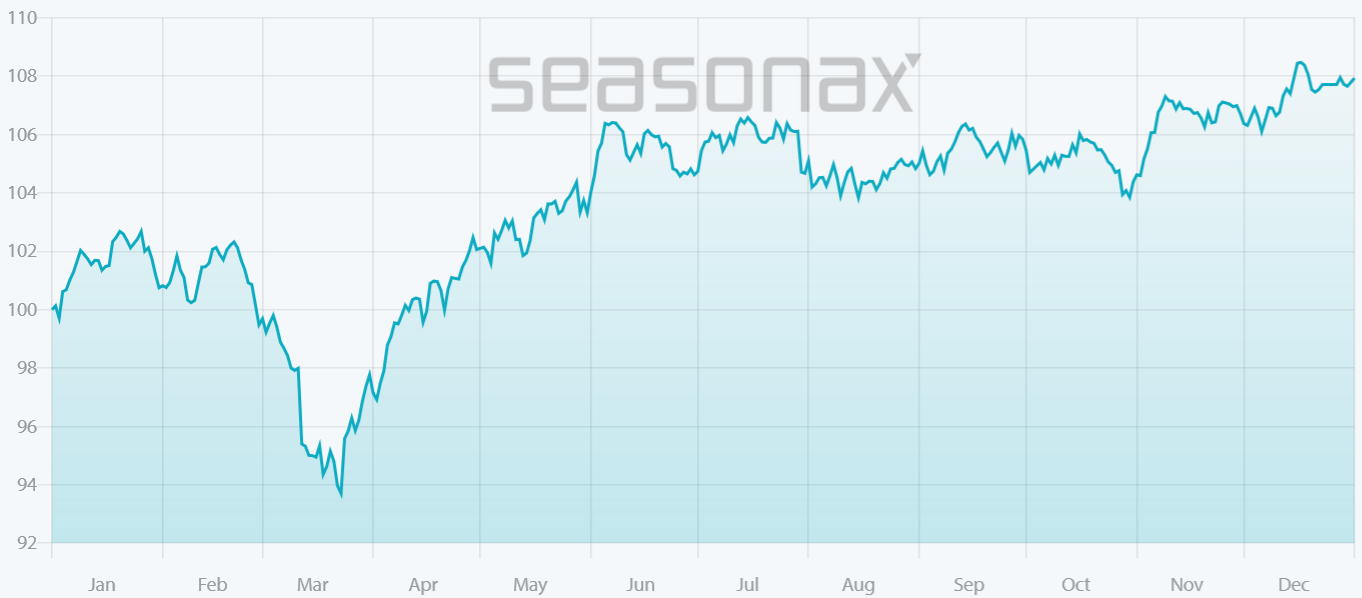

Und so wäre es mit Blick auf das obige Elliott-Wellen-Szenario denkbar, dass der DAX nach dem baldigen Abschluss der Welle 4 in eine Jahresendrally geht, die bis in das nächste Jahr hinein anhält, womöglich nach dem typischen saisonalen Muster der vergangenen 5 Jahre.

(Quelle: seasonax.com) DAX, saisonaler Verlauf der vergangenen 5 Jahre

Und wenn ab dem Sommer 2022 wieder die saisonal schwache Phase ansteht, könnte sich diese durch den Liquiditätsentzug der US-Notenbank verstärken. Dabei könnte es zu der oben geschilderten größeren ABC-Korrektur kommen.

Ein langfristiges Szenario für den DAX

Sicherlich ist dies nun ein langfristiges Szenario für den DAX, welches exakt so natürlich nicht eintreten muss. Es sind viele Alternativen denkbar. Doch den Elliott-Wellen-Chart des DAX habe ich bereits vor langer Zeit erstellt. Und das damit verbundene Elliott-Wellen-Szenario ist nach wie vor intakt. Daher erscheint mir der langfristige Ausblick sowohl charttechnisch als auch fundamental (Geldpolitik) sehr plausibel. Ich werde ihn für Sie im Hinterkopf behalten und zu gegebener Zeit sicherlich noch einmal hervorholen, wenn auch nur, um ihn zu aktualisieren und an die weitere Entwicklung anzupassen.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus