Die wirtschaftlichen Herausforderungen bleiben präsent.

Egal, wohin man blickt, überall stößt man auf Wirtschaftsmodelle, die auf wackeligen Beinen stehen: Die USA setzen auf schuldenfinanziertes Wachstum, China versucht, aus längst überholten Strategien die letzten Reserven herauszuholen, und Europa scheint in einem langsamen, aber schmerzhaften Abstieg gefangen.

Heute nehmen wir uns die Zeit, einen Schritt zurückzutreten und die unterschiedlichen Wirtschaftsmodelle der USA und Europas näher zu betrachten.

Wir beleuchten sie gemeinsam, um zu verstehen, welche Entwicklungen auf uns zukommen und wie wir unsere Portfolios entsprechend ausrichten können.

Europa stirbt einen allmählichen Tod

Vielleicht klingt das übertrieben, aber lassen Sie uns einen Blick auf die harten Fakten werfen:

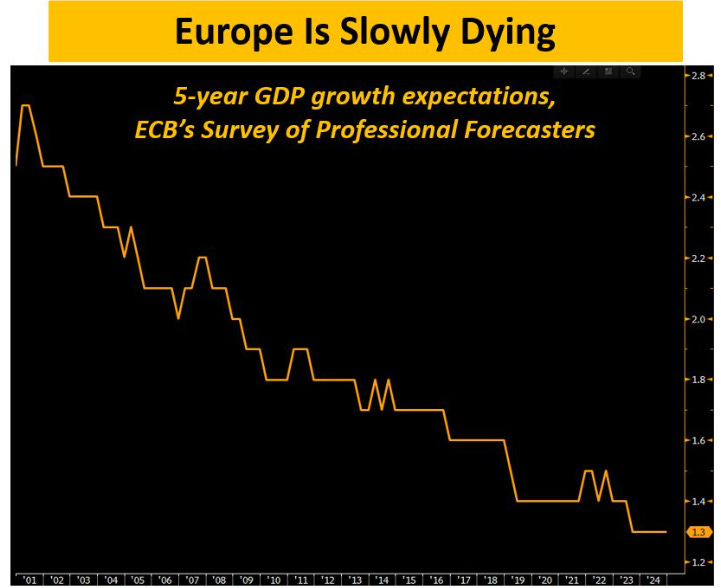

Unser Chart verdeutlicht eine unbequeme Realität für Europa.

Die neuesten Prognosen der Europäischen Zentralbank zeigen, dass das 5-Jahres-Wachstum des BIP in Europa nur noch bei 1,3 % liegen soll – der niedrigste Wert, der jemals prognostiziert wurde. Vor der Finanzkrise lag diese Zahl durchgehend bei über 2 % (real).

Während in den USA von den "roaring 20s" die Rede ist und aufstrebende Länder wie Indien beeindruckende Wachstumszahlen liefern, steht Europa vor schwierigen Fragen. Wie kann der Kontinent in einem globalen Wettbewerb mithalten, wenn das wirtschaftliche Fundament weiter erodiert?

Warum bleibt das Wachstum in Europa so gering, und warum wird es voraussichtlich auch in Zukunft schwach bleiben?

- Unzureichende europäische Infrastruktur: Wir haben es mit einer „Gemeinschaft“ zu tun, die zwar eine gemeinsame Geldpolitik verfolgt, aber auf unterschiedliche Finanzpolitiken der Mitgliedsländer trifft. Hinzu kommt das Fehlen eines einheitlichen Banken- oder Kapitalmarktsystems. Das macht es schwierig, effizient und geschlossen zu agieren – und leider gibt es kaum Anzeichen, dass sich daran in absehbarer Zeit etwas ändern wird.

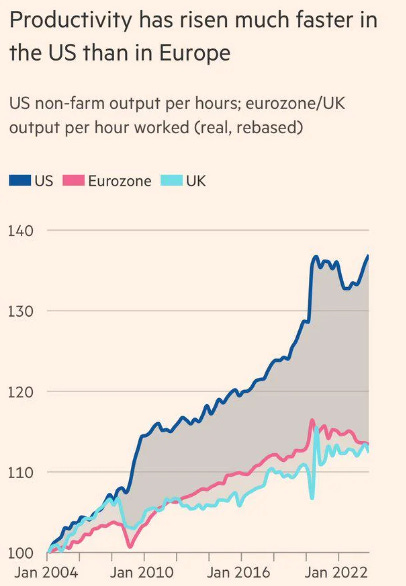

- Schwache Produktivität und fehlende Strukturreformen: Trotz aller Versprechen und groß angelegter Ankündigungen tut die europäische Politik wenig, um echte Strukturreformen anzugehen, die die Produktivität dauerhaft stärken könnten.

Seit über zwei Jahrzehnten dümpelt das Produktivitätswachstum in Europa bei durchschnittlich mageren ~1 % pro Jahr vor sich hin.

Im Gegensatz dazu steigern die USA ihre Produktivität kontinuierlich und das in einem deutlich höheren Tempo. Während Europa also stagniert, laufen uns die Amerikaner produktivitätsmäßig weiter davon:

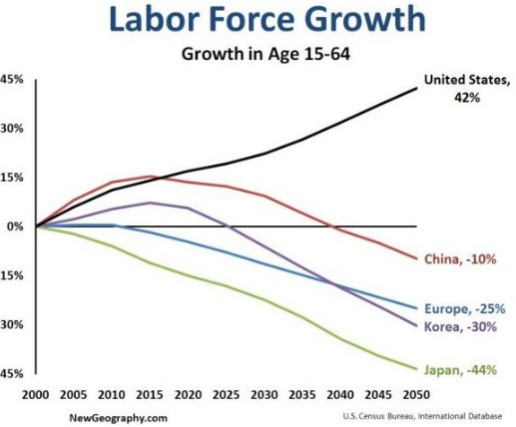

3. Schlechte Demographie, die sich weiter verschlechtert;

Schwache Geburtenraten bedeuten, dass die Zahl der Arbeitskräfte in Europa in den nächsten 20-30 Jahren um 25 % (!) schrumpfen wird:

Und nicht nur das - es geht auch darum, die Menschen überhaupt erst einmal an einen Arbeitsplatz zu bringen.

In Italien liegt die Erwerbsquote der Frauen nicht einmal bei 60 %.

4. Keine Lust auf echte Innovation, stattdessen ein unstillbarer Appetit auf immer mehr Regulierung

Europa stirbt einen allmählichen Tod!

Dennoch befinden sich die Märkte immer noch in einer Traumwelt.

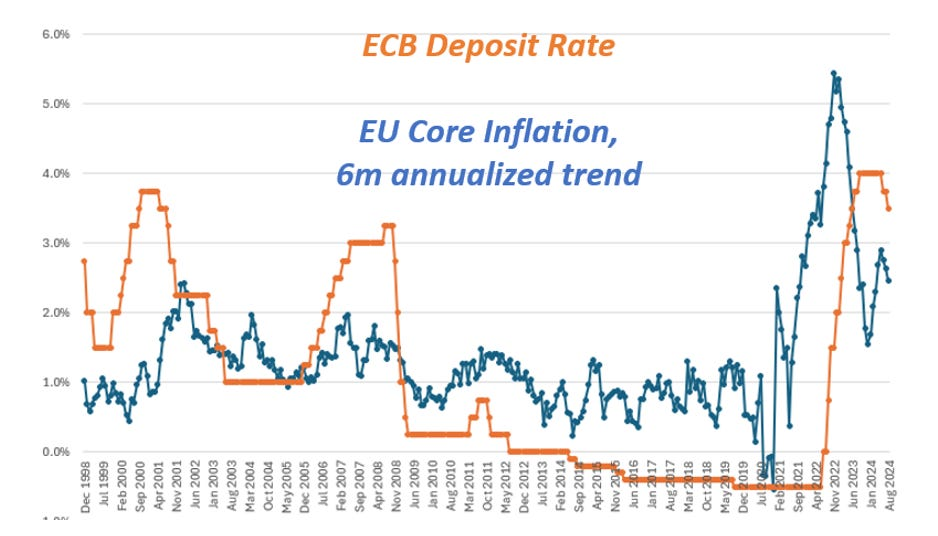

Gerade hat die EZB die Zinssätze erneut gesenkt, dabei sind die nominalen Zinssätze angesichts des zugrunde liegenden Trends der Inflation immer noch zu hoch.

Wie die nachstehende Abbildung zeigt, benötigt Europa stattdessen Zinssätze, die unter (!!) dem Inflationsniveau liegen, um eine Geldpolitik zu betreiben, die locker genug ist, um wenigsten ein gewisses Maß an Wachstum zu stimulieren:

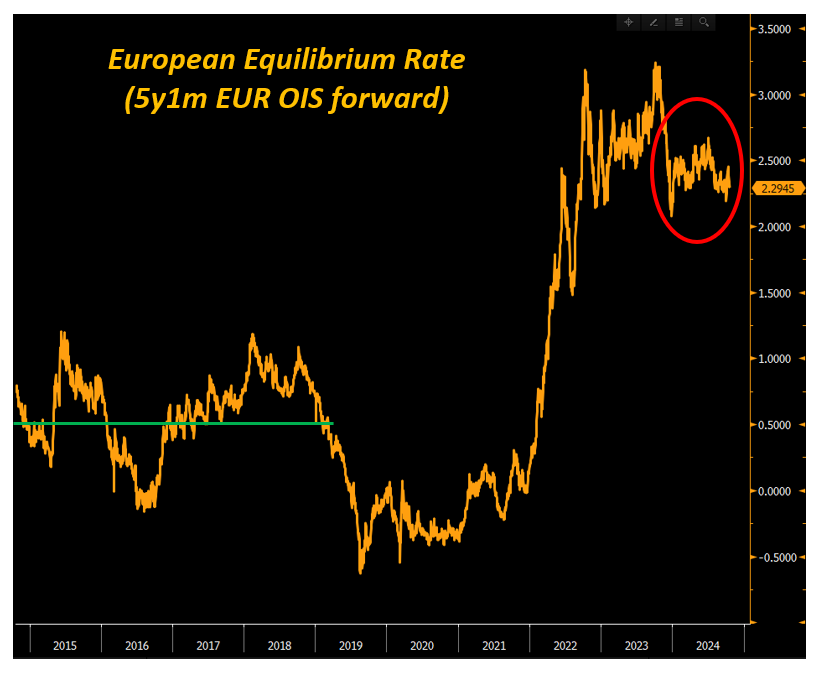

Die nachstehende Abbildung ist eine weitere Herangehensweise, wenn man sich ein Bild von der widersprüchlichen Preisbildung am Anleihemarkt machen will.

Der langfristige Gleichgewichtszins (nominal) ist der Nominalzins, der es einer Volkswirtschaft ermöglicht, reibungslos zu funktionieren und ihre potenzielle Wachstumsrate zu erreichen, während sich die Inflation um die 2%.Marke bewegt.

Man kann sich das wie den Zinssatz vorstellen, der die Wirtschaft "ausgleicht".

Vor der Pandemie lag der durchschnittliche Wert für den langfristigen nominalen Gleichgewichtszinssatz in Europa bei +0,5 %.

Heute liegt er bei über +2,0%.

Was hat sich in Europa geändert, dass die Wirtschaft jetzt strukturell viel besser mit höheren Zinssätzen umgehen kann als vor der Pandemie?

Meiner Meinung nach: nichts.

Wenn überhaupt, dann sieht alles jetzt noch etwas schlechter aus:

Der Patient Europa liegt im Sterben. Sorgen Sie dafür, dass Ihr Portfolio darauf vorbereitet ist.

Lassen Sie uns jetzt über das Wirtschaftsmodell der USA sprechen.

Hier einige erschütternde Statistiken über die US-Wirtschaft - seit Mitte 2020:

- Das nominale BIP der USA ist um ~7 Bio. USD gewachsen

- Die Gesamtverschuldung der USA ist um ~8,5 Bio. USD gestiegen

Schuldenfinanzierte Wirtschaft, schuldenfinanziertes Wachstum:

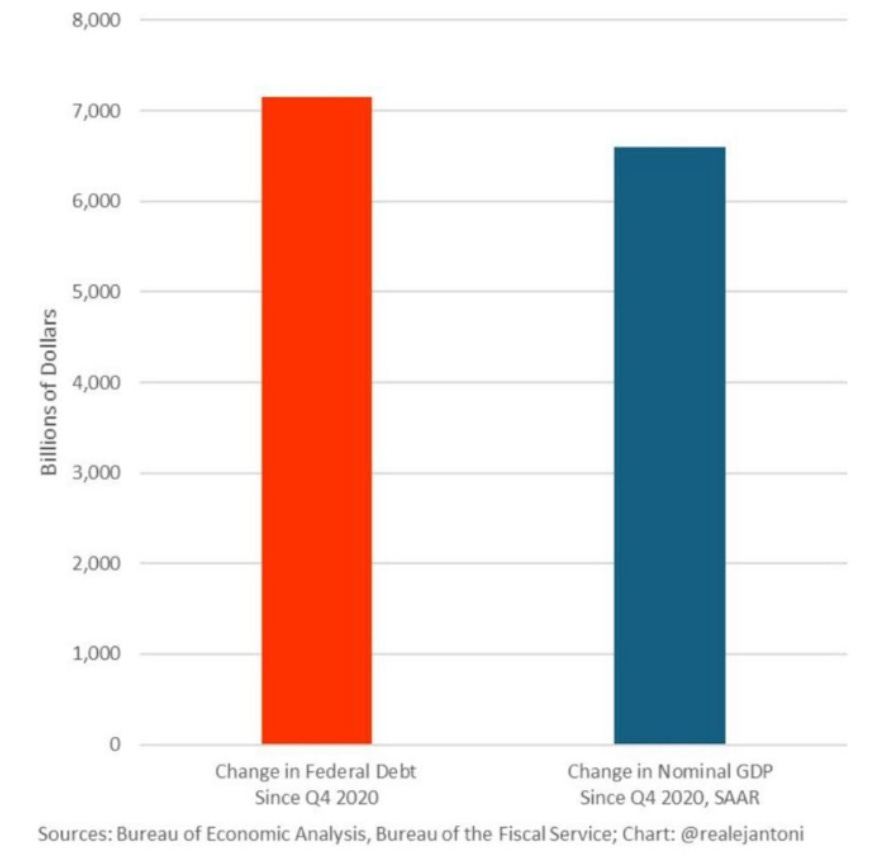

Sehen Sie sich diese Abbildung von E.J. Antoni an.

Sie zeigt, dass das nominale Wachstum der USA (blau) weniger stark gestiegen ist als die Staatsverschuldung (rot).

Rechnet man die Verschuldung des privaten Sektors mit ein, überschreitet der rote Balken die 8-Billionen-Marke.

Müssen wir uns um dieses schuldenfinanzierte Wachstumsmodell Sorgen machen?

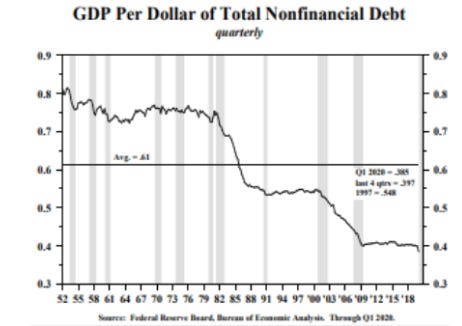

Jein. Unser Geldsystem ist auf die Schaffung von Schulden und Krediten ausgerichtet, die das Wirtschaftswachstum am Laufen halten. Das ist für sich genommen nicht schlimm, der Hase liegt aber da im Pfeffer, ob neue Schulden zur Finanzierung produktiver Investitionen und Reformen verwendet werden.

In diesem Punkt geht es aber leider rapide bergab.

Die Abbildung oben zeigt, dass für jeden neuen Dollar an Schulden weit weniger als ein neuer Dollar an BIP-Wachstum entsteht.

Also: Ja, die US-Wirtschaft hat sich seit 2020 unglaublich gut entwickelt. Leider handelt sich dabei aber nicht um organisches Wachstum, sondern wieder einmal um ein schuldenfinanziertes Wachstum.

Egal, wer die US-Präsidentschaftswahlen gewinnt. Sie können sicher sein, dass immer mehr Schulden gemacht werden, um das US-Wirtschaftswachstum anzukurbeln.

Kann dieses Modell langfristig erfolgreich sein?

Zu diesem Thema werde ich in der nächsten Woche in meinem Leitartikel berichten.

Disclaimer: Dieser Artikel wurde ursprünglich auf The Macro Compass veröffentlicht. Werden Sie Teil der lebendigen Community von Makro-Investoren, Asset Allocators und Hedge-Fonds - finden Sie heraus, welche Abo-Stufe am besten zu Ihnen passt, indem Sie auf diesen Link klicken.