Nach einer recht steilen Talfahrt und einer seit Ende 2021 laufenden Seitwärtskonsolidierung hat der Euro jüngst gegenüber dem Dollar ein Zeichen für eine Bodenbildung gesendet. Denn dem EUR/USD ist ein dynamischer Ausbruch aus seiner Seitwärtskonsolidierung gelungen (siehe gelbe Ellipse im folgenden Chart).

Zuvor hatte sich die Seitwärtsbewegung zu einem aufsteigenden Dreieck entwickelt (blaue Linien). Der aktuelle Ausbruch nach oben erfolgte daher idealtypisch und war klar bullish zu werten. Zumal dabei auch eine wichtige Abwärtstrendlinie gebrochen wurde (dick rot).

Tritt auch die EZB schneller auf die Bremse?

Gestützt wurde die Kursstabilisierung und -erholung des Wechselkurses von fundamentalen Ereignissen. Denn es gab Hinweise darauf, dass nicht nur die Liquiditätsflut der US-Notenbank schneller enden wird als zunächst angenommen, sondern auch die Europäische Zentralbank (EZB) langsam zu der Erkenntnis kommt, dass die Inflation höher ausfällt und länger anhält als angenommen.

So sagte Ende 2021 der niederländische Notenbankchef Klaas Knot, die EZB-Prognose, wonach die Teuerungsrate 2023 wieder unter 2 % fallen werde, könne etwas zu rosig sein. „Ich habe eine andere Meinung, ich denke, die Chance, dass wir über 2 % bleiben, ist genauso groß. Nicht weit über 2 %, aber dennoch darüber", so der EZB-Ratsvertreter in einem Interview. Und sein italienischer Kollege Ignazio Visco verwies ebenfalls auf Unsicherheiten bei den Inflationsprognosen. Ebenso hatten die deutsche EZB-Direktorin Isabel Schnabel sowie der spanische EZB-Vizechef Luis de Guindos bereits auf Unsicherheiten bei den Inflationsprognosen verwiesen.

Und Frau Schnabel legte am 8. Januar nach: Steigende Energiepreise könnten die Europäische Zentralbank zu einem Vorgehen gegen die Inflation zwingen. Die Wende zu grünen Energiequellen beinhalte das Risiko einer mittelfristig höheren Inflation, sagte sie in einer Rede.

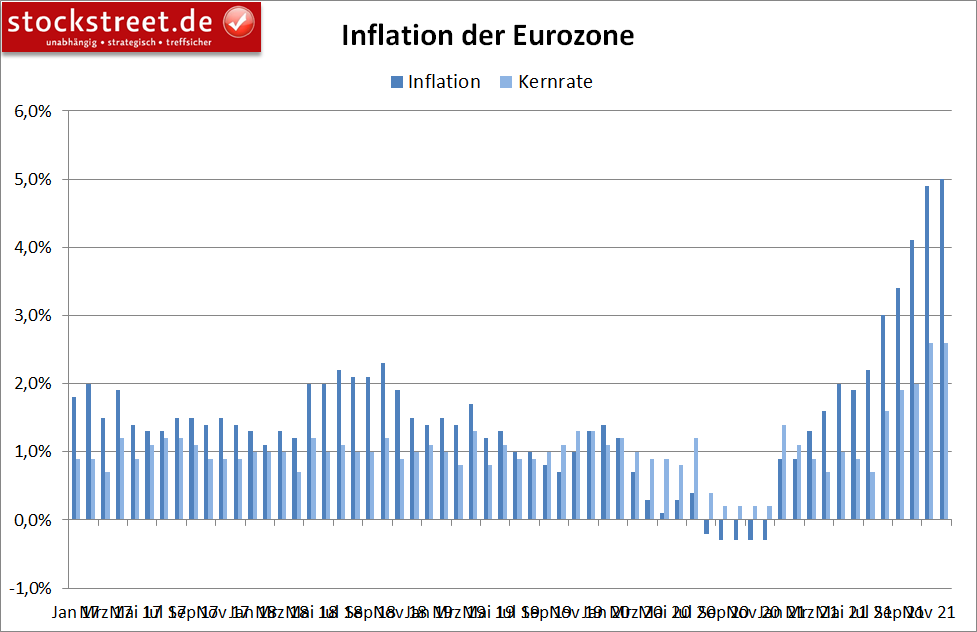

Einen Tag zuvor waren die vorläufigen Inflationsdaten der Eurozone für den Monat Dezember veröffentlicht worden, die mit einer Jahresrate von 5,0 % auf ein neues Hoch im aktuellen Zyklus kletterten (November: 4,9 %). Das ist der höchste Anstieg seit Beginn der Statistik 1997.

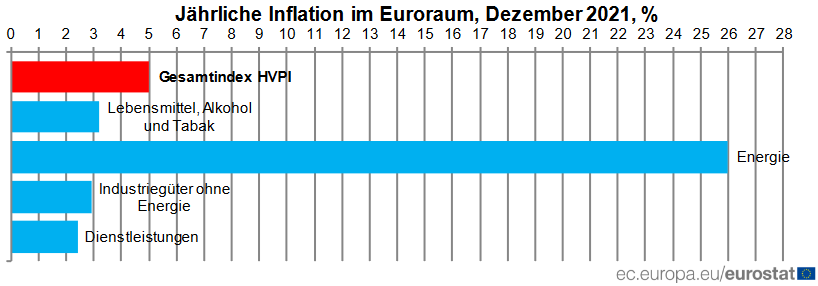

Der Anstieg der Preise für „Energie“ wies dabei im Dezember mit +26,0 % die höchste jährliche Rate auf (nach +27,5 % im November), gefolgt von „Lebensmitteln, Alkohol und Tabak“ (3,2 %, gegenüber 2,2 % im November), „Industriegütern ohne Energie“ (2,9 %, gegenüber 2,4 % im November) und „Dienstleistungen“ (2,4 %, gegenüber 2,7 % im November).

Bullisher Ausbruch entpuppt sich als Fehlsignal

Allerdings ist der Wechselkurs bereits kurz nach seinem bullishen Ausbruch unter die horizontale Linie des Dreiecks und somit das Ausbruchsniveau zurückgefallen, womit das bullishe Ausbruchssignal neutralisiert wurde. Dabei lässt sich auch diese Kursentwicklung in einen Zusammenhang mit Aussagen von EZB-Vertretern bringen.

So warnte EZB-Direktorin Isabel Schnabel Ende vergangener Woche davor, die Zinsen zu schnell zu erhöhen. Denn die EZB gehe davon aus, dass die Inflation in 1 bis 3 Jahren deutlich sinken werde, sagte sie der „Süddeutsche Zeitung“ (Samstagausgabe). „Darum dürfen wir die Zinsen nicht zu früh erhöhen. Das könnte dazu führen, dass der Aufschwung abgewürgt wird“, so Schnabel.

Es droht ein neues Korrekturtief

Obwohl eigentlich klar ist, dass Zinsanhebungen derzeit überhaupt nicht auf der Agenda der EZB stehen, sondern sich die Notenbank zunächst um die Anleihekäufe kümmert, drückte dies den EUR/USD wieder nach unten. Und dadurch besteht nun die Gefahr, dass dieser Fehlausbruch in Form einer Bullenfalle bearishe Konsequenzen nach sich zieht, bis hin zu einem weiteren Korrekturtief. Denn häufig folgt auf ein Fehlsignal eine starke Kursbewegung in die entgegengesetzte Richtung. Und weiter fallende Kurse würden zum übergeordneten Chartbild passen (siehe folgender Chart).

Denn nachdem der Wechselkurs Mitte November das 61,80%-Fibonacci-Retracement des Anstiegs von 2020 noch in zwei Anläufen knapp verteidigen konnte (siehe Börse-Intern vom 19.11.2021), fielen die Notierungen in den Folgetagen deutlich darunter, auch auf Schlusskursbasis. Und seitdem gilt der vorherige 5-gliedrige Aufwärtstrend (siehe grünes Rechteck) aus Sicht der Fibonacci-Marken als beendet.

Zudem hatte ich bereits am 13. Oktober bemängelt, dass die vermeintliche ABC-Korrektur schon fast so lange anhielt wie die vorangegangene 5-gliedrige Aufwärtsbewegung (rotes Rechteck vs. grünes Rechteck). Inzwischen läuft der Abwärtstrend schon deutlich länger als der vorherige Aufwärtstrend.

Außerdem hatte sich die Abwärtsbewegung zum jüngsten Tief hin (Welle C oder 3) deutlich beschleunigt (siehe auch Börse-Intern vom 16.11.2021). Die vermeintliche Welle C wurde dadurch im Verhältnis zur Welle A relativ lang, womit das Chartbild gegen eine ABC-Korrektur und für einen 5-gliedrigen Abwärtstrend spricht. Auf diese Gefahr wurden die Leser des Target-Trend-Spezial in den regelmäßigen EUR/USD wiederholt hingewiesen. Und mit dem aktuellen Fehlausbruch hat sich womöglich nur die Welle 4 ausgebildet, auf die durch die Bullenfalle nun noch eine Welle 5 folgen könnte.

Welle 4 könnte sich noch etwas fortsetzen

Allerdings muss es nun nicht sofort zu dynamisch weiter fallenden Kursen kommen. Es ist alternativ denkbar, dass sich die aktuelle Welle 4 noch etwas ausdehnt, da diese im Verhältnis zu den möglichen Wellen 1, 2 und 3 bislang noch relativ klein ist. So könnte sich die aktuelle Kurserholung im Rahmen eines Aufwärtstrends noch etwas fortsetzen (grün im folgenden Chart).

Jedenfalls hatte ich in der Börse-Intern vom 16. November einen spekulativen Long-Trade im Bereich des 61,80er Retracements bei 1,12889 USD ins Spiel gebracht, mit dem man auf eine Kurserholung setzen konnte. Diesen sollte man nun auf Einstiegskurs absichern, da sich die Chancen auf eine stärkere Kurserholung vorerst zerschlagen haben.

Stattdessen gilt für Devisen-Trader nun wieder primär der alte Rat: Erst wenn das Tief der möglichen Welle A bei rund 1,17 USD zurückerobert wird, dürften Long-Positionen wieder größeres Potential haben. Dabei gehe ich weiterhin davon aus, dass wir dieses Niveau früher oder später wiedersehen werden, weil die EZB der Fed in einigem Zeitabstand letztlich geldpolitisch folgen und sich der Zinsvorteil des US-Dollar nur in begrenztem Maße ausweiten und letztlich wahrscheinlich wieder einengen wird. Zudem überwiegen langfristig die Argumente gegen den Dollar – die Zwillingsdefizite der USA (Handels- und Haushaltsdefizit) lassen grüßen.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus