Geringe Volatilität – das gilt es nun zu beachten

Man könnte sich von den aktuellen Marktbewegungen schon seit einigen Tagen arg gelangweilt fühlen. Denn insbesondere am Aktienmarkt herrscht zwar weiterhin eine freundliche Stimmung, doch geht es mit den Kursen dabei weder nennenswert nach oben, noch kommt es nach den zuvor teils sehr starken Kurserholungen zu den erwarteten Rücksetzern. Stattdessen erleben wir lediglich Konsolidierungen auf den erreichten Niveaus, die sich in recht engen Grenzen abspielen.

Dabei ist es völlig egal, ob man sich den DAX, MDAX, SDAX, Euro STOXX 50, Dow Jones, S&P 500 oder Nasdaq 100 etc. anschaut. Überall erhält man beim Blick auf den Kursverlauf der vergangenen Handelstage das gleiche Bild.

Hohe Gewinne nur mit höherem Risiko

Um in einem solchen Markt Trading-Gewinne zu erzielen, muss man versuchen, sehr kleine Kursbewegungen ausnutzen. Damit diese erkleckliche Erträge abwerfen, muss man entweder den Kapitaleinsatz oder den Hebel erhöhen. Das kann allerdings zu einem Problem werden, wenn man sich von der volatilitätsarmen Marktphase einlullen lässt.

Verlässt man sich darauf, dass die Handelsspannen eng bleiben, geht man womöglich höhere Risiken ein, um noch lohnenswerte Gewinne einzufahren. Kommt es dann aber wieder zu größeren Kursbewegungen und laufen diese in die falsche Richtung, kann das Depot plötzlich in eine Schieflage geraten. – Ein typischer Anfängerfehler.

Seien Sie sich also der Risiken bewusst, wenn Sie Ihre Handelsstrategie an die aktuelle volatilitätsarme Marktphase anpassen!

Es herrscht derzeit der typische Gewöhnungseffekt

Gestützt wird die aktuelle Ruhe am Markt übrigens dadurch, dass es kaum Nachrichten gibt, an die man sich nicht schon längst gewöhnt hat. Egal, ob der Krieg in der Ukraine oder die Sorge vor der Inflation und steigenden Zinsen – auf Neuigkeiten dazu reagieren die Kurse aktuell kaum noch. So kann man derzeit auch immer noch viel über Wortmeldungen von Notenbankern lesen. Aber die Zinserwartungen verändern diese kaum. Und daher bleiben auch die Kurse am Aktien-, Anleihe- und Devisenmarkt derzeit relativ unbewegt. Seien Sie aber gewiss, dass solche Marktphasen irgendwann enden!

EUR/USD am Widerstandsbereich abgeprallt

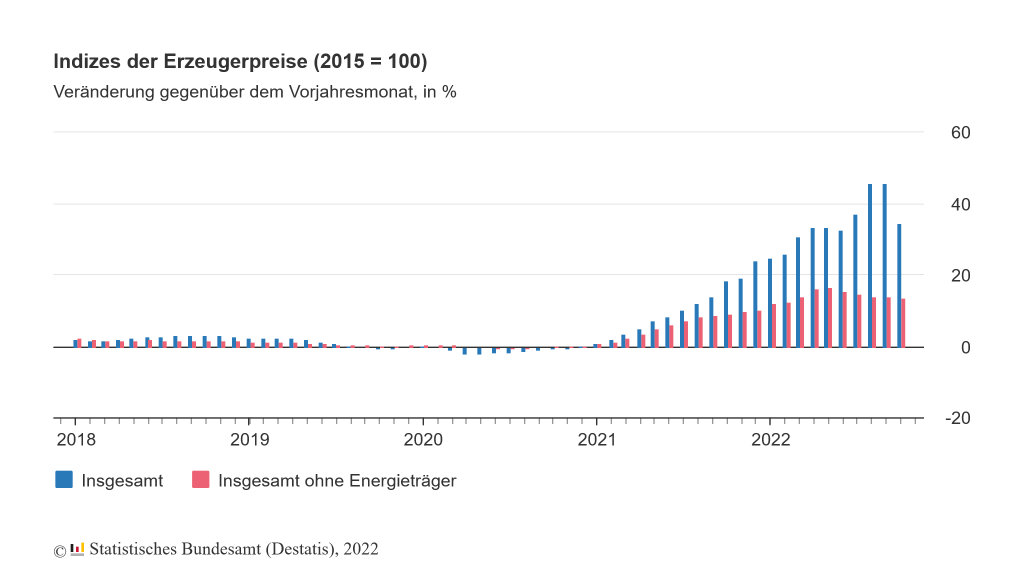

Eine etwas größere Bewegung gab es gestern beim EUR/USD, als gemeldet wurde, dass die deutschen Hersteller ihre Preise im Oktober erstmals seit zweieinhalb Jahren gesenkt haben. Im Vergleich zum Vormonat gingen die Erzeugerpreise um durchschnittlich 4,2 % zurück. Dies war der erste Preisrückgang seit Mai 2020. Und er kam völlig überraschend. Denn Ökonomen hatten mit einem Anstieg von 0,9 % gerechnet, nachdem es im September sogar noch ein Plus von 2,3 % gegeben hatte.

Im Vergleich zum Vorjahresmonat schwächte sich die Teuerungsrate der Erzeugerpreise auf 34,5 % ab, nachdem es im August und September mit jeweils +45,8 % die höchsten Anstiege seit Beginn der Erhebung im Jahr 1949 gegeben hatte.

Weil mit dem jetzigen Rückgang die Inflationssorgen etwas gedämpft wurden und dies womöglich weniger starke Leitzinsanhebungen durch die Europäische Zentralbank (EZB) zur Folge hat, gab der EUR/USD etwas nach.

EUR/USD am Widerstandsbereich abgeprallt

Er fiel dabei unter die ehemalige Unterstützungszone zurück (grün im folgenden Chart) und prallte damit klar von der Abwärtstrendlinie ab (dick rot, roter Pfeil).

Nach den zuvor starken Wechselkursgewinnen war ein solcher Rücksetzer aber charttechnisch zu erwarten. Und daher hat sich nicht viel geändert, auch nicht gegenüber der EUR/USD-Analyse vom Freitag (siehe „EUR/USD: Trendbruch nachhaltig“). Die Kurserholung ist noch intakt, solange die Notierungen nicht erneut bis zur Parität bzw. unter das Zwischenhoch vom 27. Oktober bei 1,0094 USD abrutschen.

Ölpreis konnte wichtige Marken erneut verteidigen

Ebenso haben derzeit Nachrichten keinen nachhaltigen Einfluss auf die Ölpreise. Diese gaben vorgestern nur kurzzeitig relativ kräftig nach, als einerseits erneut steigende Corona-Zahlen in China Ängste vor neuerlichen Lockdown-Maßnahmen in der zweitgrößten Volkswirtschaft der Welt schürten und andererseits Gerüchte über eine angebliche Produktionserhöhung der OPEC aufkamen. Da diese Gerüchte von Saudi-Arabien dementiert wurden, sprangen die Ölpreise wieder an und holten die Kursverluste auf. Das Spielchen endete dadurch vorgestern in einer Tageskerze mit einem kleinen Körper und einer langen Lunte (siehe grüner Pfeil im folgenden Chart).

Mit dieser Intraday-Wende konnten womöglich weitergehende Kursverluste verhindert werden, die durch das Unterschreiten des vorherigen Korrekturtiefs drohten.

Ölpreis konnte wichtige Marken erneut verteidigen

Angesichts dieser Preisentwicklung und der damit drohenden weitergehenden Preisschwäche scheint es aus Sicht der OPEC+ doch eine sinnvolle Maßnahme gewesen zu sein, Anfang Oktober eine Reduzierung der Förderquoten um 2 Millionen Barrel pro Tag (bpd) zu beschließen (siehe auch Börse-Intern vom 5. Oktober). Denn schon damals hatte der Ölpreis der US-amerikanischen Sorte West Texas Intermediate (WTI) beinahe die horizontalen Marken bei 78,4 und 76,87 USD unterschritten (rote horizontale Linien), was im Erfolgsfall angesichts des dann charttechnisch bearishen Signals womöglich weitere Kursverluste nach sich gezogen hätte.

Durchschnittspreis von 75 Dollar weiterhin im Visier

Grundsätzlich scheint die Abwärtstendenz beim Ölpreis aber noch intakt. Der Abwärtstrendkanal (rot) wurde zwar auf der Oberseite zwei Mal gebrochen, nachdem es zuvor auch zum Bruch einer Abwärtstrendlinie gekommen war (grüner Kreis), doch prallten die Notierungen dabei jeweils an der ehemaligen Unterstützung bei 93,51 USD ab (grüne horizontale Linie). Und sie fielen dadurch zurück in den Abwärtstrendkanal, womit beide Ausbruchsversuche scheiterten.

Dadurch kam keine neue Stärke auf, sondern die horizontalen Unterstützungen wurde lediglich von unten getestet und der vorherige Rutsch darunter bestätigt. Das ist bearish zu werten. Zumal auf die damit gebildeten tieferen Hochs mit der vorgestrigen Tageskerze ein tieferes Tief folgte. Auch wenn dieses nicht nachhaltig war, liegen damit weiterhin eine Abwärtstendenz und ein Abwärtstrend vor.

Aktuell wäre es allerdings auch denkbar, dass der WTI-Preis in eine Seitwärtsbewegung zwischen 93,50 und rund 77 USD eingeschwenkt ist. Sollte sich diese Spanne jedoch einengen, weil der Preis das obere Ende nicht mehr erreichen kann, sondern eher zum unteren Ende neigt, könnte sich der Abwärtstrend fortsetzen und sich der Ölpreis, wie von mir erwartet (siehe Börse-Intern vom 5. Oktober), wieder am Durchschnittspreis von 75 Dollar einpendeln.

Das könnte dann die Inflationssorgen weiter lindern und damit die Aktienkurse stützen. Interessant wird dabei zu beobachten sein, wie der Preisdeckel auf russisches Öl wirken wird, der am 5. Dezember in Kraft treten soll.

Ich wünsche Ihnen jedenfalls viel Erfolg an der Börse

Ihr

Sven Weisenhaus