Der EUR eröffnet gegenüber dem USD bei 1,0713 (05:24 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0650 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 156,01. In der Folge notiert EUR-JPY bei 167,15. EUR-CHF oszilliert bei 0,9824.

Märkte: Fed mit ruhiger Hand und Unterstützung für Kapitalmarkt

An den Finanzmärkten bleibt die Stimmung zunächst einmal trübe. Auch die Sitzung des Offenmarktausschusses der Federal Reserve konnte daran nichts ändern. Eine erwartete ruhige Hand bei der Zinspolitik und eine unerwartet stark bewegte Hand, um Druck aus dem Kapitalmarkt zu nehmen (siehe unten), konnten keine neue Zuversicht generieren.

Das Datenpotpourri generierte in den letzten 48 Stunden positive Nachrichten aus Europa bezüglich höher als erwartet ausgefallener Erstschätzungen der Wirtschaftsleistungen. Auch der US-ADP-Beschäftigungsreport fiel positiv aus. Die US-Sentiment-Indikatoren, ob der PMI aus Chicago, das Verbrauchervertrauen nach Lesart des Conference Board oder ISM PMI für das Verarbeitende Gewerbe enttäuschten aber durch die Bank (siehe Datenpotpourri).

An der Nachrichtenfront erreichten uns bezüglich Deutschlands mahnende Worte seitens des DGB und seitens EY. Dort werden jetzt die Themen aufgenommen, die Sie aus diesem Report seit langer Zeit kennen.

Die US-Sanktionspolitik gegen Russland treibt seltene Blüten. Einerseits wird man jetzt im Sektor Uran aktiv. Die USA verhängen ein Importverbot für russisches Uran. Das Verbot sieht Ausnahmeregelungen vor, um nationale Engpässe auszuschließen. Andererseits lockert man massiv bei Energie. Die US-Regierung setzte am 29. April 2024 Sanktionen gegen russische Banken im Energiehandel bis zum 1. November 2024 mit der "General License NO- 81" aus (Link). Hier lässt sich interessenorientierte Politik par excellence erkennen. Können wir das auch?

An den Aktienmärkten dominiert die Farbe "rot". So verloren der Late Dax 1,26% und der EuroStoxx 1,66%. In den USA gaben der S&P 500 um 1,57%, der Dow Jones um 1,47% und der US Tech 100 um 1,87% nach. In Fernost ergab sich Stand 07:54 Uhr folgendes Bild. Der Nikkei (Japan) gab um 0,1% nach, der CSI 300 (China) verlor 0,54% und der Kospi (Südkorea) 0,17%. Dagegen legten der Sensex (Indien) um 0,16% und der Hangseng (Hongkong) um 2,49% zu.

Rentenmärkte halten die hohen Renditeniveaus. 10-jährige Bundesanleihen rentieren aktuell mit 2,58% und 10-jährige US-Staatsanleihen mit 4,61%.

Federal Reserve; Offenmarktausschusssitzung

Der Offenmarktausschuss der Federal Reserve agierte bezüglich der Zinspolitik erwartungsgemäß abwartend. Es bleibt bei dem Leitzinssatz von 5,25% - 5,50% und dem Anlagesatz von 5,40%. Das Volumen der zukünftigen Bilanzverschlankung der Federal Reserve wurde jedoch markant von 60 auf 25 Mrd. USD pro Monat verringert.

Kommentar: Mit der verringerten Bilanzverschlankung will man seitens der Federal Reserve offenbar Druck aus dem Kapitalmarkt nehmen, nachdem die Rendite der 10-jährigen US- Treasuries zuletzt markant anstieg und das Volumen anstehender Emissionen zur öffentlichen Finanzierung massiv ist. Zwischen den Zeilen lässt sich trotz zuletzt dominanter "falkenhafter" Statements seitens der US-Granden Taubengefieder passend zu den Zielen bei den anstehenden US-Wahlen erkennen.

DGB warnt vor Abwanderung

DGB-Chefin Fahimi warnte vor einer Abwanderung von Industriebetrieben. Es ginge mittlerweile an die Substanz. Industriebranchen, die viel Energie benötigten, hätten zunehmend Probleme mit ihren Kosten. Das müssten wir ernst nehmen. Sie machte sich Sorgen um die industriellen Wertschöpfungsketten. Vor allem in der Chemieindustrie drohte etwas wegzubrechen.

Auch die Produzenten von Papier, Zement, Keramik und Stahl stünden enorm unter Druck. Die energieintensiven Industrien verlagerten schon jetzt Zukunftsinvestitionen und könnten mittelfristig im großen Stil abwandern. Schon allein, weil die Subventionspolitik in den USA und China eine ganz andere wäre. Der Staat müsste dort gezielt unterstützen, wo ganze Geschäftsmodelle wegen der nicht mehr wettbewerbsfähigen Energiepreise in Deutschland wegbrächen.

Kommentar: Die in diesen Reports schon seit langem aufgegriffenen Themen kommen jetzt bei dem DGB an. Das erfreut, es ist aber spät, es hat die Qualität der Nacherzählung, denn die Schäden (siehe unten E&Y Studie) sind markant.

E&Y Studie - Weniger ausländische Investitionen in Europa und Deutschland

Europa und insbesondere Deutschland locken einer Ernst & Young Studie zufolge weniger ausländische Investitionen an. Die Zahl der Neuansiedlungen und Erweiterungen sei im vergangenen Jahr auf dem Kontinent um 4% auf 5694 Projekte gefallen. Das 2019 erreichte Niveau werde um 11% verfehlt. Attraktivster Standort blieb Frankreich (1194 Projekte, -5%). Der zweite Rang ging an das UK. Das UK verzeichnete gegen den Trend einen Anstieg um 6% auf 985 Projekte.

Besonders ausländische Software- und IT-Anbieter zog es nach Großbritannien. In Deutschland fiel das Minus mit 12% auf 733 Projekte kritisch aus. O-Ton E&Y: "Industrielle Investoren wurden durch das rezessive Umfeld, die hohen Energiepreise und die Sorge um die Sicherheit der Energieversorgung abgeschreckt. Komplexe Bürokratie und hohe Arbeitskosten schränken auch weiterhin die Fähigkeit Deutschlands ein, mehr ausländische Unternehmen anzuziehen."

Kommentar: Diese Studie mahnt Berlin, eine nahezu vollständige Kehrtwende hinzulegen. Dabei geht es auch um interessenorientierte Politik, die die Unternehmen und Bürger nicht nur erwarten dürfen, sondern sogar einfordern müssen (Eide der Regierung). Bezüglich interessenorientierter Politik: Die US-Regierung setzte am 29. April 2024 Sanktionen gegen russische Banken im Energiehandel bis zum 1. November 2024 mit der "General License NO-81" aus (Link). Will man vor der US-Wahl niedrigere Energiepreise?

"Europa braucht dringend ausländische Investitionen, und diese Studie sollte ein Weckruf für den gesamten Kontinent sein", so E&Y-Expertin Julie Linn Teigland.

Kommentar: So ist es!

Datenpotpourri der letzten 48 Handelsstunden

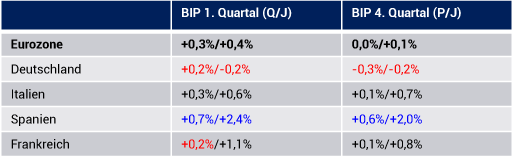

Eurozone: BIPs positiver als erwartet

Die Entwicklung der BIPs der Länder und der Eurozone setzen einen konjunkturellen positiven Akzent. Sie ändern aber nichts an strukturellen Problemstellungen. Dort bleibt viel zu tun.

Eurozone: Die Verbraucherpreise nahmen per April gemäß Erstschätzung im Jahresvergleich um 2,4% (Prognose und Vormonat 2,4%) zu. Die Kernrate stieg im Jahresvergleich um 2,7% (Prognose 2,6%, Vormonat 2,9%).

Deutschland: Die Einzelhandelsumsätze nahmen per März im Monatsvergleich um 1,8% (Prognose 1,1%) nach zuvor -1,9% zu. Im Jahresvergleich kam es zu einem Anstieg um 0,3% nach zuvor -2,7%.

Deutschland: Die Importpreise stiegen per März im Monatsvergleich um 0,4% (Prognose 0,2%, Vormonat -0,2%). Im Jahresvergleich kam es zu einem Rückgang um 3,6% (Prognose -3,8%) nach zuvor -4,9%.

Deutschland: Die Arbeitslosenquote in der saisonal bereinigten Fassung stellte sich per April erwartungsgemäß auf unverändert 5,9% (Zahl der Arbeitslosen plus 10.000).

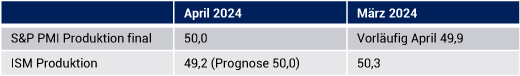

USA: PMIs und Stimmungsindikatoren werfen längere Schatten!

Gemäß ADP Report wurden per April in der Privatwirtschaft 192.000 Jobs geschaffen (Prognose 175.000, Vormonat revidiert von 184.000 auf 208.000).

Die Arbeitskosten nahmen per 1. Quartal 2024 um 1,2% (Prognose 1,0%) nach zuvor 0,9% zu. Hintergrund ist maßgeblich der Anstieg der Saläre im öffentlichen Sektor.

Laut Case/Shiller Hauspreisindex nahmen die Hauspreise im 20 Städtevergleich im Monatsvergleich um 0,6% und im Jahresvergleich um 7,3% zu (Prognose 6,7%, Vormonat 6,6%).

Der Einkaufsmanagerindex aus Chicago verzeichnete per April einen unerwarteten Rückgang von 41,4 auf 37,9 Punkte (Prognose 45,0). Es ist der schwächste Wert seit November 2022. Der Index des Verbrauchervertrauens nach Lesart des Conference Board kollabierte von 103,1 (revidiert von 104,7) auf 97,0 Zähler (Prognose 104,0). Es ist der niedrigste Stand seit 07/2022. Der MBA Hypothekenmarktindex stellte sich per 26. April auf 192,1 nach zuvor 196,7 Zählern.

Derzeit ergibt sich für den EUR gegenüber dem USD eine negative Tendenz. Ein Überwinden des Widerstandsniveaus bei 1,0950 – 1,0980 negiert das für den EUR negative Szenario.

Viel Erfolg!

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG (ETR:NF4), die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.