Der aggressivste Straffungszyklus der Zentralbanken seit Jahrzehnten geht seinem Ende entgegen. Hier ist unser detaillierter Leitfaden zu den globalen Zentralbanken, bevor in den kommenden Wochen wichtige Sitzungen anstehen.

Das Ende einer Ära der aggressiven Straffung

Es wird immer deutlicher, dass die jüngsten Spannungen im Bankensektor ihre Spuren in der Weltwirtschaft hinterlassen werden, auch wenn die akute Phase der Krise vorbei zu sein scheint. Nach der aggressivsten Straffung der Zentralbanken seit Jahrzehnten beginnen sich in den zinssensiblen Bereichen der Wirtschaft Risse zu bilden. Erste Zinssenkungen zeichnen sich ab, und wir erwarten, dass die ersten Zentralbanken noch vor Jahresende mit der Lockerung ihrer Geldpolitik beginnen werden.

Derzeit sind die Entscheidungsträger jedoch davon überzeugt, dass sie über die nötigen Instrumente verfügen, um mit den Schwachstellen im Finanzsystem umzugehen, sobald diese auftreten, so dass sich die Geldpolitik weiterhin voll und ganz auf die Inflation konzentrieren kann. Es ist zu erwarten, dass sich diese Sichtweise bei den kommenden Zentralbanksitzungen durchsetzen wird, zumal die Inflationsdaten in den großen Volkswirtschaften weiterhin schmerzhaft hoch ausfallen.

So dürften die Notenbanken in den Industrieländern, von einigen Ausnahmen abgesehen, die Zinsen kurzfristig weiter anheben. Diese Entwicklung steht im Gegensatz zu Mittel- und Osteuropa und Asien, wo die Leitzinsen größtenteils bereits ihren Höhepunkt erreicht haben.

In diesem Artikel besprechen unsere Erwartungen für die nächste Sitzungsrunde und die zugrunde liegenden Überlegungen sowie - in einer Zeit erhöhter Ungewissheit - die Hauptrisiken für unsere Einschätzungen.

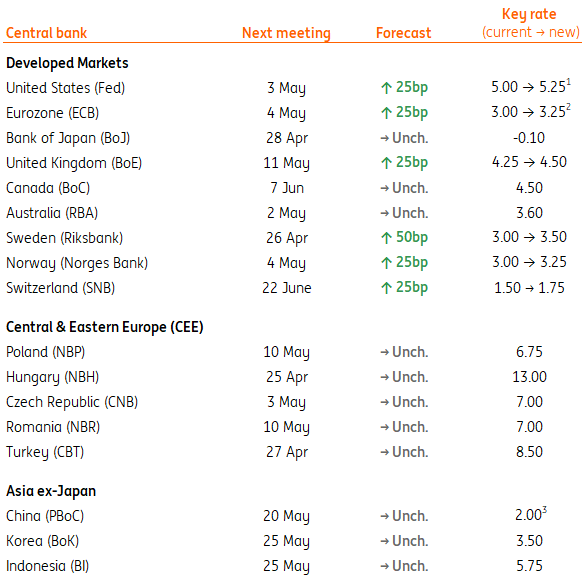

Unsere Prognosen zu den kommenden Maßnahmen der Zentralbanken auf einen Blick

Zentralbanken der Industrieländer

Prognosen zu den Maßnahmen der wichtigsten Zentralbanken

Quelle: Macrobond, ING (AS:INGA)

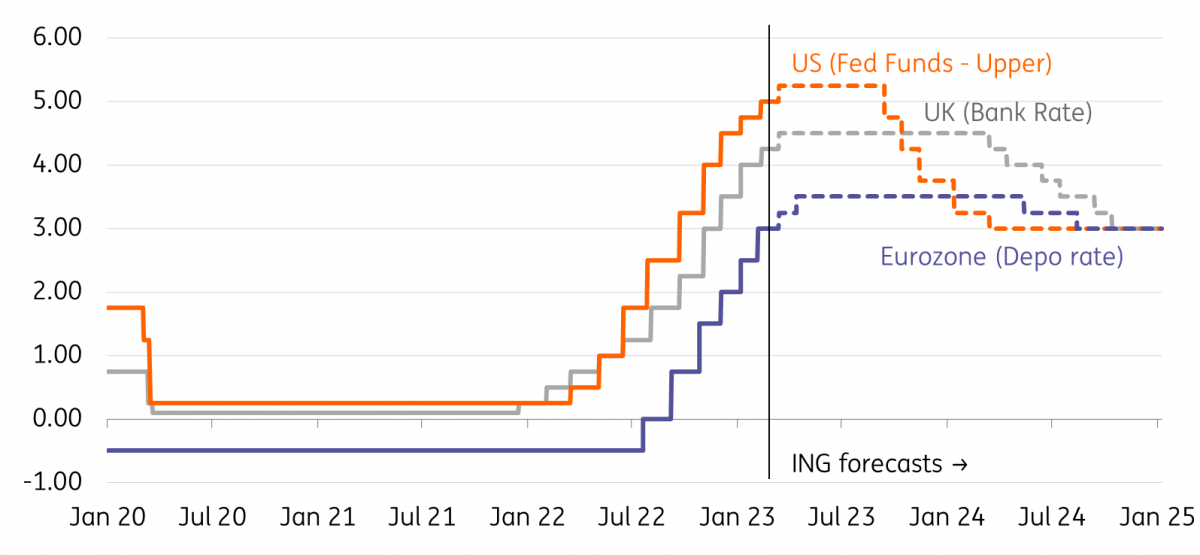

Federal Reserve

Unsere Prognose: Eine Erhöhung um 25 Basispunkte im Mai markiert den Zinsgipfel. Nach einer sechsmonatigen Pause werden die Zinssätze im November und Dezember um 50 Basispunkte gesenkt, damit sollten die Fed Funds im 2. Quartal 2024 bei 3 % liegen.

Begründung: Nach dem aggressivsten geldpolitischen Straffungszyklus seit 40 Jahren bilden sich die ersten Risse. Der Immobilienmarkt leidet unter den hohen Zinsen, die Stimmung in der Wirtschaft nähert sich rezessivem Territorium, während die jüngsten Spannungen im Bankensektor signalisieren, dass sich die Kreditvergabebedingungen erheblich verschärfen werden. Die Chancen für eine harte Landung der Wirtschaft steigen, das sollte einen schnelleren Rückgang der Inflation zur Folge haben. Das Doppelmandat der Fed - Preisstabilität und Vollbeschäftigung - gibt ihr die Flexibilität, rasch mit Zinssenkungen zu reagieren.

Risiken unserer Prognose: Die anhaltende Inflation im Dienstleistungssektor, die durch die angespannte Lage auf dem Arbeitsmarkt verursacht wird, könnte die Fed zu weiteren Zinserhöhungen motivieren. Umgekehrt könnten die strengeren Anforderungen bei der Kreditvergabe, eine Zahlungsunfähigkeit der Regierung und die Wiedereinführung der Rückzahlung von Studentenschulden zu einem noch tieferen Abschwung führen, der eine aggressivere Zinssenkung der Fed auslöst.

Europäische Zentralbank

Unsere Prognose: Eine Zinserhöhung um 25 Basispunkte im Mai und eine letzte Erhöhung um 25 Basispunkte im Juni. Die erste Zinssenkung ist nicht vor der 2. Hälfte des Jahres 2024 zu erwarten.

Begründung: Die EZB will nicht länger der bedingungslose Kreditgeber der letzten Instanz für die Finanzmärkte, die Regierungen der Eurozone oder die Wirtschaft der Region sein. Auch wenn die Gesamtinflation weiter zurückgehen wird, sprechen der ausgeprägte Pipeline-Druck im Dienstleistungssektor sowie die hartnäckig hohe Kerninflation für weitere Zinserhöhungen und einen längeren Zeitraum, in dem die Zinsen auf hohem Niveau bleiben werden. Selbst wenn die geldpolitische Straffung die wirtschaftlichen Aussichten für die Eurozone weiter verschlechtert, wird die EZB eine Abkehr von ihrem derzeitigen Kurs erst dann in Erwägung ziehen, wenn sich sowohl die prognostizierte als auch die tatsächliche Inflation wieder deutlich in Richtung der 2%-Marke bewegt.

Risiken unserer Prognose: In einem günstigeren wirtschaftlichen Umfeld könnte die EZB ihre Zinsen weiter anheben als die derzeit erwarteten 50 Basispunkte. Andererseits könnten ein stärkerer Rückgang der Inflation und eine abrupte Lockerung der Geldpolitik in den USA die EZB Anfang 2024 zu einer Lockerung der Geldpolitik zwingen.

Bank of Japan

Unsere Prognose: Zinserhöhungen sind in diesem Jahr unwahrscheinlich, allerdings sind Anpassungen der Renditekurvensteuerung bereits im Juni möglich. Eine Möglichkeit wäre, dass sich die BoJ auf die Renditen fünfjähriger Staatsanleihen (JGB) konzentriert, anstatt wie bisher die 10-jährigen Renditen auf 0,5 % zu begrenzen.

Begründung: Angesichts des kräftigen Lohnwachstums und des moderaten Aufschwungs im Dienstleistungssektor wird die Kerninflation 2023 voraussichtlich über dem langfristigen Durchschnitt liegen. Außerdem wird der Ruf nach einer Korrektur der Verzerrungen auf dem Anleihemarkt lauter werden. Daher sollte die BoJ ihre aktive Zinskurvenkontrolle im Laufe des Jahres anpassen oder aufgeben und den Weg für eine Normalisierung der Leitzinsen im Jahr 2024 ebnen.

Risiken unserer Prognose: Die BoJ ist besorgt, dass die Wirtschaft in eine Deflation zurückfallen könnte. Sie wird sorgfältig prüfen, ob das starke Lohnwachstum in diesem Jahr nur ein einmaliges Ereignis ist, bevor sie entscheidet, ob sie die Änderung der Politik auf das nächste Jahr verschiebt.

Bank of England

Unsere Prognose: Eine Erhöhung um 25 Basispunkte im Mai, gefolgt von einer Pause. Keine Zinssenkung in diesem Jahr.

Begründung: Es sah so aus, als hätte die Bank of England ihren Straffungszyklus abgeschlossen, und in den jüngsten Äußerungen haben verschiedene Vertreter der Zentralbank versucht, sich Optionen offen zu halten. Die Bank hat jedoch erklärt, dass sie die Leitzinsen weiter anheben könnte, wenn es neue Anzeichen für eine „anhaltende Inflation“ gibt. Hier sollte man sich in Erinnerung rufen, dass die jüngsten Lohn- und Verbraucherpreisdaten über den Erwartungen des Marktes lagen, daher ist von einer weiteren Erhöhung im Mai auszugehen. Allerdings haben die politischen Entscheidungsträger deutlich erklärt, dass ein Großteil der Auswirkungen früherer Zinserhöhungen noch aussteht, so dass die Hürde für eine weitere Straffung über den Mai hinaus unserer Meinung nach hoch bleibt.

Risiken unserer Prognose: Wenn die Inflation im Bereich der Dienstleistungen weiter nach oben tendiert und sich die jüngsten Umfrageergebnisse, die auf einen geringeren Preisdruck hindeuten, allmählich umkehren, könnte die Bank noch weiter gehen. Allerdings erscheinen uns die drei oder vier Zinserhöhungen, die die Märkte derzeit einpreisen, extrem.

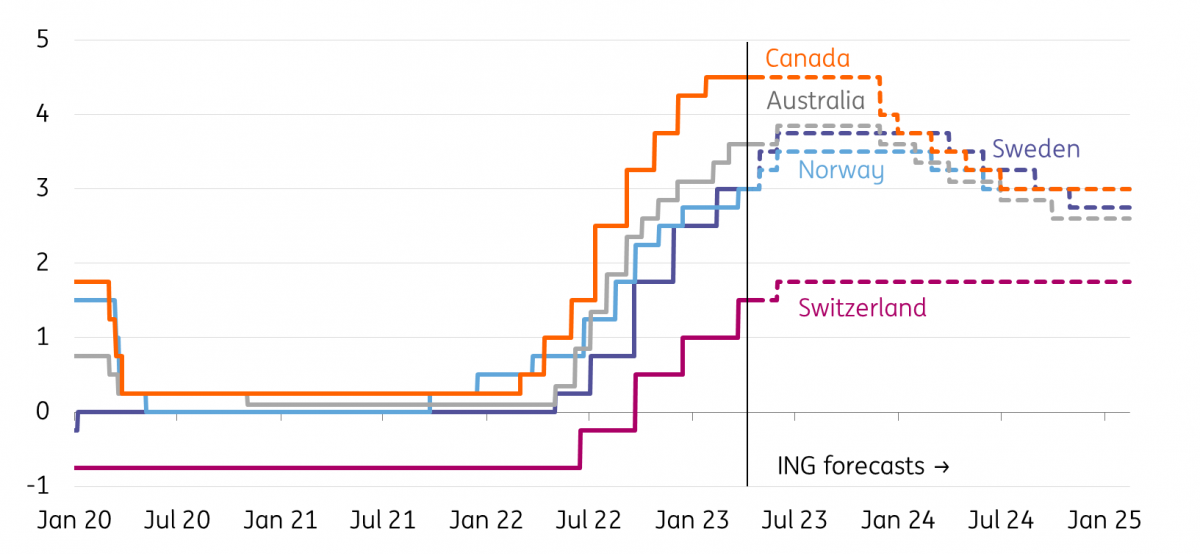

Die übrigen Zentralbanken der G10 - Prognosen

Quelle: Macrobond, ING

Bank of Canada

Unsere Prognose: Die Zinsen haben in Kanada ihren Höchststand bei 4,5 % erreicht, wobei die erste Zinssenkung im 4. Quartal 2023 erfolgen dürfte. Senkung des Leitzinses auf 3 % im Jahr 2024.

Begründung: Der Arbeitsmarkt ist angespannt, doch die Inflation verlangsamt sich schneller als von der BoC erwartet. Kanada ist von den Zinsänderungen der Zentralbanken stärker betroffen als die USA, da dorrt die Hypothekenzinsen für eine kürzere Dauer festgeschrieben werden und Millionen von Haushalten in diesem und im nächsten Jahr mit höheren Zinssätzen rechnen müssen. Die hohe Abhängigkeit Kanadas von den USA bei Finanzierungen, Exporten und Rohstoffpreisen erhöht die Abwärtsrisiken für die heimische Wirtschaft und die Inflation.

Risiken unserer Prognose: Die BoC ist besorgt, dass die Inflation zwar schnell sinkt, der angespannte Arbeitsmarkt und die hartnäckigen Inflationserwartungen bedeuten jedoch, dass sie vorerst keine Entwarnung geben kann. Dennoch scheint es wenig Begeisterung dafür zu geben, die Zinssätze wieder anzuheben, da die BoC ihre Politik für „restriktiv" hält; sie hat den Leitzins seit Januar bei 4,5 % gehalten.

Reserve Bank of Australia

Unsere Prognose: Keine Änderung.

Begründung: Nachdem die RBA ihre Straffung der Geldpolitik im April ausgesetzt hat, um weitere Informationen zu sammeln, wird sie wahrscheinlich einen weiteren Rückgang der Inflationsraten feststellen, der eine weitere Straffung auf dieser Sitzung nicht rechtfertigt.

Risiken unserer Prognose: Volatile Daten, wie z. B. die Arbeitsmarktzahlen, könnten für die RBA ein verwirrenderes Bild ergeben als die Inflationszahlen allein. Es ist aber schwer vorstellbar, dass diese so schlecht sind, dass sie eine weitere Zinserhöhung rechtfertigen. Unser Zinsgipfel von 3,85 % wird wohl in Kürze nach unten korrigiert werden müssen, um einem rascheren Rückgang der Inflation zu entsprechen, als die RBA selbst vorhersagt (sie geht davon aus, dass die Inflation erst im Jahr 2025 wieder den Zielwert erreicht, was unserer Meinung nach komplett falsch ist.)

Riksbank

Unsere Prognose: Zinserhöhung im April um 50 Basispunkte und möglicherweise weitere 25 Basispunkte im Juni.

Begründung: Die schwedische Wirtschaft hat zweifelsohne zu kämpfen, und der Immobilienmarkt ist angesichts des hohen Anteils variabler Hypotheken um 15 % eingebrochen. Derzeit liegt die Kerninflation jedoch deutlich über früheren Prognosen der Riksbank, daher ist der Ausschuss sichtlich besorgt über die Schwäche der SEK und die Auswirkungen auf die künftige Inflation. Die Zentralbank hat nur fünf Sitzungen im Jahr, muss also bei jeder einzelnen vorausschauend arbeiten, und hat signalisiert, dass sie der EZB voraus sein will. Diese Logik kann jedoch nur bis zu einem gewissen Grad gelten, wenn die zinssensiblen Bereiche der Wirtschaft unter Druck geraten.

Risiken unserer Prognose: Die verstärkte Sorge um eine schwache SEK dominiert alle anderen Überlegungen, und die Zinssätze steigen auf 4 % oder mehr.

Norges Bank

Unsere Prognose: Zwei weitere Zinserhöhungen um 25 Basispunkte im 2. Quartal.

Begründung: Die anhaltende Schwäche der NOK hat unter anderem dazu geführt, dass die Norges Bank ihre Prognosen im März um einige zusätzliche Zinserhöhungen erweitert hat. Seitdem hat sich nicht viel verändert. Die handelsgewichtete NOK hat sich stabilisiert, und die Kerninflation entspricht in etwa den Erwartungen. Daher gibt es derzeit keinen Grund, an der Prognose der Norges Bank zu zweifeln, wonach wir zwei weitere Erhöhungen um 25 Basispunkte erleben werden, bevor eine Pause eingelegt wird.

Risiken unserer Prognose: Eine weitere Schwäche der NOK und/oder ein erneuter Anstieg der weltweiten Zinssätze führt dazu, dass die Zinssätze in Richtung 4 % steigen.

Schweizerische Nationalbank

Unsere Prognose: Eine letzte Anhebung der Zinssätze um 25 Basispunkte im Juni und dann eine lange Pause.

Begründung: Nach einem Anstieg zu Beginn des Jahres ging die Inflation in der Schweiz im März deutlich von 3,4 % auf 2,9 % zurück, dieser Rückgang sollte sich in den kommenden Monaten noch fortsetzen. Dies Entwicklung und die Risiken für die Finanzstabilität dürften die SNB dazu veranlassen, im Juni eine letzte Zinserhöhung um 25 Basispunkte vorzunehmen, die geringer ausfällt als frühere Erhöhungen, um damit den Leitzins auf 1,75 zu erhöhen. Damit würde sich die Straffung auf insgesamt 250 Basispunkte belaufen, weit weniger als in anderen entwickelten Volkswirtschaften. Es wird erwartet, dass die SNB ihren Zinssatz bis Ende 2024 unverändert lässt.

Risiken unserer Prognose: Sollte sich die Inflation als hartnäckiger erweisen als gedacht, könnte der Zinssatz der Nationalbank weiter auf 2 % steigen.

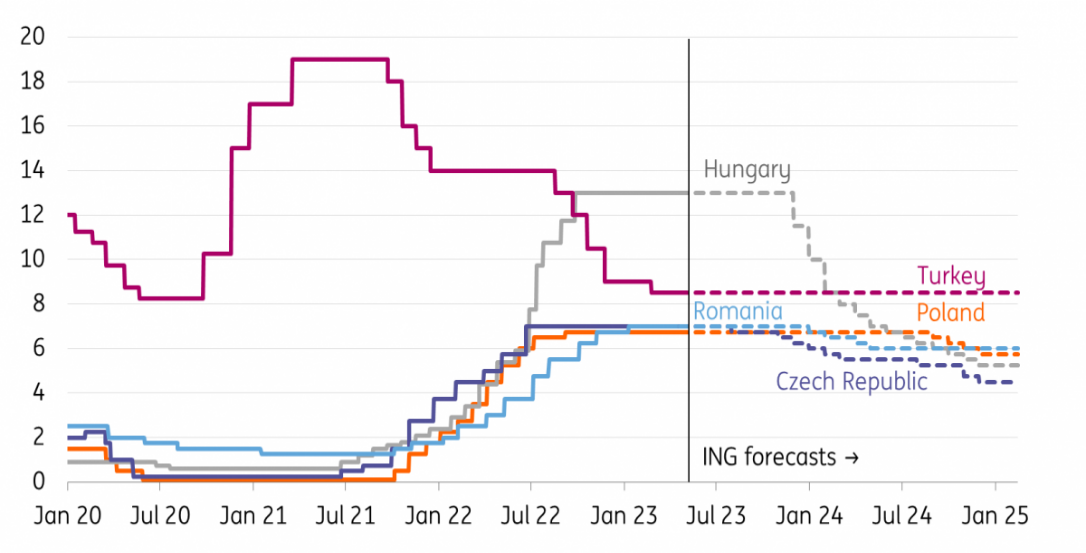

Zentralbanken in Mittel- und Osteuropa

Prognosen zu Maßnahmen der Zentralbanken

Quelle: Macrobond, ING

Nationalbank von Polen

Unsere Prognose: In diesem Jahr wird es hier keine Zinssenkungen geben. Die Lockerung der Geldpolitik wird voraussichtlich im 3. Quartal 2024 beginnen.

Begründung: Der Monatsanstieg der Kerninflation ist so hoch wie in den schlechtesten Monaten des Jahres 2022, obwohl die Verbraucherausgaben in den letzten beiden Quartalen zurückgegangen sind. Das hat die Zentralbank vermutlich dazu veranlasst, ihre offizielle Haltung zu ändern und bis Ende 2023 keine Zinssenkungen in Betracht zu ziehen. Das Preisniveau ist hartnäckig hoch, und die Desinflation wird hauptsächlich durch eine Umkehr der höheren Energiepreise verursacht. Die Inflation ist weit davon entfernt, sich eindämmen zu lassen, und die politischen Entscheidungsträger können es sich nicht leisten, ihre Geldpolitik trotz Anzeichen von Schwäche in der Realwirtschaft zu lockern. Während die Gesamtinflation in nächster Zeit wahrscheinlich schnell sinken wird, ist das Ziel der NBP von 2,5 % (+/- 1 Prozentpunkt) auf absehbare Zeit nicht in Sicht. Die makroökonomische Projektion der NBP vom März, die von unveränderten Zinssätzen ausgeht, erwartet eine Rückkehr des VPI zum Zielwert frühestens im Jahr 2025.

Risiken unserer Prognose: Der Markt rechnet damit, dass ein globaler Abschwung, der durch eine Kreditknappheit ausgelöst wird, oder ein schneller als erwarteter Rückgang des lokalen VPI die NBP zu Zinssenkungen im zweiten Halbjahr 23 veranlassen könnte. Dadurch würde sich der Wechselkurs des PLN geringfügig verschlechtern (bei gleichzeitiger struktureller Verbesserung der Leistungsbilanz).

Nationalbank von Ungarn

Unsere Prognose: Hier zeichnet sich gerade eine Umkehr zu einer lockeren Geldpolitik ab.

Begründung: Die NBH differenziert stark zwischen ihren Leitzins und den Mitte Oktober 2022 eingeführten zwischenzeitlichen Zielwerten (Temporary Targeted Tools „TTT“). Der Leitzins sorgt für die Preisstabilität. Da die Bekämpfung der Inflation in Ungarn ein langwieriger Prozess sein wird, erwarten wir eine Änderung des Leitzinses nicht vor Ende 2023. Das geldpolitische Instrument der Nationalbank ist die Tagesgeldeinlage (Teil des TTT), seine Aufgabe ist es, die Marktstabilität zu kontrollieren. Die jüngsten positiven Entwicklungen bei der Marktstabilität haben die Tür für eine Umkehr der geldpolitischen Strategie geöffnet. Dieser Prozess wird mit einer massiven Senkung des Tagesgeldsatzes im April beginnen, gefolgt von einem Zyklus von Zinssenkungen, der sich auf den effektiven Zinssatz von 18 % im Mai oder Juni auswirken wird.

Risiken unserer Prognose: Eine schwächere Kerninflation und eine Verschlechterung der Risikostimmung könnten den unvermeidlichen Lockerungszyklus verzögern.

Tschechische Nationalbank

Unsere Prognose: Restriktive Geldpolitik, begrenzter Spielraum für Zinssenkungen im Jahr 2023.

Begründung: Die Inflation ist nach wie vor hoch und liegt über dem Zielwert. Die CNB will Fortschritte bei der Eindämmung der Inflation sehen, bevor sie den Prozess einer Normalisierung der Zinssätze einleitet. Die neuen Vorstandsmitglieder haben sogar die Möglichkeit einer Zinserhöhung erwähnt, wenn das Lohnwachstum zu hoch bleibt. Es ist eher wahrscheinlich, dass die Normalisierung der Zinssätze erst dann eingeleitet wird, wenn die Inflation deutlich nachlässt.

Risiken unserer Prognose: Wenn das Lohnwachstum deutlich über 10 % liegt, könnte die CNB sogar eine Zinserhöhung erwägen.

Nationalbank von Rumänien

Unsere Prognose: Der Leitzins wird für den Rest des Jahres 2023 bei 7,00 % blieben, erste Zinssenkungen Anfang 2024.

Begründung: Sofern es nicht zu einer ernsthaften Rezession kommt (was derzeit nicht zu erwarten ist), wird die NBR höchstwahrscheinlich eine Konsolidierung des derzeitigen Disinflationstrends abwarten, bevor sie den nächsten Schritt unternimmt. Hier könnten reale positive Zinssätze einen Übergang zu Zinssenkungen auslösen. Wir halten dies im 1. Quartal 2024 für möglich. In der Praxis ist die Zentralbank bereits zu einem lockeren geldpolitischen Kurs übergegangen, indem sie einen historisch hohen Liquiditätsüberschuss auf dem Geldmarkt toleriert. Dadurch wurden die Marktzinsen unter den Leitzins gedrückt und die Einlagefazilität von 6,00 % wurde relevanter als der Leitzins von 7,00 %.

Risiken unserer Prognose: Außer der Geopolitik (und ihren Nebeneffekten) verfolgen wir das Verhalten anderer regionaler Zentralbanken (insbesondere der NBP) sehr aufmerksam, denn die fiskalische Seite des Policy-Mix zeigt Anzeichen von Schwäche, weil die Einnahmen im 1. Quartal 2023 hinter den Erwartungen zurückgeblieben sind.

Zentralbank der Türkei

Unsere Prognose: Die Wahlen im Mai sind ein wichtiger Impulsgeber für die Zinserwartungen.

Begründung: Das Leistungsbilanzdefizit ist weiter gestiegen, die Daten signalisieren zudem ein schwieriges Umfeld für außenwirtschaftliche Finanzierungen, da das Defizit fast vollständig durch Reserven finanziert wurde. Im Hinblick auf die Inflation werden die zusätzliche fiskalische Belastung durch die Wiederaufbaukosten und die unterstützende Haltung der Zentralbank die ohnehin schon hohe Gesamtinflation weiter nach oben treiben. Das Haushaltsdefizit hat sich ausgeweitet und ist im kumulierten Zwölfmonatsvergleich auf 2,4 % des BIP gestiegen (0,9 % am Ende des Vorjahres). Diese Indikatoren signalisieren, dass die Wirtschaft wieder ins Gleichgewicht gebracht werden muss.

Risiken unserer Prognose: Die derzeitige Politik stützt sich nicht nur auf niedrige Zinssätze, sondern auch auf eine selektive Kreditpolitik und eine „Liraisierungsstrategie“. Das Wahlergebnis wird darüber entscheiden, ob die Niedrigzinspolitik beibehalten wird oder eine Normalisierung der Geldpolitik mit einer Anpassung des Leitzinses zu erwarten ist.

Asien (ohne Japan)

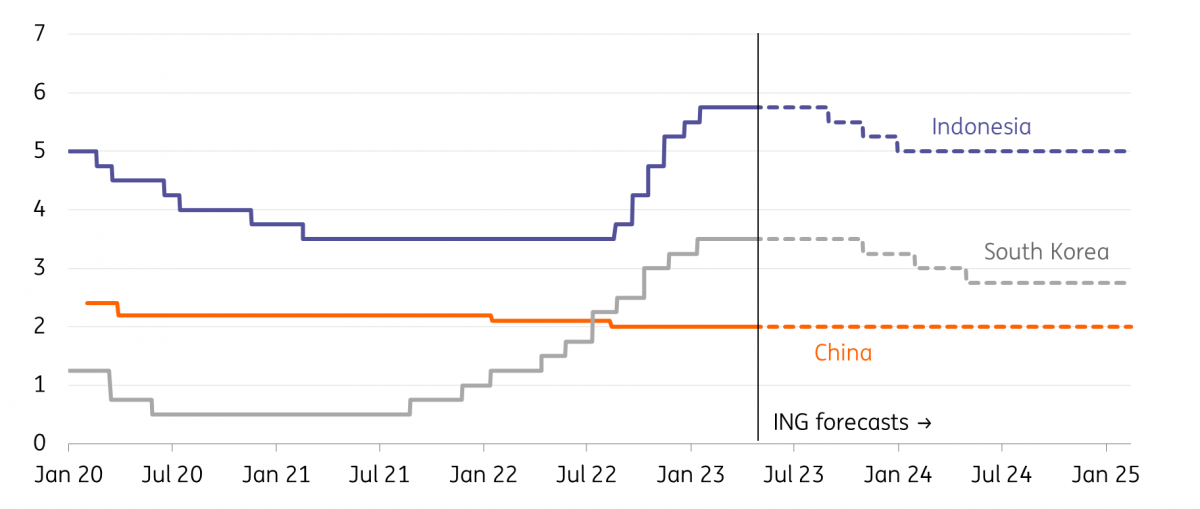

Asien (ohne Japan) - Prognosen zu den Maßnahmen der Zentralbanken

Quelle: Macrobond, ING

People’s Bank of China

Unsere Prognose: Keine weitere Lockerung durch die PBoC, es sei denn, die Wirtschaft zeigt unerwartete Schwächen.

Begründung: Das BIP ist im 1. Quartal 23 mit 4,5 % im Jahresvergleich schneller als erwartet gestiegen. Auch die Einzelhandelsumsätze haben im März im Vergleich zum Vorjahr um 10,6 % zugelegt, was darauf hindeutet, dass sich die Binnenwirtschaft allmählich erholt.

Risiken unserer Prognose: Die Exporte aus China sind insgesamt geschrumpft, obwohl die Daten für den Monat März einen Aufschwung zeigten. Die nachlassende Exportnachfrage könnte die Löhne im verarbeitenden Gewerbe unter Druck setzen und das Konsumwachstum gegen Ende des Jahres verlangsamen. Die PBoC könnte die Zinssätze präventiv senken und/oder durch eine Senkung des Mindestreservesatzes zusätzliche Liquidität schaffen, um Infrastrukturprojekte zu unterstützen. Das sollte den regionalen Verwaltungen helfen, ihre Zinskosten für Investitionen zu senken, da ihre Finanzkraft auch inmitten des Aufschwungs noch schwach ist.

Bank of Korea

Unsere Prognose: Die BoK hat ihren Zinserhöhungszyklus bei dem derzeitigen Leitzinssatz von 3,50 % abgeschlossen, die erste Zinssenkung wird im 4. Quartal dieses Jahres erfolgen.

Begründung: Die Inflationsrate wird im Laufe des Jahres voraussichtlich in Richtung der 2%-Marke sinken.

Risiken unserer Prognose: Die BoK wird aufgrund der Unsicherheiten bei den globalen Rohstoffpreisen voraussichtlich vorerst bei ihrer restriktiven Geldpolitik bleiben. Sollte sich die Inflation hartnäckiger als erwartet erweisen, könnte sich eine Zinssenkung der BoK auf später im kommenden Jahr verschieben.

Bank Indonesia

Unsere Prognose: Die Zentralbank von Indonesien hat ihren Leitzins Anfang des Jahres bei 5,75 % belassen, mit Zinssenkungen ist wahrscheinlich erst Ende des 3. Quartals zu rechnen.

Begründung: Der Preisdruck hat etwas nachgelassen, aber die Gesamtinflation liegt weiterhin deutlich über ihrem Zielwert. Das dürfte eine mögliche Lockerung der Geldpolitik bis etwa September verzögern.

Risiken unserer Prognose: Ein stärkerer Rückgang der Inflation und eine weitere Aufwertung der indonesischen Rupiah könnten der Zentralbank eine Gelegenheit eröffnen, ihre erste Zinssenkung auf Anfang des dritten Quartals vorzuverlegen.

Haftungsausschluss: Diese Publikation wurde von ING ausschließlich zu Informationszwecken erstellt, unabhängig von den finanziellen Mitteln, der finanziellen Situation oder den Anlagezielen eines bestimmten Nutzers. Die Informationen stellen weder eine Anlageempfehlung noch eine Anlage-, Rechts- oder Steuerberatung und auch kein Angebot oder eine Aufforderung zum Kauf oder Verkauf eines Finanzinstruments dar. Mehr lesen