Das neue Jahr hat auf den globalen Finanzmärkten begonnen, und bereits jetzt zeichnen sich klare Trends ab. Während die meisten Anlageklassen im Januar mit roten Zahlen kämpfen, halten US-Aktien unbeirrt Kurs und setzen ihre beeindruckende Performance aus dem Vorjahr fort.

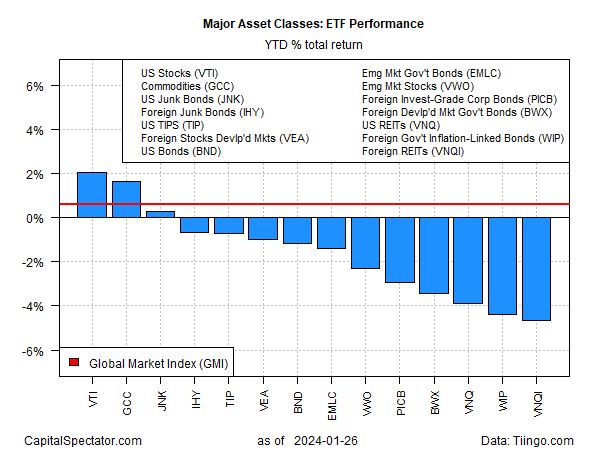

Die Spitzenposition nimmt der Vanguard Total (EPA:TTEF) Stock Market Index Fund ETF Shares (NYSE:VTI) ein, der im bisherigen Jahresverlauf um 2,1 % zulegte. Damit setzt sich der Trend aus dem Vorjahr (+26,1 %) in beachtlicher Weise fort. US-Aktien bleiben somit die unangefochtene Speerspitze der Märkte.

Überraschend reiht sich in den positiven Ausreißern auch der Bereich der Rohstoffe ein. Der ETF (GCC) verzeichnet seit Jahresbeginn einen Zugewinn von 1,7 %. Ein deutlicher Kontrast zu den meisten anderen Anlageklassen, die sich im ersten Monat des Jahres eher in einer Atempause zu befinden scheinen.

Auf dem dritten Platz folgen US-Junk-Bonds (JNK) mit einem moderaten Plus von 0,3 %, wenngleich mit spürbarem Abstand zu US-Aktien und Rohstoffen.

Doch nicht alle Anlageklassen feiern einen erfolgreichen Jahresstart. Globale Immobilienaktien (ohne USA) haben mit einem Rückgang von 4,7 % über den Vanguard Global ex-U.S. Real Estate Index Fund ETF Shares (NASDAQ:VNQI) den Titel des größten Verlierers inne.

Der Global Market Index (GMI) wiederum setzt seine Erfolgsgeschichte fort, wenn auch mit etwas moderateren 0,6 % Gewinn im bisherigen Jahresverlauf.

Der GMI ist eine nicht verwaltete Benchmark, die von CapitalSpectator.com veröffentlicht wird und alle wichtigen Anlageklassen (mit Ausnahme von Cash) in marktwertgewichteten ETFs umfasst. Der GMI ist eine wettbewerbsfähige Benchmark für Multi-Asset-Klassen-Portfolios.

Der plötzliche Anstieg der Rohstoffpreise im Januar deckt sich mit einigen Prognosen, die nach dem Einbruch im vergangenen Jahr eine Erholung in dieser wichtigen Anlageklasse erwarteten.

Der erwartete Katalysator: ein "Super-Engpass", ausgelöst durch Angebotsstörungen und geringe Investitionen in neue Produktionskapazitäten, so ein Analyst.

"Seit einiger Zeit reden wir von einem 'Super-Squeeze' auf den globalen Rohstoffmärkten", sagt Paul Bloxham, Chefvolkswirt der HSBC (LON:HSBA).

Damit ist ein Preisanstieg gemeint, der in erster Linie durch eine Verknappung des Angebots und nicht durch einen Anstieg der Nachfrage ausgelöst wird.

"Wenn die hohen Rohstoffpreise auf eine Angebotsknappheit zurückzuführen sind, hat das globale Wachstum eine ganz andere Bedeutung", fügt er hinzu.

In einem Interview mit CNBC in der vergangenen Woche erklärte Bloxham, dass höhere Preise, die durch einen Super-Squeeze verursacht werden, im Vergleich zu einem nachfragegesteuerten Wachstum "keine so optimistische Entwicklung" sind.

Diese Aktienstrategien könnten Ihr Portfolio beflügeln!

ProPicks KI erobert neue Märkte – jetzt auch in Deutschland! Bisher bekannt für ihre herausragenden Ergebnisse auf dem US-Aktienmarkt, liefert ProPicks KI von Investing.com jetzt smarte Aktienportfolios für Deutschland, Deutschland und andere internationale Märkte. Ob die USA, Europa oder spannende Schwellenländer: Unsere Strategien sind weltweit erfolgreich. Ein Beispiel? Die „Tech Stars“-Strategie hat 2024 den S&P 500 fast um das Doppelte geschlagen. Auch Alpha Germany Select begeistert: Mit einer Performance von +340 % und einem 10-jährigen Backtest überzeugt sie als eine zuverlässige Strategie für den deutschen Markt. Welches deutsche Unternehmen startet wohl als nächstes richtig durch?

ProPicks-KI freischalten