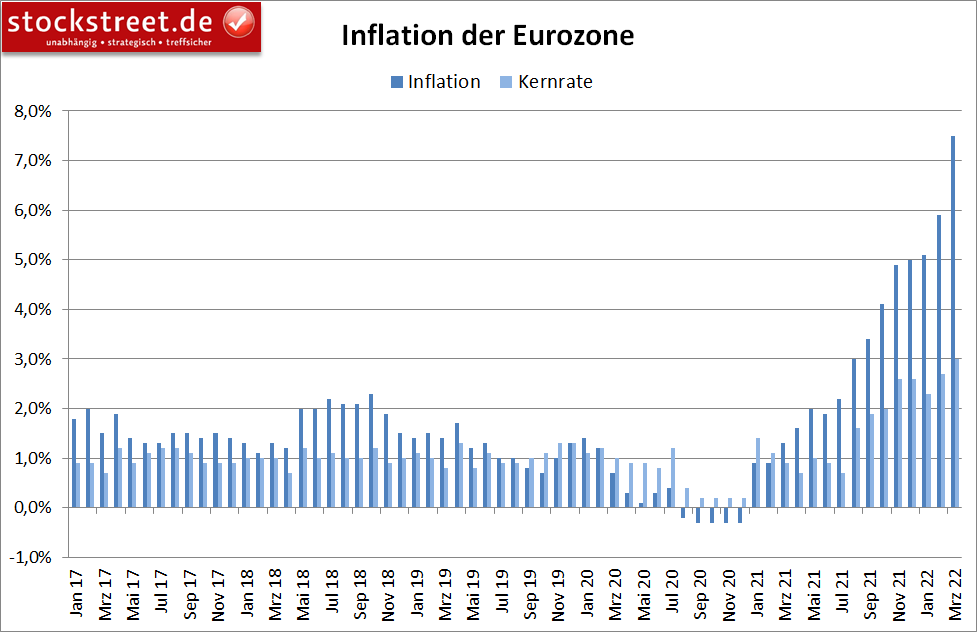

Die aktuelle Entwicklung setzt die Europäische Zentralbank (EZB) erheblich unter Druck: Die Inflation im Euroraum ist auf ein neues Rekordhoch gestiegen. Dienstleistungen und Waren kosteten im März durchschnittlich 7,5 % (!) mehr als ein Jahr zuvor, wie das Statistikamt Eurostat auf Basis vorläufiger Daten gestern mitteilte. Das ist die höchste Inflationsrate überhaupt, seit es den Euro gibt. Experten hatten lediglich mit einem Anstieg auf 6,6 % gerechnet, nach 5,9 % im Februar.

Beachtlich ist dabei nicht, dass die Inflation weiter gestiegen ist, sondern wie stark und wie weit sie über den Erwartungen liegt. Die Reaktion der Börsen gestern: wieder nur ein Schulterzucken. Im Intraday-Verlauf des DAX ist die Veröffentlichung der Daten nicht zu erkennen. Unglaublich, die derzeitige Ignoranz der Anleger!

EZB gerät immer mehr in Erklärungsnot

Immer weiter entfernt sich die Inflation vom 2%-Ziel der EZB und bringt die Währungshüter mehr und mehr in Erklärungsnöte, die weiterhin auf Niedrig- und Minuszinskurs steuern. Zumal auch die Kernrate weiter gestiegen ist, auf aktuell 3 %. Und EZB-Vizechef Luis de Guindos rechnet erst in einigen Monaten mit dem Höhepunkt der Inflationswelle. Erst in der zweiten Jahreshälfte soll sie sich seiner Meinung nach abflachen.

Vor diesem Hintergrund müssten die Märkte eigentlich zunehmend davon ausgehen, dass die Notenbank ein noch höheres Tempo bei der geldpolitischen Straffung an den Tag legen wird, als bei der jüngsten Ratssitzung bereits beschlossen. Das gilt insbesondere dann, wenn sich ein Ende des Krieges abzeichnet. Dann könnte es zwar zu Entspannungen bei Preisen kommen, doch zugleich fielen auch Gefahren und Unsicherheiten für die Wirtschaft weg.

Und schließlich drohen die Inflationserwartungen, neben der hohen Inflation selbst, auch durch die immer noch ultra-expansive Geldpolitik zu steigen. Dadurch könnte die hohe Inflation zu einem Dauerzustand werden. Insbesondere, wenn sich nun auch noch höhere Lohnforderungen hinzugesellen, weil Arbeitnehmer einen angemessenen Inflationsausgleich fordern. Dann droht eine Lohn-Preis-Spirale.

Gefahr einer Lohn-Preis-Spirale nimmt zu

Und diese zeichnet sich durchaus schon ab. So wurde gestern zum Beispiel gemeldet, dass die Beschäftigten der öffentlichen Banken ab dem 1. Juli 2022 immerhin 3 % mehr Gehalt bekommen. Und zum 1. Juli 2023 kommt noch ein Plus von 2 % hinzu. Bereits im März gibt es eine Einmalzahlung von 750 Euro, im April eine weitere von 300 Euro. Und die Arbeitszeit wird ab Januar 2024 wöchentlich um eine Stunde auf 38 Stunden verkürzt, was einer weiteren Gehaltserhöhung entspricht.

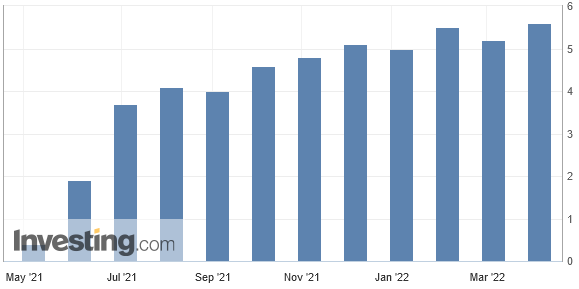

Zu den gestrigen US-Arbeitsmarktdaten wurde gemeldet, dass die durchschnittlichen Stundenlöhne im März um +5,6 % im Vergleich zum Vorjahr gestiegen sind, nach +5,2 % im Februar. Damit wurde ein neues Hoch im aktuellen Zyklus markiert.

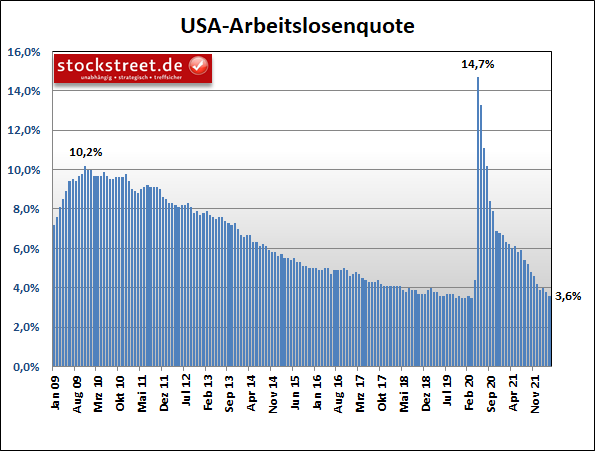

Vor diesem Hintergrund ist es eigentlich nur eine Randnotiz, dass die US-Arbeitslosenquote auf 3,6 % weiter gefallen ist und damit das Vorkrisenniveau (fast) erreicht wurde.

Es ist wenig verwunderlich, dass auf einem leergefegten Arbeitsmarkt höhere Lohnforderungen durchgesetzt werden können.

Ein wenig scheint sich die Stimmung am Aktienmarkt aber doch schon einzutrüben. Bei den Aktienindizes zeichnete sich gestern bereits der dritte Verlusttag in Folge ab. Zwar sind die Kursverluste bislang noch relativ moderat, vor allem im Vergleich zum vorherigen Anstieg, doch nun wird es spannend, wie weit sich diese Bewegung fortsetzt.

Nasdaq 100: Perfekter geht es kaum

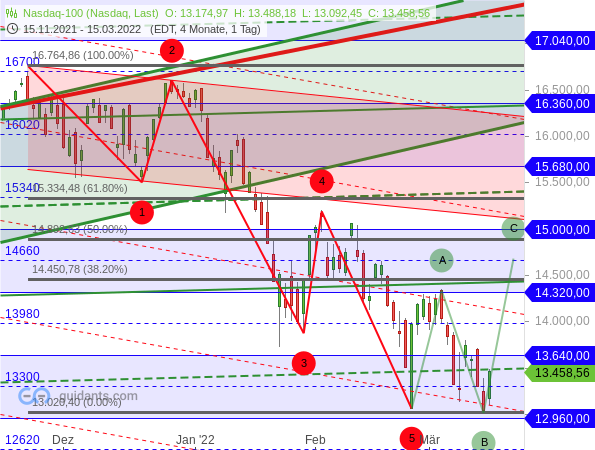

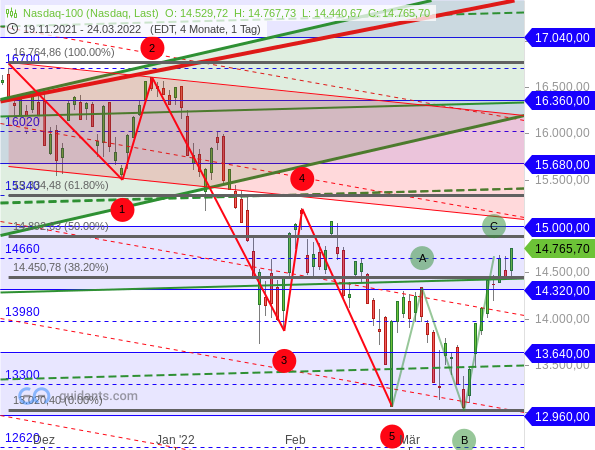

Bevor ich aber nun Blick auf den aktuellen Chart des Nasdaq 100 werfe, möchte ich Sie an die Analyse vom 23. Februar erinnern:

Meine damalige Einschätzung: „Ich würde jetzt schon von einem Volltreffer sprechen. Perfekt würde das Ganze, wenn der Technologieindex noch auf ein klares tieferes Tief fällt und sich damit die Welle 5 ausweitet. Im Future-Handel hat es ein solches sogar schon gegeben – der Index notierte in der Nacht zu gestern kurzzeitig bei weniger als 13.600 Punkten. Aber vielleicht haben die Kurse ja bis Ende März noch ein Niveau von ca. 13.300 gesehen?! Spätestens danach sollte es allerdings eine deutliche Kurserholung geben (ABC).“

Diese Analyse hatte ich für die Leser des Target-Trend-Spezial am 16. März weiter geführt:

Letztlich endete die 5-gliedrige Abwärtsbewegung demnach am 24. Februar bei 13.065,44 Punkten. Und so hat der Technologieindex tatsächlich noch ein tieferes Tief markiert und bis Ende März das Niveau von 13.300 gesehen!

Am 14. März wurde sogar noch ein neues Korrekturtief bei 13.020,40 Zählern markiert. Doch im Target-Trend-Spezial schrieb ich dazu: „Womöglich stellt sich die erwartete ABC-Gegenbewegung damit als unregelmäßige Korrektur heraus, bei der die Welle B über das Ende der Welle 5 hinausschießen kann.“ Genau das war wenig später der Fall, wie der Chart aus der Nasdaq 100-Analyse des Target-Trend-Spezial vom vergangenen Freitag zeigt:

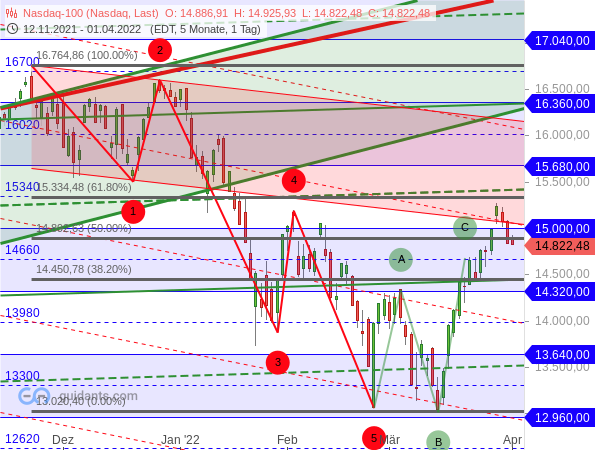

Damit hielt sich der Nasdaq 100 perfekt an den skizzierten Kursverlauf. Allerdings stiegen die Kurse bis gestern noch ein Stückchen weiter, so dass der aktuelle Chart wie folgt aussieht:

Doch auch damit bin ich zufrieden. Denn wie am Ende der vorgestrigen Börse-Intern zu lesen war, haben wir beim Nasdaq 100 am 24. Februar bei rund 13.500 Punkten auf steigende Kurse gesetzt. Und so war es natürlich umso besser, dass der Technologieindex auf über 15.000 Punkte steigen konnte.

Bei der Long-Position bietet sich nun ein Stop-Loss an der Rechteckgrenze bei 13.640 Punkten an. Mit diesem würde man sich bereits vor Verlusten schützen und sogar einen kleinen Gewinn sichern. So könnte man den aktuellen Rücksetzer ganz beruhigt abwarten, um den Stop-Loss dann bis unter das Tief dieser Gegenbewegung nachzuziehen.

Ich neige allerdings auch durchaus schon zu einer Gewinnmitnahme auf dem aktuellen Niveau. Denn ich fürchte das Ende der Kurserholung. Je nach Positionsgröße bietet sich auch eine Teilgewinnmitnahme an. Dann muss man sich nicht ärgern, wenn der Nasdaq 100 weiter nachgibt, womöglich sogar bis auf ein neues Korrekturtief. Man kann sich aber freuen, wenn dies nicht der Fall sein wird und der Index stattdessen in Kürze ein neues Hoch in der aktuellen Aufwärtsbewegung markiert.

Wenn Sie aktuell neue Positionen eingehen möchten, kann ich dazu derzeit leider keinen Rat geben. Denn die hohe Aufwärtsdynamik der aktuellen Kurserholung spricht dafür, dass die Kurse bald wieder steigen. Da es sich aber aus Sicht der Elliott-Wellen um eine Welle C einer ABC-Korrektur handelt, spricht dies für fallende Kurse. Ich erwarte zwar Letzteres, würde aber derzeit weder auf das Eine noch das Andere setzen. Stattdessen würde ich die weitere Entwicklung erst einmal abwarten, bis sich neue, klarere Signale ergeben.

Ich wünsche Ihnen jedenfalls viel Erfolg an der Börse

Ihr

Sven Weisenhaus