Vor einigen Monaten habe ich in diesem Artikel darüber gesprochen, dass ein typisches Merkmal eines durch hohe Inflation gekennzeichneten Umfelds darin besteht, dass auch die Volatilität der Inflationszahlen erhöht ist.

Auch wenn eine hohe Volatilität der Inflation nicht automatisch bedeutet, dass die Teuerung an sich hoch bleiben wird, so signalisiert das doch immerhin, dass der Ruf nach einem Ende der Inflationsepisode möglicherweise verfrüht ist.

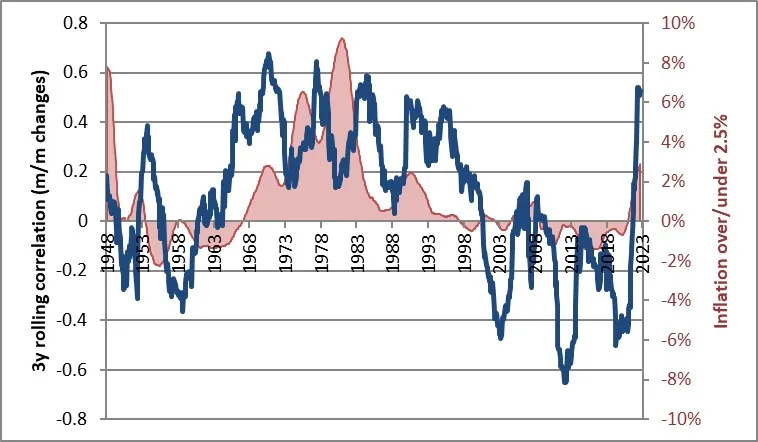

Heute wollte ich eine ähnliche Beobachtung über Korrelationen diskutieren, aber wie Sie sehen werden, hat mich meine Analyse in eine andere Richtung geführt. Ich habe bereits früher darauf hingewiesen, dass Aktien und Anleihen bei einer Inflationsrate von über 2,5 Prozent dazu neigen, miteinander zu korrelieren - was einen wichtigen Vorteil eines 60-40-Portfolios neutralisiert.

Hier ist eine aktualisierte Version meiner Lieblingsgrafik, die dieses Phänomen veranschaulicht. Nun, da die Inflation seit drei Jahren über 2,5 % liegt, sind die Korrelationen zwischen Aktien und Anleihen wieder so hoch wie zu der Zeit, als die Teuerung für die Anleger das letzte Mal von Bedeutung war: im Zeitraum 1965-2000. Das hat es schon einmal gegeben, und es ist wirklich nicht überraschend.

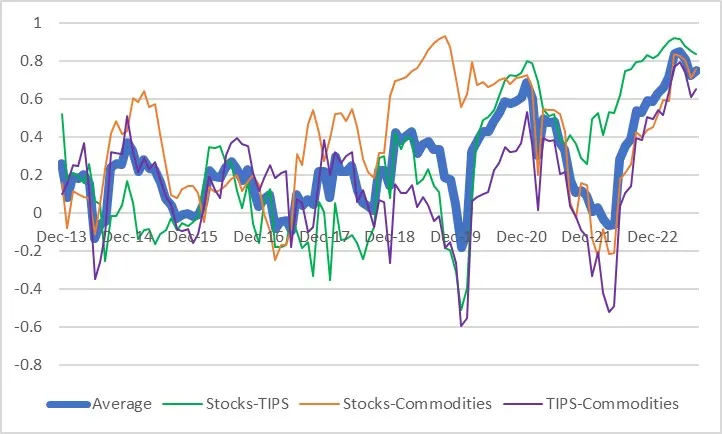

Aber es geht nicht nur um diese beiden Anlageklassen. Kürzlich hatte ich die Gelegenheit, die Korrelationen zwischen Aktien, Anleihen und Rohstoffen auf drei Ebenen zu untersuchen. Sehr ungewöhnlich ist, dass alle drei Korrelationen positiv sind: Aktien zu Anleihen, Anleihen zu Rohstoffen und Aktien zu Rohstoffen.

Im Allgemeinen ergibt der Durchschnitt dieser drei Korrelationen einen positiven Wert, aber im Moment liegen die rollierenden 12-Monats-Korrelationen dieser drei Anlageklassen im Durchschnitt bei fast 0,8.

Tatsächlich ist der jüngste Spitzenwert dieses Durchschnitts der drei Korrelationen (die dicke blaue Linie) der höchste seit der Einführung der TIPS im Jahr 1997.

Es ist schon etwas seltsam, wenn man darüber nachdenkt: Eine steigende Inflation sollte schlecht für Aktien und Anleihen sein... aber gut für Rohstoffe! Da wir aber rollierende 12-Monats-Korrelationen betrachten, geht es eigentlich mehr um die Kointegration der Finanzmärkte.

Rohstoffe können im Laufe der Zeit steigen, während Anleihen fallen, und sie können immer noch auf Monatsbasis miteinander korrelieren, solange die Aufwärtsbewegungen bei den Rohstoffen größer und die Abwärtsbewegungen kleiner sind als die Auf- und Abwärtsbewegungen bei den Anleihen.

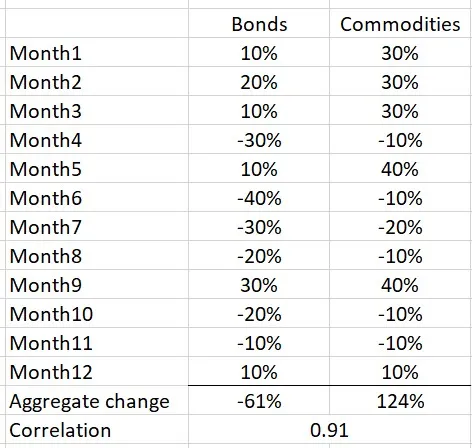

Schauen Sie sich das folgende hypothetische Beispiel an, in dem Anleihen innerhalb eines Jahres um 61 % fallen und Rohstoffe um 124 % steigen, aber eine monatliche Korrelation von 0,91 aufweisen.

Die hohe Korrelation ist also nicht unabhängig davon, dass wir uns in einer Inflationsperiode befinden - denn wenn Aktien und Anleihen nicht positiv korreliert sind, kann der Durchschnitt nicht bei 0,8 liegen. Ich denke, dass es eher darauf hindeutet, dass die Märkte einfach nur von den Gezeiten des globalen Liquiditätskreislaufs mitgerissen werden, wenn Liquidität hinein- und herausfließt.

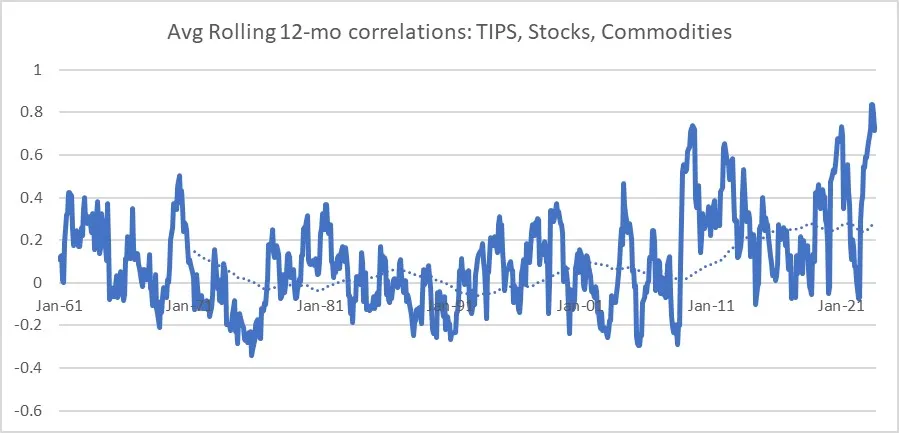

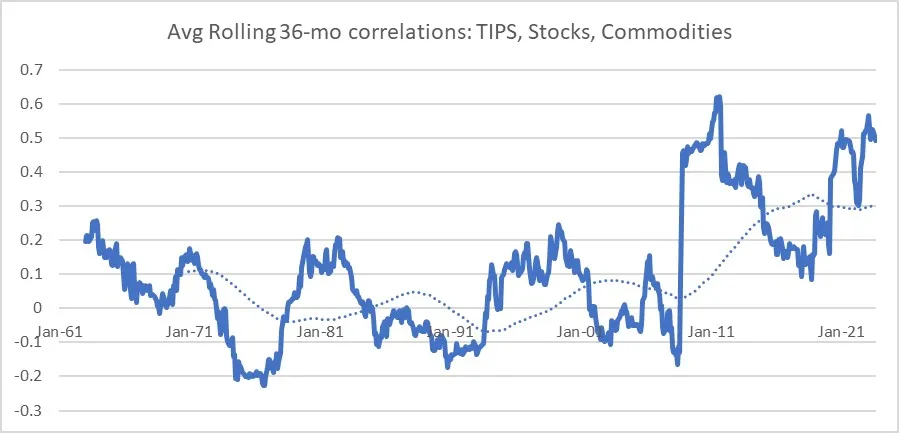

Diese Hypothese wird bestätigt (obwohl es nur eine Hypothese ist!), wenn wir noch weiter zurückgehen und diese Korrelationen bis in die 1960er Jahre untersuchen Dazu verwenden wir die synthetische TIPS-Renditeserie von Enduring Investments. Es zeigt sich, dass die Drei-Wege-Korrelationen seit 1960 nicht annähernd so hoch waren.

Das Gesamtniveau der Korrelation ist seit etwa September 2008 allgemein gestiegen. Interessanterweise ist das ungefähr der Zeitpunkt, an dem die Fed die ersten Wellen des QE startete. Zufall?

Es ist sogar noch weniger eindeutig, wenn man die rollierenden 36-Monats-Korrelationen betrachtet. Seit der globalen Finanzkrise sind die Korrelationen fast durchweg höher als zu den Höchstständen in den fünf Jahrzehnten davor.

Es ist ja nicht so, dass wir noch mehr Beweise dafür bräuchten, dass die leichtsinnigen Aktionen der Fed die Märkte verändert haben. Aber es ist immer eine gute Erinnerung daran, dass der endlose Geldregen auch seinen Preis hat.

Die Großzügigkeit der Zentralbanken mag zwar die Renditen stützen (zumindest die meiste Zeit), aber sie erhöht gleichzeitig das Portfoliorisiko, da sie die Korrelationen zwischen den Anlageklassen erhöht. Der Lunch ist niemals kostenlos, wenn die Fed mit am Tisch sitzt.