-

Rückblick

Wir hatten vor fünf Wochen geschrieben, dass noch keine klare Trendwende am Goldmarkt zu erkennen sei. Tatsächlich wurde der erwartete Tiefpunkt der siebenwöchigen Korrekturwelle nur wenige Tage später bei 1.893 USD erreicht. Im Anschluss kam der Goldpreis allerdings zunächst nur zögerlich auf die Beine. Erst mit dem klaren Ausbruch über 1.935 USD gelang ab dem 12. Juli der Sprung zurück in höhere Gefilde. Rückblickend steht insgesamt bislang ein Anstieg von 1.893 bis auf 1.987 USD (+94 USD bzw. +4,96%) innerhalb von drei Wochen zu Buche.

Diese erste Aufwärtswelle wird jedoch seit dem 20.Juli ziemlich deutlich korrigiert. Dabei fiel der Goldpreis mittlerweile bis auf 1.931 USD zurück. Bislang macht die Bewegung der letzten zwei Wochen „nur“ den Eindruck einer untergeordneten Gegenbewegung. Der neue Aufwärtstrend seit Ende Juni ist jedenfalls noch intakt und die Aussichten für die kommenden Wochen bleiben ungeachtet des tiefen, aber erwarteten Rücksetzers positiv.

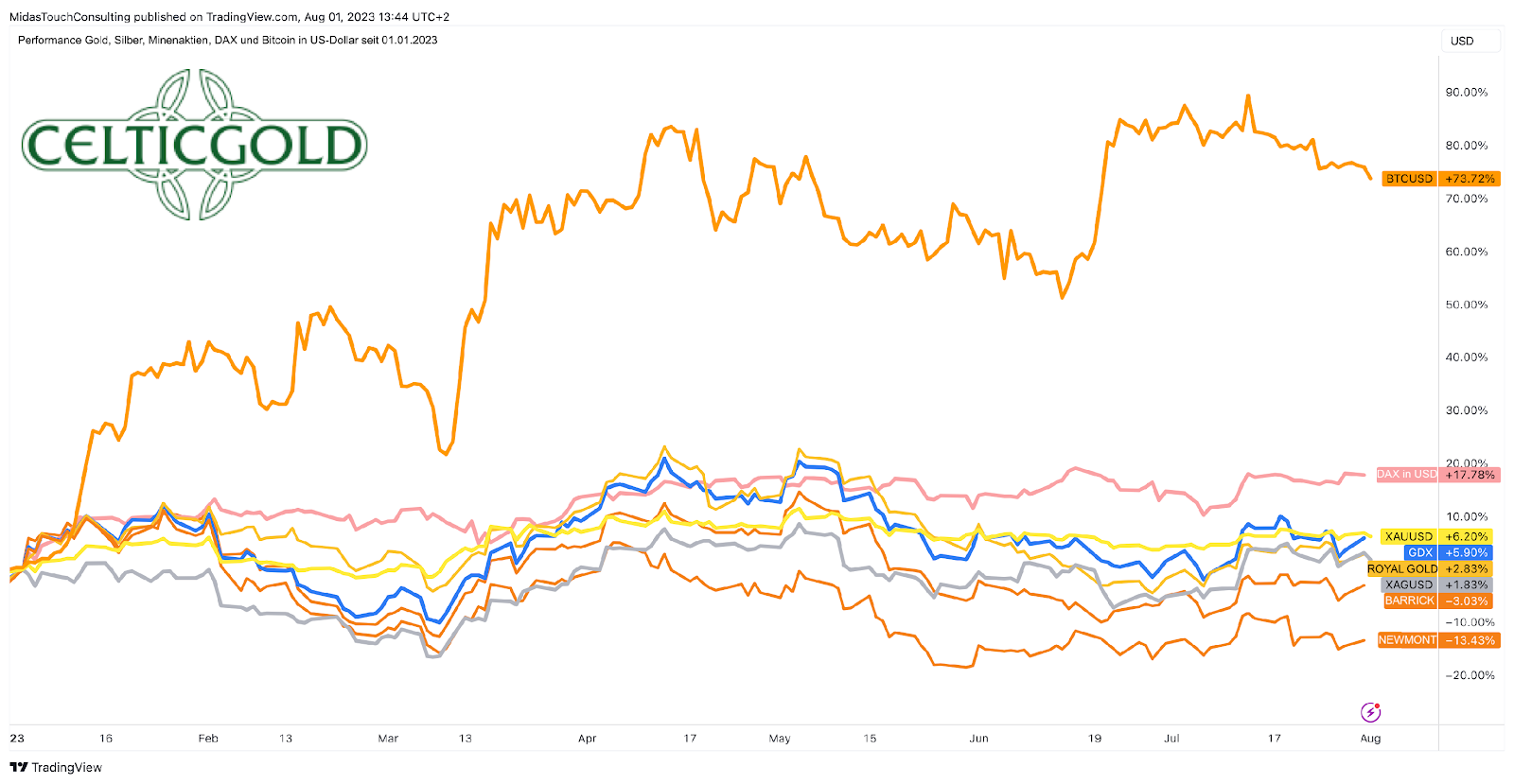

Performance Gold, Silber, Minenaktien, DAX und Bitcoin in US-Dollar, vom 1. August 2023. Quelle: Tradingview

Trotzdem nehmen Unruhe und Sorgen im Lager der Goldbugs in den letzten Tagen deutlich zu. Dabei machte jedoch vor allem der Silberpreis eine überraschend gute Figur, denn hier erfolgte die Trendwende bereits am 23.Juni und damit sechs Tage vor dem Goldpreis. Schnell gelang ein fulminanter Anstieg bis auf 25,26 USD (+14,36%), welcher nun ebenfalls seit dem 20.Juli in Richtung unserer Zielzone zwischen 23 und 24 USD korrigiert wird.

Die Minenaktien hingegen laufen den Edelmetallpreisen im großen Bild nach wie vor deutlich hinterher. Zwar konnte der GDX seit seinem Tief am 29.Juni zwischenzeitlich um 14,48% zulegen, die Schwergewichte und Branchengiganten Newmont Corporation und Barrick Gold (NYSE:GOLD) wollen bislang aber überhaupt nicht in Schwung kommen. Viele der kleineren Junior-Produzenten und vor allem die Explorer-Aktien vegetieren seit Wochen um ihre Tiefstände und verzeichnen aktuell zum Teil sogar neue Tiefststände.

Klar vorne liegen auf Jahressicht weiterhin der Bitcoin (+76%) als auch der DAX auf USD-Basis (+18%).

-

Chartanalyse Gold in US-Dollar

-

Wochenchart: Stochastik ideal für Sommerrally positioniert

Gold in US-Dollar, Wochenchart vom 3. August 2023. Quelle: Tradingview

Am 29.Juni markierte der siebenwöchige Rücksetzer (-8,41%) am Goldmarkt mit seinem Tiefpunkt bei 1.893 USD eine mustergültige Punktlandung auf dem 38,2%-Retracement der vorangegangenen Aufwärtsbewegung. Diese hatten den Goldpreis zuvor zwischen dem 3.November 2022 und dem 4.Mai 2023 um 28,86% ansteigen lassen. Mit dem Rücksetzer bis auf 1.893 USD wurde das Minimum-Korrekturziel abgearbeitet. Die Tatsache, dass der Goldpreis bislang nicht tiefer korrigiert hat, ist ein Zeichen der Stärke.

Ausgehend vom Tiefpunkt bei 1.893 USD konnte der Goldpreis im Juli zwischenzeitlich bereits um fast 5% bis auf 1.987 USD zulegen. Begleitet wurde diese erste Erholungswelle erfreulicherweise auch von einer Trendwende bei der Stochastik auf dem Wochenchart. Der Oszillator hätte jetzt jede Menge Luft nach oben, so dass er einer mehrwöchigen und auch einer mehrmonatigen Aufwärtsbewegung nicht entgegenstehen würde. Kurzfristig wäre allerdings ein Wochenschlusskurs oberhalb von 1.950 USD notwendig, um das neue Kaufsignal nicht zu verlieren. Hier kommt es vermutlich noch in der laufenden Handelswoche zu einer Richtungsentscheidung für den August.

Insgesamt ist der Wochenchart leicht bullisch und wäre nahezu ideal aufgestellt für die von uns vermutete Sommerrally. Erstes Kursziel auf dem Wochenchart wäre das obere Bollinger Band (2.023 USD) sowie im nächsten Schritt die entscheidende Widerstandszone zwischen 2.050 und 2.080 USD. Bei einem Wochenschlusskurs klar unterhalb von 1.930 USD hingegen müsste das bullische Szenario vorerst ad acta gelegt werden. Der Goldpreis dürfte in diesem Fall die Korrekturbewegung vom Mai und Juni wieder aufnehmen und in Richtung 1.900 USD und tiefer fortsetzen.

-

Tageschart: Erneut trickreiche Konsolidierung zwischen 1.930 USD und 1.980 USD

Gold in US-Dollar, Tageschart vom 3. August 2023. Quelle: Tradingview

Auf dem Tageschart ist die erwartete Trendwende in der letzten Juniwoche vollzogen worden. Die zwischenzeitlich überkaufte Lage wird aktuell mit einem sehr tiefen Rücksetzer bis auf 1.931 USD und einer volatilen Konsolidierung abgearbeitet. Bis zum gestrigen Mittwoch konnte sich der Goldpreis dabei per Tageschlusskurs noch oberhalb seiner 50-Tagelinie (1.945 USD) halten. Mit dem gestrigen Rutsch unter die Unterstützung um 1.940 USD wäre jetzt das untere Bollinger Band (1.921 USD) die nächste Auffangstation. Aufgrund des deutlichen Rücksetzers hat die Tages-Stochastik mittlerweile die überverkaufte Zone erreicht, womit das verbleibende Abwärtsrisiko sehr überschaubar geworden sein dürfte und in Kürze ideale Voraussetzungen für die nächsten Aufwärtswelle vorliegen sollten.

In der Summe ist der Tageschart kurzfristig extrem überverkauft und dadurch neutral bzw. antizyklisch leicht bullisch. Zumindest eine Erholung wäre überfällig. Gelingt den Bullen im Bereich um 1.930 bis 1.935 USD oder spätestens zwischen 1.920 und 1.925 USD jedoch die Trendwende, wäre ein Anstieg bis 1.985 USD die logische Folge. Hier verläuft die Nackenlinie einer inversen Schulter-Kopf-Schulter Formation, die den Goldpreis bei einem Ausbruch darüber schnell bis auf 2.080 USD katapultieren könnte.

Auf der Unterseite hingegen muss man dem Goldpreis zumindest bis zum unteren Bollinger Band (1.921 USD) kurzfristig noch Narrenfreiheit einräumen. Darunter hingegen gerät die potenzielle Sommerrally jedoch immer stärker in Gefahr.

-

Terminmarktstruktur Gold

Commitments of Traders Report für den Gold-Future vom 25. Juli 2023. Quelle: Sentimenttrader

Laut dem aktuellen CoT-Report basierend auf den Daten vom 25.Juli hielten die kommerziellen Händler eine kumulierte Leerverkaufsposition in Höhe von 198.210 Future-Kontrakten auf den Goldpreis. Im langfristigen Vergleich ist diese Shortposition zu hoch und liefert sicherlich keine antizyklische Engstelle am Terminmarkt.

Allerdings macht der Blick auf die CoT-Daten der letzten zehn Jahre auch klar, dass eine derartige Engstelle eben nicht jedes Jahr erfolgt, sondern eher alle drei bis vier Jahre. Zuletzt war dies im Herbst 2022 der Fall. Davor im Sommer 2018. Die Wahrscheinlichkeit ist also eher gering, dass den Commercials in diesem Jahr noch ein brutaler Ausverkauf gelingt, mit dem sie ihre hohe Shortposition deutlich reduzieren oder gar in eine Long-Position drehen könnten.

Der aktuelle CoT-Report ist bärisch. Erst unterhalb einer kumulierten Leerverkaufsposition von 100.000 Kontrakten dreht der Analyse-Baustein auf bullisch.

-

Sentiment Gold

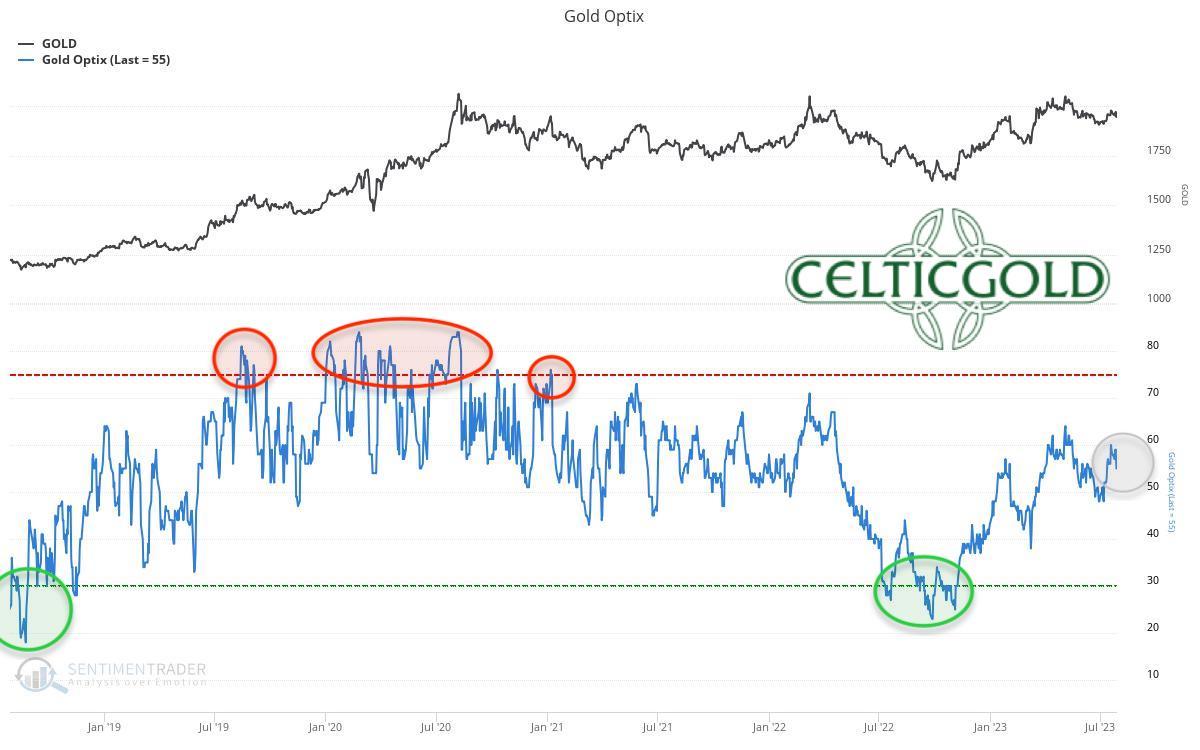

Sentiment Optix für Gold vom 30. Juli 2023. Quelle: Sentimenttrader

Stimmungstechnisch überwiegen am Goldmarkt derzeit weder Optimismus und Gier noch Angst und Panik. Das letzte Paniktief war im Herbst 2022 zu beobachten und wir vermuten, dass das Sentiment seitdem auf dem Weg zum anderen Extrem, also in Richtung übertriebenem Optimismus und Gier unterwegs ist. Neutrale Zwischenphasen wie in den letzten Monaten sind dabei vollkommen normal. Allerdings ist die Sentiment-Analyse dann nur sehr bedingt hilfreich.

Insgesamt ist das Sentiment am Goldmarkt weiterhin neutral.

-

Saisonalität Gold

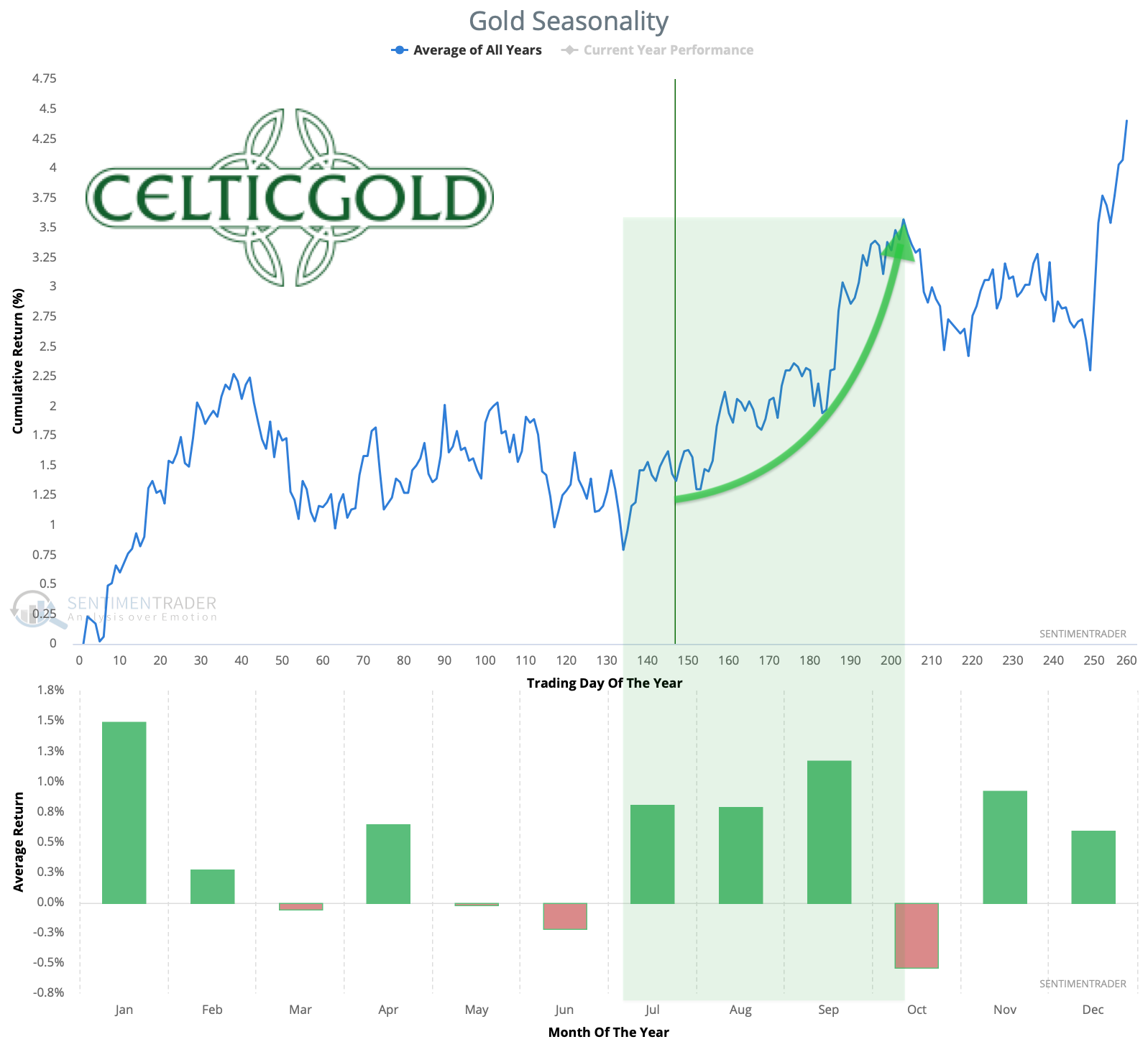

Saisonalität für den Goldpreis über die letzten 54 Jahre vom 30. Juli 2023. Quelle: Sentimenttrader

Seit Anfang Juli hat die statistisch beste Phase des Jahres für den Goldpreis begonnen. Dabei waren in den letzten 54 Jahren insbesondere im August und September deutliche Preisanstiege am Goldmarkt zu beobachten.

Bislang scheint sich der Goldpreis in diesem Jahr an seinen saisonalen Fahrplan zu halten, denn seit Ende Juni haben die Bullen wieder das Zepter übernommen.

Zusammengefasst ist die saisonale Komponente bis Anfang Oktober extrem bullisch. Insbesondere liefern dabei die Monate August und September häufig starke Kursanstiege.

-

Makro-Update - Herabstufung nur wenige Wochen vor der BRICs-Konferenz

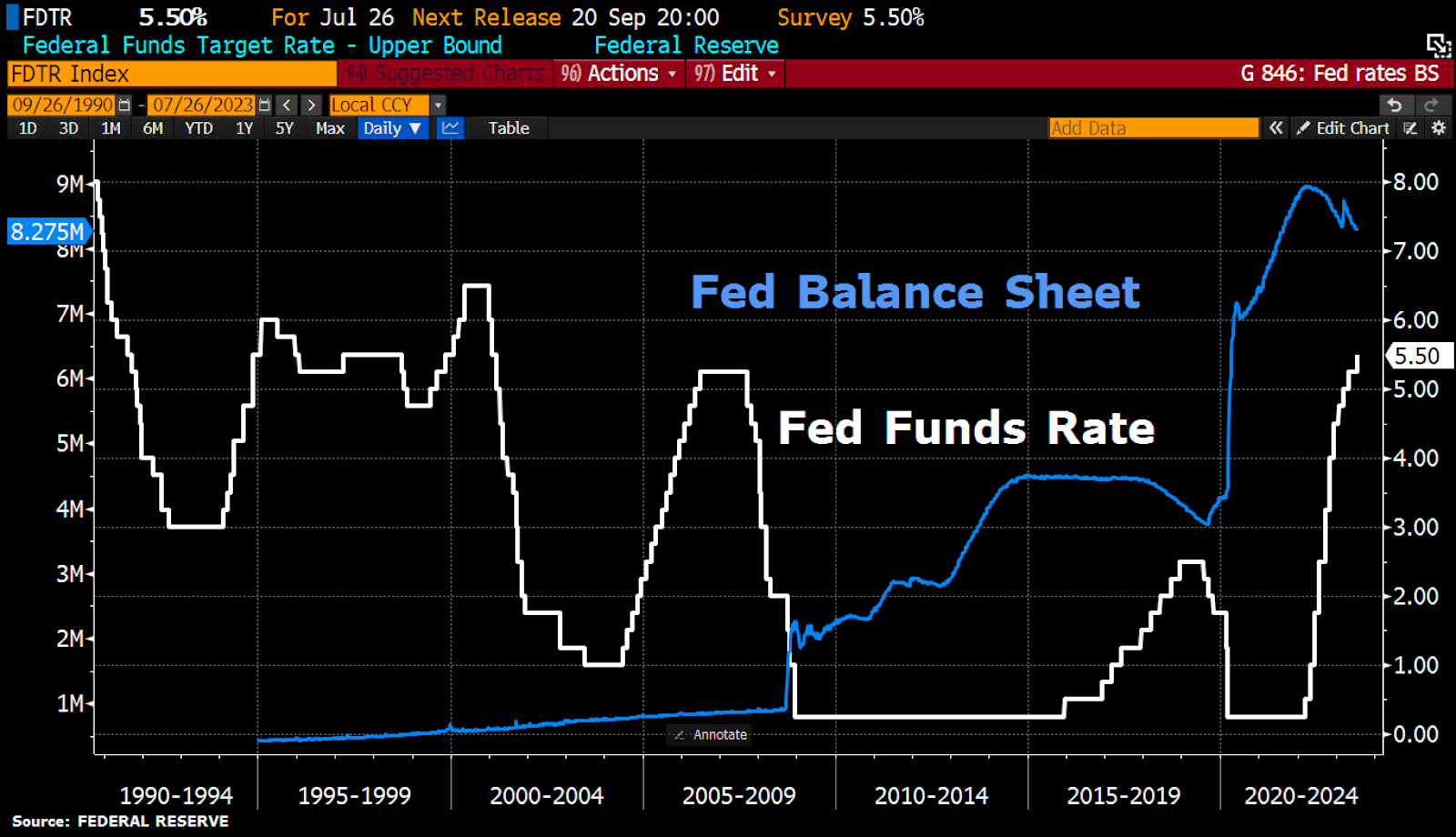

Fed-Bilanz gegen Fed-Leitzins, vom 26. Juli 2023. Quelle: Holger Zschäpitz

Im Kampf gegen die Inflation hat die amerikanische Fed zuletzt am 26.Juli einstimmig den US-Leitzins um weitere 0,25% auf 5,5% angehoben. Dies war die 11. Anhebung seit März 2022. Damals lag der Zinssatz mit 0,25% nahe Null. Nun befindet sich der US-Leitzins auf dem höchsten Stand seit 22 Jahren.

Dumb Money gegen Smart Money, vom 28. Juli 2023. Quelle: Sentimentrader

Während Fed-Präsident Powell die Tür für weitere Zinserhöhungen offen ließ, preisten die US-Aktienmärkte schon seit der Veröffentlichung des schwächer als erwartet ausgefallenen US-Inflationsberichts am 12. Juli immer weiter das Narrativ einer sanften Landung ein. Die Stimmung an den Aktienmärkten war beim sogenannten „Dumb Money“ daher zuletzt extrem optimistisch. Das Zutrauen des antizyklisch handelnden „Smart Money“ war hingegen sehr pessimistisch. Bei einem derart übertriebenen Stimmungsbild müssen alle Alarmglocken schrillen. Bislang fehlte jedoch der Auslöser bzw. Trigger für eine Korrektur. Nicht überraschend kommt es nun seit Wochenbeginn zu einem ersten Rücksetzer an den Aktienmärkten.

Am Goldmarkt hingegen hinterließen die deutlich gestiegenen Zinsen sowie die weiterhin hawkischen Aussagen von Fed-Präsident Powell in Verbindung mit der schwindenden Liquidität durch die Bilanzreduzierungen und einem stärkeren US-Dollar immer wieder Bremsspuren. Gleichzeitig muss man aber auch anerkennen, dass der Goldpreis gerade trotz dieses Gegenwindes relative Stärke zeigt.

USA müssen bald mehr als eine 1 Bio. USD jährlich für Zinszahlungen aufbringen

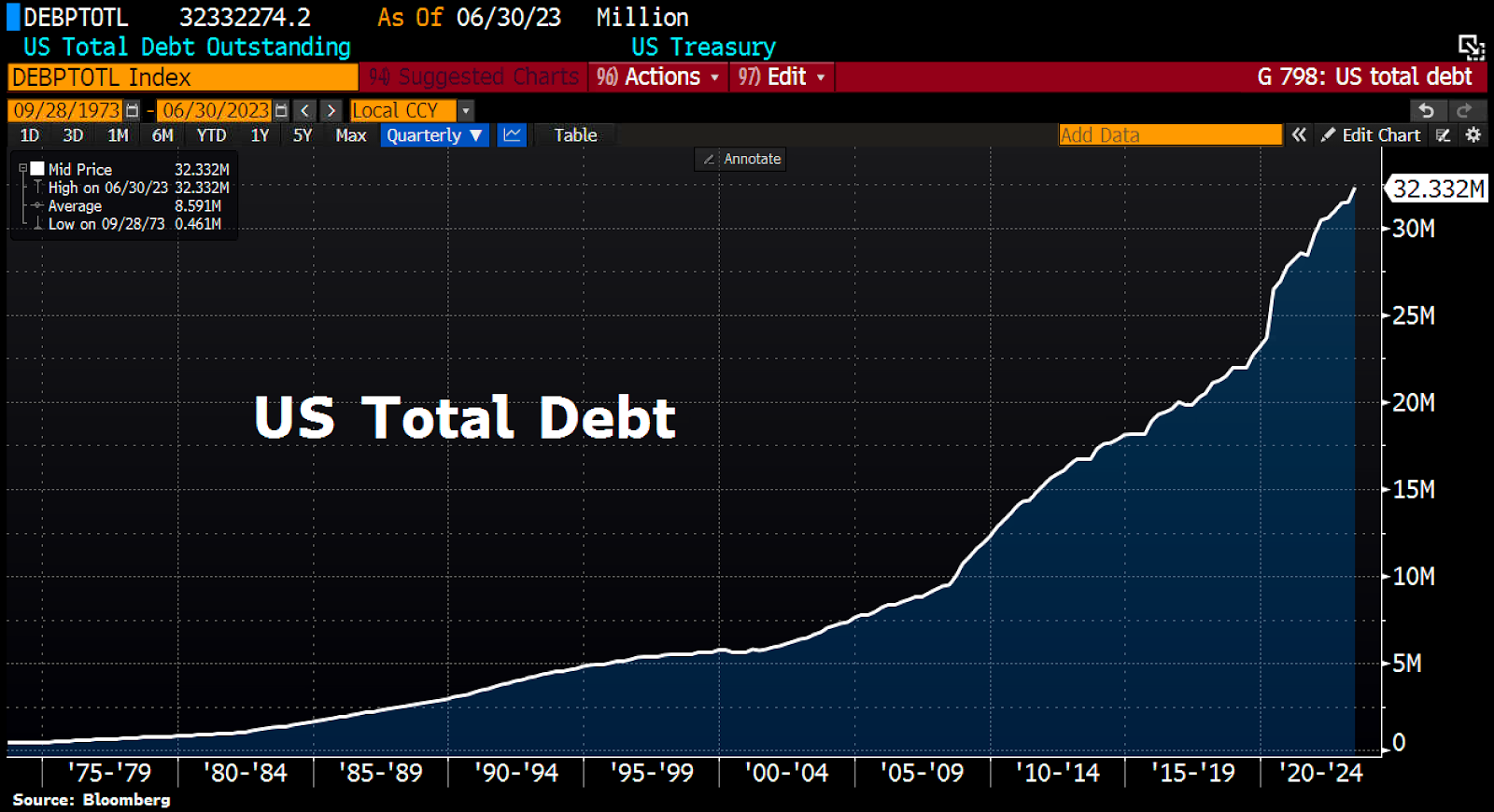

USA Gesamtschulden, vom 2. August 2023. Quelle: Holger Zschäpitz

Nun hat die Ratingagentur Fitch am Dienstagabend das langfristige Fremdwährungs- und Emittentenausfallrating der USA von AAA auf AA+ herabgestuft. Dieser Schritt war angesichts der sich „verschlechternden Haushaltslage, der wachsenden Staatsverschuldung sowie der „Erosion der US-Regierungsführung“ eigentlich schon lange überfällig. Obwohl die Ratingagentur S&P (vormals Standard & Poor's Corporation) die USA bereits seit dem Sommer 2011 nur noch mit AA+ bewertet, hatten Fitch und Moody's an dem „Triple-A“ Rating festgehalten. Dadurch wurden die USA insgesamt weiterhin mit AAA bewertet. Dies ist seit gestern nicht mehr der Fall und die Herabstufung des US-Kreditratings dürfte kurz- und mittelfristig sowohl zu Umschichtungen in den internationalen Anleihen-Portfolien führen als auch den US-Dollar belasten.

In einer ersten Reaktion zeigte sich US-Finanzministerin Yellen mit der Entscheidung von Fitch überhaupt nicht einverstanden. Sie bezeichnete die Herabstufung der US-Kreditwürdigkeit als "willkürlich" sowie "überholt" und behauptete, dass der Verlust der höchsten Bonitätsstufe auf veralteten Daten beruhe. Tatsächlich hat sie Recht, denn die jährlichen US-Zinszahlungen betragen mittlerweile nicht mehr 500 Mrd. USD, sondern stehen kurz davor, zum ersten Mal in der Geschichte der USA die Marke von 1 Bio. USD zu erreichen. Seit 2020 haben sich diese Zahlungen fast verdoppelt, wobei die Schulden nicht verringert bzw. getilgt wurden, sondern vielmehr neue Anleihen zur Deckung der Schulden ausgegeben wurden. Schon bald werden die Zinsausgaben über 20 % der gesamten Einnahmen der US-Regierung „auffressen“. Allein im Juni 2023 gaben die USA über 70 Mrd. USD nur für Zinsausgaben aus. Das ist mehr als für Bildung und Veteranenunterstützung zusammen und in Kürze werden die Zinsausgaben auch höher sein als die nationalen Verteidigungsausgaben.

US-Leitzinsen in 14 Monaten um 2.100% erhöht

Gleichzeitig hat Frau Yellens ehemaliger Arbeitgeber, die Federal Reserve Bank (Fed), in den letzten 14 Monaten die Leitzinsen brachial vereinundzwanzigfacht und mit 5,5% auf den höchsten Stand seit 2001 angehoben. Als die Zinssätze vor 22 Jahren das letzte Mal so hoch waren, lagen die Schulden der USA bei „nur“ 6 Bio. USD. Heute beträgt der US-Schuldenberg jedoch rund 31,5 Bio. USD.

Schlauerweise hatten es Frau Yellen und ihre Vorgänger verpasst, die dreizehnjährige Niedrigzinsphase wenigstens zur Ausgabe extrem langlaufender Staatsanleihen zu nutzen. Der österreichische Finanzminister hingegen stockte bspw. vor drei Jahren noch eine 100-jährige Staatsanleihe zu einem Zinssatz von 0,85% bis auf 5,8 Mrd. EUR auf. Der österreichische Steuerzahler zahlt damit so wenig Zinsen wie noch nie für diese Staatsschulden.

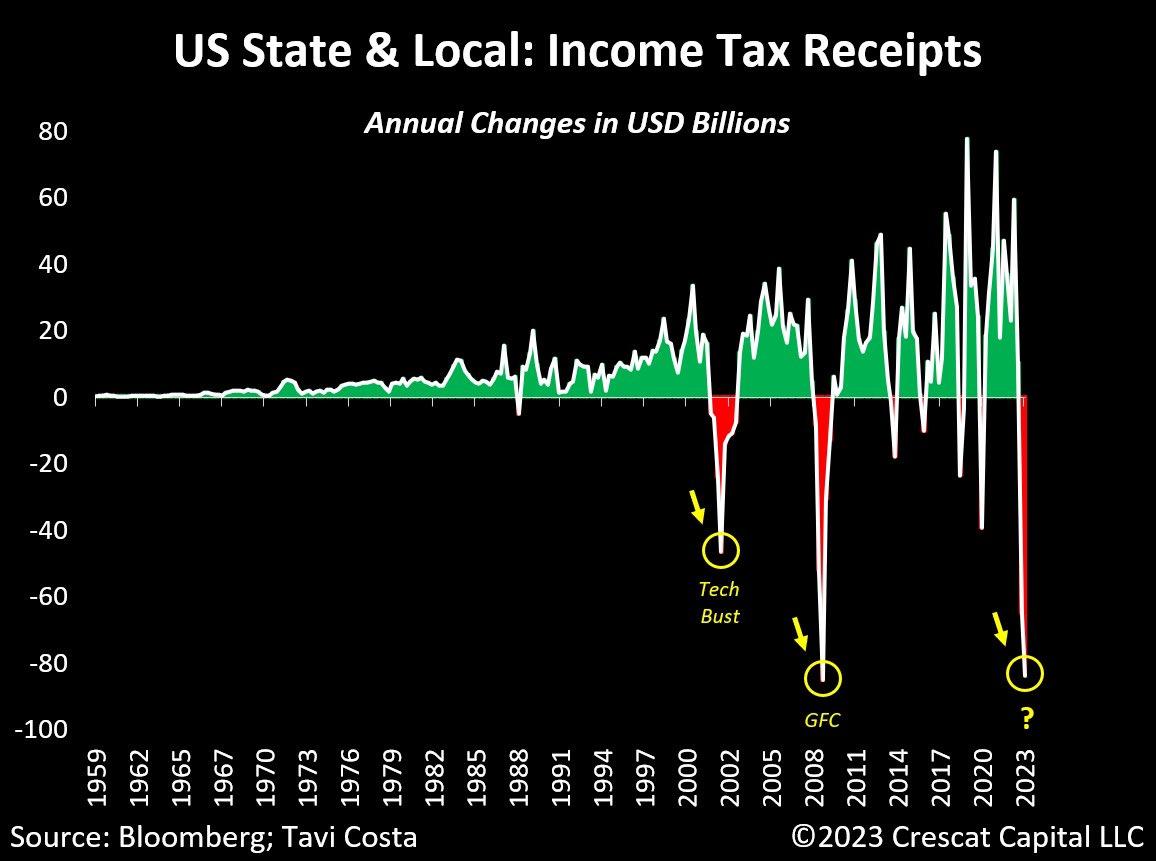

Einkommensteuereinnahmen der US-Bundesstaaten & US-Kommunen, vom 2. August 2023. Quelle: Tavi Costa

Die US-Bundesstaaten und US-Gemeinden hingegen erleben aktuell den schlimmsten jemals verzeichneten Rückgang ihrer Einkommensteuereinnahmen. Tatsächlich ist es der zweitstärkste prozentuale Rückgang im Jahresvergleich in der Geschichte. Nur die Weltwirtschaftskrise der 1930er Jahre brachte ein noch schlechteres Ergebnis. Auch die Steuereinnahmen auf Bundesebene sind im Jahresvergleich erneut gesunken (-10%) und befinden sich nun auf einem rezessiven Niveau. Dies ist ein klares Indiz für die anhaltende fundamentale Verschlechterung der US-Wirtschaft, die in scharfem Kontrast zu der nach wie vor übermäßig hohen Bewertung der US-Aktienmärkte steht.

US-Herabstufung kommt nur drei Wochen vor dem BRICs-Meeting

Insgesamt brauchte es also „nur“ eine regionale Bankenkrise mit drei Bankenpleiten sowie einen Beinahe-Zahlungsausfall der USA und eine dadurch notwendige gewordene unbegrenzten Erhöhung der Einlagensicherung, damit die Rating-Agentur Fitch erkannte, dass die Verschuldungssituation der USA untragbar geworden ist. Dieser Vorgang ist an sich schon einmalig und absurd. Aber das Geschäftsmodell der Rating-Agenturen ist bekanntermaßen mehr als anfällig für Interessenkonflikte, da die Ratings in der Regel von den Emittenten gezahlt werden und nicht von den Gläubigern. Der Schuldner zahlt also dafür, dass seine Bonität bewertet wird, und je besser die Bonitätseinstufung, umso günstiger kann er sich refinanzieren. Schon vor einem Jahr hatten die BRICs-Staaten daher eine eigene, alternative Ratingagentur angekündigt.

Nun kommt der Entzug der höchsten Bonitätsstufe nur drei Wochen vor dem anstehenden Treffen der BRICs Nationen für die USA zur Unzeit. Natürlich können die USA immer weiter US-Dollar drucken. Ein Zahlungsausfall ist also nicht zu befürchten. Aber die Herabstufung angesichts der explodierende Zinsbelastungen werden dem US-Dollar ebenso zusetzen wie die zunehmende De-Dollarisierung. Nie zuvor war der US-Dollar als Leitwährung so gefährdet wie aktuell. Während die Dollar-Gegner immer stärker werden, haben die USA außer ihrer Militärkraft und ihrer Technologie-Führerschaft nicht mehr viel zu bieten.

Die BRICs setzen auf Gold

Stattdessen hat sich nach monatelangen Debatten und Verhandlungen über verschiedene Währungs- und Rohstoffkörbe offenbar ein von Russland und China geführtes Konsortium darauf geeinigt, Gold als Grundlage für ein geplantes neues internationales Währungssystem zu verwenden. Dieses soll sich klar vom US-Dollar und dem Euro unterscheiden. Möglicherweise wird diese neue Initiative auf dem bevorstehenden Treffen der Staats- und Regierungschefs aus Brasilien, Russland, Indien und China am 22.August in Johannesburg offiziell vorgestellt. Für den US-Dollar sowie spiegelbildlich für den Goldpreis könnte dies eine völlige Neubewertung bringen.

Die Machtprobe zwischen China auf der einen, und den USA auf der anderen Seite zeichnet sich bereits seit vielen Jahren und an vielen Fronten ab. Nun könnte es noch im August tatsächlich zum Showdown kommen. Der Goldpreis dürfte daher schon in Kürze damit beginnen, das eskalierende Duell um die Handels- und Leitwährung schrittweise einzupreisen. Die nächsten Wochen versprechen spannend und explosiv zu werden!

Und selbst wenn die BRICs-Konferenz ohne eine offen ausgesprochene Herausforderung über die Bühne gegen sollte, werden die USA mittelfristig ihre Währung mit Hilfe der Druckerpresse weiter schwächen müssen. Das gleiche gilt auch für die Eurozone und den Euro.

Als rechtschaffender Bürger muss man daher immer lauter fragen, warum man eigentlich Steuern zahlen muss, wenn der Staat das Geld einfach drucken kann?

-

Fazit: Gold - Sommerrally und Machtprobe im August

Seit dem Tiefpunkt bei 1.893 USD am 29.Juni war am Goldmarkt eine erste Erholungswelle zu beobachten. Diese wird derzeit ausgehend von 1.987 USD seit rund zwei Wochen deutlich korrigiert, wodurch der Goldpreis mittlerweile bis auf 1.931 USD zurückgeworfen wurde. Solange sich der Goldpreis aber per Tages- und Wochenschlusskurs oberhalb von 1.920 USD halten kann, ist das Sommerrally-Szenario zwar unter Druck, aber dennoch intakt. Schließlich muss die extrem bullische Saisonalität in diesen Wochen in Verbindung mit der anstehenden BRICs-Konferenz unbedingt ernst genommen werden.

Technisch deutet die inverse Schulter-Kopf-Schulter Formation zudem einen Ausbruch über 1.985 USD sowie einen Anstieg bis auf ca. 2.080 USD an. Der vierte Angriff auf die Zone um das Allzeithoch bei 2.075 USD würde diesen Widerstand dann weiter aufweichen und einen baldigen Ausbruch aus der 12-jährigen Konsolidierung immer wahrscheinlicher machen. Sollte es dazu kommen, stehen die Chancen für ein starkes 4.Quartal am Goldmarkt sehr gut.

Auffälligerweise haben viele Goldbugs derzeit besonders zittrige Hände und haben kurz vor einem möglicherweise großen Anstieg aus Angst vor einer Liquiditätskrise das Handtuch geworfen. Wir hingegen positionieren uns aktuell ganz klar im Superbullen-Lager.