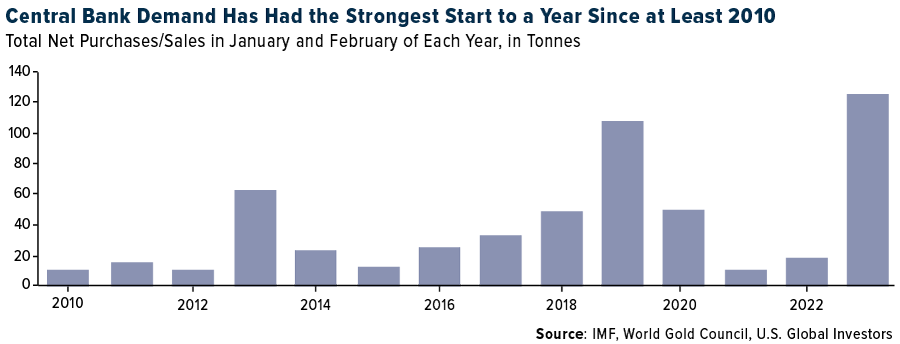

Laut einem Bericht von Krishan Gopaul (World Gold Council - WGC) haben die Zentralbanken in den ersten beiden Monaten des Jahres 2023 so viel Gold wie nie zuvor angehäuft. Im Januar und Februar kauften die Zentralbanken zusammen 125 Tonnen des Edelmetalls, die höchste Menge für den Zeitraum seit Jahresbeginn, seit die Banken im Jahr 2010 zu Nettokäufern wurden.

Die Länder mit den größten Zukäufen in den ersten beiden Monaten waren Singapur (51,4 Tonnen), die Türkei (45,5 Tonnen), China (39,8 Tonnen), Russland (31,1 Tonnen) und Indien (2,8 Tonnen). Die russische Zentralbank hat zum ersten Mal seit etwa einem Jahr eine Aktualisierung ihrer Goldreserven veröffentlicht, vermutlich wurden die 31,1 Tonnen über mehrere Monate hinweg und nicht nur im Januar und Februar erworben.

Nur sehr wenige Zentralbanken haben Goldreserven abgebaut. Nettoverkäufer waren Kasachstan, Usbekistan, Kroatien und die Vereinigten Arabischen Emirate (VAE), wobei die Käufe im bisherigen Jahresverlauf die Verkäufe bei weitem überwogen.

BRICS-Länder werden weiterhin in großem Umfang kaufen

Wenn man die Liste der Nettokäufer betrachtet, ist festzustellen, dass drei von ihnen Mitglieder der BRICS-Länder sind (Brasilien, Russland, Indien, China und Südafrika). Ich weise darauf hin, weil ich seit einigen Wochen darüber schreibe, dass wir möglicherweise die Entstehung einer multipolaren Welt erleben - mit einer US-zentrierten Welt auf der einen und einer China-zentrierten Welt auf der anderen Seite. Zum ersten Mal hat der Anteil der BRICS-Länder am globalen BIP den der G7-Staaten (Kanada, Frankreich, Deutschland, Italien, Japan, Großbritannien und die USA) auf der Basis der Kaufkraftparität übertroffen.

Bei dieser Multipolarisierung spielt Gold eine wichtige Rolle. Die BRICS brauchen das Edelmetall, um ihre Währungen zu stützen und sich vom US-Dollar zu lösen, der seit etwa einem Jahrhundert als globale Reservewährung fungiert. Ein immer größerer Anteil des Welthandels wird inzwischen in Chinesischen Yuan abgewickelt, und es gibt Berichte, dass die BRICS-Staaten - zu denen auch wichtige Schwellenländer wie Saudi-Arabien, Iran und andere gehören könnten - ein eigenes Zahlungsmittel entwickeln.

Sollte dies tatsächlich der Fall sein, so ist für mich klar, dass die Anleger ihr Engagement in Gold und Goldminen erhöhen sollten. Gold ist eine endliche Ressource. Es ist teuer und zeitaufwändig, mehr von dieser Ressource zu produzieren. Gleichzeitig werden die BRICS-Länder weiterhin Nettokäufer sein, da sie versuchen, Alternativen zum USD zu entwickeln.

Nettozuflüsse in goldgedeckte ETFs ziehen an

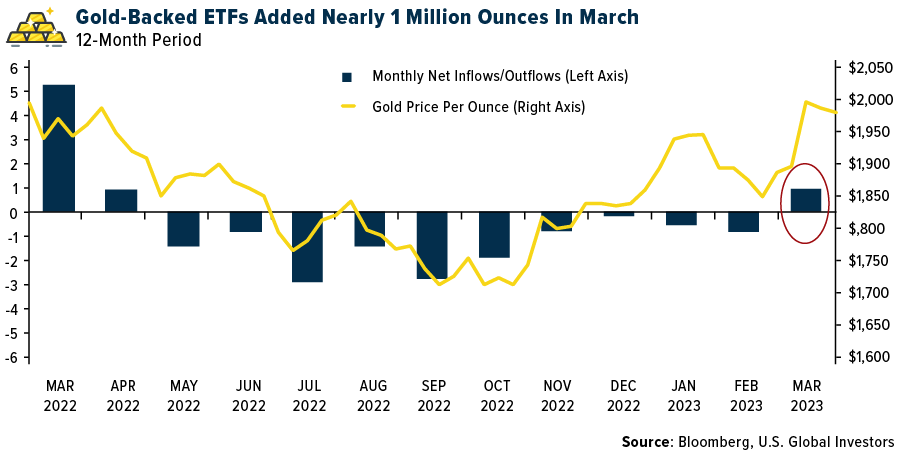

Die Nettozuflüsse in mit Gold unterlegte börsengehandelte Fonds zogen im März an, nachdem zehn Monate in Folge Abflüsse zu verzeichnen waren. Der Preis des Metalls liebäugelt mit einem neuen Rekordhoch. Die Anleger fügten bei allen bekannten physischen Gold-ETFs im März knapp unter 1 Million Unzen Gold hinzu, der höchste monatliche Zuwachs seit März 2022, als Anleger 1,4 Millionen Unzen hinzufügten. Am 31. März lag der Gesamtbestand an Gold laut Bloomberg bei 93,2 Millionen Unzen.

Im Zuge schwacher Wirtschaftsnachrichten, anhaltender Inflation, steigender Zinsen, eines turbulenten Bankensektors und geopolitischer Spannungen ist der Goldpreis aufgrund des starken Kaufinteresses auf dem Weg zu einem neuen Allzeithoch. Am Donnerstag erreichte das Metall 2.032 USD pro Unze und war damit nur noch 43 USD von seinem Rekordhoch entfernt, das es im August 2020 erreicht hatte.

Schwache Daten aus dem verarbeitenden Gewerbe signalisieren mögliche Probleme. Haben Sie Ihre 10% bereits im Portfolio?

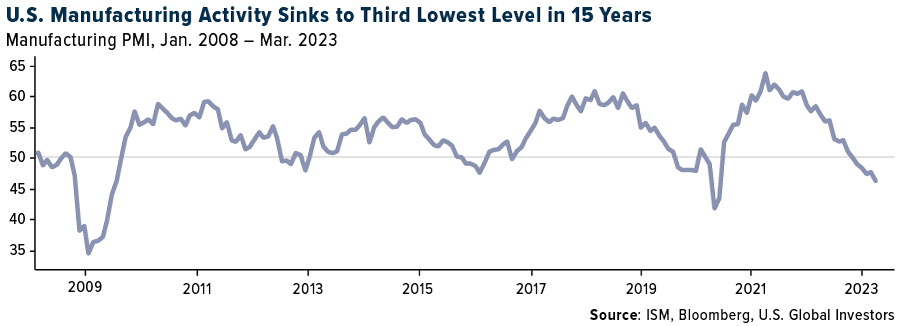

Ich bin der Meinung, dass der Kauf von Gold und Goldaktien zum jetzigen Zeitpunkt klug und angeraten ist, zumal sich erste Rezessionssignale abzeichnen. Das verarbeitende Gewerbe in den USA ist den vierten Monat in Folge geschrumpft, der ISM PMI für das verarbeitende Gewerbe sank im März auf 46,3. Das ist nach der Finanzkrise und den Pandemie-Lockdowns der drittniedrigste Stand seit 15 Jahren. Hinzu kommt, dass alle Kategorien - von den Auftragseingängen über die Produktion bis hin zu den Lagerbeständen - rückläufige Daten zeigten.

Die Maßnahmen der Fed zur Drosselung des Wirtschaftswachstums scheinen die gewünschte Wirkung zu haben. Wir stehen möglicherweise vor dem Ende des aggressivsten Zinserhöhungszyklus seit zwei Generationen, und das bringt bestimmte Risiken mit sich, über die sich Anleger im Klaren sein sollten.

In den vergangenen 70 Jahren folgte auf eine Zinspause der Fed in 75 % der Fälle eine wirtschaftliche Rezession, mit einer durchschnittlichen Verzögerung von sechs Monaten, so Alexander Redman und Della Chen von CLSA. Die beiden Analysten sind der Meinung, dass die Fed nur noch eine weitere Zinserhöhung vornehmen muss, bevor sie eine Pause einlegt und einen neuen Kurs einschlägt. Redman und Chen gehen davon aus, dass der Zyklus bis Juli abgeschlossen sein wird.

Falls ihre Schätzungen richtig sind, könnten wir Ende des vierten Quartals in eine Rezession schlittern.

Der richtige Zeitpunkt zum Kauf von Aktien ist ihrer Meinung nach dann, wenn der PMI des verarbeitenden Gewerbes nach Beginn der Rezession seinen Tiefpunkt erreicht. Einer solchen Entwicklung folgen in sieben von acht Fällen positive 12-Monats-Renditen, was einer durchschnittlichen Rendite von 26 % entspricht.

Das Timing ist in solchen Situationen immer schwierig, und wir sprechen hier von Ereignissen, die Monate in der Zukunft liegen können. Sollte eine Rezession unmittelbar bevorstehen, kann es sinnvoll sein, diese mit Gold zu überbrücken. Ich empfehle wie immer die goldene 10-Prozent-Regel, bei der 5 % in physischem Gold (Barren und Münzen) und die anderen 5 % in hochwertigen Goldminenaktien, Investmentfonds und börsengehandelten Fonds angelegt werden.

Der ISM-Index für das verarbeitende Gewerbe, auch bekannt als ISM-Einkaufsmanagerindex für das verarbeitende Gewerbe (ISM PMI), ist ein monatlicher Indikator für das Niveau der Wirtschaftstätigkeit im verarbeitenden Gewerbe in den Vereinigten Staaten im Vergleich zum Vormonat.

***

Sämtliche zum Ausdruck gebrachten Meinungen und bereitgestellten Daten können jederzeit ohne Vorankündigung geändert werden. Einige dieser Meinungen treffen möglicherweise nicht für jeden Anleger zu. Wenn Sie auf den/die obigen Link(s) klicken, werden Sie auf die Website(s) Dritter weitergeleitet. U.S. Global Investors unterstützt nicht alle auf diesen Websites bereitgestellten Informationen und ist nicht für deren Inhalt verantwortlich.