- Im 2. Quartal stieg der Umsatz von Chipotle um 17 % , die operative Marge um 15,3 %.

- Das Unternehmen plant, die Zahl seiner Restaurants in den kommenden Jahren mehr als zu verdoppeln.

- Die höheren Wachstumsaussichten der Aktie rechtfertigen ihre hohe Bewertung.

In den letzten fünf Jahren hat Chipotle Mexican Grill (NYSE:CMG) den S&P 500 Total Return Index geschlagen und eine atemberaubende Rendite von über 450 % im Vergleich zu den 85 % des S&P 500 erzielt. Und es gibt noch mehr Faktoren, die zu einer fortgesetzten Outperformance der Aktie beitragen könnten.

Beeindruckende Performance

Im letzten Quartal stieg der Umsatz von Chipotle Mexican Grill im Jahresvergleich um 17 %. Wichtig ist dabei insbesondere, dass die operative Marge aufgrund von Preiserhöhungen von 13 % im Vorjahr auf 15,3 % stieg.

Die höhere Gewinnspanne spiegelt die Fähigkeit von Chipotle wider, höhere Kosten, einschließlich gestiegener Wareneinsatz- und Arbeitskosten, an die Kunden weiterzugeben, ohne dass der Umsatz signifikant beeinträchtigt wird.

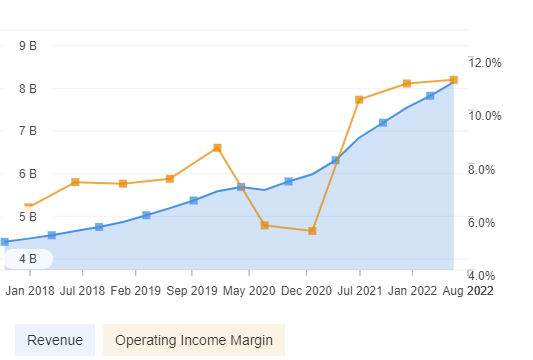

Die längerfristige Entwicklung von Chipotle ist ebenso eindrucksvoll. So stiegen die Umsätze schneller als die Betriebskosten, was sich in einem deutlichen Anstieg des Betriebsergebnisses niederschlug. Der Gesamtumsatz konnte von 2018 bis 2021 eine durchschnittliche jährliche Wachstumsrate (CAGR) von 15,7 % verzeichnen, während die Betriebskosten im gleichen Zeitraum um 13,5 % stiegen. Daraus ergibt sich eine CAGR von 46 % für das operative Ergebnis zwischen 2018 und 2021.

Expansionspläne versprechen weitere Ergebnisverbesserung

Chipotle verspricht auch für die kommenden Jahre ein solides Wachstum. Das Management will die Zahl der Restaurants von derzeit rund 3.000 auf über 7.000 erhöhen. Neben den USA konzentriert sich Chipotle auch auf Kanada und Europa. Das Unternehmen betreibt 29 Restaurants in Kanada und plant, diese Zahl auf mehrere hundert zu erhöhen. Im Vereinigten Königreich wurden fünf neue Restaurants eröffnet, und Europa soll sich zu einem wichtigen Markt für Chipotle entwickeln. Ebenfalls positiv zu bewerten ist die Tatsache, dass das Unternehmen den Schwerpunkt auf die Abholung im Drive-Thru in so genannten Chipotlanes legt.

Abholung im Drive-Thru könnte Margen verbessern

Drive-Thru-Bahnen sind für Restaurantbetreiber deshalb so interessant, weil sie den Umsatz steigern, ohne dass zusätzliche Immobilienkosten anfallen, die einen großen Teil der Betriebskosten ausmachen. Im letzten Quartal eröffnete Chipotle 42 neue Restaurants, davon 32 mit Chipotlanes.

Quelle: InvestingPro

Für 2022 will das Unternehmen 235 bis 250 neue Restaurants eröffnen. Jedes Jahr soll die Zahl der neuen Restaurants um 8 bis 10 % steigen, wovon 80 % auf Chipotlanes entfallen sollen.

Im Rahmen der jüngsten Telefonkonferenz bekräftigte das Management, dass Chipotlanes einen höheren durchschnittlichen Absatz und höhere Margen auf Restaurantniveau erzielen. Dies lässt auf eine weitere Verbesserung der Margen hoffen.

Attraktiv bewertet

Die Aktie wird mit einem im Vergleich zu anderen vergleichbaren Unternehmen hohen Kurs-Gewinn-Verhältnis (KGV) gehandelt. Im Vergleich zum historischen 5-Jahres-Median des KGV von 74,36 erscheint die aktuelle Bewertung von 61,5, die einen Abschlag von 20 % gegenüber dem historischen 5-Jahres-Median bedeutet, jedoch attraktiv.

Das einjährige erwartete Kurs-Gewinn-Verhältnis von 50 deutet ebenfalls auf höhere Gewinnerwartungen in den kommenden Quartalen hin.

Analysten passen Kursziele nach oben an

Im August hob Stifel-Analyst Chris O'Cull das Kursziel für die Chipotle-Aktie von 1.550 USD auf 1.750 USD an, bekräftigte seine Kaufempfehlung und fügte hinzu, dass im zweiten Halbjahr 2022 eine stabile Margenentwicklung zu erwarten sei.

Im Juli schraubte John Glass, Analyst bei Morgan Stanley, seinen Zielpreis von 1.768 USD auf 1.808 USD hoch. Sein Argument sind höhere Gewinnschätzungen, die auf "besser als befürchtete Ergebnisse im dritten Quartal, weitere Preiserhöhungen und damit einhergehende Margenvorteile" zurückzuführen sind.

Auch die Analystin Nicole Miller Regan von Piper Sandler ist optimistisch für die Chipotle-Aktie, ihr Kursziel für die Kette lautet 2.500 USD.

Das durchschnittliche Kursziel der Analysten auf InvestingPro für die Chipotle Mexican Grill-Aktie liegt bei 1.749 USD, das entspricht einem Renditepotenzial von 6 % gegenüber der aktuellen Notierung.

Eine solide, langfristige Anlage im Gastro-Bereich

Ich denke, dass Chipotle trotz des im Vergleich zu anderen Unternehmen höheren KGVs ein solider Titel im Bereich der Systemgastronomie ist, die in den kommenden Jahren gut für weiteres Wachstum aufgestellt sein dürfte. Die Bewertung der Aktie ist im Vergleich zu ihrem eigenen historischen Multiplikator niedrig.

Das Wachstum der Anzahl der Restaurants wird das Umsatzwachstum des Unternehmens vorantreiben, und es besteht ein erhebliches Potenzial zur Verbesserung der Betriebsgewinnspannen mit mehr Verkaufsstellen und mehr Chipotlanes im gesamten Restaurantmix. Die Fähigkeit der Kette, Kostensteigerungen durch Preiserhöhungen auf der Speisekarte an die Kunden weiterzugeben, ist ebenfalls positiv für die Margen.

Anmerkung: Alle Kurse zum Stand vom 24. August

Haftungsausschluss: Der Autor hält keine Positionen in Chipotle Mexican Grill oder einer anderen in diesem Artikel genannten Aktie.