Der Hersteller von Optoelektronik mit Sitz in Gera hat zum Abschluss der ersten neun Monate des laufenden Geschäftsjahres ein ordentliches Zahlenwerk vorgelegt. Trotz des eingetrübten wirtschaftlichen Umfelds seien die für Jenoptik relevanten Megatrends intakt, heißt es in der Präsentation der Ergebnisse. Auch an einer soliden Nachfrage mangele es nicht, die Zahlen bestätigen es. Der Wermutstropfen: Das Bewertungsniveau ist wieder deutlich zurückgegangen. Die Aktie bietet dennoch Kurspotential.

Ein Blick auf die Auftragslage bei Jenoptik (ETR:JENGn) (ISIN: DE000A2NB601) zeigt zunächst ein gemischtes Bild. Auf Basis von neun Monaten waren die Auftragseingänge gegenüber dem gleichen Zeitraum des Vorjahres insgesamt leicht rückläufig (-5,6 %). Der aktuelle Auftragsbestand von 794 Mio. EUR lag zum 30.9. jedoch rund 6 % über dem Niveau von September 2022 (749 Mio. EUR). Der Gesamtumsatz der drei Konzernsegmente konnte in den ersten neun Monaten mit einem Zuwachs von 10 % deutlich gesteigert werden auf rund 769 Mio. EUR (Vj: 698 Mio. EUR). Besonders deutlich wird die positive Entwicklung bei einem Blick auf das (unbereinigte) EBIT, das um 28 % auf 88 Mio. EUR (Vj: 68 Mio. EUR) zulegen konnte.

Die EBIT-Marge verbesserte sich zwischen Januar und September auf 11,5 %, gegenüber 9,8 % im Vorjahr. Zu erwähnen ist dabei der Umstand, dass im EBIT auch negative Effekte aus Kaufpreisallokationen in Höhe von 15,9 Mio. EUR enthalten sind, die aus Akquisitionen der Vorjahre resultieren und über die Abschreibungen das EBIT vermindern. Diese Sondereffekte werden bei der Unternehmensbewertung in der Regel nicht berücksichtigt. Für das Gesamtjahr rechnet der Konzern mit einem Gesamtumsatz von 1.050 bis 1.100 Mio. EUR. Bei einer geschätzten EBIT-Marge von 11 % für das Gesamtjahr läge des unbereinigte EBIT bei 115,5 Mio. EUR. Die Sondereffekte aus Kaufpreisallokationen hinzugerechnet, ergibt sich ein bereinigtes EBIT von 131,4 Mio. EUR, was einer konservativ geschätzten bereinigten EBIT-Marge von ca. 12,5 % entspricht, da potenzielle Einmaleffekte aus Kaufpreisallokationen für das vierte Quartal dabei noch nicht berücksichtigt wurden.

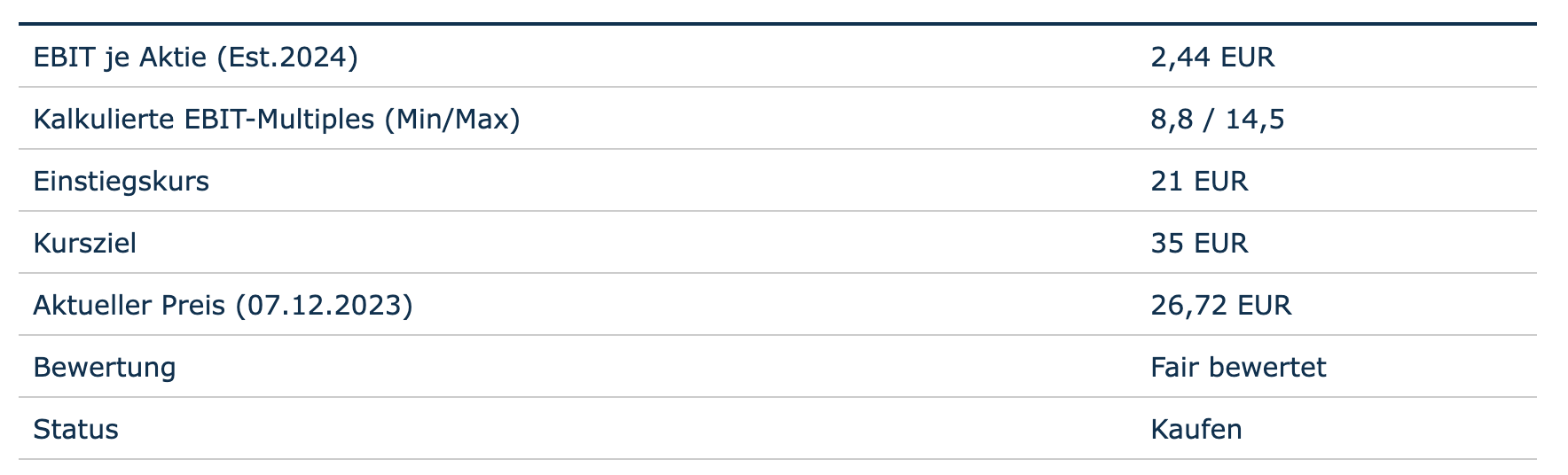

Bewertung auf Basis des EBIT

Die glänzenden Zahlen täuschen nicht darüber hinweg, dass Jenoptik – wie zahlreiche andere Nebenwerte – sich mit einem rückläufigen Bewertungsniveau konfrontiert sieht. Dieses ist den gesamtwirtschaftlichen Risiken geschuldet und drückt sich in gesunkenen EBIT-Multiples aus. Zwischen 2017 und 2021 betrug das Vielfache des bereinigten EBIT durchschnittlich zwischen 12 und 22 im Verhältnis zum jährlichen Tiefst- und Höchstkurs. Seit 2022 sinkt das EBIT-Multiple, in 2023 zuletzt auf Werte von knapp 9 und 15. Damit bewegt sich das EBIT-Multiple wieder auf dem Niveau der Jahre 2013 bis 2016. Bis dahin lag das minimale und maximale jährliche EBIT-Multiple im Schnitt zwischen 8,8 und 14,5. Ausgehend von einer EBIT-Marge von mindestens 12,5 % und einem Umsatz von 1.148 Mio. EUR – Analystenkonsens für 2024 – legen wir für unsere Bewertung ein EBIT von 140 Mio. EUR (2,44 EUR je Aktie) zu Grunde und gelangen mit den zuletzt genannten Multiples zu einem Einstiegskurs von 21 EUR und einem Kursziel von 35 EUR.

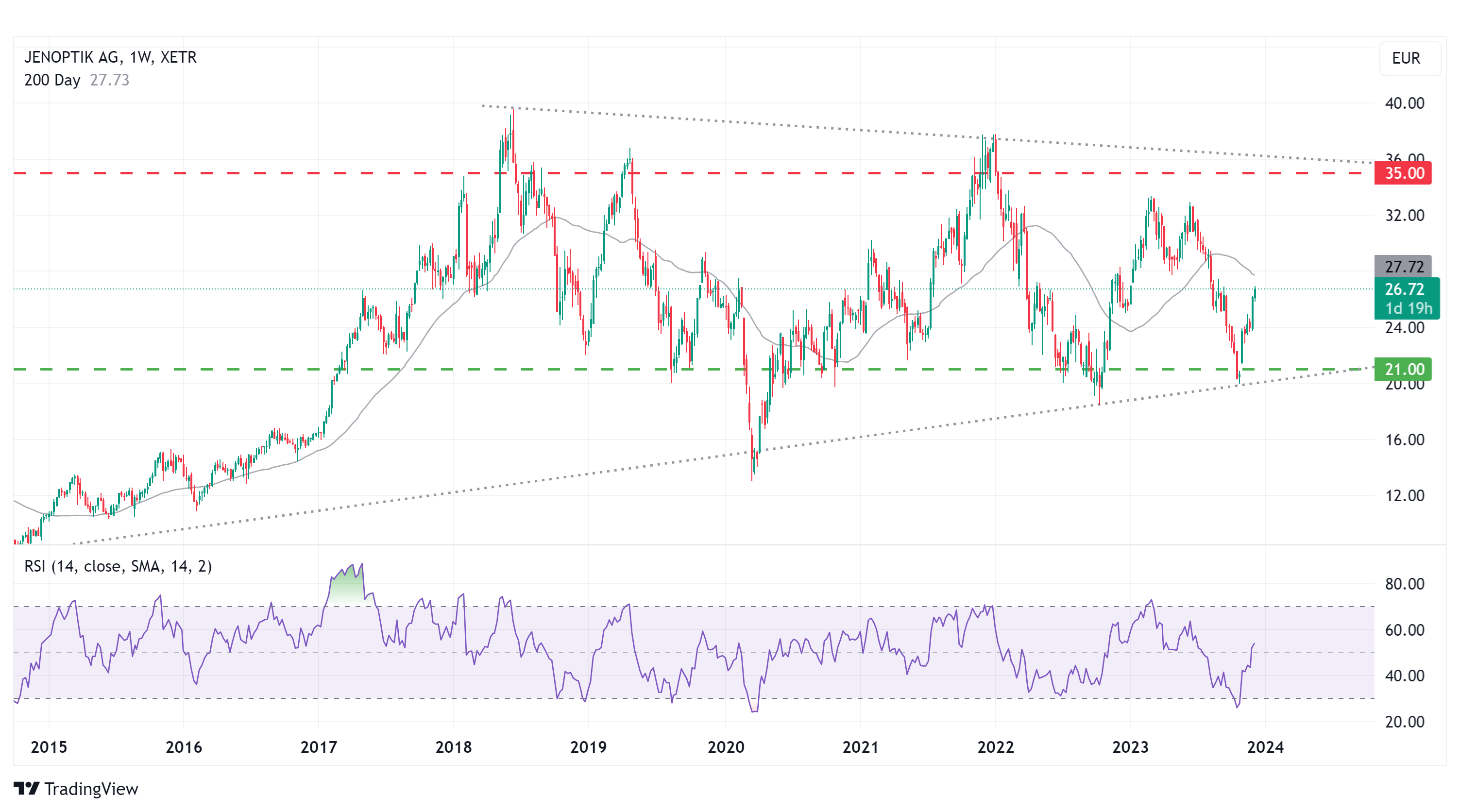

Charttechnik

Die Notierung von Jenoptik befindet sich seit ihrem Allzeithoch im Juni 2018 in einer Seitwärtsbewegung mit großer Schwankungsbreite, die im Kursverlauf zunehmend enger wird und im Big Picture eine übergeordnete Dreiecksformation ausbildet. Innerhalb dieser Formation wurde kürzlich bei 20 EUR die untere Begrenzung getestet, einhergehend mit einem überverkauften RSI auf Basis von 14 Wochen. Aktuell befindet sich die Notierung wieder in einer Aufwärtsbewegung und notiert knapp unterhalb der 200-Tage-Line (27,72 EUR). Mit dem Bruch der 200-Tage-Linie dürften die nächsten Kursziele von 30 und 32 EUR in greifbare Nähe rücken. Ein Bruch der übergeordneten Formation nach unten würde zunächst Abwärtspotential bis zur nächsten Unterstützung bei 18,50 EUR und anschließend bis in den Bereich von 15 bis 16,50 EUR eröffnen.

Fazit

Eine stabile Auftragslage, steigende Margen und starke Ertragsprognosen – Analysten rechnen auch für 2024 und 2025 mit weiteren Ertragszuwächsen – sprechen für Jenoptik. In der rückläufigen Entwicklung der Multiples spiegeln sich jedoch auch die aktuellen gesamtwirtschaftlichen Risiken wider. Auf Basis des zurückhaltend geschätzten Ertragsniveaus für 2024 erachten wir die Aktie auf dem jetzigen Kursniveau als fair bewertet. Bis zu unserem Kursziel bei 35 EUR besteht noch ca. 23 % Kurspotential. Da die positiven Aspekte aus unserer Sicht deutlich überwiegen und wir die Notierung in einer klaren Aufwärtsbewegung sehen, stufen wir die Aktie insgesamt mit Kaufen ein.

Hier finden Sie weitere Beiträge & Analysen von Aktienbewertung.de