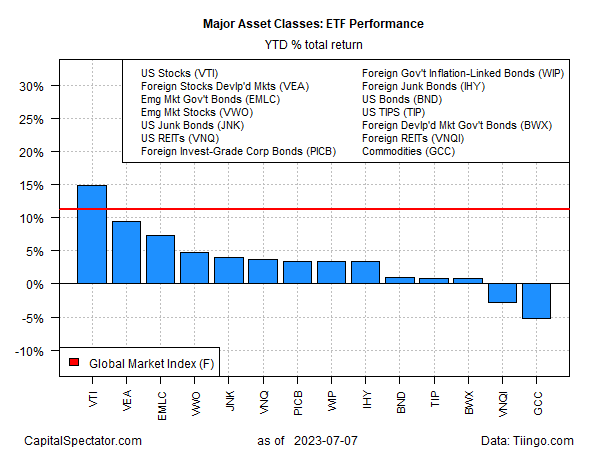

In der vergangenen Woche mussten US-amerikanische Aktien zwar einen Pullback hinnehmen, dennoch bleibt der US-Aktienmarkt in diesem Jahr unangefochten an der Spitze der großen Anlageklassen. Das ergibt sich aus einer Analyse der Schlusskurse der wichtigsten Proxy-ETFs am Ende der letzten Handelswoche.

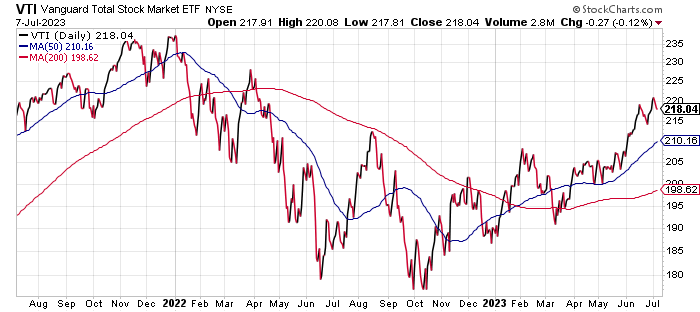

Der Vanguard Total (EPA:TTEF) Stock Market Index Fund ETF Shares (NYSE:VTI) gab in der vergangenen Woche um 1,0 % nach. Trotz dieses bescheidenen Rückgangs liegt der ETF nach seiner Erholung von seinem Tiefstand im Oktober nahe seinem 15-Monats-Höchstwert.

Im Jahr 2023 konnten die meisten wichtigen Segmente der globalen Märkte bisher Gewinne verzeichnen, einschließlich ausländischer Aktien und Bonds. Allerdings gab es auch einige Ausreißer nach unten, darunter Rohstoffe (WisdomTree Continuous Commodity Index Fund (NYSE:GCC) und Immobilien außerhalb der USA (Vanguard Global ex-U.S. Real Estate Index Fund ETF Shares (NASDAQ:VNQI)).

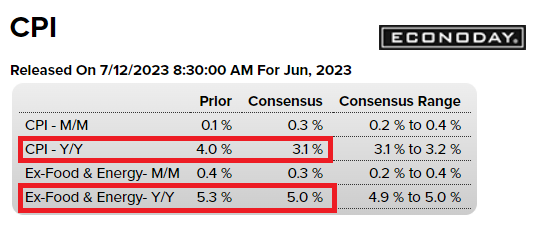

Die Märkte und die Risikobereitschaft werden in dieser Woche erneut auf die Probe gestellt, wenn am Mittwoch, den 12. Juli, die aktuellen Inflationsdaten in den USA veröffentlicht werden. Ökonomen erwarten eine Abschwächung des Inflationsdrucks im Jahresvergleich. Die Abschwächung der Kerninflation wird voraussichtlich moderat ausfallen, während die Gesamtinflation (VPI) laut den Konsensprognosen von Econoday.com für deutlichen Rückgang bereit ist.

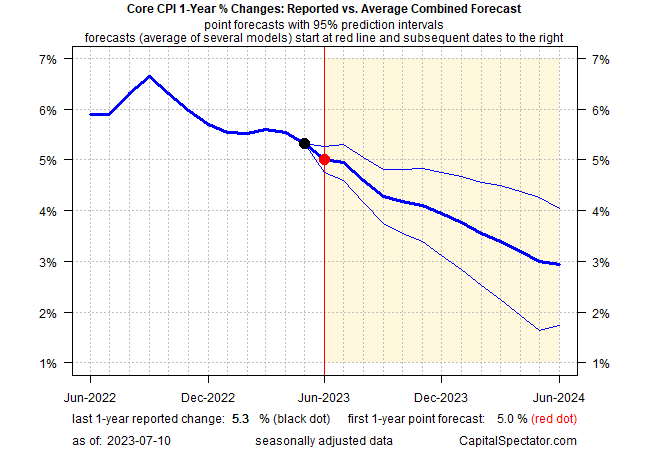

Das von CapitalSpectator.com erstellte Ensemble-Prognosemodell zur Schätzung des künftigen Verlaufs der Kernrate, die Lebensmittel und Energie ausschließt, geht ebenfalls von einem schwächeren Preisdruck aus, allerdings wird der Rückgang den Punktprognosen zufolge verhalten bleiben und dieser weithin beachtete Gradmesser für den Preisdruck auf absehbare Zeit deutlich über dem 2%-Ziel der Fed bleiben.

Derweil wird bei Betrachtung der Fed-Futures erwartet, dass die US-Notenbank ihre Zinsen anlässlich der nächsten FOMC-Sitzung um 25 Basispunkte anheben wird. Darüber hinaus preist der Markt eine bescheidene Wahrscheinlichkeit für eine längere Pause ein, die das Ende der strafferen Geldpolitik in diesem Zyklus signalisieren könnte. Die in dieser Woche veröffentlichten Inflationszahlen werden zeigen, ob diese Erwartung plausibel ist.

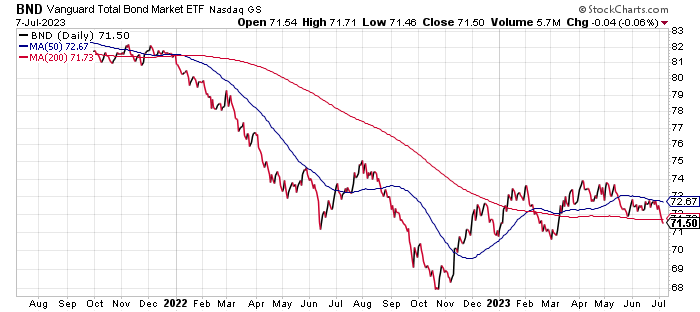

Einige Experten sind der Meinung, dass die Inflationsprognose darauf hindeutet, dass US-Anleihen nach mehr als einem Jahr neutraler bis negativer Performance attraktiv bewertet sind. Obwohl der Vanguard Total Bond Market Index Fund ETF Shares (NASDAQ:BND) in diesem Jahr um 1,0 % zugelegt hat, hat er noch einen weiten Weg vor sich, um den starken Einbruch im Jahr 2022 aufzuholen.

Einige Analysten prognostizieren bessere Tage für Bonds. Ein Faktor dafür ist der Anstieg der Renditen, der einen stärkeren Anreiz für festverzinsliche Wertpapiere bietet.

"Im Moment erzielen Sie mit festverzinslichen Wertpapieren gute Erträge", kommentierte Katie Nixon, Chief Investment Officer für Vermögensverwaltung bei Northern Trust (NASDAQ:NTRS), die Anleiherenditen. "Die Zinssätze sind nicht nur absolut attraktiv, sondern auch im Vergleich zu den Inflationsaussichten für die kommenden Jahre", erklärte sie gegenüber Morningstar.com.

Ein erster Faktencheck zu dieser Betrachtung erfolgt mit dem in dieser Woche veröffentlichten Bericht zur Verbraucherpreisinflation.