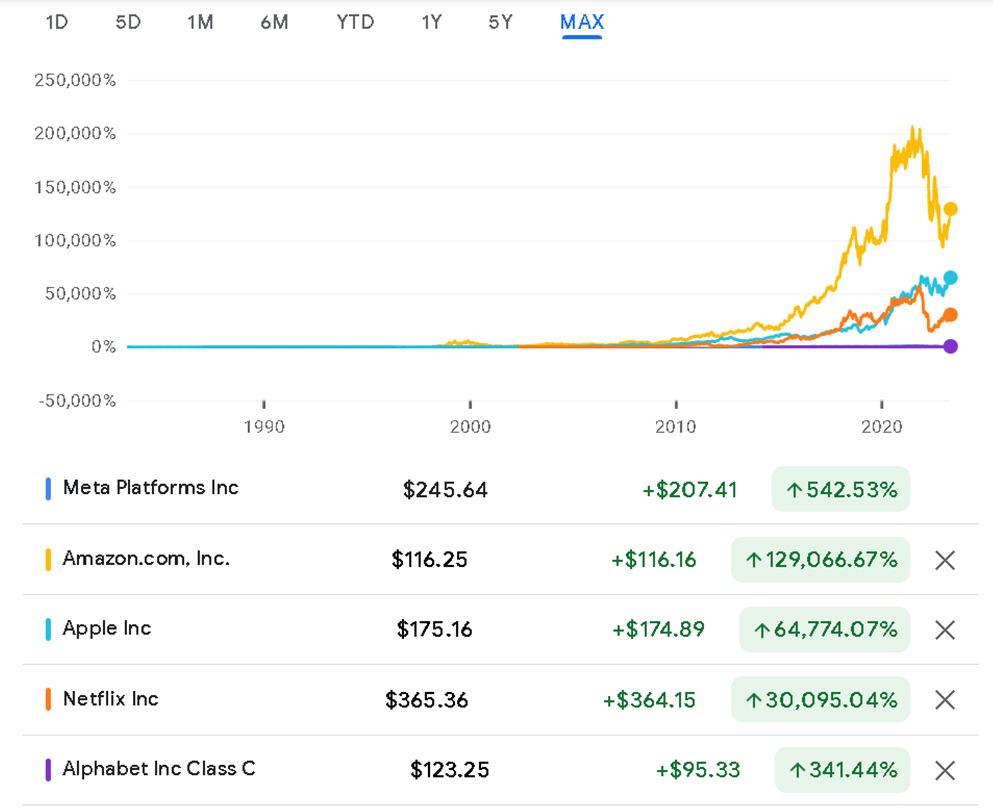

FAANG – das sind Meta (NASDAQ:META) (vormals Facebook), Amazon (NASDAQ:AMZN), Apple (NASDAQ:AAPL), Netflix (NASDAQ:NFLX) und Alphabet (NASDAQ:GOOGL) (GOOG) (vormals Google) – galt bis vor kurzem noch als sichere Anlage und Wachstumstreiber.

In den letzten Jahren mussten die Tech-Giganten der USA jedoch starke Verluste hinnehmen. Facebooks Metaverse hat Milliardensummen verschlungen, während Amazon hohe Verluste durch die Inflation verzeichnen musste. Gleichzeitig schreckt die straffe Zinspolitik der Fed weiterhin Investoren und Verbraucher ab.

Dennoch ist Licht am Ende des Tunnels. Die FAANG-Aktien erleben 2023 wieder erste Erfolge. Wir gehen der Frage nach, ob Anleger jetzt in FAANG investieren sollten, oder ob ETF und Rohstoffe doch bessere Optionen sind.

(Abbildung: Google Finance)

Was sind FAANG-Unternehmen?

FAANG ist eine Abkürzung für die Aktien der fünf beliebtesten und erfolgreichsten amerikanischen Technologieunternehmen. Ursprünglich wurde der Begriff von Bob Lang in The Street geprägt und von Jim Cramer in seiner CNBC-TV-Show Mad Money popularisiert.

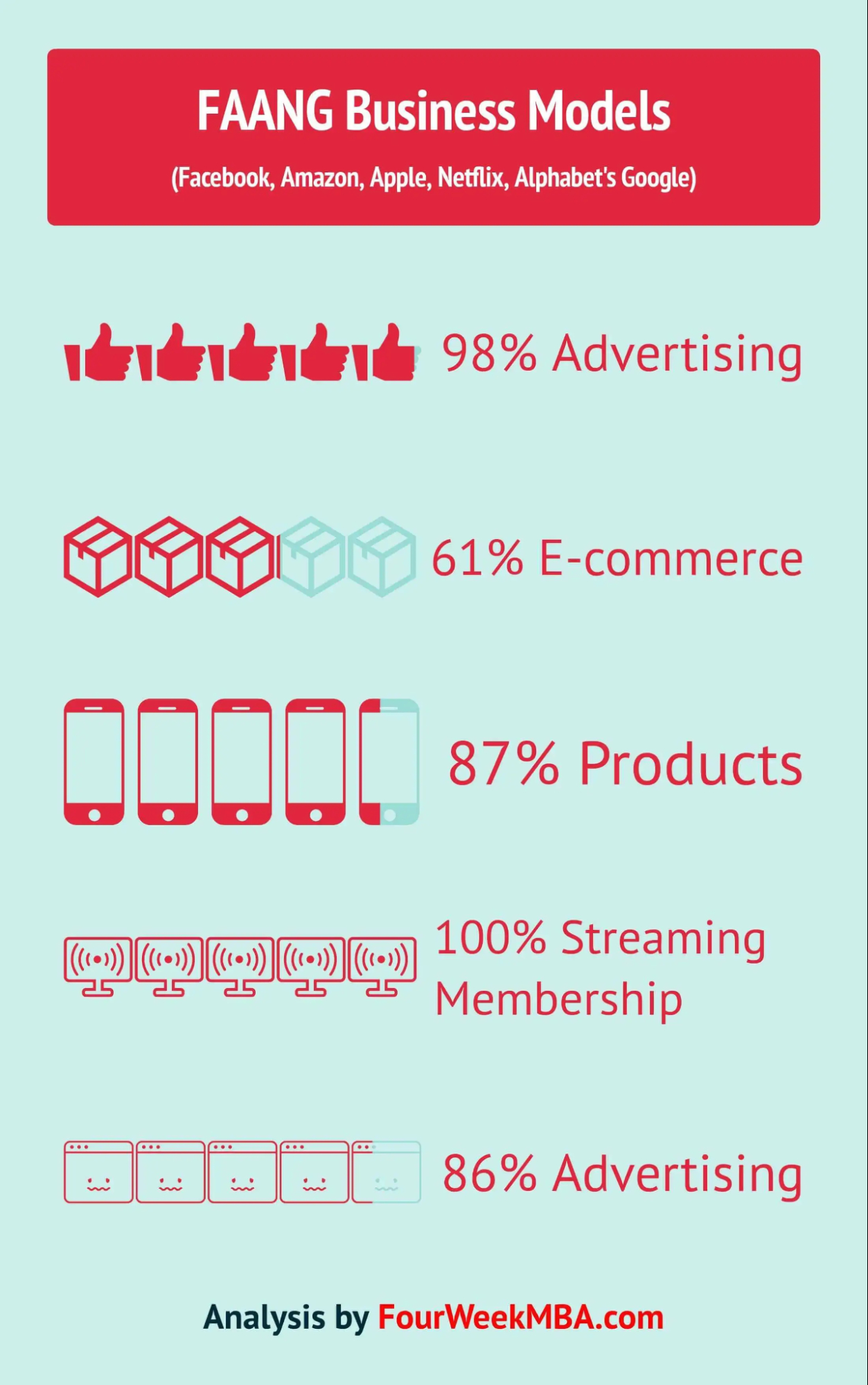

Mehrere Jahre lang waren diese Unternehmen an der Spitze der US-Wirtschaft. Selbst als die Weltwirtschaft von der Corona-Krise getroffen war, konnten digitale Dienste durch eine erhöhte Nachfrage weiter ansteigen. Ende 2021 machte FAANG knapp 39 % des Russell 1000 Growth Index und 24 % des S&P 500 aus. Während Facebook, Google und Netflix fast ausschließlich digitale Dienste anbieten, nimmt Amazon den E-Commerce-Bereich ein, während sich Apple auf innovative Produkte spezialisiert.

(Abbildung: FourWeekMBA)

Es schien fast so, als ob FAANG-Aktien immer weiter ansteigen werden. Doch seit 2021 ist viel passiert. FAANG befindet sich seit 2021 im freien Fall. Dies ist nicht nur auf makroökonomische Faktoren wie die Inflation und den straffen Zinssatz der Fed zurückzuführen, sondern auch auf geschäftliche Fehlentscheidungen, wie beispielsweise Facebooks (bzw. Metas) Investition in das Metaverse, das dem Unternehmen allein im Jahr 2022 einen Verlust von über 13,7 Milliarden US-Dollar eingebracht hat.

Dementsprechend flammt die FAANG-Diskussion wieder auf. Einige Experten haben Bedenken geäußert, dass sich die FAANG-Aktien mitten in einer Blase befinden könnten, während andere argumentieren, dass ihr Wachstum durch die herausragende finanzielle und operative Leistung gerechtfertigt sei.

In den folgenden Abschnitten schauen wir uns beide Argumente genauer an, die für und gegen ein Comeback der FAANG-Unternehmen sprechen.

Was spricht für ein FAANG-Comeback?

Trotz der schwierigen Bedingungen der letzten Jahre, können wir seit 2023 einen leichten Anstieg beobachten, sowohl bei FAANG als auch bei anderen ausgewählten Technologiebranchen.

Shanna Strauss-Frank, stellvertretende Verkaufsleiterin bei Freedom Finance Germany, sagt hierzu Folgendes: „Es wird erwartet, dass die Technologiebranche weiterhin ein wichtiger Wachstums- und Innovationstreiber sein wird, wobei neue Technologien wie 5G, das Internet of Things (IoT) und Cloud Computing die Führung übernehmen. Darüber hinaus verfügen große Technologieunternehmen über relativ solide Bilanzen. Anleger können Unternehmen im Auge behalten, die stark in diese Bereiche investieren, da sie gut für ein zukünftiges Wachstum positioniert sind. Angesichts des jüngsten Anstiegs des Goldpreises im Zuge der US-Bankenkrise kommt auch die Goldbranche in Betracht.“

Was hierbei nicht vergessen werden sollte, ist, dass FAANG-Unternehmen weiterhin Marktführer in ganz unterschiedlichen Branchen sind, von digitaler Werbung über Streaming und E-Commerce bis hin zu Hightech-Produkten. Dementsprechend positiv fällt auch die langfristige Wachstumsprognose innerhalb dieser Sektoren aus. Die Alleinstellungsmerkmale der FAANG-Unternehmen in Kombination mit den positiven Quartalsberichten von 2023 können eine Wende andeuten.

Gleichzeitig muss darauf hingewiesen werden, dass eine Rezession Technologieunternehmen stärker als die meisten anderen Branchen belastet. Die Gründe liegen darin, dass sich Anleger in Rezessionszeiten vermehrt nach sicheren Häfen umsehen, während Verbraucher auf Luxusgüter, inklusive digitaler Dienste, verzichten. Viele Experten gehen deshalb davon aus, dass der Tech-Sektor wieder ansteigen wird, sobald die Fed bzw. die EZB den Leitzins senken.

Was spricht gegen ein FAANG-Comeback?

Wie bereits angedeutet, lässt sich der Rückgang der FAANG-Kurse nicht nur auf makroökonomische Ursachen zurückführen. Geschäftliche Fehlentscheidungen seitens einiger Unternehmen haben ebenfalls zum Rückgang der Aktienkurse beigetragen. Verluste in zweistelliger Milliardenhöhe, wie im Beispiel Meta, lassen sich nicht von heute auf morgen ausgleichen. Derzeitige Entlassungen großer Tech-Konzerne deuten auf negative Wachstumsprognosen innerhalb der Konzerne hin.

Gleichzeitig ist die weltweite Rezession nach wie vor nicht überstanden. Die straffe Zinspolitik der Zentralbanken macht es für die Tech-Giganten besonders schwierig, neues Kapital einzuwerben.

Dementsprechend werden wir uns höchstwahrscheinlich noch bis 2024 gedulden müssen, um einen signifikanten Kursanstieg zu sehen. Ob der Höchststand von 2021 wieder erreicht werden kann, bleibt weiterhin offen.

Fazit: Von der Krise profitieren

Die Diskussion macht deutlich: FAANG-Unternehmen haben weiterhin großes Wachstumspotenzial. Die technologische Expertise, die Marktführerschaft und die Ressourcen machen die Unternehmen überaus wettbewerbsfähig. Jedoch bietet das derzeitige Umfeld wenig Möglichkeiten, um langfristig zu planen.

Anleger, die weiterhin an FAANG glauben, können daher ihr Portfolio mit FAANG-Aktien ausbauen, um die derzeitig niedrigen Kurswerte zu nutzen, um mittel- bis langfristig zu profitieren. Wir empfehlen jedoch, das Handelsportfolio ausreichend mit ETFs und ggf. weiteren Instrumenten wie Gold zu diversifizieren, um das Risiko so gering wie möglich zu halten. Die Wachstumsprognose der FAANG-Unternehmen ist positiv, jedoch ist nur schwer absehbar, ob und wann die Unternehmen an den Erfolg von 2021 anknüpfen können.