Der Euro eröffnet heute gegenüber dem USD bei 1,0600 (05:22 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0578 im US-Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 134,69. In der Folge notiert EUR-JPY bei 142,77. EUR-CHF oszilliert bei 0,9899.

Finanzmärkte: Märkte mäandern überwiegend

Die internationalen Finanzmärkte mäandern weitgehend weiter. Es zeichnen sich aber zarte Trendbewegungen in einigen Sektoren ab. An den internationalen Aktienmärkten ergibt si ch ein heterogenes Bild. Europa zeigt Widerstandskraft. Vor zwei Tagen hielt die Unterstützung bei 15.250 Punkten, was zu Eindeckungen der Leerverkaufspositionen führte. So konnte der DAX als Folge gestern im Späthandel die Marke von 15.500 überwinden (Schlusskurs Späthandel 15.529,50).

US-Märkte erholten sich nach anfänglicher Schwäche, laufen aber im Vergleich zum europäischen Markt unterproportional. Das mag auch damit zusammenhängen, dass es markante Bewertungsunterschiede gibt. So liegt das durchschnittliche KGV in Europa (circa 13) deutlich unter dem US-Bewertungsniveau (circa 18). Die historische Norm liegt um die Marke von 3 Punkten Differenz.

Asiens Märkte liefern unterschiedliche Signale. China, Hongkong und Vietnam sind schwach, während der Nikkei (Japan) freundlich tendiert. Fernost (ex Japan) bleibt der makroökonomische Taktgeber der Weltwirtschaft und Hort der Wachstumsimpulse für die Weltwirtschaft. Der Appetit der internationalen Anleger auf diese Märkte bleibt derzeit jedoch unausgeprägt.

An den Rentenmärkten kam es zu leichten Entspannungen nach dem deutlichen Renditeanstieg in den Vortagen. 10 jährige Bundesanleihen rentieren heute früh mit 2,47% (Vortag 2,52%) und 10 jährige US-Staatstitel werfen aktuell 3,87% ab (Vortag 3,92%). Die Trendbewegung zeigt losgelöst von der aktuellen Korrektur zu höheren Renditen.

Der USD zeigt gegenüber dem EUR weiter leichte Stärke. Gestern wurde mit 1,0578 im US-Handel der schwächste EUR/USD Kurs seit 5. Januar 2023 markiert. Die USD-Stärke weist jedoch keine ausgeprägte Dynamik aus.

Die edlen Metalle bleiben unter Abwärtsdruck gegenüber dem USD. Das Zinserhöhungsthema als auch die Markttechnik belasten.

Deutschland: Statistisches Bundesamt: Energiepreise deutlich erhöht

Die Erzeugerpreise für Energie waren laut Statistischem Bundesamt im Januar 2023 um ein Drittel höher als im Januar 2022. Bei Erdgas lag der Anstieg bei circa 50%, bei Strom betrug er 27,3%. Mineralölprodukte (Heizöl, Kraftstoffe) waren 12,6% teurer als vor Jahresfrist.

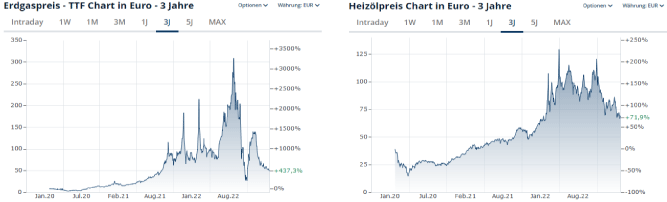

Kommentar: Seit Spätsommer/Herbst 2023 hat sich eine merkliche Entspannung bei den Energiepreisen ergeben. Das ist positiv. Dazu zwei Charts von ©Finanzen.net:

Diese Entspannung ist eine der Grundlagen, warum die Konjunkturlage in den letzten Monaten nicht nur hier in Europa, sondern weltweit besser als erwartet reüssierte.

Dennoch muss hier festgehalten werden, dass der internationale Energiemarkt nicht mehr für alle Teilnehmer gleiche Preise und Versorgungssicherheit anbietet. Deutschland hat trotz des 200 Mrd. EUR-Subventionspakets der Bundesregierung, das konsumtiv ist und nicht über den Zeitpunkt Mitte 2024 hinaus die Folgen der von uns initiierten Sanktionspolitik mildert, Preisnachteile gegenüber anderen Wirtschaftsräumen.

Das mindert die Attraktivität unseres Standorts beispielsweise versus USA hinsichtlich möglicher Investitionen im erheblichen Umfang (Aspekt Kapitalstock, Korrelation Einkommen). Trotz gegenteiliger Beteuerungen seitens Regierungsvertreten im Hinblick auf unsere Attraktivität (u.a. Kanzler Scholz) stimmen die Unternehmen mit "ihren Füßen" ab (BMW (ETR:BMWG), Bayer (ETR:BAYGN), BASF (ETR:BASFN), Linde (ETR:LING) etc.).

Als Fazit lässt sich ziehen, dass es qualitativ und quantitativ einer Neuausrichtung der Politik bedarf (und viel blinden Vertrauens), um die genannten offenen Flanken zu schließen und den mit den offenen Flanken verbundenen Risiken für unsere Zukunftsfähigkeit die Stirn zu bieten.

China: Positionspapier

In einem 12-Punkte-Papier stellte China seinen Plan für eine Beilegung des Ukraine-Konfliktes vor. Peking fordert eine Waffenruhe und sofortige Wiederaufnahme der Verhandlungen zwischen Kiew und Moskau. Es sei die einzig machbare Lösung für die Ukrainekrise.

Kommentar: Aus der Historie heraus betrachtet liegt China mit der Einschätzung, dass Diplomatie die einzig machbare Lösung ist, vollständig richtig ist, um regionale als auch globale Kollateralschäden zu vermeiden, die jetzt schon dramatisch hoch sind (Relation zu BIP Ukraine 2019). Peking kritisierte implizit auch, dass insbesondere das UK im März 2022 dafür sorgte, dass es zu keiner diplomatischen Lösung kam (seinerzeit Johnson Ukraine- Besuch).

Peking führte weiter aus, Konflikt und Krieg dienten niemandem. Alle Parteien müssten rational bleiben, Zurückhaltung üben und vermeiden, Flammen anzufachen, und verhindern, dass sich die Krise weiter verschlechterte oder sogar außer Kontrolle gerate. China forderte, dass die Grundsätze der Vereinten Nationen streng beachtet werden müssten.

Kommentar: Der Konflikt dient bestimmten Interessengruppen, sonst fände er nicht statt. Der Einsatz für eine diplomatische Lösung ist zu begrüßen. Ob er erfolgreich sein wird, ist offen.

Datenpotpourri der letzten 24 Handelsstunden:

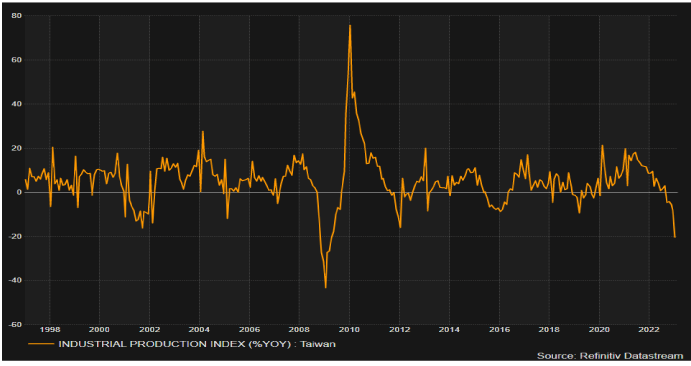

Taiwan: Industrieproduktion kollabiert

Wir beginnen heute mit Taiwan, weil es dort einen brachialen Einbruch in der Industrieproduktion gegeben hat, der sich vom globalen Gesamtbild auffällig unterscheidet. Per Januar kam es zu einem Einbruch um 20,5% im Jahresvergleich (Prognose -11,25%) nach zuvor -8,0% (revidiert von -7,93%). Laut Ministerium hinge der Rückgang mit dem "Lunar Year- Feiertagen" zusammen als auch Anpassungen in der Halbleiterindustrie (ETR:SEC0).

Der Blick auf nachfolgenden Chart belegt zwei Dinge. Erstens ist es der größte Einbruch seit April 2009. Zweitens korreliert die negative Entwicklung mit den zunehmenden Spannungen USA/China/Taiwan (Beginn der rückläufigen Tendenz ab Mitte 2021). "Food for thought!"

Eurozone: CPI im Vergleich zum Vormonat tiefer, Kernrate auf Allzeithoch

Die Verbraucherpreise sanken laut finaler Berechnung per Januar im Monatsvergleich um 0,2% (Prognose und vorläufiger Wert -0,2%). Im Jahresvergleich kam es zu einem Anstieg um 8,6% (Prognose 8,6%, vorläufiger Wert 8,5%, Vormonatswert 9,2%) Im Jahresvergleich war es der geringste Anstieg seit Juni 2022.

Die Kernrate der Verbraucherpreise fiel laut finaler Berechnung per Januar im Monatsvergleich um 0,8% (Prognose und vorläufiger Wert -0,8%). Im Jahresvergleich kam es zu einer Zunahme um 5,3% (Prognose 5,3%, vorläufiger Wert 5,2%, Vormonatswert 5,2%). Das aktuelle Monatsergebnis stellt den höchsten Anstieg in der Historie dar.

UK: Laut CBI starker Einzelhandel im Februar – Stimmung leicht aufgehellt

Der vom CBI ermittelte Index für den Einzelhandel legte per Februar von zuvor -23 auf +2 Punkte zu (Prognose -13). Der GfK Konsumklimaindex des UK stellte sich per Februar auf -38 (Prognose -43) nach zuvor -45 Punkten (historisches Tief -49 per 09/2022, historisches Hoch +21 per 01/1978).

USA: BIP schwächer als erwartet - Aktivitätsindex dreht ins Positive

Das BIP nahm per 4. Quartal 2022 in der annualisierten Fassung um 2,7% Zu (Prognose 2,9%, vorläufiger Wert 2,9%). Hintergrund ist unter anderem ein höherer Deflator des BIPs (3,9%, zuvor 3,5%). Der von der Federal Reserve Chicago berechnete National Activity Index (85 Einzelindikatoren der US-Wirtschaft) stellte sich per Januar auf +0,23 nach zuvor -0,46 (revidiert von -0,49) Punkte.

Der Kansas City Fed Composite Index legte per Berichtsmonat Februar von -1 auf 0 Punkte zu. Die Arbeitslosenerstanträge stellten sich per 18. Februar 2023 auf 192.000 (Prognose 200.000) nach zuvor 195.000 (revidiert von 194.000).

Japan: CPI und Kernrate höher - im Jahresvergleich auf Höchstständen seit 1981

Die Verbraucherpreise stiegen per Berichtsmonat Januar im Jahresvergleich von zuvor 4,0% auf 4,3%. Dieses Ergebnis markiert den höchsten Anstieg seit Dezember 1981. Die Kernrate der Verbraucherpreise legte per Berichtsmonat Januar im Jahresvergleich um 4,2% (Prognose 4,2%) nach zuvor 4,0% zu. Dieses Ergebnis markiert den höchsten Anstieg seit Juni 1981.

Türkei: Notenbank senkt Leitzins um 0,50%

Die Zentralbank senkte die Leitzinsen um 0,50% (Lending rate jetzt 10,00%, Borrowing Rate jetzt 7,00%)

Zusammenfassend ergibt sich ein Szenario, das den USD gegenüber dem EUR favorisiert. Ein Überwinden der bisherigen Höchstkurse bei 1,1000 - 1.1020 negiert das Szenario.

Viel Erfolg!

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG (ETR:NF4), die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Märkte mäandern - Statistisches Bundesamt: Energiepreise 2022 - China: Positionspapier

Veröffentlicht am 24.02.2023, 11:09

Märkte mäandern - Statistisches Bundesamt: Energiepreise 2022 - China: Positionspapier

Aktuelle Kommentare

Bitte warten, der nächste Artikel wird geladen ...

Installieren Sie unsere App

Risikohinweis: Beim Handel mit Finanzinstrumenten und/oder Kryptowährungen bestehen erhebliche Risiken, die zum vollständigen oder teilweisen Verlust Ihres investierten Kapitals führen können. Die Kurse von Kryptowährungen unterliegen extremen Schwankungen und können durch externe Einflüsse wie finanzielle, regulatorische oder politische Ereignisse beeinflusst werden. Durch den Einsatz von Margin-Trading wird das finanzielle Risiko erhöht.

Vor Beginn des Handels mit Finanzinstrumenten und/oder Kryptowährungen ist es wichtig, die damit verbundenen Risiken vollständig zu verstehen. Es wird empfohlen, sich gegebenenfalls von einer unabhängigen und sachkundigen Person oder Institution beraten zu lassen.

Fusion Media weist darauf hin, dass die auf dieser Website bereitgestellten Kurse und Daten möglicherweise nicht in Echtzeit oder vollständig genau sind. Diese Informationen werden nicht unbedingt von Börsen, sondern von Market Makern zur Verfügung gestellt, was bedeutet, dass sie indikativ und nicht für Handelszwecke geeignet sein können. Fusion Media und andere Datenanbieter übernehmen daher keine Verantwortung für Handelsverluste, die durch die Verwendung dieser Daten entstehen können.

Die Nutzung, Speicherung, Vervielfältigung, Anzeige, Änderung, Übertragung oder Verbreitung der auf dieser Website enthaltenen Daten ohne vorherige schriftliche Zustimmung von Fusion Media und/oder des Datenproviders ist untersagt. Alle Rechte am geistigen Eigentum liegen bei den Anbietern und/oder der Börse, die die Daten auf dieser Website bereitstellen.

Fusion Media kann von Werbetreibenden auf der Website aufgrund Ihrer Interaktion mit Anzeigen oder Werbetreibenden vergütet werden.

Im Falle von Auslegungsunterschieden zwischen der englischen und der deutschen Version dieser Vereinbarung ist die englische Version maßgeblich.

Vor Beginn des Handels mit Finanzinstrumenten und/oder Kryptowährungen ist es wichtig, die damit verbundenen Risiken vollständig zu verstehen. Es wird empfohlen, sich gegebenenfalls von einer unabhängigen und sachkundigen Person oder Institution beraten zu lassen.

Fusion Media weist darauf hin, dass die auf dieser Website bereitgestellten Kurse und Daten möglicherweise nicht in Echtzeit oder vollständig genau sind. Diese Informationen werden nicht unbedingt von Börsen, sondern von Market Makern zur Verfügung gestellt, was bedeutet, dass sie indikativ und nicht für Handelszwecke geeignet sein können. Fusion Media und andere Datenanbieter übernehmen daher keine Verantwortung für Handelsverluste, die durch die Verwendung dieser Daten entstehen können.

Die Nutzung, Speicherung, Vervielfältigung, Anzeige, Änderung, Übertragung oder Verbreitung der auf dieser Website enthaltenen Daten ohne vorherige schriftliche Zustimmung von Fusion Media und/oder des Datenproviders ist untersagt. Alle Rechte am geistigen Eigentum liegen bei den Anbietern und/oder der Börse, die die Daten auf dieser Website bereitstellen.

Fusion Media kann von Werbetreibenden auf der Website aufgrund Ihrer Interaktion mit Anzeigen oder Werbetreibenden vergütet werden.

Im Falle von Auslegungsunterschieden zwischen der englischen und der deutschen Version dieser Vereinbarung ist die englische Version maßgeblich.

© 2007-2025 - Fusion Media Limited. Alle Rechte vorbehalten.