Der Euro eröffnet heute gegenüber dem USD bei 1,0521 (05:19 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0496 im US-Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 149,49. In der Folge notiert EUR-JPY bei 157,28. EUR-CHF oszilliert bei 0,9489.

Märkte: Druck von diversen Seiten

An den Finanzmärkten dominiert verstärkte Risikoaversion. Der Druck kommt von mehreren Seiten.

Neben der Ukraine-Krise belastet der Nahost-Konflikt zunehmend. Der Nahost-Konflikt hätte bei einer Ausweitung viel weitreichendere Folgen hinsichtlich der Konsequenzen für die globale Energieversorgungs- und Energiepreislage als die Ukraine-Krise. Eine Verschärfung der Preislage bei den Energieträgern würde die Inflationsproblematik erhöhen und Zentralbanken bezüglich der Zinspolitik herausfordern. Die Bemühungen seitens vieler Länder, darauf einzuwirken, dass es zu keiner Ausweitung der Krisenlage kommt, darf als Ausdruck des prekären Krisenstatus interpretiert werden.

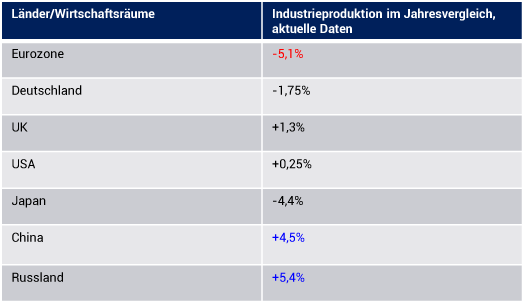

Von der Konjunkturfront (siehe Datenpotpourri) erreichten uns in den letzten 24 Handelsstunden belastende Datensätze. So sank das US-Verbrauchervertrauen unerwartet stark per Oktober. In Japan fiel die Industrieproduktion erheblich. Die Industrieproduktion in der Eurozone darf als prekär bezeichnet werden (Jahresvergleich).

Die Aktienmärkte standen unter Druck. Der DAX verlor am Freitag 1,55% (-0,3% im Wochenvergleich). Der S&P 500 fiel am Freitag um 0,68% (Wochenvergleich +0,2%). Fernost eröffnet heute schwach (07:10 Uhr). Der Nikkei verliert 1,89%, der CSI 300 sinkt um 0,73%, der Hangseng gibt um 0,48% nach, der Sensex verliert marginal 0,03%, während der Kospi 1,21% abgibt.

Die Rentenmärkte zeigen sich im Wochenvergleich in freundlicher Verfassung und profitieren von der gestiegenen Risikoaversion. 10 jährige Bundesanleihen rentieren mit 2,74% (Vorwoche 2,90%), während 10 jährige US-Staatstitel eine Rendite in Höhe von 4,65% abwerfen (Vorwoche 4,74%). Der EUR hat gegenüber dem USD im Wochenvergleich unwesentlich an Boden verloren (-0,4%). Die edlen Metalle waren die Gewinner hinsichtlich der gestiegenen Risikoaversion. Gold nahm gegenüber dem USD im Wochenvergleich um 3,7% zu, während Silber einen Anstieg um 3,8% zu verzeichnen hatte. Der Ölpreis stieg gegenüber dem USD auf Wochenbasis um 3,5%.

Deutschland: Firmeninsolvenzen nehmen deutlich zu

Wegen der Wirtschaftskrise und steigender Kreditzinsen kommt es in Deutschland zu mehr Firmeninsolvenzen. Per Juli belief sich die Zahl der Firmeninsolvenzen laut Statistischem Bundesamt auf 1.586 Pleiten. Das entsprach einem Anstieg um beachtliche 37,4% im Jahresvergleich.

Die meisten Insolvenzen entfielen auf die Bereiche Verkehr, Lagerunternehmen, Krankenhäuser, Pflegeeinrichtungen, Einzelhandel sowie die sonstigen wirtschaftlichen Dienstleister.

Die geringste Insolvenzhäufigkeit mit 0,6 Pleiten je 10.000 Firmen gab es in der Energieversorgung.

Als Insolvenzauslöser träten aktuell langfristig angelegte Ursachen wie die existenzgefährdenden Veränderungen von etablierten Geschäftsmodellen in den Vordergrund, so der Verband VID.

Kommentar: An den Zahlen wird deutlich, dass kleinteilige Lösungen ohne konzeptionelle Neuausrichtung nicht verfangen werden. Unternehmen im energieintensivsten Land des Westens (Deutschland) bedürfen eines politischen Managements, das langfristige Sicherheit bei Rahmendaten gewährleistet.

Wer glaubt, dass kurzfristige „kosmetische Politik“ via temporärer Subventionspolitiken verfängt, wird sich zum Schaden des Landes, der Unternehmen und der Bürger irren.

EZB: Lagarde - Arbeitsmarkt bleibt weiter stark

Der Arbeitsmarkt im Euroraum hält sich aus Sicht von EZB-Präsidentin Lagarde trotz zehn vollzogener Zinserhöhungen der EZB in Serie und einer sich eintrübenden Konjunktur weiter robust. Sie sagte bei der IWF-Tagung in Marrakesch, der Arbeitsmarkt zeigte noch keine wirklichen Anzeichen einer Abschwächung. Die Arbeitslosenzahlen seien ziemlich auffällig, sagte die Chefin der EZB.

Kommentar: Frau Lagarde sollte wissen, dass Arbeitsmarktdaten nachlaufende Wirtschaftsindikatoren sind. Sie reagieren zuletzt auf eine konjunkturelle Neuausrichtung. Ergo ist die aktuelle Resilienz diesbezüglich in Teilen erklärbar.

Die Widerstandskraft des Arbeitsmarktes hat aber auch mit anderen Aspekten zu tun. So wirkt sich der demografische Wandel für den Arbeitsmarkt unterstützend aus.

Ebenso wirkt sich die Reformpolitik der Vergangenheit in den Ländern, die sich reformiert haben (Forcierung des Leistungsprinzips, Effizienzsteigerung), stabilisierend auf diese Länder aus (u.a. Griechenland, Spanien, Portugal, Irland).

Für Deutschland gilt das nicht ansatzweise, denn hier wurde seit der Merkel-Regierung nahezu nichts zu Gunsten der Wirtschaftsstrukturen (Aristoteles) und des Leistungsprinzips optimiert. Im Gegenteil wurde die Anspruchspolitik zu Lasten der Leistungsträger tendenziell forciert. In Deutschland ergab sich seit Mai letzten Jahres ein Anstieg der Arbeitslosenquote in der saisonal bereinigten Fassung von 5,0% auf 5,7% (Schwachpunkt der Eurozone).

Als Fazit lässt sich ziehen, dass es verständlich ist, sich über die Widerstandskraft des Arbeitsmarktes der Eurozone (nicht Deutschlands!) aktuell zu freuen, diesen Umstand aber nicht in die Zukunft zu extrapolieren, denn bezüglich der Standortqualität der Eurozone (Bedeutung Deutschlands ökonomisch in Eurozone) ergibt sich gegenüber anderen Wirtschaftsräumen dieser Welt (Investition, Nachhaltigkeit der Konjunkturentwicklung) ein Verfall (auch Energieversorgungssicherheit, Preislichkeit).

Der wird ohne Umsteuerungen, die eigene Interessen und nicht die Interessen Dritter bedienen, nicht aufgehalten werden können.

Datenpotpourri der letzten 24 Handelsstunden

Eurozone: Industrieproduktion im Jahresvergleich prekär

Die Industrieproduktion der Eurozone legte per August im Monatsvergleich um 0,6% (Prognose 0,1%) nach zuvor -1,1% zu. Im Jahresvergleich kam es zu einem Rückgang um 5,1% (Prognose -3,5%) nach zuvor -2,2%.

"Food for thought!"

USA: Stimmung bricht ein

Der Index des Verbrauchervertrauens nach Lesart der Universität Michigan brach laut vorläufiger Berechnung per Oktober von zuvor 68,1 auf 63,0 Punkte ein (Prognose 67,2). Die Importpreise legten per September im Monatsvergleich um 0,1% (Prognose 0,5%) nach zuvor 0,6% (revidiert von 0,5%) zu. Im Jahresvergleich stellte sich ein Rückgang um 1,8% nach zuvor -2,9% (revidiert von -3,0%) ein.

Japan: Industrieproduktion schwächer

Die Industrieproduktion verzeichnete per August im Monatsvergleich einen Rückgang um 0,7% nach zuvor 0,0% Veränderung. Im Jahresvergleich kam es zu einem Rückgang um 4,4% nach zuvor -3,7%.

Derzeit ergibt sich für den EUR gegenüber dem USD eine negative Tendenz. Ein Überwinden der Widerstandszone bei 1.0920 – 1.0950 negiert das für den USD positive Szenario.

Viel Erfolg!

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG (ETR:NF4), die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.