Der Euro eröffnet gegenüber dem USD bei 1,0926 (05:33 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0826 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 148,93. In der Folge notiert EUR-JPY bei 162,71. EUR-CHF oszilliert bei 0,9653.

Märkte: Resilienz dominant

Die Finanzmärkte zeigen sich weiter widerstandsfähig. Das Thema Geopolitik (Ukraine, Gazastreifen als virulente Hotspots), das weiter latente Risiken birgt, hat aktuell kaum Auswirkungen auf das Marktgeschehen.

Gleichwohl ergeben sich geopolitisch beachtenswerte Nachrichten. So verweigerte sich die APEC-Veranstaltung in San Francisco im Abschluss-Kommuniqué einer politischen Vereinnahmung seitens der USA. In Argentinien ergibt sich eine neue politische Konstellation mit der Wahl des neuen Präsidenten Milei. Er steht für eine kritische Haltung zu China und Brasilien. Ein Rückzug Argentiniens von BRICS+ steht im Raum (geplanter Beitritt bisher 01/2024). Milei will eine starke Annäherung an die USA und die US-Währung.

Daten aus Deutschland (Baugenehmigungen, Auftragspolster), aber auch eine Investitionsstudie der Ratingagentur Scope (siehe unten) fallen prekär aus. Gekoppelt mit dem Haushaltsfiasko (Bundesverfassungsgericht) ergibt sich sehr hoher politischer Handlungsdruck, nachhaltig und pragmatisch zu agieren, um dem Standort ökonomische, gesellschaftspolitische und politische Stabilität zu ermöglichen (zurück zum Leistungsprinzip, Konkurrenzfähigkeit im Sektor Energie!). Im relativen Bereich fiel und fällt Deutschland immer weiter zurück. Beispielhaft sei die Industrieproduktion der Schweiz (+2,0% im Jahresvergleich per 3. Quartal 2023) angeführt (siehe Datenpotpourri).

Aktienmärkte lieferten überwiegend ein freundliches, stabiles Bild. Der DAX legte um 0,84% zu, der EuroStoxx 50 um 0,64%. Der S&P 500 lag 0,02%n höher, während der Citi US Tech 100 0,06% verlor. In Fernost kommt es heute zu keiner klaren Tendenz (06.45 Uhr). Der Nikkei (Japan) verliert 0,37%, der CSI 300 (China) legt um 0,20% zu, während der Sensex Index (Indien) um 0,31% abgibt.

An den Rentenmärkten tat sich wenig. Die 10 jährige Bundesanleihe rentiert aktuell mit 2,59% (Vortag 2,58%), die 10 jährige US-Staatsanleihe wirft 4,45% ab (Vortag 4,45%). Der USD steht unter Druck. Der EUR konnte bezüglich des Eröffnungsniveaus um 0,67% auf 1,0926 zulegen. Gold (-0,23%) und Silber (-0,50%) verloren dagegen gegenüber dem USD an Boden.

Öffentlicher Investitionsstau in Deutschland bei 303 Mrd. EUR - Prekäre Lage!

Deutschland ist nach Berechnungen der Ratingagentur Scope (Studie der Ratingagentur) von einem Investitionsstau im öffentlichen Bereich in Höhe von 303 Milliarden Euro für die zurückliegende Dekade betroffen. Die öffentliche Hand käme bei den Nettoanlagen in den vergangenen drei Jahrzehnten durchschnittlich auf 0,1% des BIP pro Jahr. Das sei weit weniger als andere mit der Bonitätsbestnote AAA bewerteten Länder, die auf durchschnittlich 1,0% kämen. Wäre dieses Niveau auch in Deutschland erreicht worden, wären hierzulande 303 Mrd. EUR mehr investiert worden. Die USA (1,3%), Spanien (1,2%), das Vereinigte Königreich (0,7%) und Frankreich (0,6%), hätten weit mehr investiert.

Kommentar: Das ist erheblich, es ist nahezu grotesk, weil damit die Konkurrenzfähigkeit des Standorts (von innen) angegriffen wurde! Es belegt, dass sowohl diese Regierung, aber vor allen die Merkel-Regierung versagt haben, die notwendigen Rahmenbedingungen zu schaffen.

Das Urteil des Bundesverfassungsgerichtes zur Schuldenbremse belastet Scope zufolge die schwachen Konjunkturaussichten für die deutsche Wirtschaft. Es erhöhe die Unsicherheit über die derzeitigen Haushaltspraktiken auf Bundes- und Länderebene und könnte somit die Investitionen in naher Zukunft eintrüben.

Kommentar: Korrekt, aber es ist nicht die Ursache des Problems. Die Ursache liegt in Politik bar notwendiger Verantwortung für den Standort, die Unternehmen und die Bürger zuvor.

Die Staatsverschuldung dürfte bis 2027 unter die Marke von 60% des BIP fallen. Von daher verfüge Deutschland über fiskalischen Spielraum für höhere Investitionen. Angesichts der alternden Bevölkerung und des schrumpfenden Wachstumspotenzials müssten sich die politischen Entscheidungsträger stärker darauf konzentrieren, die künftige Wettbewerbsfähigkeit des Landes zu stärken. Andernfalls könnten sich langfristig Ungleichgewichte im Staatshaushalt auftun.

Kommentar: Ja, Deutschland hat Spielraum. Die Schuldenbremsendebatte macht keinen Sinn bezüglich der aufgebauten Investitionsdefizite (Aspekt Zukunftsfähigkeit Standort, Nachhaltigkeit des öffentlichen Haushalts). Schuldenbremse lockern für sinnvolle und nicht esoterische Investitionen, gleichzeitig Reduktion in der Anspruchsgesellschaft und Anreizsetzung für Leistungs- und Bildungsgesellschaft. Sind wir dazu in der Lage?

Deutschland: Auftragspolster schmilzt in Rekordtempo - prekär

Das Auftragspolster der Industrie ist im September laut Statistischem Bundesamt mit 5,4% im Jahresvergleich in Rekordtempo geschmolzen. Es ist der stärkste Rückgang seit Beginn dieser Statistik im Jahr 2015. Im Vergleich zum Vormonat gab es mit -0,8% den dritten Rückgang in Folge. Die Reichweite des Auftragsbestands sank im September auf 7,0 Monate. Das ist das niedrigste Niveau seit mehr als zwei Jahren.

Kommentar: Die Realität holt die Politik und auch die verantwortlichen Wahlbürger (!) ein. Immer deutlicher wird die Abhängigkeit der Stabilität im Lande von der wirtschaftlichen Stabilität. Wir haben zeitig in diesem Format gewarnt, aber vertragen medial und politisch gezielt vorbereitete ideologisierte Echokammern Pragmatiker (Kraft des normativ Faktischen)?

Deutschland: Baugenehmigungen prekär

Baugenehmigungen für Wohnungen brachen laut Statistischem Bundesamt per September im Jahresvergleich um 29,7% auf 19.300 ein. In der Phase Januar bis September ergab sich im Jahresvergleich ein Einbruch um 28,3% auf 195.100 (Ziel der Regierung 400.000).

Kommentar: Das Wohnraumproblem wird eklatanter. Was läuft in diesem Land eigentlich? Ja, die Uhr, aber die Zeit läuft ab.

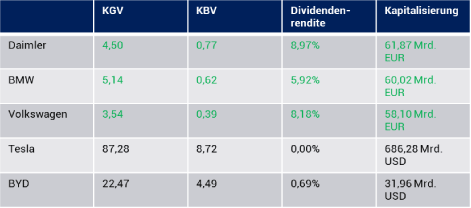

Klimapolitik pragmatischer, weniger ideologisch? Ein Blick auf Autobauer

In den letzten Wochen kam es zu diversen Entwicklungen, die in der Klimapolitik einen stärkeren pragmatischen Kurs implizieren.

Als Beispiel lässt sich die im Oktober angekündigte neue Klimapolitik des britischen Premiers Sunak anführen, der Klimaziele aufweichte und die britische Ölproduktion hochfährt. Auch in Deutschland wird immer deutlicher, dass ohne Energie nichts geht und dass Wunschvorstellungen keine reale Energie-Infrastruktur darstellen (Notwendigkeit von Pragmatismus). Debatten über das Kippen des EU-Verbrenner-Verbots ab 2035 nehmen zu, ebenso der wissenschaftliche Diskurs über die Validität der bisherigen Co2-Studien. Diesbezüglich mag ein Blick auf unterschiedliche Automobilbauer von Interesse sein:

Kommentar: "Food for thought!"

Datenpotpourri der letzten 24 Handelsstunden

Eurozone: Starke Leistungsbilanz

Die Leistungsbilanz der Eurozone wies per September in der saisonal bereinigten Fassung einen Überschuss in Höhe von 31,23 Mrd. EUR nach zuvor 27,70 Mrd. EUR aus. Gemäß finaler Berechnung nahmen die Verbraucherpreise per Oktober im Monatsvergleich um 0,1% und im Jahresvergleich um 2,9% zu (Belgien -1,7%! Niederlande -1,0%!). Die Kernrate legte im Monatsvergleich um 0,2% und im Jahresvergleich um 4,2% zu. Alle Werte entsprachen den vorläufigen Werten und Prognosen.

UK: Ernüchternde Einzelhandelsumsätze (Jahresvergleich)

Die Einzelhandelsumsätze verzeichneten per Berichtsmonat Oktober einen Rückgang um 0,3% (Prognose -0,3%) nach zuvor -1,1% (revidiert von -0,9%). Im Jahresvergleich kam es zu einem Rückgang um 2,7% (Prognose -1,5%) nach zuvor -1,3% (revidiert von -1,0%).

USA: Neubau und Genehmigungen höher

Die Neubaubeginne verzeichneten per Berichtsmonat Oktober in der auf das Jahr hochgerechneten Fassung (annualisiert) einen Anstieg von 1,346 Mio. (revidiert von 1,358 Mio.) auf 1,372 Millionen Objekte (Prognose 1,350 Mio.). Die Baugenehmigungen nahmen per Oktober in der annualisierten Darstellung von zuvor 1,471 Mio. auf 1,487 Mio. zu (Prognose 1,450 Mio.).

China: Zinssätze unverändert, schwache ausländische Direktinvestitionen

Die „Loan Prime Rate“ für einjährige Kredite bleibt weiter bei 3,45%. Die „Loan Prime Rate“ für fünfjährige Kredite bleibt weiter bei 4,20%. Ausländische Direktinvestitionen sanken in der Phase Januar bis Oktober 2023 im Jahresvergleich um 9,40% nach zuvor -8,4%.

Schweiz: Produktion hebt sich positiv von Eurozone ab!

Die Industrieproduktion stieg im 3. Quartal 2023 im Jahresvergleich um 2,0% nach zuvor -0,7% (revidiert von -0,8%).

Derzeit ergibt sich für den EUR gegenüber dem USD eine positive Tendenz. Ein Unterschreiten der Unterstützungszone bei 1,0540 – 1,0570 negiert das für den EUR positive Szenario.

Viel Erfolg!

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG (ETR:NF4), die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.