In letzter Zeit wird viel über den aktuellen Marktzyklus diskutiert. Ist es ein Bärenmarkt? Möglich. Was aber, wenn es sich nur um eine Korrektur innerhalb eines 40-jährigen langfristigen Bullenmarktzyklus handelt? Diese Frage wurde bereits von Jacques Cesar gestellt. Er kommentierte das so:

„Der zyklische Bullenmarkt begann Ende März 2020, nach dem durch den ersten Auftreten von Covid-19 ausgelösten Markteinbruch. Die langfristige Hausse begann 1982, als die Aktien einen 14-jährigen Bärenmarkt hinter sich ließen, die den inflationsbereinigten S&P 500 Index mehr als halbierte. Es gab einige bemerkenswerte zyklische Bärenphasen inmitten der derzeitigen langfristigen Bullenphase, dazu gehören u.a. der Crash von 1987, die Dotcom-Blase und die globale Finanzkrise.“

Bevor Sie den Gedanken ganz abtun, möchte ich darauf hinweisen, dass sein Argument nicht ganz unberechtigt ist.

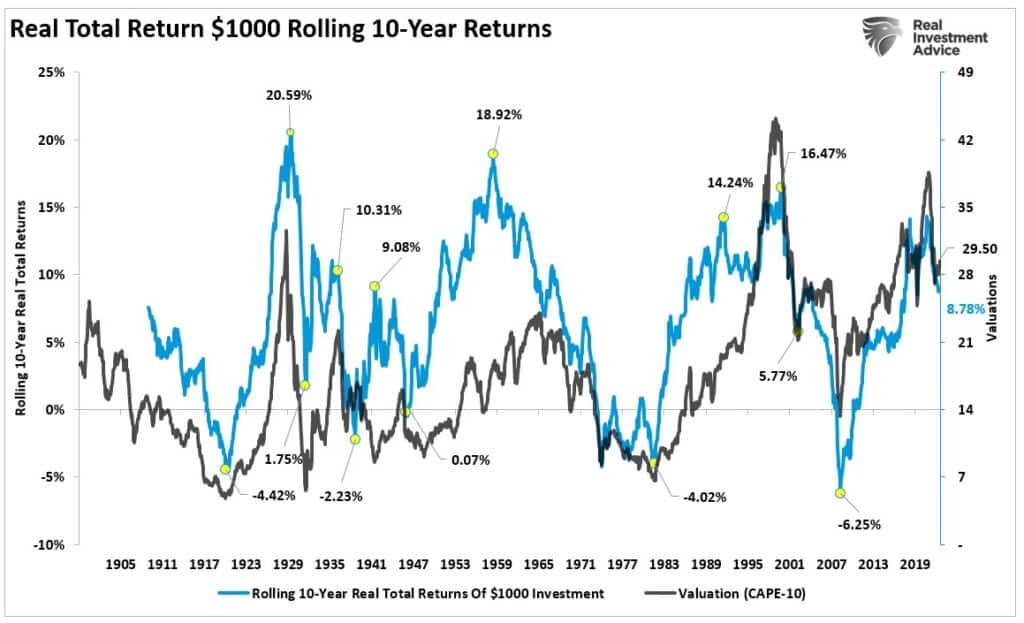

So sind die Bewertungen, wie man sieht, im historischen Vergleich nach wie vor recht hoch. In einer Baisse sollten die Bewertungen zum Mittelwert zurückkehren.

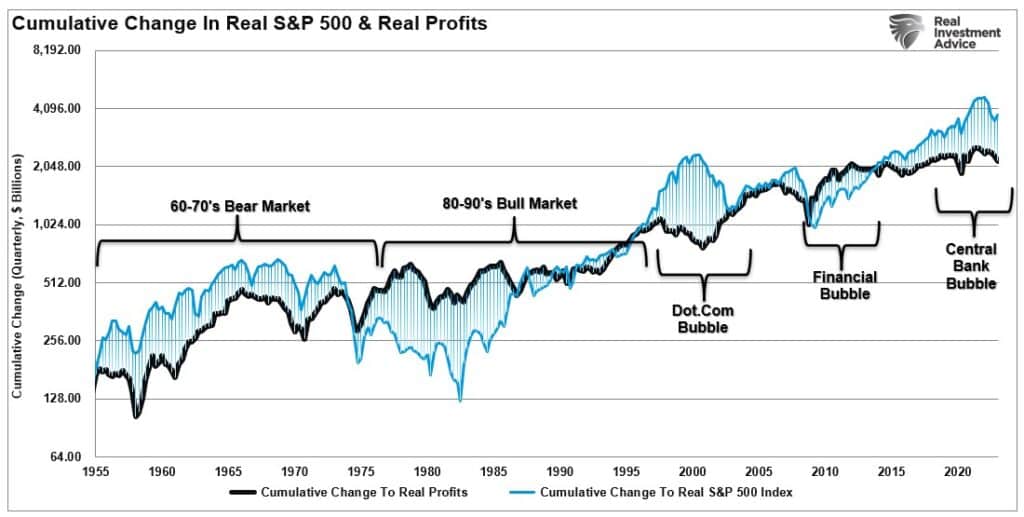

Darüber hinaus ist die Loslösung des Aktienmarktes von der zugrunde liegenden Rentabilität seit 1980 ein ständiger Begleiter. Das Fehlen einer Umkehr der Unternehmensgewinne zum Mittelwert gibt Anlass zur Sorge.

„Die Gewinnmargen gehören wahrscheinlich zu den Größen, die sich am stärksten dem Mittelwert annähern, und wenn sich die Gewinnmargen nicht dem Mittelwert annähern, dann ist im Kapitalismus etwas gewaltig schief gelaufen. Wenn hohe Gewinne keine Konkurrenz erzeugen, dann stimmt etwas mit dem System nicht, und es funktioniert nicht richtig.“ - Jeremy Grantham

Das Ausbleiben dieser notwendigen Rückkehr zum Mittelwert ist hauptsächlich auf die Animal Spirits (irrationale Elemente im Wirtschaftsgeschehen, wie unreflektierte Instinkte, Emotionen und Herdenverhalten) zurückzuführen, die durch die aufeinanderfolgenden Runden finanzieller Impulse auf globaler Ebene geweckt wurden. Trotz des Marktrückgangs im Jahr 2022 konzentrieren sich die Investoren weiterhin auf einen „Pivot“ der Fed, der das Risiko einer Beendigung des Marktzyklus ausschließen soll.

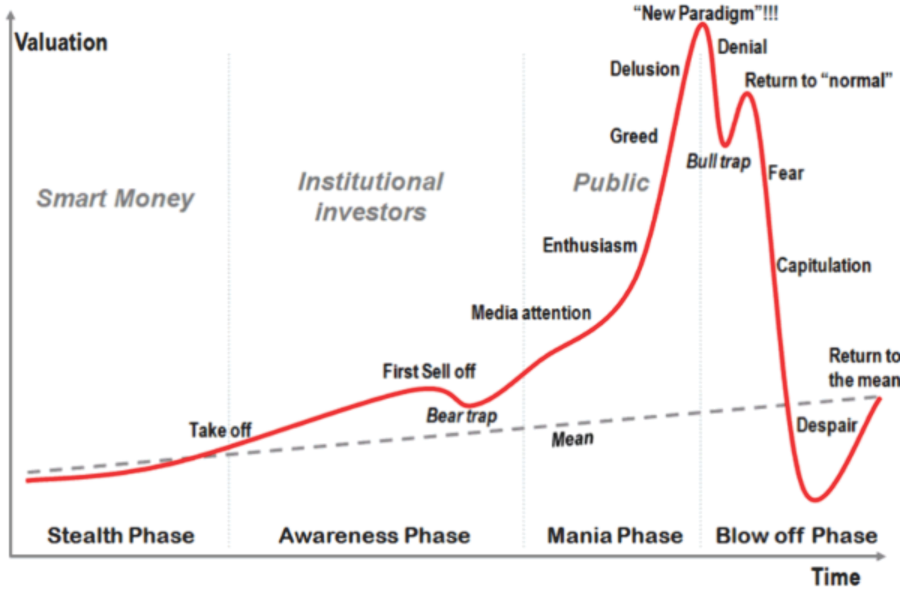

Dieser „Glaube“ wurde von der Fed in den letzten zehn Jahren sorgfältig kultiviert, um zu verhindern, dass sich der psychologische Zyklus vervollständigt. Die Fed weiß über das wirtschaftlichen Chaos Bescheid, das entsteht, wenn sie die Kontrolle über das Finanzgeschehen verliert. Aus diesem Grund hat Jerome Powell vor kurzem klargestellt, dass die Notenbank bei Bedarf handeln wird.

„Wenn wir die Zinsschraube zu stark anziehen, können wir die Wirtschaftstätigkeit unterstützen.“

Im Folgenden werden wir uns auf den psychologischen Zyklus konzentrieren, der mit dem aktuellen säkularen Marktzyklus einhergeht, der im Laufe der Geschichte immer gleich geblieben ist.

Die Bedeutung von vollständigen Marktzyklen

Ich habe schon oft über die Bedeutung von vollständigen Marktzyklen gesprochen.

Dabei ist jedoch zu beachten, dass sich die Erfolgsgeschichten an der Börse darin unterscheiden, wann diese Personen ihre Reise begonnen haben.

- Warren Buffett begann seine Tätigkeit als Investor 1942 und erwarb Berkshire im Jahr 1964.

- Paul Tudor Jones legte seinen Hedgefonds 1980 auf

- Peter Lynch hat den Fidelity Magellan Fund ab 1977 verwaltet

- Jack Bogle hat Vanguard im Jahr 1975 gegründet

Die Liste lässt sich fortsetzen, aber die Aussage ist klar. Ein Großteil des Erfolges dieser großen Investoren war darauf zurückzuführen, dass sie den Beginn eines Bullenzyklus mit niedrigen Bewertungen und hohen Renditen erwischt hatten.

„Das ist der entscheidende Punkt: Der GROSSTEIL der Renditen wurde seit 1871 in nur 4 der 8 großen Marktzyklen erzielt. In allen anderen Zeiträumen war die Rendite geringer als die Inflation.“

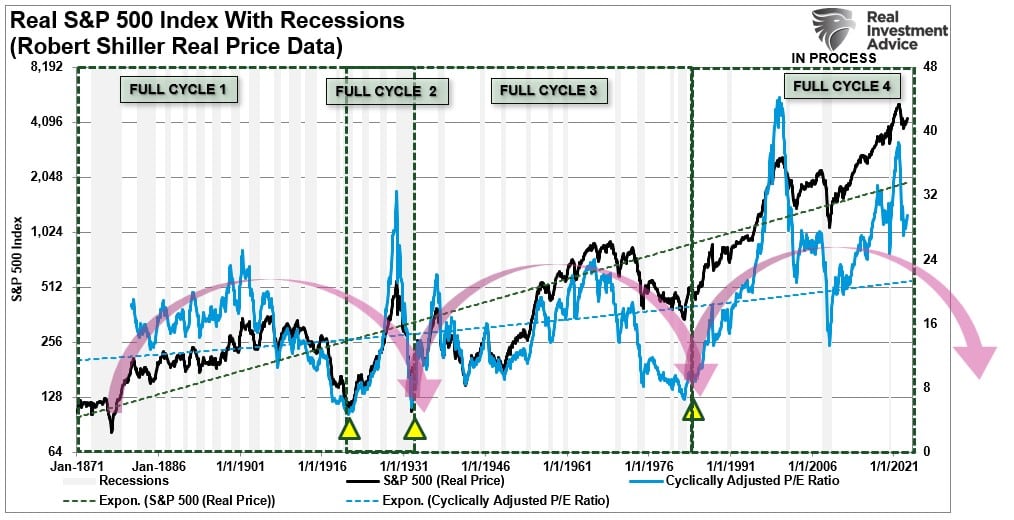

Wenn ich jeden vollen Zyklus als zwei Teile - Hausse und Baisse - betrachte, entgeht mir die psychologische Komponente, die sich aus der Gesamtheit des Zyklus ergibt. Mit anderen Worten: Was wäre, wenn wir statt der 8 Zyklen nur vier betrachten würden?

Die Betrachtung des Marktes in vollständigen Zyklen würde darauf hindeuten, dass der Bullenmarkt, der 1980 begonnen hat, noch nicht abgeschlossen ist.

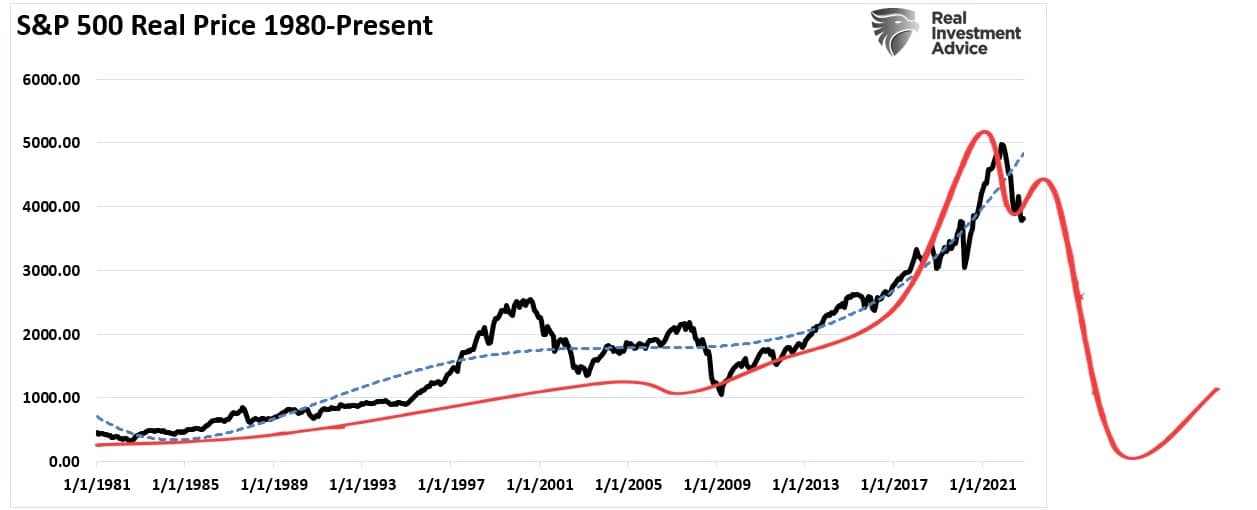

Im Chart oben ist zu erkennen, dass das zyklisch bereinigte Kurs-Gewinn-Verhältnis CAPE in den beiden vorangegangenen vollen Marktzyklen deutlich unter den langfristigen Wert zurückgefallen ist. Zwar sind die Bewertungen 2008-2009 kurzzeitig unter den langfristigen Trend gesunken, doch sind sie nicht auf ein Niveau zurückgekehrt, das niedrig oder lang genug ist, um die fundamentalen und psychologischen Grundlagen zu bilden, die zu Beginn der letzten beiden vollen Marktzyklen zu beobachten waren.

Psychologie und Marktzyklen kombiniert

Wenn wir unsere Analyse so umstrukturieren, dass wir psychologische und vollständige Marktzyklen kombinieren, ergibt sich eine andere Sichtweise auf unsere aktuelle Situation. Durch die Kombination des psychologischen Zyklus werden die vier primären säkularen Marktzyklen auf nur drei vollständige Marktzyklen komprimiert.

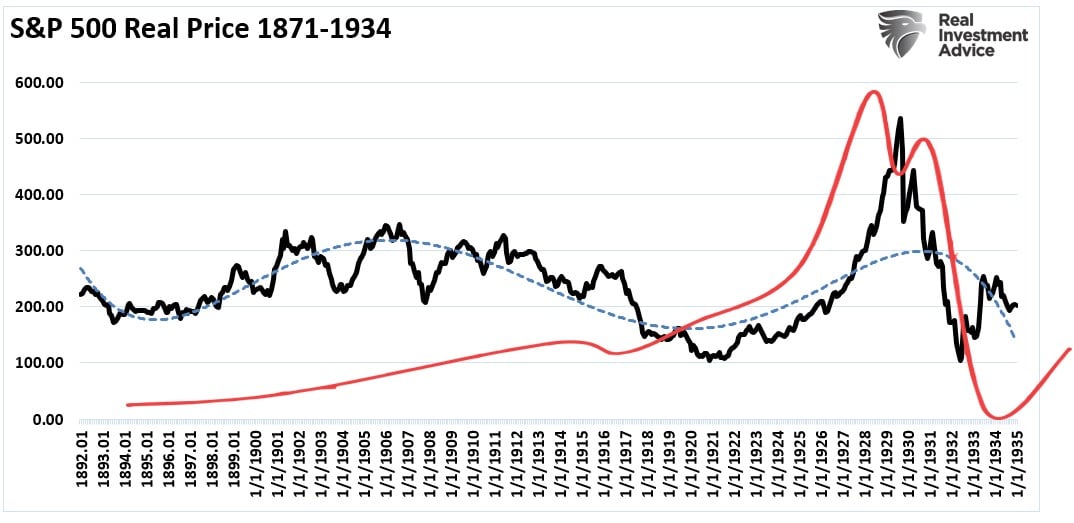

Der erste vollständige Marktzyklus dauerte 63 Jahre - von 1871 bis 1934. Diese Phase endete mit dem Börsenkrach von 1929 und dem Beginn der „Großen Depression.“

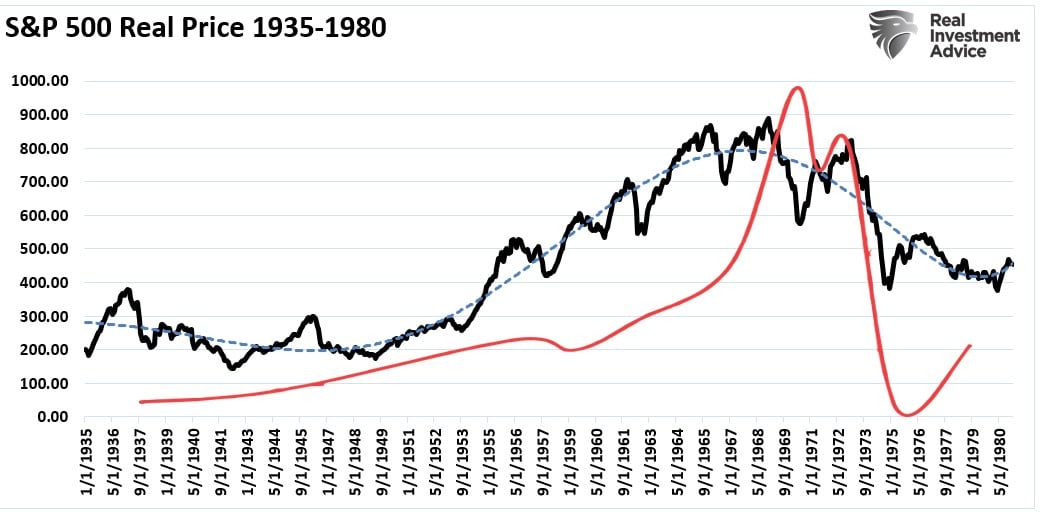

Der zweite vollständige Marktzyklus dauerte 45 Jahre, von 1935 bis 1980. Dieser Zyklus endete mit dem Niedergang der „Nifty-Fifty“-Aktien (Top-50 Blue-Chips der damaligen Zeit) und dem Börsencrash 1974. Auch wenn er für die Gesamtwirtschaft nicht so verheerend war wie der Crash von 1929, so hat er doch die Psychologie der Marktteilnehmer stark beeinträchtigt.

Der dritte (aktuelle) vollständige Marktzyklus ist erst 42 Jahre alt. Angesichts der immer noch hohen Bewertungen ist es sehr wahrscheinlich, dass wir den aktuellen Marktzyklus noch nicht abgeschlossen haben.

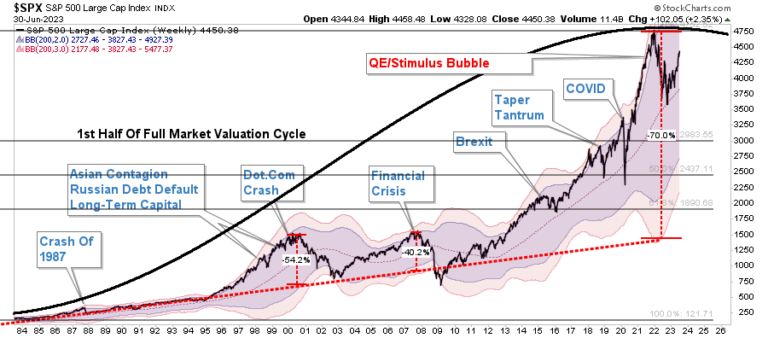

Das folgende Schaubild untermauert die These, dass der „Bullenmarkt“ im Jahr 1980 begann.

- Die langfristige Aufwärtstrendlinie bleibt bestehen.

- Der zyklische Oszillator befindet sich erst auf halbem Weg durch einen langfristigen Zyklus.

- Auf Basis von Fibonacci-Retracements würde sich ein 61,8 %-Retracement fast mit der langfristigen Aufwärtstrendlinie um 1.500 überschneiden, was darauf hindeutet, dass eine vollständige Umkehr unangenehm werden könnte.

Nochmals: Ich behaupte NICHT, dass das tatsächlich der Fall ist. Es handelt sich um ein Gedankenexperiment über das mögliche Ergebnis des Zusammenstoßes von schwacher Wirtschaft, hoher Verschuldung, Bewertungen und „irrationalem Überschwang.“

Das Risiko verstehen

Dieses Gedankenexperiment soll verdeutlichen, dass es gegenwärtig Exzesse gibt, wie es sie in der Vergangenheit nie gegeben hat.

Vitaliy Katsenelson schrieb einmal:

„Unser Ziel ist es, einen Krieg zu gewinnen, und um das zu erreichen, müssen wir in der Zwischenzeit vielleicht ein paar Schlachten verlieren. Ja, wir wollen Geld verdienen, aber noch wichtiger ist es, es nicht zu verlieren"

Ich stimme dieser Aussage zu, daher bleiben wir in unseren Portfolios investiert, aber abgesichert.

Leider haben die meisten Anleger kein Verständnis für die Marktdynamik und wissen nicht, dass die Preise „letztlich an die physikalischen Gesetze gebunden“ sind. Während die Preise kurzfristig dem Gesetz der Schwerkraft zu trotzen scheinen, hat die anschließende Rückkehr von den Extremen wiederholt zu katastrophalen Verlusten für Anleger geführt, die das Risiko außer Acht gelassen haben.

Denken Sie daran, dass es im Markt in Wirklichkeit keine „Bullen“ oder „Bären“ gibt.

Es gibt nur diejenigen, die beim Erreichen ihrer Anlageziele „erfolgreich“ sind , und diejenigen, die „scheitern.“

Sicher. Es könnte diesmal anders sein.“ Doch wie Ben Graham (NYSE:GHC) 1959 sagte:

„‘Je mehr sich die Dinge ändern, um so mehr bleiben sie sich gleich‘.“ Ich habe immer gedacht, dass dieses Motto auf den Aktienmarkt besser passt als auf andere Märkte. Der wirklich wichtige Teil des Sprichworts ist der Satz: ‚Je mehr sich die Dinge ändern.‘

Die Wirtschaftswelt hat sich radikal verändert und wird sich noch weiter verändern. Die meisten Menschen glauben heute, dass sich das Wesen des Aktienmarktes gleichermaßen verändert hat. Aber wenn mein Klischee zutrifft, dann wird der Aktienmarkt weiterhin im Wesentlichen das sein, was er in der Vergangenheit immer war, nämlich ein Ort, an dem auf einen starken Bullenmarkt unweigerlich ein heftiger Bärenmarkt folgt.

Mit anderen Worten - ein Ort, an dem der Free Lunch von heute uns morgen das Doppelte kostet. Im Angesicht der jüngsten Erfahrungen halte ich das derzeitige Niveau des Aktienmarktes für äußerst gefährlich.“

Denken Sie daran, dass es einfach ist, in der ersten Hälfte eines vollen Marktzyklus Geld zu verdienen. Es in der zweiten Halbzeit zu behalten, ist der schwierige Teil.