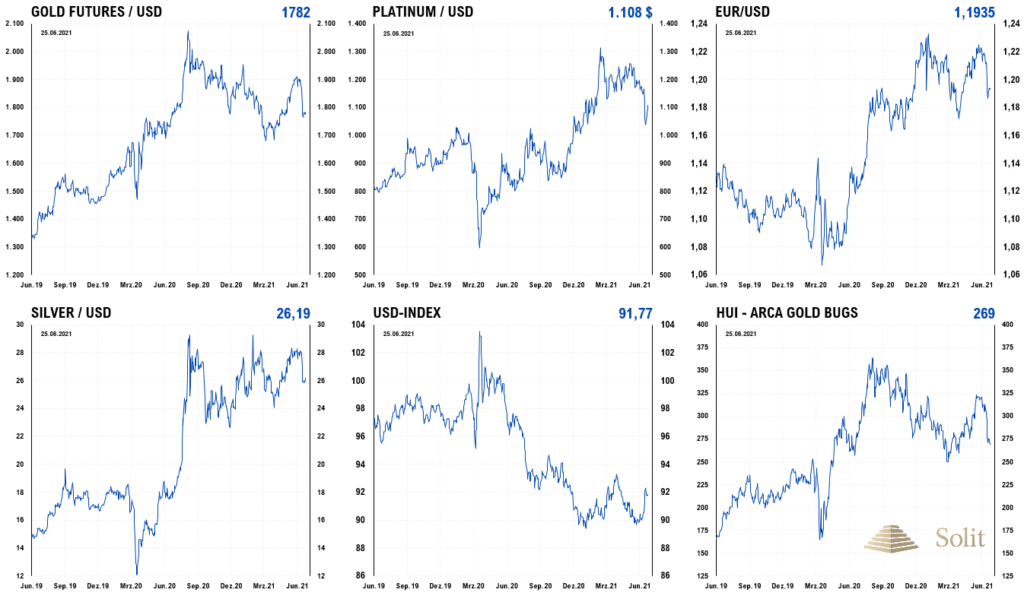

Gold und Silber handelten vergangene Woche trendlos in einer engen Spanne, direkt an ihren Unterstützungen bei 1.760 US-Dollar bzw. 26 US-Dollar. Spekulanten gelang es nicht eine Gegenbewegung nach den starken Abverkäufen der Vorwoche zu initiieren. Einzig der Platinpreis legte nach dem starken Rücksetzer deutlich um über 90 US-Dollar seit dem Korrekturtief bei 1.024 US-Dollar, das wir frühzeitig ausgerufen hatten, zu. Auf diesem Preisniveau dürften industrielle Verbraucher ein Schnäppchen gesehen, die Hände aufgehalten und den Preisverfall gestoppt haben. Auch der Terminmarkt hatte sich bei Platin bereits gut bereinigt, womit sich weiteres Korrekturpotenzial reduziert hat.

Der HUI-Goldminenindex gab leicht um 0,7% auf 269 Punkte nach, während der Goldpreis 1% zulegen konnte. Die Minenaktien folgen dem Goldpreis immer mit einer kurzen Zeitverzögerung. Wir hatten bei 320 Punkte zur Gewinnmitnahme geraten, da wir eine Korrektur bei den Metallen und Minenaktien erwartet hatten. Ein neues Signal für weitere Käufe oder Verkäufe entsteht erst mit einem bullischen oder bärischen Ausbruch aus der aktuellen Handelsspanne am Goldmarkt.

Nach dem starken Anstieg des US-Dollars kam der USD-Index korrektiv etwas zurück, doch deutet sich bereits an, dass hier der Anstieg in den kommenden Wochen weitergehen dürfte. Diametral gegensätzlich wäre eine weitere Talfahrt des Euros wahrscheinlich, der einen Pull Back an den Widerstand bei 1,199 US-Dollar in der vergangenen Handelswoche abgeschlossen hatte.

James Bullard, Chef der Notenbank in St. Louis, sagte kürzlich, dass die erste Anhebung des Leitzinses bereits im nächsten Jahr kommen könnte, was Verkaufsdruck bei Gold auslöste. Jerome Powell, Chef der US-Notenbank, beruhigte hingegen vergangenen Dienstag und wiederholte, dass man keine Eile habe die Zinsen anzuheben. Weiterhin werde man nicht präventiv auf die Inflationsangst des Marktes mit Zinsanhebungen reagieren. Man werde auf Beweise für tatsächliche Inflation oder andere Ungleichgewichte warten, bevor man agiert. Dies bezieht sich auf die Annahme der FED, wonach der historisch starke Anstieg der Konsumentenpreise im Mai nur ein vorübergehendes Phänomen sei.

In der Tat sind einige Rohstoffpreise, die aufgrund der Lieferengpässe stark angestiegen waren, wieder deutlich gefallen oder im Begriff wieder zu korrigieren. So hat sich beispielsweise der Preis für Bauholz in den USA wieder halbiert von 1.700 US-Dollar auf 780 US-Dollar je Tonne. Dennoch ist das immer noch ein hoher Preis, denn vor den Lockdowns hatte Bauholz gerade einmal 450 US-Dollar gekostet. Einige sehr starke Preisanstiege sind zwar temporär, doch werden die Preise durch die Bank hinweg nachhaltig erhöht bleiben und weiter steigen in den kommenden Jahren mit der Entwertung der Fiat-Währungen. Dies ist ein zwingend logischer Prozess, der nicht durch entsprechende Produktivitätssteigerungen wettgemacht werden kann. Wir erwarten, dass sich der Anstieg der Konsumentenpreise im vierten Quartal beruhigen wird, um im nächsten Jahr wieder deutlicher anzusteigen und weitere Inflationsangst zu schüren, worauf die Edelmetalle mit Preisanstiegen reagieren werden.

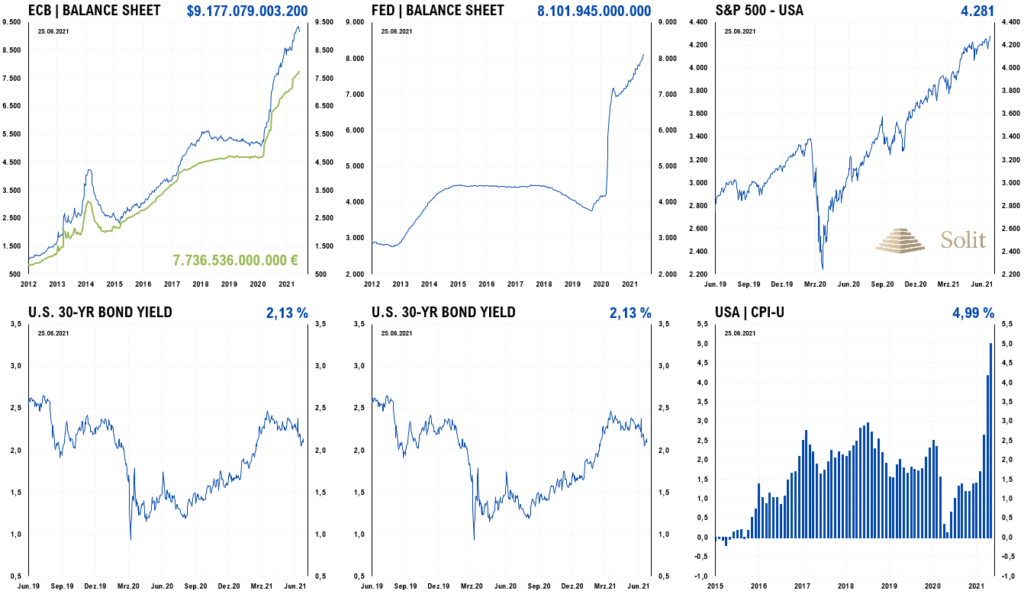

Die FED wird die Zinsen noch einige Zeit niedrig belassen, während sie weiterhin die neuen Schulden der US-Regierung aufkaufen und so den Inflationsdruck ständig erhöhen wird. Man kann sich gewiss sein, dass die Notenbanken den Fuß auf dem Gaspedal behalten und die Druckerpressen weiterhin auf Hochtouren laufen werden. Es ist das Ziel der Notenbank, ebenso wie in der Stagflation der siebziger Jahre, der Inflation und den Zinsen hinterherzulaufen, um so über Negativzinsen eine Entschuldung des Kreditgeldsystems herbeizuführen. Erst werden die Marktzinsen steigen und mit deutlicher Zeitverzögerung die FED langsam die Leitzinsen anheben.

In der vorletzten Woche hat die Bilanzsumme der US-Notenbank erstmal die Schallmauer von 8 Billionen US-Dollar überschritten. Dies bedeutet, dass die Geldmenge in weniger als zwei Jahren verdoppelt wurde, was am Ende des Tages, wenn die Geldmenge bis zum kleinen Verbraucher durchgesickert sein wird, einer Halbierung der Kaufkraft des US-Dollars entspricht. Der Goldpreis, dessen Geldmenge nahezu unverändert bleibt, sollte sich dementsprechend dann im gleichen Zeitraum verdoppelt haben. Hier bleibt zu erwähnen, dass smarte Investoren diese künftige Abwertung der Fiat-Währungen bereits frühzeitig eskomptieren und der Goldpreis lange vor der Abwertung der Währung ansteigt.

So startete der Goldpreis im Juni 2019 bereits seine Rallye aufgrund von Käufen vorausschauender Investoren, die eine längst überfällige Rezession für 2020 bereits erwartet und die Reaktion der Notenbanken darauf richtig eingeschätzt hatten. Ich hatte im Februar 2019 nach der geldpolitischen Trendwende der US-Notenbank den Startschuss für die Goldhausse gegeben, da die Rezession aufzog und die Notenbank bereits Gegenmaßnahmen eingeleitet hatte. Der längste Konjunkturaufschwung und die längste Hausse am Aktienmarkt neigte sich ihrem Ende zu, sodass die Notenbanken wieder eingreifen mussten, um die Schulden über Inflation zu entwerten.

Joe Biden hat nun einen neuen Infrastrukturplan verkündet, der Investitionen in Höhe von 1,3 Billionen US-Dollar in Straßen, Brücken, dem Eisenbahnnetz, Öffentliche Verkehrsmittel, Flughäfen und Verbesserungen des Strom- und Breitbandnetzes über die nächsten acht Jahre vorsieht. Biden hat sogar seine Unterstützung für ein weiters Ausgabenprogramm in Höhe von weiteren 6 Billionen US-Dollar angedeutet, das die Sozialisten in der eigenen Partei wollen und welches vorsieht Reiche stärker zu besteuern, um es an Familien, Rentner sowie die staatliche Schulbildung umzuleiten.

Die Menschen verstehen nicht, dass die Besteuerung von Unternehmen und Reichen letztlich immer auf die Ärmsten zurückfallen und sie es sein werden, die die Zeche letztlich über höhere Preise, niedrigere Produktivität, schrumpfende Wirtschaftsleistung und somit weniger Güter und höhere Armut bezahlen werden. Die einzige Krisenintervention, die Sinn machen würde, wäre die Staatsausgeben und Steuern zu senken, was einen neuen realen und vor allem nachhaltigen Boom entfachen würde, von dem alle insbesondere die Ärmsten profitieren würden.

Die US-Regierung hat aktuell eines der größten Handels- und Haushaltsdefizite der Geschichte und wird auch diese Ausgaben über die Neuaufnahme von Schulden finanzieren. Doch letztlich werden es die Bürger, bzw. im Falle dieser internationalen Handelswährung alle Halter von US-Dollar über die Inflationssteuer bezahlen müssen. Der Staat hat kein Geld und alles was dieser ausgibt, muss der Bürger entweder über Steuern oder hinterrücks über die Inflationssteuer bezahlen. Man kann sich jedoch vor dieser heimlichen Besteuerung schützen, indem man Vermögen langfristig in inflationsgeschützte Anlageklassen investiert.

Wenn Sie für das Alter vorsorgen und sparen wollen, dann sollten sie die staatlichen Fiat-Währungen meiden und in Gold investieren, dessen Preis in den letzten 21 Jahren jährlich um 10% pro Jahr gestiegen war. Der Goldpreis hat die Inflationssteuer ausgeglichen, während in der gleichen Zeit die Kaufkraft von Ersparnissen in Euro größtenteils ausgelöscht wurden in den vergangenen beiden Jahrzehnten. Nutzen Sie das Ende der aktuellen Korrektur, um noch einmal günstig nachkaufen zu können!

Basel III stellt Gold dem Bargeld und Währungen gleich

Am Montag traten die neuen Regeln zur Hinterlegung von Sicherheiten für europäische Banken in Kraft. Basel III ist eine bedeutende Veränderung im Umgang mit Gold, die möglicherweise die Edelmetallnachfrage verändern wird.

Basel III erhebt alloziertes Gold in physischer Form zu einem Null-Risiko-Asset. Physisches oder zugewiesenes Gold, wie Barren und Münzen, wird von einer Anlageklasse der Stufe 3, der risikoreichsten Anlageklasse, in eine Anlageklasse der Stufe 1 mit Null-Risiko-Gewichtung umgestuft, wodurch es direkt neben Bargeld und Währungen als Anlageklasse steht.

Auf nicht alloziertes (zugewiesenes) Gold, sogenanntes „Papier“-Gold, mit dem Banken typischerweise am häufigsten handeln, trifft dies hingegen nicht zu. Nach den neuen Regeln wird Papiergold riskanter als physisches Gold eingestuft und nicht mehr als gleichwertiger Vermögenswert wie Goldbarren oder -münzen betrachtet. Banken, die Papiergold halten, benötigen zusätzliche Reserven.

Die neuen Liquiditätsanforderungen sollen Händler und Banken daran hindern, ungerechtfertigt zu behaupten, sie hätten Gold in ihrem Besitz, sowie daran Gold in ihrer Bilanz mehrfach zu verleihen. Banken müssen nun mehr Mittel für nicht alloziertes Gold beiseitelegen, was die Kosten des Edelmetallhandels erhöhen wird. Basel III schreibt vor, dass 85% des nicht-allozierten Goldes mit einem Tier 1 Asset, hinterlegt werden muss. Die neuen Regeln werden nicht nur „die Kosten für das Clearing und die Abwicklung von Geschäften teurer machen, sondern auch das Ausleihen von Edelmetallen an industrielle Geschäftspartner, einschließlich Minen, Raffinerien und Verarbeiter. Die könnte den Markt illiquider machen, was in Zeiten hoher Nachfrage oder hohem Angebot eine höhere Volatilität verursachen könnte.

Ob es einen Einfluss auf den Goldpreis haben und wie stark dieser sein wird, ist umstritten. Mit Inkrafttreten der neuen Regeln zeigte sich der Goldpreis zum Wochenanfang schwach und handelt weiterhin an seiner Unterstützung bei 1.765 US-Dollar. Es ist hier kein preistreibender Einfluss zu erkennen, was auch nicht zu erwarten war. Die Banken dürften eventuelle Anpassungen schon im Vorfeld vorgenommen haben. Höhere Kosten müssen jedoch letztlich immer umgelegt werden, weshalb die Kosten für den An- und Verkauf von allozierten sowie nicht-allozierten Gold leicht steigen könnten.

Technische Analyse zu Silber: In enger Handelsspanne gefangen – es wird spannend!

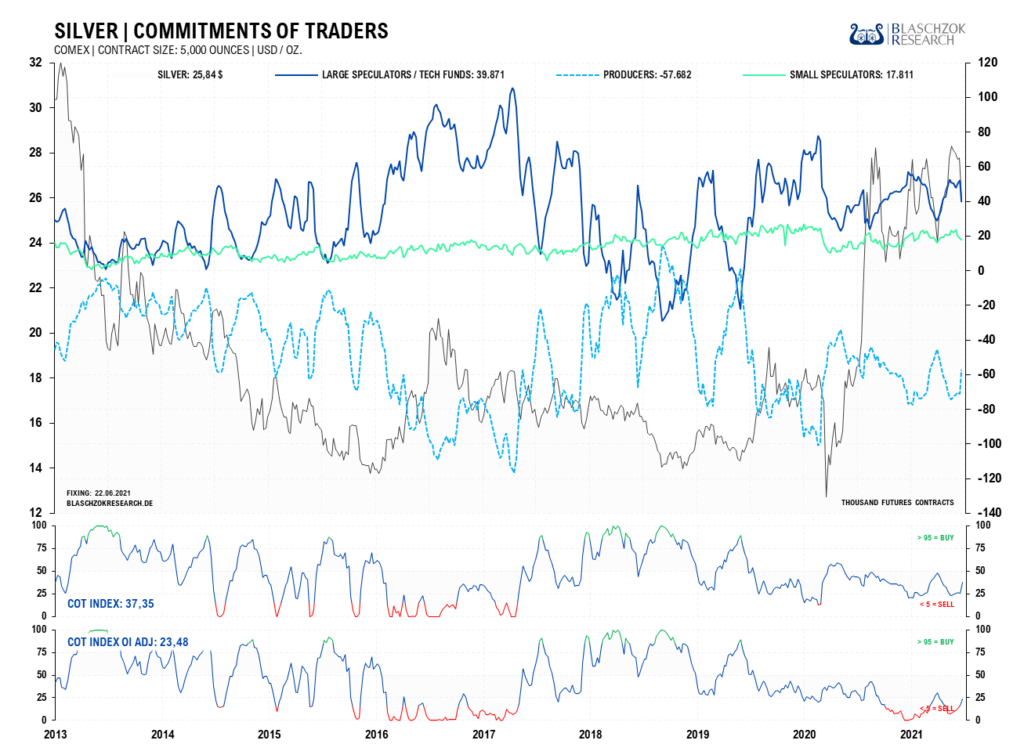

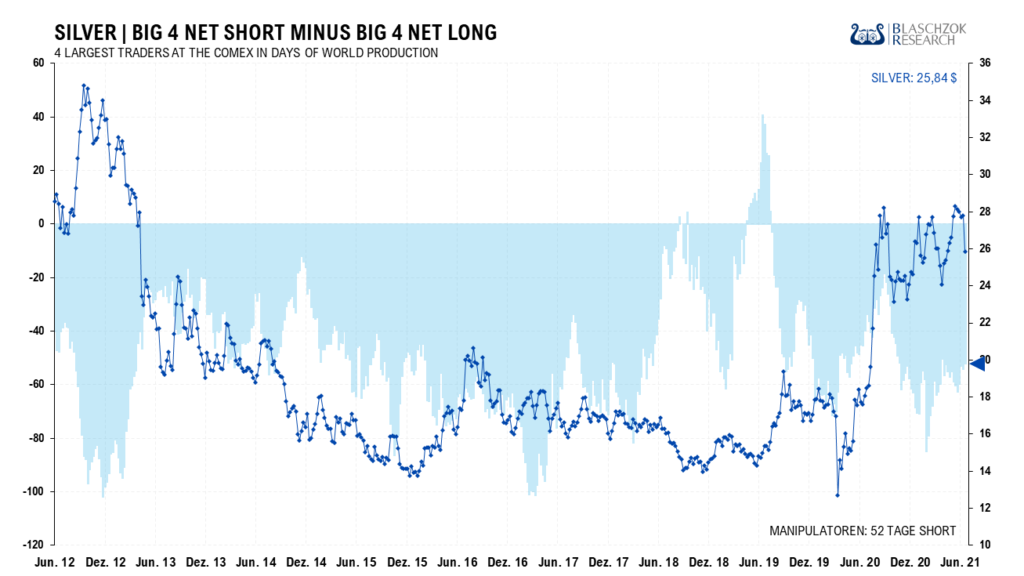

Terminmarkt: COT-Report vom 25.06.2021

Der Preis fiel zur Vorwoche um 2 Dollar, während die Spekulanten netto geringe 13 Tsd. Kontrakte short gingen. Dies zeigt extreme Schwäche zur Vorwoche, nachdem wir in der Woche davor nur leichte Schwäche sahen. Eine Manipulation war nicht nötig, was ein Zeichen von Schwäche ist. Dass man sich nicht eingedeckt hat, ist ein Zeichen dafür, dass man das tiefer machen wird.

Die Daten sind absolut und im Verhältnis zum Open Interest im Verkaufsbereich. Daher droht ein Long Drop, der den Preis schnell deutlich unter Druck bringen kann, sobald der Goldpreis nach unten aus seiner Handelsspanne ausbricht oder Silber deutlich aus seinem Dreieck unten herausfällt im Chart. Dieser neue COT-Report hat keine Entspannung gebracht – er spricht im Gegenteil dafür, dass der Preis noch einmal weiter korrigieren wird. Es gibt genügend Spekulanten, die man hier rausschütteln kann.

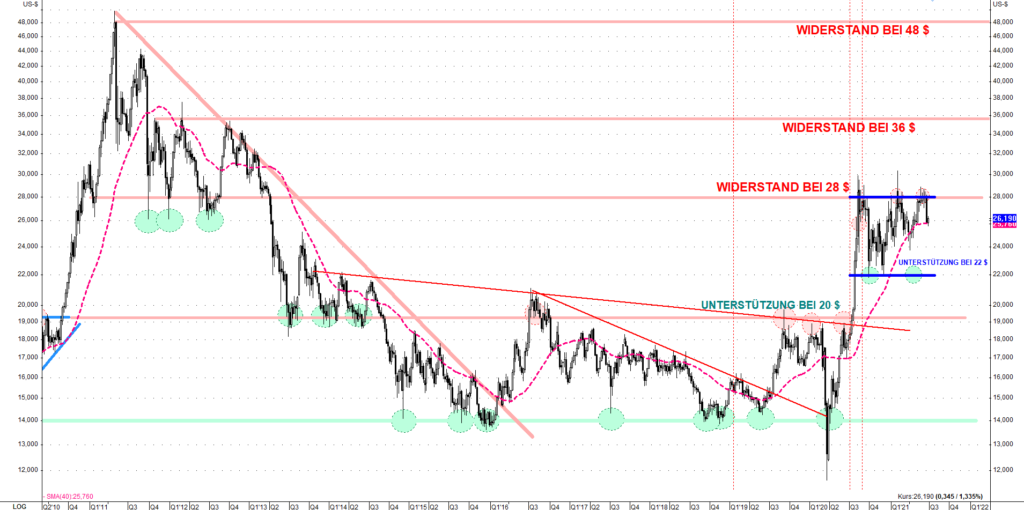

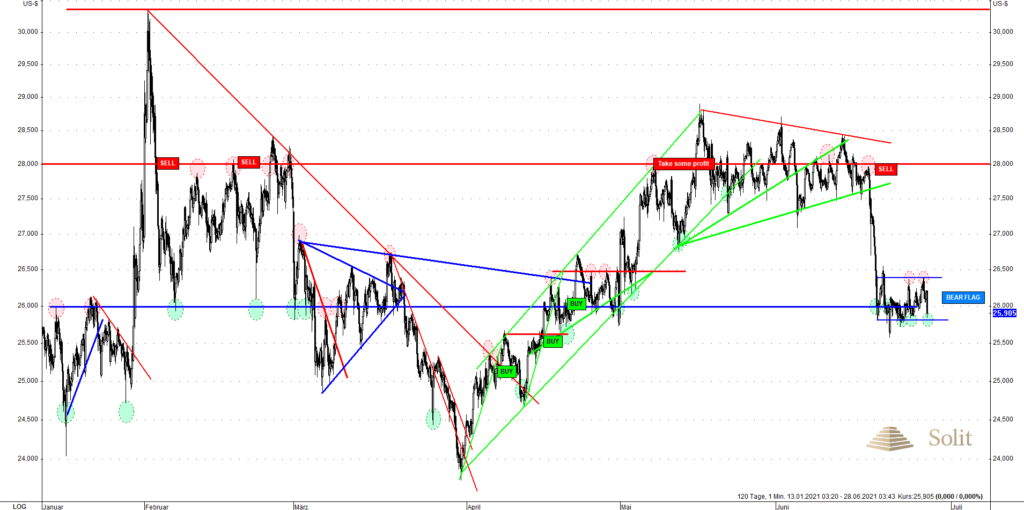

Der Preisrückgang des Silberpreises hatte sich angekündigt, nachdem jeder Anstieg über den Widerstand bei 28 US-Dollar magnetisch wieder unter diesen zurückgezogen wurde. Wir hatten unter dem Widerstand bei 28 US-Dollar auf einen fallenden Preis gesetzt. Eine Manipulation über den Terminmarkt konnten wir nicht beobachten.

Die Schwäche war vielmehr ein Ausdruck eines bereits zu bullischen Sentiments, weshalb neue Spekulanten fehlten, da längst jeder gekauft hatte und nun auf den Ausbruch wartete, was uns die COT-Daten zeigen. Die Spekulanten am Terminmarkt waren einfach schon alle long positioniert und neue Käufer in ETF-Produkte, die für mehr physische Nachfrage hätten sorgen können, kamen nicht dazu. Die Daten zeigen uns auch mit der relativen Schwäche, dass der physische Markt in den letzten sechs Wochen ausgeglichen war und in den letzten beiden Wochen sogar ein leichtes Überangebot herrschte.

In den letzten beiden Handelswochen zeigte sich der Silberpreis schwach an der Unterstützung bei 26 US-Dollar. Nach dem Einbruch von 28 auf 26 US-Dollar gelang es den Spekulanten nicht eine nennenswerte korrektive Gegenbewegung zu starten. Stattdessen bildet sich aktuell an der Unterstützung bei 26 US-Dollar eine potenzielle Fortsetzungsformation, eine sogenannte „Bear Flag“, aus.

Dass die Spekulanten bisher an ihren Positionen am Terminmarkt krampfhaft festhalten, ist eine Gefahr. Selbst dann, wenn der Goldpreis nicht weiter fällt, könnte der Silberpreis durch einen Long-Drop spekulativer Positionen weiter fallen bis 22$.

Sollte der Goldpreis hingegen noch einmal um etwa 100$ korrigieren, dann wird Silber die 22$ sehr wahrscheinlich erreichen, wobei die Bullen gegrillt werden. Dort würde es dann ein antizyklisches Kaufniveau mit sehr gutem CRV geben. Charttechnisch würde ein bullischer bzw. bärischer Ausbruch aus der aktuellen Handelsspanne ein kurzfristiges Kauf- bzw. Verkaufssignal generieren. Bei einem Kaufsignal wären wir sehr vorsichtig und würden schnell den Stopp-Loss platzieren. Nur dann, wenn der Goldpreis über 1.800 US-Dollar aus seiner Handelsspanne ausbrechen kann, verbessert sich die Chance für einen erneuten Anstieg Richtung 28 US-Dollar.

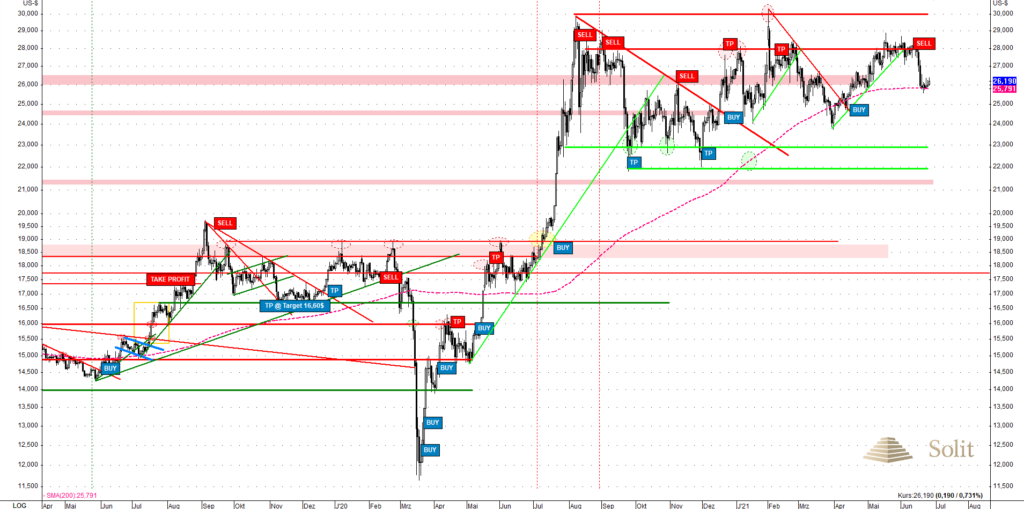

Im Tageschart sehen wir, wie der Silberpreis in den vergangenen sechs Monaten dreimal am Widerstand bei 28 US-Dollar gescheitert war. Da der Silberpreis zuvor von seinem Tief bei 12 US-Dollar im März 2020 um 150% auf 30 US-Dollar angestiegen war, ist die aktuelle Korrektur auf 26 US-Dollar gering und auf langfristige Sicht zeigt sich Stärke. Dies ist unabhängig von der Schwäche, die wir kurzfristig in den letzten Wochen sahen, die nur einen Hinweis auf eine kurzzeitige Korrektur liefert.

Das bedeutet, dass ein nochmaliger Rücksetzer in den Bereich von 22 US-Dollar das bullische Chartbild nicht beeinträchtigen würde und im korrektiven Rahmen des starken Anstiegs zu sehen ist. Angesichts der Gesamtgemengelage hat ein erneuter Rücksetzer an die Unterstützung bei 22 US-Dollar eine höhere Wahrscheinlichkeit als ein sofortiger weiterer Preisanstieg Richtung 30 US-Dollar. Exogene politische Ereignisse, wie wir sie in den letzten anderthalb Jahren viel zu oft sahen, könnten jederzeit erneute Nachfrage entfachen, doch bleiben diese aus, ist kurzfristig mit einer weiteren Korrektur zu rechnen.

Der Langfristchart ist besonders bullisch. Seit 2014 konsolidierte der Silberpreis bei 14 US-Dollar und bildete einen nachhaltigen Boden aus. Bereits in 2019 zeigte sich Stärke, doch wurde diese von dem Beginn der Rezession unterbrochen, wobei der Silberpreis mit den ersten Lockdowns noch einmal einbrach und ein perfektes antizyklisches Kaufsetup brachte. Wir hatten damals zum antizyklischen Kauf geraten, nachdem wir vor dem Einbruch einen Short-Trade empfohlen hatten. Ein nochmaliger Rücksetzer auf 22 US-Dollar wäre völlig im Rahmen der aktuellen Preiskorrektur.

Im nächsten Jahr ist ein bullischer Ausbruch aus dieser Handelsspanne über 28 US-Dollar denkbar, wobei charttechnisch Platz bis 36 US-Dollar frei wäre. Angesichts steigender Marktzinsen ist eine Flucht aus dem Aktien- und Anleihenmarkt in Edelmetalle in den nächsten Jahren wahrscheinlich. Silber wird dann wieder leicht auf 50 US-Dollar und darüber ansteigen können. Wir empfehlen daher einen Rücksetzer auf 22 US-Dollar bis 20 US-Dollar für langfristige Käufe zu nutzen.