Die vorgestrige Zinsentscheidung der US-Notenbank (Fed) bot keinerlei Überraschungen. Denn wie mehrheitlich erwartet, wurde der Leitzins zum zweiten Mal in Folge nicht weiter angehoben. Auf diese Entscheidung hatten die Währungshüter die Marktteilnehmer vorbereitet, indem sie im Vorfeld sagten, dass die gestiegenen Renditen am Anleihemarkt eine weitere Zinsanhebung quasi ersetzen würden. Denn die Finanzierungsbedingungen hätten sich durch die höheren Renditen verschärft und die Kapitalmärkte der Fed damit einen Teil der Arbeit abgenommen hätten, so die Währungshüter.

Auch Fed-Chef Jerome Powell hatte vor zwei Wochen explizit auf die jüngsten Anstiege der Anleiherenditen hingewiesen, die damit dazu beigetragen hätten, die allgemeinen Finanzbedingungen „erheblich“ zu verschärfen, wie er sagte.

Inflation weiterhin zu hoch, Arbeitsmarkt immer noch zu eng

Die Tür für eine weitere Leitzinsanhebung hielt er aber offen. Denn die Fed musste einräumen, dass die Inflation nach wie vor zu hoch ist und die US-Wirtschaft im 3. Quartal 2023 „kräftig expandierte“, wie es im schriftlichen Statement zum Zinsentscheid heißt. Die Wirtschaft wuchs sogar kräftiger als zuvor (siehe „Die Berichtssaison läuft bislang durchschnittlich“), und zwar so stark wie seit 7 Quartalen nicht mehr. Und das trotz des historisch schnell gestiegenen Leitzinses, der aktuell auf einem 22-Jahres-Hoch steht, was zunehmend bei den Unternehmen und Verbrauchern ankommt, zum Beispiel durch höhere Kreditkosten.

Zudem ist der Arbeitsmarkt weiterhin stark. Wie das Arbeitsministerium vorgestern zu seiner monatlichen Umfrage (Job Openings and Labour Turnover Survey – JOLTS) mitteilte, legte die Zahl der offenen Stellen bis Ende September auf 9,553 Mio. zu, von (abwärts revidiert) 9,497 Mio. im Vormonat. Von Reuters befragte Experten hatten lediglich mit 9,250 Mio. gerechnet.

Widersprüchliche Einkaufsmanagerdaten zur US-Wirtschaft

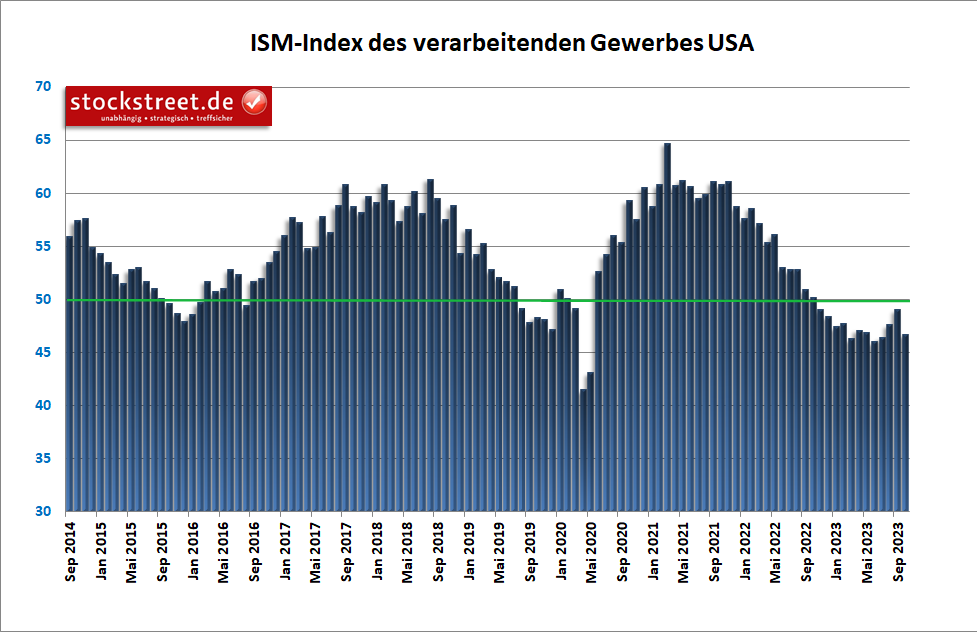

Es ist daher keineswegs sicher, dass nicht doch noch eine weitere Leitzinsanhebung nötig sein wird. Das hängt, so betonte es auch die Notenbank vorgestern erneut, von den weiteren Daten ab. Allerdings gibt es inzwischen auch schon Anzeichen dafür, dass sich das Wachstum der US-Wirtschaft doch abschwächt. So ist zum Beispiel der ISM-Einkaufsmanagerindex für das verarbeitende Gewerbe der USA im Oktober kräftig eingebrochen, und zwar von 49,0 Punkten im September auf nun 46,7 Zähler.

Die vorherigen Erholungstendenzen sind somit Geschichte. Denn der Index hat sich wieder deutlich von der 50-Punkte-Schwelle entfernt, ab der Wachstum signalisiert wird. Und er notiert nun schon den 12. Monat bzw. ein volles Jahr im Kontraktionsbereich.

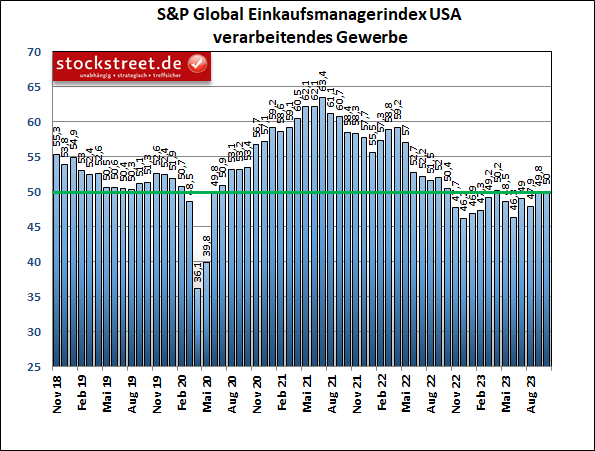

Allerdings stehen die Daten vom Institute for Supply Management (ISM) im Kontrast zu den Daten von S&P Global. Denn deren Einkaufsmanagerindex für das verarbeitende Gewerbe wurde vorgestern mit einem Oktober-Wert von 50,0 angegeben, nach 49,8 im September, womit er weiter zulegen und exakt die Wachstumsschwelle erreichen konnte.

Wie steht es also nun um die US-Industrie? Die Industrie ist aber eigentlich gar nicht so wichtig. Viel bedeutender für die US-Wirtschaft ist der Dienstleistungssektor. Und hier stehen die Zeichen bislang noch auf Wachstum. Man muss also wohl, genau wie die US-Notenbank, weitere Daten abwarten.

Nasdaq Composite startet seine saisonale Jahresendrally

Die Aktienmärkte haben hingegen bereits eine Entscheidung gefällt. Die Anleger erwarten keine weitere Leitzinsanhebung mehr und treiben die Kurse kräftig nach oben, vor allem bei den zinssensitiven Wachstumswerten. Der Nasdaq Composite hält sich damit weiterhin an den saisonalen Verlauf, der ab Ende Oktober wieder steigende Kurse vorsieht.

Passend dazu fiel der Index im Rahmen der womöglich finalen 5-gliedrigen Abwärtswelle noch kurz aus dem Abwärtstrendkanal heraus, was sich aber als Bärenfalle entpuppte. Und häufig folgen auf solche Fehlsignale starke Bewegungen in die entgegengesetzte Richtung. Der Nasdaq Composite hat also nun beste Chancen für einen starken Anstieg bis Jahresende.

Diese Chance wäre allerdings vertan, wenn der Index jetzt stark vom nun bullishen saisonalen Szenario abweichen würde, indem ein Großteil der jüngsten Kursgewinne abgegeben wird.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus