Sehr verehrte Leserinnen und Leser,

die schwache Marktbreite insbesondere an den US-Börsen (ETR:SXR4) beklagen wir hier in der Börse-Intern seit Längerem immer wieder. Auch andere Kommentatoren greifen dieses Thema immer wieder auf. In jüngster Zeit gab es einiges Neues dazu, das womöglich für den weiteren Verlauf an den Aktienmärkten entscheidend werden könnte.

Eine Statistik mit Seltenheitswert

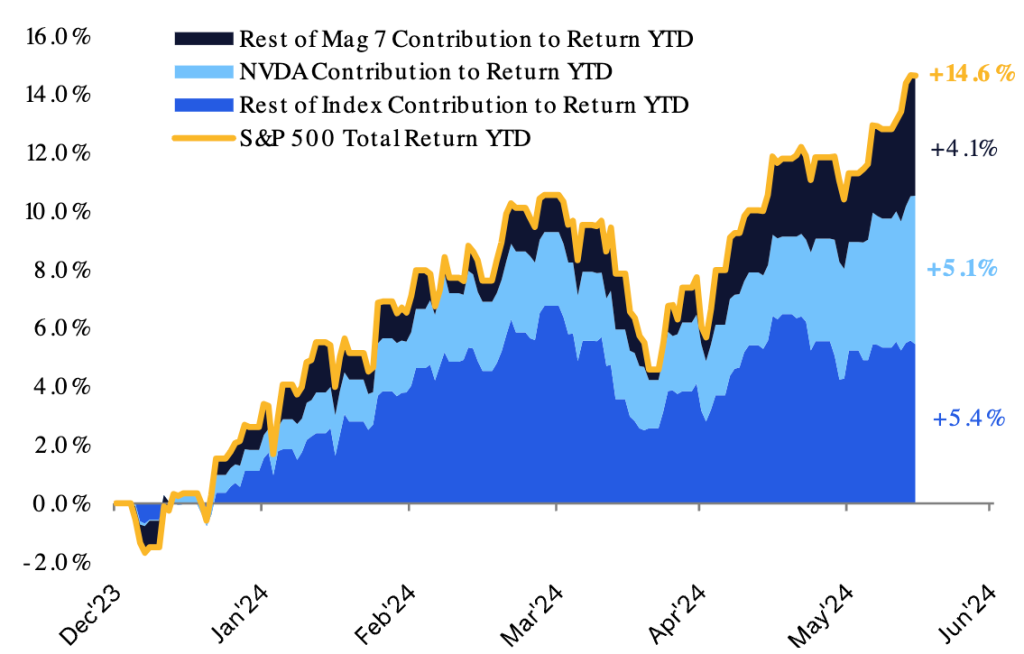

So fiel mir folgende Grafik der Citigroup auf:

Quelle: Citigroup

Sie zeigt den Verlauf des S&P 500 seit Jahresbeginn (gelbe Linie) und die Anteile bestimmter Aktien bzw. Aktiengruppen an der bisherigen Performance des US-Leitindex. In hellblau ist der Anteil von Nvidia (NASDAQ:NVDA) dargestellt, der 5,1 Prozentpunkte, also mehr als ein Drittel dieses Anstiegs ausmacht.

Es dürfte bisher nicht allzu viele Fälle gegeben haben, in denen eine einzelne Aktie dermaßen stark einen Index von 500 (!) Aktien treibt.

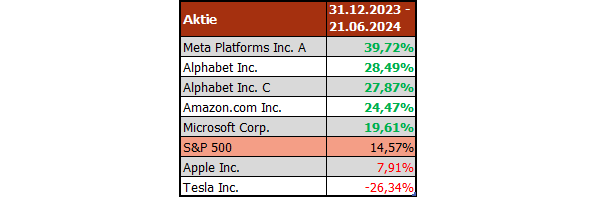

Weitere 4,1 Prozentpunkte gehen auf das Konto der restlichen 6 der sogenannten „Magnificent 7“, also Alphabet (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN), Apple (NASDAQ:AAPL), Meta (NASDAQ:META), Microsoft (NASDAQ:MSFT) und Tesla (NASDAQ:TSLA). Wobei zu berücksichtigen ist, dass Apple und Tesla in diesem Jahr bisher (deutlich) schlechter als der Index liefen, wie die folgende Tabelle zeigt:

Quelle: eigene Berechnungen mit Daten von VWD

Aber immerhin hat Apple auch einen – wenn auch unterdurchschnittlichen – Beitrag zum Anstieg geleistet, sodass weitere nur 5 Aktien ebenfalls für rund ein Drittel der bisherigen Jahresperformance des S&P 500 verantwortlich sind. Auch das dürfte Seltenheitscharakter haben.

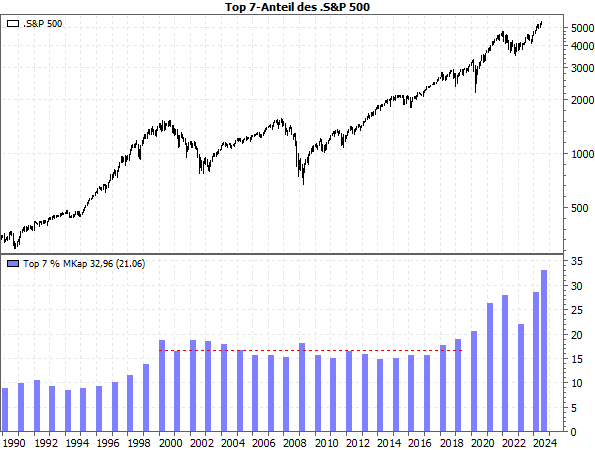

Was die Top 7 im S&P 500 wert sind

Dieses Ergebnis überrascht nicht, wenn man bedenkt, wie stark der Index inzwischen von diesen 7 Aktien dominiert wird. Ihr Anteil an der Marktkapitalisierung des S&P 500 beträgt inzwischen 33 % – das ist mit Abstand der höchste Wert in der jüngeren Geschichte (und wohl auch seit Beginn der Historie):

Quellen: MarketMaker mit Daten von VWD, ZIR, finhacker.cz, eigene Berechnungen (Stand: jeweils zum 1.1. d.J. bzw. zum 21.06.2024)

Zwar stieg der Anteil schon Ende der 1990er Jahre in der Dotcom-Blase merklich, aber danach blieb er weitgehend konstant und schwankte nur leicht um seinen Mittelwert (rot gestrichelte Linie) von 16,55 %. Doch ab 2020 lag er stets über 20 %.

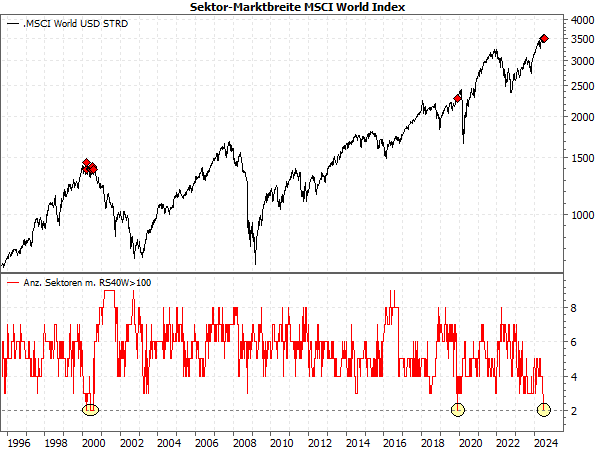

Ein außergewöhnliches Signal der Schwäche

Entsprechend gering ist die Marktbreite, was sich inzwischen auch deutlich auf Branchen- und Sektorebene zeigt: Da viele Sektoren seit geraumer Zeit relativ schwach sind, gibt es nur noch 2 MSCI-Sektoren, die eine relative Stärke gegenüber dem MSCI World Index zeigen – Information Technology und Telecommunications Services. Zu ersterem gehören Apple, Microsoft und Nvidia, zu letzteren Alphabet und Meta als Vertreter der Medienbranche. Amazon (Handel) und Tesla (Autobranche) gehören dagegen zum zyklischen Konsumgütersektor (Consumer Discretionary).

Eine solche geringe Marktbreite auf Sektorebene ist sehr ungewöhnlich. Seit Beginn der Einführung der MSCI-Sektorindizes 1994 gab es nur zwei vergleichbare Fälle: (mehrmals) im Jahr 2000 und Ende 2019.

Quellen: MarketMaker mit Daten von VWD, eigene Berechnungen

Gemessen habe ich die Relative Stärke der Sektorindizes gegenüber dem MSCI World (ETR:X010) Index über 40 Wochen, wobei ein Wert von mehr als 100 eine relative Stärke des entsprechenden Sektorindex über diesen Zeitraum anzeigt.

Wiederholt sich die Geschichte von 2000 und 2019?

In der Regel laufen 4 bis 8 der 11 Sektorindizes stärker als der MSCI World Index. Ausreißer nach oben und unten gibt es nur selten. Dass es nur 2 Sektorindizes durch diesen Filter schaffen, gab es 2019 nur einmal, 2000 mehrmals. Und per vergangenen Freitag sind es nun schon zwei Mal.

Die entsprechenden Fälle habe ich oben im Chart des MSCI World mit roten Punkten markiert – bisher kam es zu diesem Phänomen an oder kurz vor markanten Hochs …

Nun sind zwei derartige Perioden längst keine statistisch relevante Menge, aber in jüngster Zeit gab es auch andere Warnsignale von der Marktbreite, die sich in der vergangenen Woche häuften und die häufig einer Korrektur oder einer Baisse vorausgehen.

Wenn der Nasdaq 100 bei 20.000 Punkten dreht

Und da die Trader den Nasdaq 100 in der Vorwoche auch auf fast 20.000 Punkte getrieben haben, könnte es sein, dass diese Marke – auch wenn sie noch geringfügig überschritten werden sollte – eine zu hohe Hürde für die Bullen ist.

Mit Blick auf das oben Gesagte müssen wir uns einfach bewusst machen, dass die hohe Marktkapitalisierung von 6 bis 7 Aktien und die außergewöhnliche Performance einiger anderer auch eine Belastung für Aktienmärkte werden kann – und zwar, wenn deren Kurse fallen. Ein Scheitern des Nasdaq 100 bei 20.000 Punkten könnte diese Wende einleiten.

Mit besten Grüßen

Ihr Torsten Ewert