Der EUR eröffnet gegenüber dem USD bei 1,0868 (05:30 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0833 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 159,23. In der Folge notiert EUR-JPY bei 173,10. EUR-CHF oszilliert bei 0,9745.

Märkte: Niedrigere US-Verbraucherpreise/BoJ interveniert

An den Finanzmärkten kam es im Zuge der Veröffentlichung der schwächer als erwartet ausgefallenen US-Verbraucherpreise (Gesamtrate 3,0%, Kernrate 3,3%) und den Interventionen der Bank of Japan am Devisenmarkt zu Gunsten des JPY zu uneinheitlichen Marktbewegungen.

Die US-Verbraucherpreisdaten, die eine erste Zinssenkung der Fed per September implizieren, wirkten sich an den Rentenmärkten unterstützend aus. Der zinssensitive Tech-Sektor (kapitalintensiv, profitiert grundsätzlich von niedrigeren Zinsen) stand jedoch unter starkem Abgabedruck (-2,12%). Diese Reaktion legt nahe, dass der Sektor korrekturanfällig ist. Dagegen konnte der Dow Jones leicht profitieren (+0,13%). Der S&P 500, der Tech-lastig ist, verlor 0,84%. Die Intervention der Bank of Japan führte zu starkem Abgabedruck am japanischen Aktienmarkt.

Die Frage, ob die Intervention erfolgreich sein wird, ist offen. Dafür muss sie nachhaltig ausfallen.

Optimal wäre eine Flankierung durch andere Zentralbanken. Das ist aktuell jedoch nicht erkennbar. Ist die Bank of Japan zu massivsten Schritten bereit? Die aktuelle Reaktion am Devisenmarkt zeigt, dass Märkte eben diese Nachhaltigkeit der Intervention testen wollen. Das geopolitische Bild verdunkelt sich. Die Diskussionen/Entscheidungen forcieren weitere Eskalation im Ukrainekonflikt. Es entsteht der Eindruck, dass vor den US-Wahlen kaum reversible Rahmendaten für den Konflikt geschaffen werden sollen (Risiko Wirtschaft/Märkte).

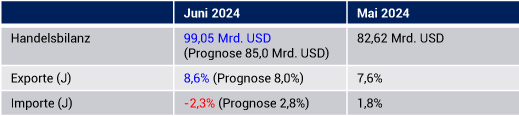

Chinas Handelsbilanz lieferte einen deutlich höheren Überschuss und starke Exporte, jedoch schwache Importe. Auf kurze Sicht deutet das in Richtung einer soliden bis positiven globalen Nachfrage (stabile Weltwirtschaft) und sinkender Dynamik in China hin.

Aktienmärkte: Dax +0,69%, EuroStoxx 50 -0,13%, S&P500 -0,84%, Dow Jones +0,13%, US-Tech 100 -2,12%. In Fernost ergibt sich Stand 06:38 Uhr folgendes Bild: Nikkei (Japan) -2,27%, CSI 300 (China) -0,20%, Hangseng (Hongkong) +1,98%, Sensex (Indien) +0,20%, Kospi (Südkorea -1,20%). Die 10-jährige Bundesanliehe rentiert mit 2,48%, die 10-jährigen US-Staatsanleihe mit 4,22%.

Der USD verlor gegenüber dem JPY (Intervention) stark und den EUR überschaubar an Boden.

Gold und Silber profitierten von der USD-Schwäche.

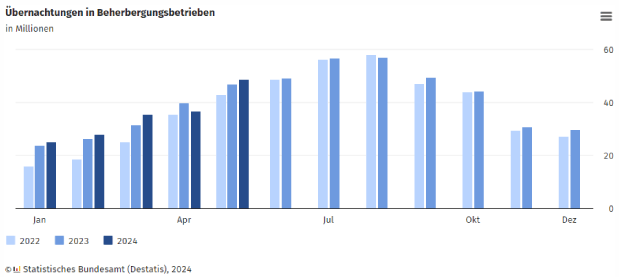

Deutschland reüssiert per Mai mit Tourismusrekord

Der Tourismus hat in Deutschland laut Statistischem Bundesamt per Mai 2024 einen Rekord erzielt. Die Zahl der Übernachtungen in- und ausländischer Gäste lag bei 48,9 Millionen (+4,1% über dem Vorjahr). Das war der höchste Mai-Wert, der je erfasst wurde. Die Zahlen übertrafen das Vor-Corona-Niveau vom Mai 2019 um 9,9%.

In den ersten fünf Monaten stiegen die Übernachtungen der Beherbergungsbetriebe um 3,3% zum Vorjahr auf 174,6 Millionen. Die Zahl der Übernachtungen von Gästen aus dem Inland kletterte dabei um 3,0% auf 145,8 Millionen. Bei den ausländischen Gästen gab es einen Anstieg von 4,8% auf 28,8 Millionen.

Kommentar: Derzeit ist der Tourismus der einzige Lichtblick, der in der deutschen Wirtschaft belastbar erscheint. Der Lichtblick erfreut, der weitere Rahmen besorgt markant.

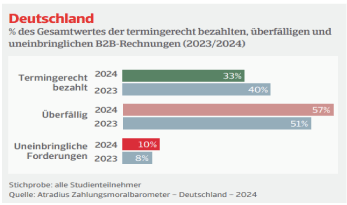

Deutschland: Zahlungsmoral trübt sich ein

Die Zahlungsmoral deutscher Unternehmen lässt laut Zahlungsbarometer des Kreditversicherers Atradius nach. Lediglich 33% der Zahlungen erfolgten 2024 termingerecht. 57% der Rechnungen waren überfällig und 10% waren uneinbringlich. Damit hätten sich die bereits schwachen Zahlen per 2023 noch einmal verschlechtert. Die Entwicklung in Deutschland sei noch angespannter als in anderen Ländern. Laut Atradius sei der Ausblick auf das 2. Halbjahr wenig erbaulich

Kommentar: Hier sind wir bei dem weiteren Rahmen. Zahlungsmoral sagt etwas über Stresszustände in der Wirtschaft aus. Die sind offensichtlich hoch, auch wenn man das weder in Berlin noch in Frankfurt gerne hört, aber derartige Daten stehen Narrativen der Nivellierung entgegen. Diese Daten sind ein indirekter Appell an Berlin, die hier gestern vorgestellte Liste der Strukturprobleme zügig abzuarbeiten, mehr nicht, weniger auch nicht!

Fazit: Es ist höchste Zeit, Narrative durch Realitätssinn gepaart mit Pragmatismus basierend auf Demut vor der Verantwortung zu ersetzen. An die Arbeit!

Datenpotpourri der letzten 24 Handelsstunden

Eurozone: Deutschlands Verbraucherpreise (J) per Juni bei +2,2%

Deutschland: Laut finaler Berechnung nahmen die Verbraucherpreise per Juni im Monatsvergleich um 0,1% und im Jahresvergleich um 2,2% zu. Beide Werte entsprachen sowohl den vorläufigen Werten als auch den Prognosen.

China: Starke Exporte, schwache Importe – hoher Überschuss

UK: Starke BIP-Daten per Mai

Das BIP legte per Berichtsmonat Mai im Monatsvergleich um 0,4% (Prognose 0,2%, Vormonat 0,0%) zu. Im Jahresvergleich ergab sich ein Anstieg um 1,4% (Prognose 1,2%) nach zuvor 0,7% (revidiert von 0,6%). Die Industrieproduktion verzeichnete per Mai im Monatsvergleich eine Zunahme um 0,2% (Prognose 0,2%, Vormonat -0,9%). Im Jahresvergleich ergab sich ein Plus in Höhe von 0,4% (Prognose 0,6%, Vormonat -0,7%, revidiert von -0,4%). Die Handelsbilanz wies per Mai ein Defizit in Höhe von 17,92 Mrd. GBP aus (Prognose -16,80 Mrd. GBP). Der Vormonat wurde von -19,60 Mrd. GBP auf -19,44 Mrd. GBP angepasst.

USA: Verbraucherpreise geringer als erwartet

Die Verbraucherpreise verzeichneten per Juni im Monatsvergleich einen Rückgang um 0,1% (Prognose +0,1%). Im Jahresvergleich ergab sich eine Zunahme um 3,0% (Prognose 3,1%) nach zuvor 3,3%. Die Kernrate der Verbraucherpreise legte per Juni im Monatsvergleich um 0,1% zu (Prognose 0,2%, Vormonat 0,2%). Im Jahresvergleich stellte sich der Anstieg auf 3,3% (Prognose und Vormonatswert 3,4%). Die Arbeitslosenerstanträge lagen per 6. Juli 2024 bei 222.000 (Prognose 236.000) nach zuvor 239.000 (revidiert von 238.000).

Das Federal Budget wies per Juni ein Defizit in Höhe von 66 Mrd. USD (Vorjahr Juni 2023 -228 Mrd. USD) nach zuvor -347 Mrd. USD aus.

Russland: Devisenreserven höher

Die Devisenreserven stellten sich per 5. Juli 2024 auf 597,2 Mrd. USD nach zuvor 590,5 Mrd. USD.

Derzeit ergibt sich für den EUR gegenüber dem USD eine negative Tendenz. Ein Überwinden des Widerstandsniveaus bei 1,0950 – 1,0980 negiert das für den EUR negative Szenario.

Viel Erfolg!

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG (ETR:NF4), die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.