Im August hat das BLS seine vorläufigen Current Employment Statistics (CES) für 2024 um satte 818.000 Stellen nach unten korrigiert. Allein diese Revision ist schon enorm, doch wir müssen uns darauf einstellen, dass weitere Korrekturen folgen können: Im Januar wird das BLS schließlich seine finale Benchmark-Überarbeitung vorlegen.

Grund für diese wiederkehrenden Anpassungen ist, dass die vorläufigen Zahlen auf monatlichen Umfragen basieren, wohingegen die späteren Daten aus den Arbeitslosenversicherungs-Programmen der Bundesstaaten stammen. Das ist zwar genauer, legt jedoch offen, dass die offizielle Arbeitsmarktstärke möglicherweise überschätzt wird – eine Erkenntnis, die für viele Anleger unangenehm sein könnte.

Vergangene Woche betonte auch die Philadelphia Fed, dass die endgültige CES-Zahl für 2024 vermutlich noch schlechter aussehen wird. Ihre Übersicht zeigt: Mit Ausnahme von acht Bundesstaaten tragen alle zum Minus bei. In ihrer Pressemitteilung heißt es dazu:

„Laut Schätzungen der Federal Reserve Bank of Philadelphia unterscheiden sich die Beschäftigungsveränderungen von März bis Juni 2024 in 27 Bundesstaaten deutlich von den BLS-Vorabschätzungen. In 25 dieser Staaten liegen die Veränderungen unter den ursprünglich gemeldeten Zahlen, in zwei Staaten drüber, während sich die restlichen 23 Bundesstaaten und der District of Columbia weniger stark verändert haben.“

Vielleicht klingt das Ganze eher nach einer bürokratischen Statistik-Übung. Trotzdem zählt dieser Vorgang an der Börse eine Menge, denn die Geldpolitik orientiert sich stark an den Arbeitsmarktdaten. Je schwächer die Zahlen am Ende wirklich sind, desto eher könnten die Währungshüter reagieren – ein Punkt, der für Aktienkurse und andere Assets durchaus relevant ist.

Wenn wir plötzlich feststellen, dass der Arbeitsmarkt nicht ganz so robust ist wie gedacht, steigt der Druck auf die Fed, die Geldpolitik weiter zu lockern. Mit einer lockereren Geldpolitik geht meist mehr Liquidität in den Markt, was wiederum die Kurse von Aktien und anderen riskanten Anlagen unterstützen kann.

Warum diese vermeintlich trockenen Datenanpassungen so wichtig sind? Ganz einfach: Zinssenkungs- oder Zinserhöhungs-Erwartungen setzen sich blitzschnell in höheren oder niedrigeren Kursen durch. Eine offenkundig schwächere Beschäftigung wäre ein starker Hinweis darauf, dass die Fed ihren Fuß vom geldpolitischen Gas- oder Bremspedal nimmt. Genau das kann den Takt an den Finanzmärkten vorgeben.

Trading-Update

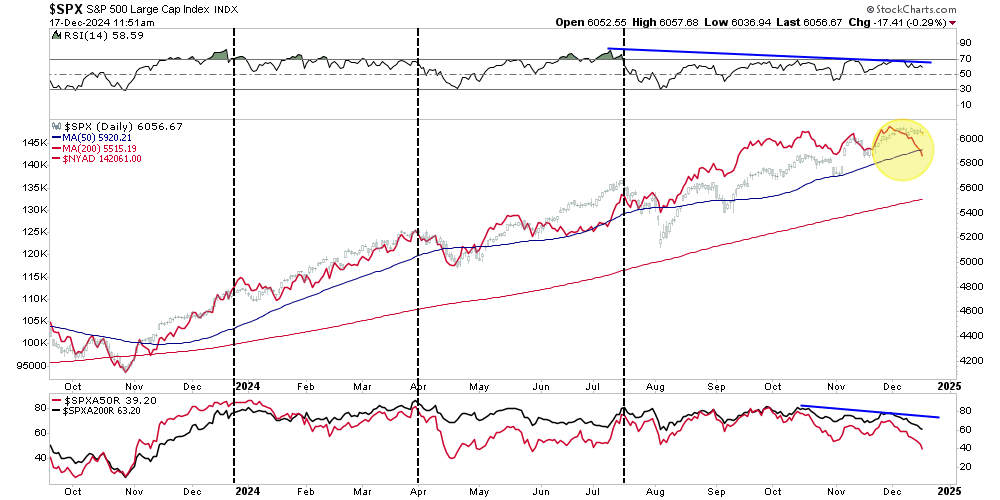

Aus technischer Sicht fällt auf, dass die Marktbreite immer dünner wird. Ob wir nun die NYSE Advance-Decline-Linie anschauen oder den Anteil an Aktien, die über ihren gleitenden 50- oder 200-Tagesdurchschnitten liegen, das Bild wird zunehmend trüber. Das allein ist kein Signal für einen direkten Börsenabsturz. Allerdings haben ähnliche Phasen in der Vergangenheit oft zu kurzen Korrekturen oder zumindest Konsolidierungsbewegungen geführt.

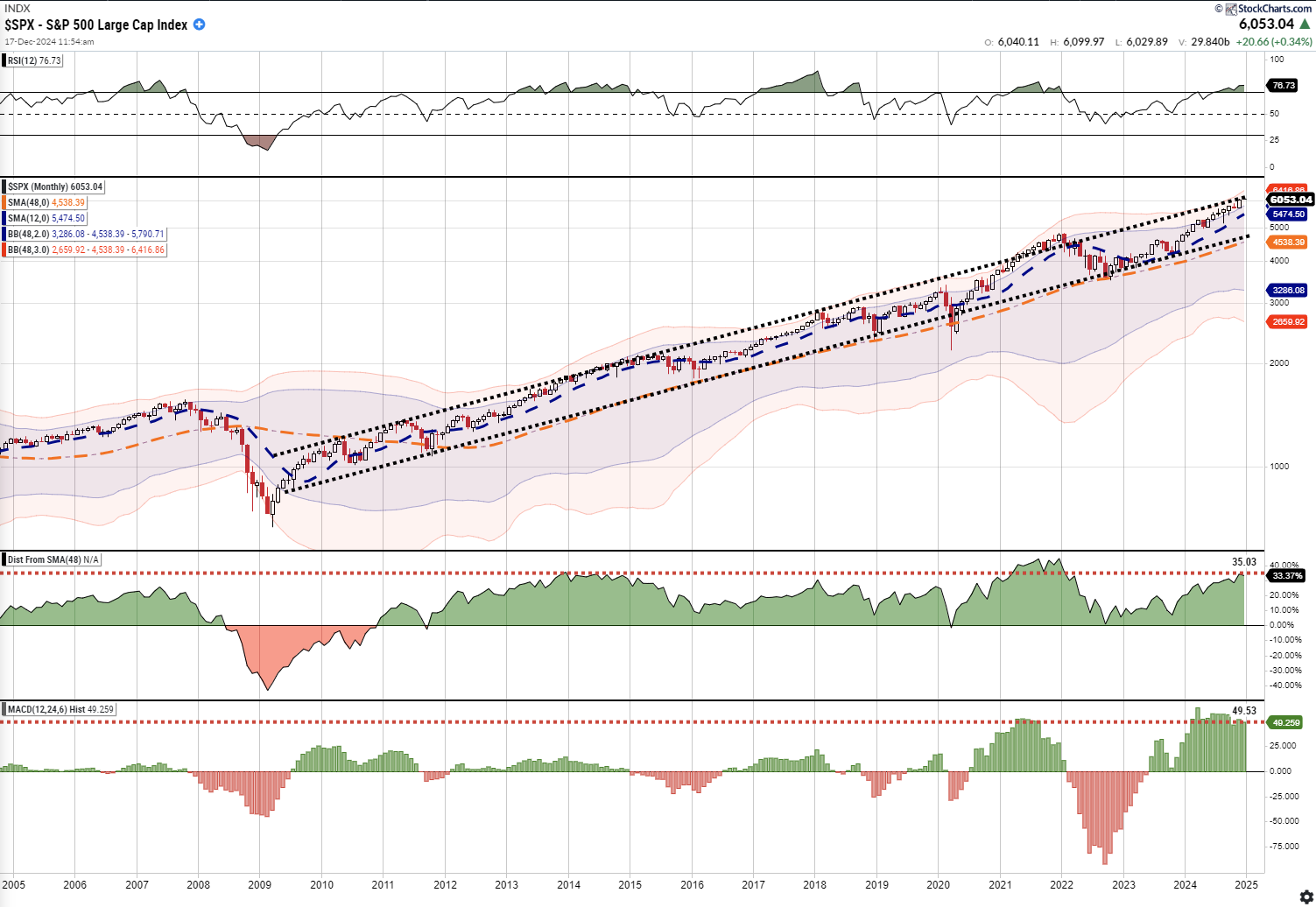

Nicht nur im kurzfristigen Zeitfenster deuten schwindende Marktbreite und technische Indikatoren auf Vorsicht hin. Wer länger zurückblickt, stellt fest, dass der Markt in den vergangenen zwei Jahren bereits stark gelaufen ist. Die Monatsanalyse des S&P 500 (S&P 500) zeigt: Der Index ist spürbar überkauft, entfernt sich merklich von seinem langfristigen Mittelwert und nähert sich der oberen Grenze seines Aufwärtstrends, der seit den Tiefpunkten von 2009 Bestand hat.

Schon Mitte 2021 waren ähnliche Warnsignale erkennbar, aber es dauerte noch etliche Monate, bis der Markt im Jahr 2022 schließlich korrigierte. Mit Blick auf das aktuelle Momentum bezweifeln viele Beobachter, dass die Party von heute auf morgen endet. Aber je länger es weiter nach oben geht, desto größer wird das Rückschlagpotenzial, falls die Stimmung irgendwann kippt.

Diese extremen technischen Indikatoren sind quasi das „Zündpulver“ für eine mögliche Korrektur. Was allerdings noch fehlt, ist der zündende Funke – ein unerwartetes Ereignis, ein echter Exot, den momentan keiner auf der Agenda hat. Genau so ein externer Schock könnte dazu führen, dass die Erwartungen für Unternehmensgewinne rasch sinken. Wenn sich das Gewinnbild eintrübt, reagieren die Märkte in der Regel schnell und passen die Bewertungen an eine neue Wirklichkeit an.

Heißt das, wir kriegen in naher Zukunft garantiert eine Korrektur? Das wäre zu einfach. An der Börse kommt es häufiger genau anders, als alle erwarten. Denken wir an 2022 zurück: Viele rechneten damals felsenfest mit einer Rezession, die so nie eingetreten ist. Heute hat sich die Stimmung dagegen gedreht, und nur wenige befürchten einen Konjunkturknick oder eine deutliche Marktbereinigung. Gerade deshalb lohnt es, seine Risiken im Depot nicht zu unterschätzen.

FartCoin und Hawk Tuah – Spektakel in der Kryptoszene

Auch im Kryptobereich macht sich die spekulative Laune deutlich bemerkbar. Besonders Unternehmen wie MicroStrategy (NASDAQ:MSTR) profitieren davon. Es gibt sicherlich nachvollziehbare Gründe, auf Bitcoin zu setzen, aber man sollte nicht vergessen, dass sich viele Krypto-Preise momentan regelrecht in einer Euphorie befinden.

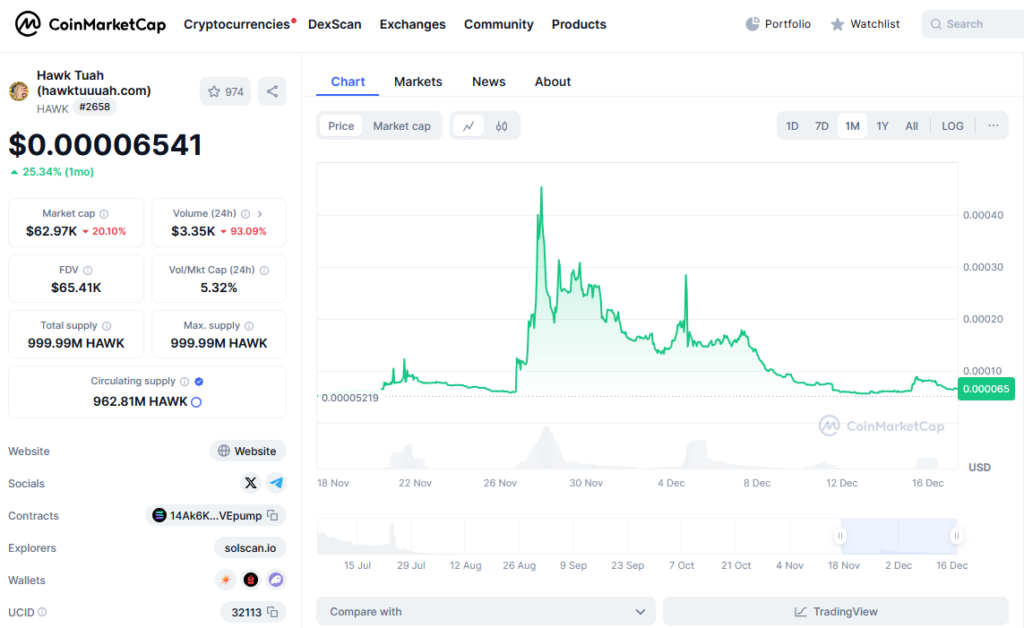

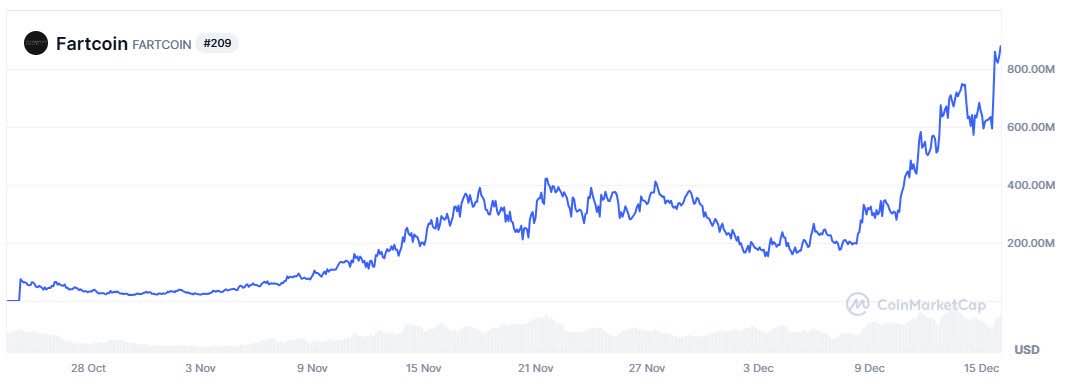

Das zeigen etwa die folgenden Beispiele: FartCoin ist das jüngste Krypto-Projekt, das für Aufsehen sorgt. Sein Vorgänger „Hawk Tuah“ konnte sein Momentum allerdings nicht lange halten. Doch FartCoin hat sich seit dem 8. Dezember vervierfacht und steuert auf eine Marktkapitalisierung von 1 Milliarde US-Dollar zu. Zum besseren Verständnis: Damit ist FartCoin größer als 38 % aller börsennotierten US-Unternehmen.