Liebe Börsenfreunde,

Da haben wir in den vergangenen Wochen goldrichtig gelegen: das Tief Anfang Oktober gut für Käufe genutzt, inzwischen alles Cash eingesetzt und nun erreicht der DAX ein neues Allzeithoch. Schwer war nicht die Meinungsbildung, schwer war die konsequente Umsetzung. Ich zeige ich auf, welche Indikatoren ich für meine bullische Haltung verwendete.

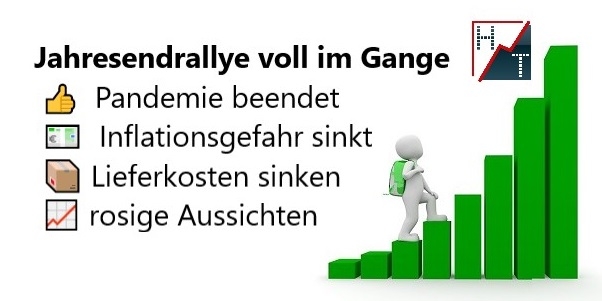

Vor ca. zwei Wochen rief ich das Top im Ölpreis auf. Was, wenn der Ölpreis nun zu fallen beginnt, fragte ich. Inflationssorgen treten in den Hintergrund, die Konjunktur würde von niedrigeren Energiekosten profitieren und die Notenbanken hätten weniger Druck, das Zinsniveau anzuheben. Mega-bullisch, oder? Tatsächlich ist der Ölpreis seither um 7% zurück gekommen.

Was, wenn sich die Lieferkettenprobleme lösen lassen, fragte ich. Der Baltic Dry Verschiffungsindex ist letzte Woche um 23% eingebrochen. Die Preise für das Verschiffen von Eisenerz und anderem Schüttgut über chinesische Häfen ist also deutlich zurück gekommen. Sollten etwa auch die Transportkosten nur "vorübergehend" so hoch gewesen sein? Immerhin, bei den Frachtraten für Container ist von dem Preissturz noch nichts zu sehen. Aber auch dort steigen die Preise seit drei Monaten bereits nicht mehr weiter an.

Und so ist auch der Zinsanstieg ein weiteres Mal vereitelt worden. Die Umlaufrendite ist diese Woche um 0,12%punkte auf -0,34% eingebrochen, Bei -0,2% befindet sich die erste wichtige Marke, bei deren Überspringen sich die Zinswende (nach 35 Jahren fallenden Zinsen) ankündigen würde. Aber das steht nun erst einmal nicht mehr zu befürchten.

Auch die Rendite der 10 Jahre laufenden US-Staatsanleihe hat ihren Lauf in Richtung 2% vorzeitig beendet: Bei 1,76% war im März Schluss. Es ging im Anschluss unter 1,2%. Und im Oktober stieß der Zins bereits bei 1,67% an die Decke, Freitag sackte der Zins unter 1,50%.

Von steigenden Energiepreisen, unlösbaren Lieferproblemen und steigenden Zinsen ist nichts mehr zu sehen. Eine galoppierende Inflation rückt in weite Ferne.

Die Quartalszahlen der meisten Unternehmen sind positiv ausgefallen. Die Probleme sind bekannt, Zahlen wurden bereits im Spätsommer entsprechend gesenkt und nun beschäftigt man sich mit konstruktiven Lösungsmöglichkeiten für die kommenden Monate.

Und, wem das alles noch nicht ausreicht als Begründung für das neue Allzeithoch, das der DAX am Freitag erklommen hat: Pfizer (NYSE:PFE) hat bekannt gegeben, eine Anti-Corona Pille zu haben, die das Sterberisiko im Falle einer Infektion um 90% senkt. Die Zulassung werde bald beantragt. Die Pille wird nach einem positiven Testergebnis eingenommen. Auch Merck (DE:MRCG) hat bereits eine ähnliche Pille, sie wurde Donnerstag in Großbritannien zugelassen.

Geschäftsführender Gesundheitsminister Spahn kündigte an, man brauche die Sonderermächtigungen aus dem Corona-Gesetz nicht mehr. In den USA kündigte am Freitag Scott Gottlieb, der Christian Drosten der USA, an, die Pandemie sei beendet, man habe alles im Griff. Klar, die steigenden Infektionszahlen sprechen eine andere Sprache, aber es ist doch ermutigend, dass darin nicht mehr eine katastrophale vierte Welle gesehen wird, sondern eine auslaufende vierte und letzte Welle.

Corona-Aktien brachen am Freitag ein. Unternehmen, die unter Corona gelitten haben, heben ab: Lufthansa (DE:LHAG) diese Woche +20%, Fraport (DE:FRAG) +10%, CTS Eventim +14% und Sixt (DE:SIXG) +10%.

Der DAX erreichte am Freitag mit einem Wochenplus von 2,5% ein neues Allzeithoch. Auch in den USA wurden letzte Woche neue Allzeithochs geschrieben.

Der Euro ist weiterhin schwach. Seit einiger Zeit hat sich der Wechselkurs zwischen 1,15 und 1,25 USD/EUR eingependelt, doch derzeit droht der Wechselkurs nach unten durchzubrechen. Je weniger US-Dollar für einen Euro gezahlt werden müssen, desto stärker ist der US-Dollar. Oder desto schwächer ist um Umkehrschluss der Euro.

US-Notenbankchef Jay Powell hat Donnerstag konkrete Tapering-Zahlen genannt: Die Straffung der US-Geldpolitik beginnt noch diesen Monat. Das Anleihenkaufprogramm wird von monatlich 120 Mrd. USD jeden Monat um 15 Mrd. USD Monat gekürzt. Im Sommer 2022 ist es dann auf Null.

EZB-Chefin Lagarde ist da noch völlig anders unterwegs: Sie hat das Weltklima als ihr Ziel auserkoren und denkt gar nicht daran, die ultralockere Geldpolitik zurückzuführen. Kein Wunder also, dass der US-Dollar derzeit stärker ist als der Euro.

Das Anlegersentiment ist erwartungsgemäß extrem euphorisch. Kein Wunder bei der aktuellen Börsenlage. Doch die Zukunftserwartung ist eingebrochen. Was das bedeuten kann, lesen Sie in Kapitel 03 meiner aktuellen Heibel-Ticker Ausgabe.

Im Börsen Ausblick werfen wir einen Blick auf unsere Portfoliostruktur. Regeln sind dazu da, gebrochen zu werden, sagt man. Wir haben das eifrig getan und sind gut damit gefahren. Doch nun helfen die Regeln, unser Portfolio zu disziplinieren, um das Glück, das wir hatten, nicht zu überstrapazieren. Wie das gehen soll, lesen Sie in Kapitel 04.

Wir haben wieder jede Menge Updates zu unseren Portfoliowerten in Kapitel 05: Insgesamt 9 Stück, darunter eine ganze Reihe von Transaktionsempfehlungen. Wenn Sie wissen möchten, was die jüngsten Quartalszahlen von TeamViewer (DE:TMV) über diesen gefallenen Engel aussagen, warum Moderna (NASDAQ:MRNA) die Umsatzprognose gesenkt hat oder wann der Goldpreis endlich ansteigen könnte, dann sollten Sie die Updates nicht versäumen.

In der vergangenen Woche haben sich einige Leserfragen angesammelt: Ist Varta (DE:VAR1) zu hoch bewertet, wie spekuliert man mit CO2-Zertifikaten, wie bedrohlich sind zu hohe Staatsschulden und warum nicht einfach auf Valneva, den nächsten Corona-Impfstoffanbieter setzen? Oder Westwing, ein Online-Innenausstatter? Meine Meinung zu diesen Themen lesen Sie in Kapitel 06.

Wie immer gibt es eine tabellarische Übersicht über den Portfoliostand in Kapitel 07.

Nun wünsche ich eine anregende Lektüre,

take share, Ihr Börsenschreibel Stephan Heibel