- 2022 war ein einzigartiges Jahr, das die meisten Investoren am liebsten vergessen würden

- Sehr viel einfacher wird es aber auch 2023 nicht werden

- InvestingPro+ stellt die gesündesten Aktien am Markt vor, mit denen man eine Wiederholung der schlechten Performance vermeiden kann

Die Marktentwicklung im Jahr 2022 wird in die Geschichte eingehen, allerdings aus ganz anderen Gründen als in den Vorjahren. Der Bärenmarkt, das Platzen der Technologie- und Krypto-Blase und die Verluste, die Neuanleger hinnehmen mussten, werden nicht so schnell vergessen werden. Dabei war der Abverkauf nach der letzten Fed-Sitzung des Jahres nur der letzte Löffel dieser bitteren Medizin.

Jeder Ausblick auf das Jahr 2023 beschreibt ein Umfeld, in dem die Inflation noch immer lauert, die Zinssätze als Reaktion darauf auf einem 15-Jahres-Hoch liegen und eine Rezession die mögliche Folge ist. Wenn uns die 2020er Jahre bisher etwas gelehrt haben, dann, dass man auf jedes Ergebnis vorbereitet sein muss. Der Konjunkturzyklus war in der Zeit von COVID-19 nur schwer zu prognostizieren, und daran wird sich auch nicht viel ändern.

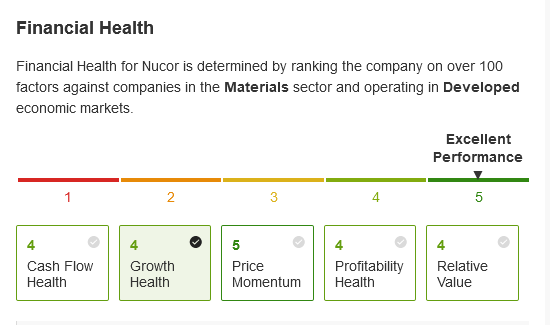

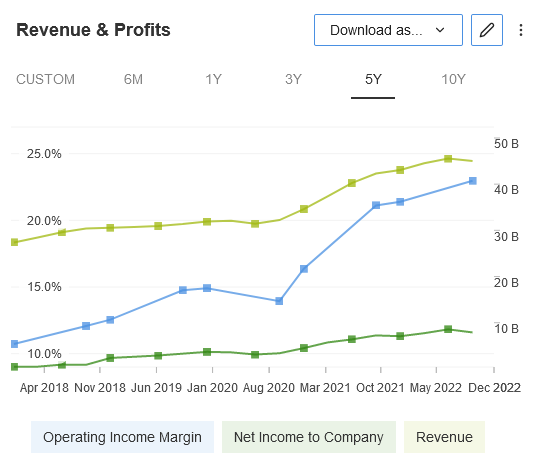

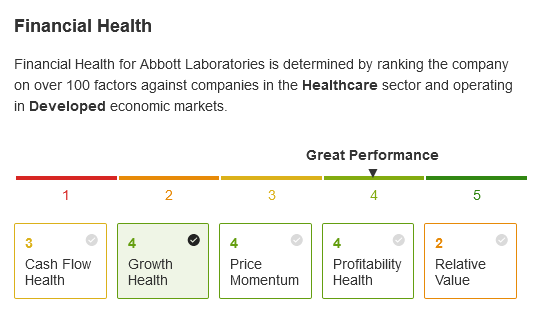

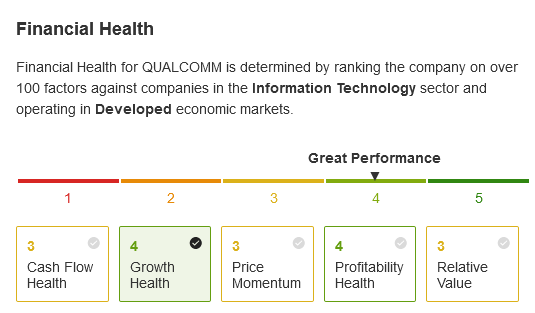

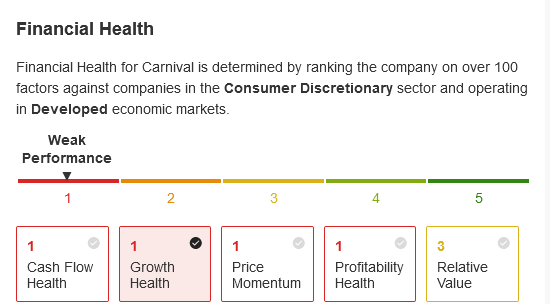

Für diesen Artikel habe ich mich auf die Daten von InvestingPro+ gestützt, insbesondere auf die Berechnungen der Scores für die Finanzkraft der Unternehmen sowie auf das Screener-Tool. Der Score für die Finanzkraft eines Unternehmen ist eine transparente Berechnung seiner Position auf der Grundlage von Rentabilität, relativem Wert, Wachstum, Kursdynamik und Cashflow-Stabilität. Die Rankings beziehen sich alle auf vergleichbare Unternehmen und den Gesamtmarkt, so dass wir die am besten positionierten Unternehmen am Markt unschwer erkennen können.

Ich möchte Ihnen hier drei Aktien vorstellen, die finanziell so gesund sind, dass sie in jedem Marktumfeld überleben und florieren können, aber auch eine Aktie, die man besser meidet.

Screenshots der Score für Finanzkraft und Finanzkennzahlen vom 22. Dezember (vorbörslich).

Gesunde Aktien

Nucor

Nucor Corp (NYSE:NUE) ist laut InvestingPro+ die gesündeste S&P 500-Aktie. Eine Vervierfachung des freien Cashflows im Jahr 2021 und eine weitere Steigerung um 150 % in den ersten neun Monaten des Jahres 2022 tragen erheblich zur Finanzkraft bei. Nucor hat dieses Geld genutzt, um ein Unternehmen zu übernehmen und einen Teil seiner Schulden zu refinanzieren - und dabei seinen Zinssatz noch zu senken. Außerdem hat NUE in diesem Jahr bisher fast 5 % seiner Aktien zurückgekauft.

Nucor ist ein Stahlunternehmen und damit ein Rohstoffunternehmen - in diesem Sektor kann sich vieles schnell verändern. Eine Rezession würde die Stahlnachfrage belasten, weshalb das Unternehmen trotz dieser erstklassigen Kennzahlen wohl mit dem 4,5-fachen des freien Cashflows gehandelt wird. Es ist gefährlich, ein zyklisches Unternehmen zu kaufen, wenn es billig gehandelt wird, denn solche niedrigen Kurse sind oft nur ein Ausdruck davon, dass sich der Zyklus verschlechtern könnte. Beruhigend an der Finanzlage von Nucor ist zumindest, dass das Unternehmen kaum überschuldet ist. Stattdessen hat es seine Struktur und seine Geschäftsaussichten gestärkt, wodurch es auf lange Sicht eine attraktive Anlage sein könnte.

Quelle: InvestingPro+

Abbott Laboratories

Abbott Laboratories (NYSE:ABT) ist eine stabilere Anlage als Nucor. Das Gesundheitsunternehmen konnte in den letzten fünf Jahren langsam, aber sicher seinen Umsatz, das Betriebsergebnis und den Nettogewinn steigern:

Beim 23,5-fachen des Free Cashflow, dem 24,2-fachen des KGV und dem 20,2-fachen des erwarteten KGV ist Abbott jedoch nicht gerade ein Schnäppchen. Die Aktie ist in diesem Jahr wie der Rest des Marktes gefallen. Doch Abbott hatte viel weniger Probleme als die meisten anderen Firmen und kann für ein Unternehmen seiner Größe ein solides Wachstum und entsprechende Gewinne vorweisen. Vor kurzem hat Abbot außerdem seine Dividende erhöht. Obwohl der Titel also sicherlich kein Überflieger ist, bietet er wahrscheinlich mehr Sicherheit in einem Portfolio als der durchschnittliche S&P 500-Titel.

Quelle: InvestingPro+

Qualcomm

Qualcomm Incorporated (NASDAQ:QCOM), eine typische Aktie aus dem Umfeld des Dot-Com-Zusammenbruchs, hat ein weiteres hartes Jahr im Bärenmarkt hinter sich. Die Aktie ist seit ihrem Höchststand ähnlich wie der Nasdaq um mehr als 35 % gefallen. Die Abhängigkeit des Unternehmens von Smartphones bereitet den Anlegern Kopfschmerzen.

Was also sieht InvestingPro+ in dieser Aktie? Beginnen wir mit dem beeindruckenden Gewinnwachstum der letzten Zeit, denn der Gewinn pro Aktie ist in den letzten drei Jahren um 46 % jährlich gestiegen. Hinzu kommen ein im Vergleich zu anderen Unternehmen hoher Nettogewinn und eine ausgezeichnete Eigenkapitalrendite. Auch die Renditen der letzten 4 und 5 Jahre sprechen für das Unternehmen - selbst im allgemeinen Bärenmarkt.

Quelle: InvestingPro+

Aktien, die Anleger besser meiden sollten: Carnival Cruises (LON:CCL)

Die Gründe dafür sind nicht besonders schwer zu verstehen. Die Kreuzfahrtindustrie hatte bereits vor COVID mit Rentabilitätsproblemen zu kämpfen; die Gesundheitskrise hat diese Branche erheblich unter Druck gesetzt und die Hauptakteure zu umfangreichen Kapitalmaßnahmen genötigt; gleichzeitig war das wirtschaftliche Klima für eine rasche Erholung nicht gerade förderlich.

Nimmt man all das zusammen, so hat die Carnival Corporation (NYSE:CCL) in diesem Sommer zwar ihr bestes Nach-Pandemie-Quartal gemeldet, die Aktie gab dann aber stark nach. Mit den Q4-Zahlen erholte sich das Papier wieder etwas, aber leider hat das Unternehmen im Geschäftsjahr 2022 mehr als 6 Mrd. USD in Form von Nettoverlusten sowie Verlusten beim freien Cashflow eingebüßt. Das Unternehmen musste mindestens 3,3 Mrd. USD an Fremd- oder Eigenkapital beschaffen, und das noch vor den jüngsten Berichten über die Emission neuer Schuldtitel. Folglich besitzt das Unternehmen nicht nur einen geringen Cashflow, sondern auch eine geringe Rentabilität und ein geringes Wachstum.

Es könnte sein, dass Carnival dieses Bermuda-Dreieck der Herausforderungen überstehen kann, doch angesichts der enormen Verwässerung und der hohen Verschuldung, die das Überleben gekostet hat, bietet das Unternehmen alles andere als vielversprechende Aussichten für Investoren. Das Gleiche gilt für Royal Caribbean (NYSE:RCL) und Norwegian Cruise Line Holdings (NYSE:NCLH), die beide im InvestingPro+ Health Score ebenfalls als "Schwache Performer" eingestuft werden.

Quelle: InvestingPro+

Ein Gesundheitscheck für Ihr Portfolio auf dem Weg ins neue Jahr

Der Markt ist immer in Bewegung. Darum ist es so wichtig, eine Perspektive für die Zukunft zu haben und gleichzeitig bescheiden genug zu sein, um zuzugeben, dass die Zukunft schwer zu bestimmen ist. Hierzu kann man sich auf Daten und Ereignisse der letzten Jahre oder vergangener Zyklen stützen, nicht nur auf die letzten 12 bis 24 Monate als Indikatoren für die Zukunft.

InvestingPro+ bietet eine neutrale, fundamental orientierte Basis für solche Betrachtungen. Im vorliegenden Artikel haben wir Ihnen drei Aktien vorgestellt, die Sie aufgrund ihrer guten Finanzlage im Jahr 2023 genauer unter die Lupe nehmen sollten, und eine Aktie, die Sie aufgrund ihrer angeschlagenen Lage lieber meiden sollten. Diese Zahlen stellen erst einmal nur das theoretische Gerüst der Betrachtung dar, und es gibt zu jeder Aktie noch sehr viel mehr wichtige Daten und Informationen.

In einem Markt, in dem sich die Lage von einem Tag auf den anderen stark ändern kann, ist es aber durchaus empfehlenswert, zunächst erst einmal bei den Zahlen anzufangen.

Offenlegung: Ich halte keine Positionen in den genannten Aktien, obwohl ich in den kommenden Wochen möglicherweise eine Position in Nucor eröffnen werde.